「DeFi 老炮」MakerDAO 的生态现状与潜在变量

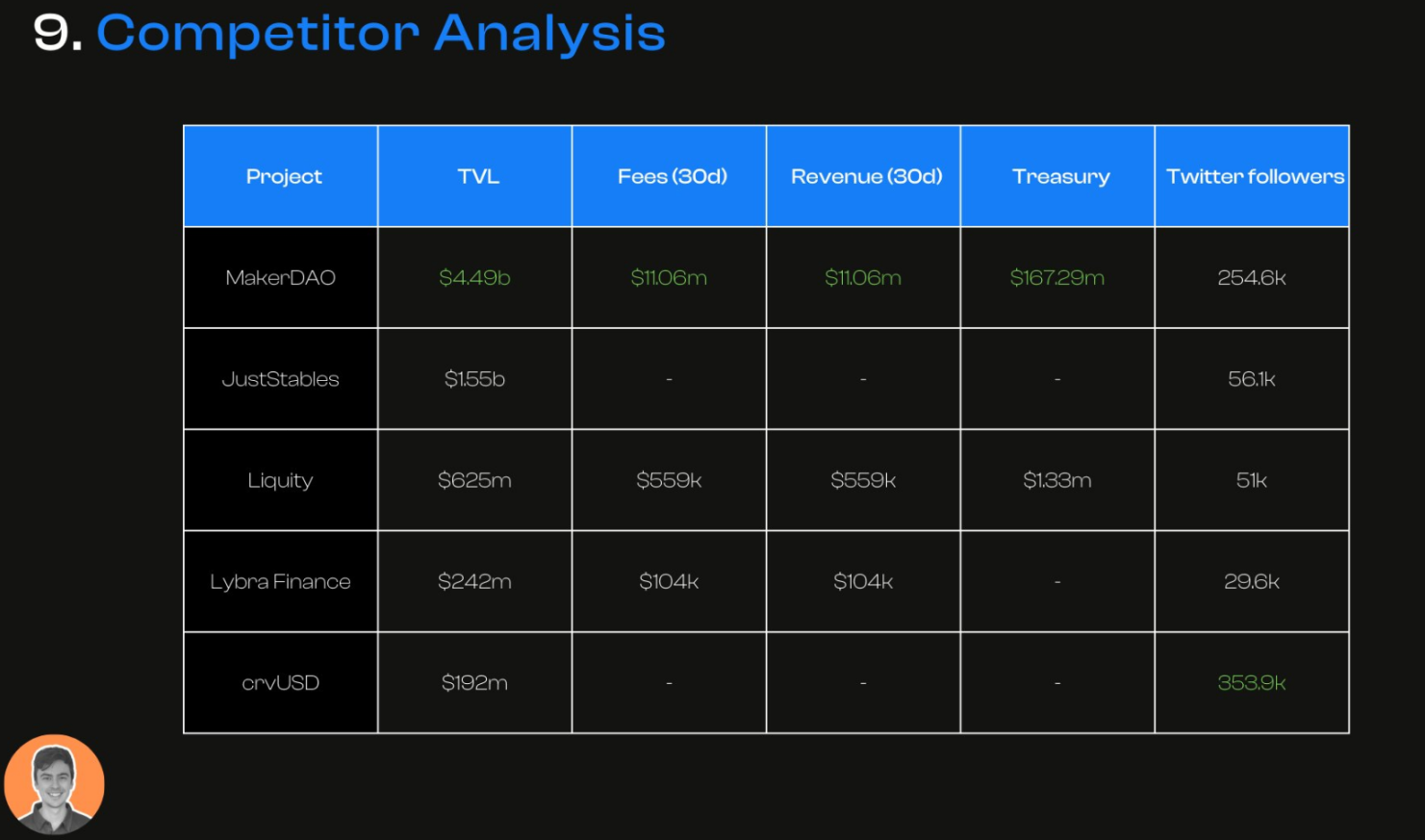

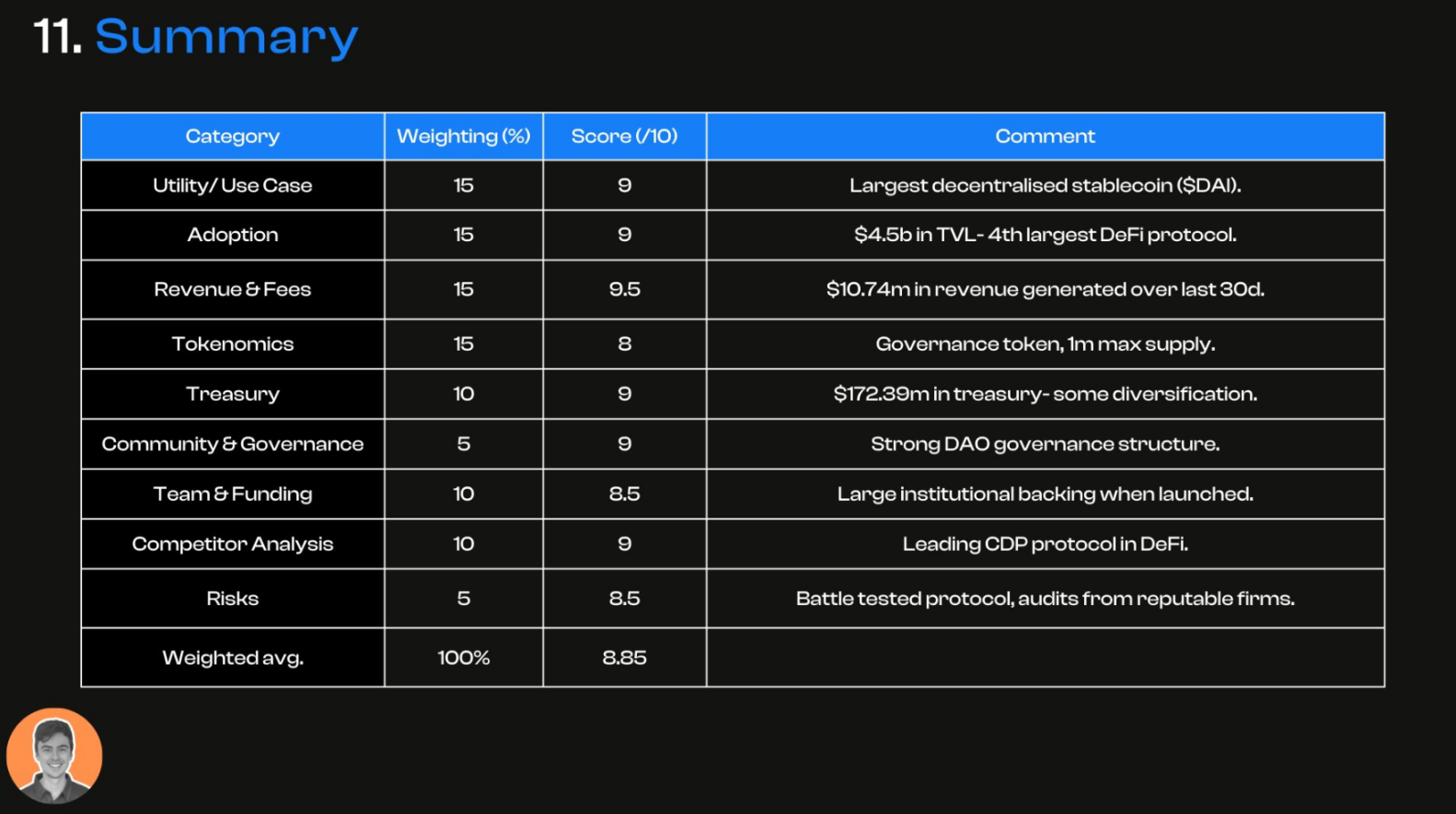

MakerDAO 已成为 CDP 和稳定币类别中的市场领导者,但也面临着来自 Liquity、Lybra Finance 和 crvUSD、GHO 等新兴项目的竞争。

原文标题:MakerDAO- Research Report

原文作者:Jake Pahor

原文来源:substack

MakerDAO 是一个创收机器,无论市场状况如何,它都在不断继续印钞以创造财富。

本篇文章是 2023 年 10 月关于 MKR 的最新研究报告。

Maker 协议使用户能够通过使用其加密资产作为抵押品来获得贷款,它的工作原理如下:

- 用户存入抵押品(已批准的 ERC 代币);

- 按照抵押比率铸造稳定币 DAI;

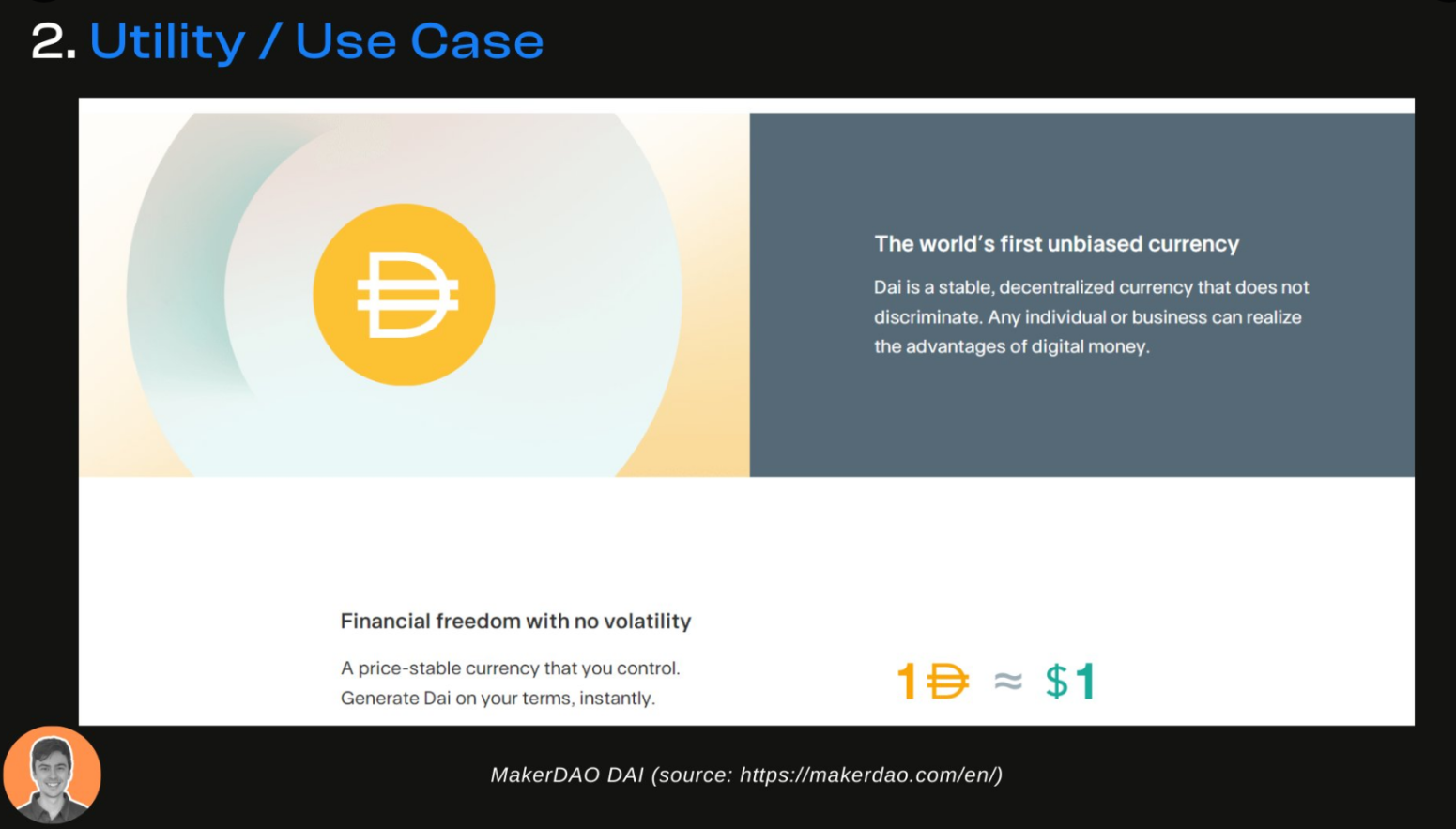

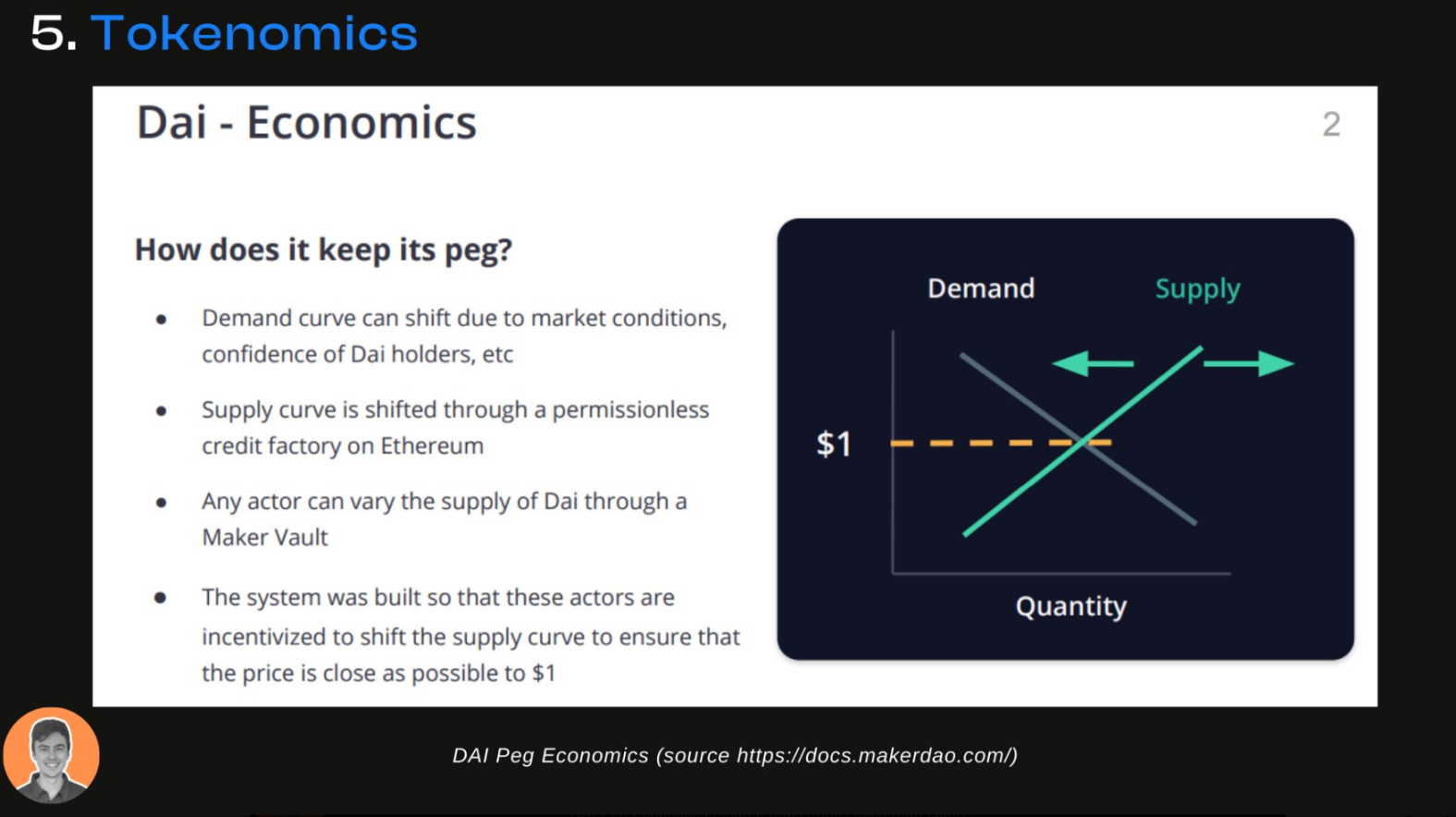

DAI 是目前规模最大的去中心化稳定币,与美元挂钩。

DAI 的用例包括:

- 去中心化保证财务独立;

- 用户可自主生成货币;

- 自动储蓄收益(DSR);

- 快速、低成本的转账汇款;

- 在波动市场中保持稳定;

此外 DAI 还在某些场景下可用于支付以太坊生态系统中的 Gas 费用,以改善 Web3 新用户的 Web3 入门体验。

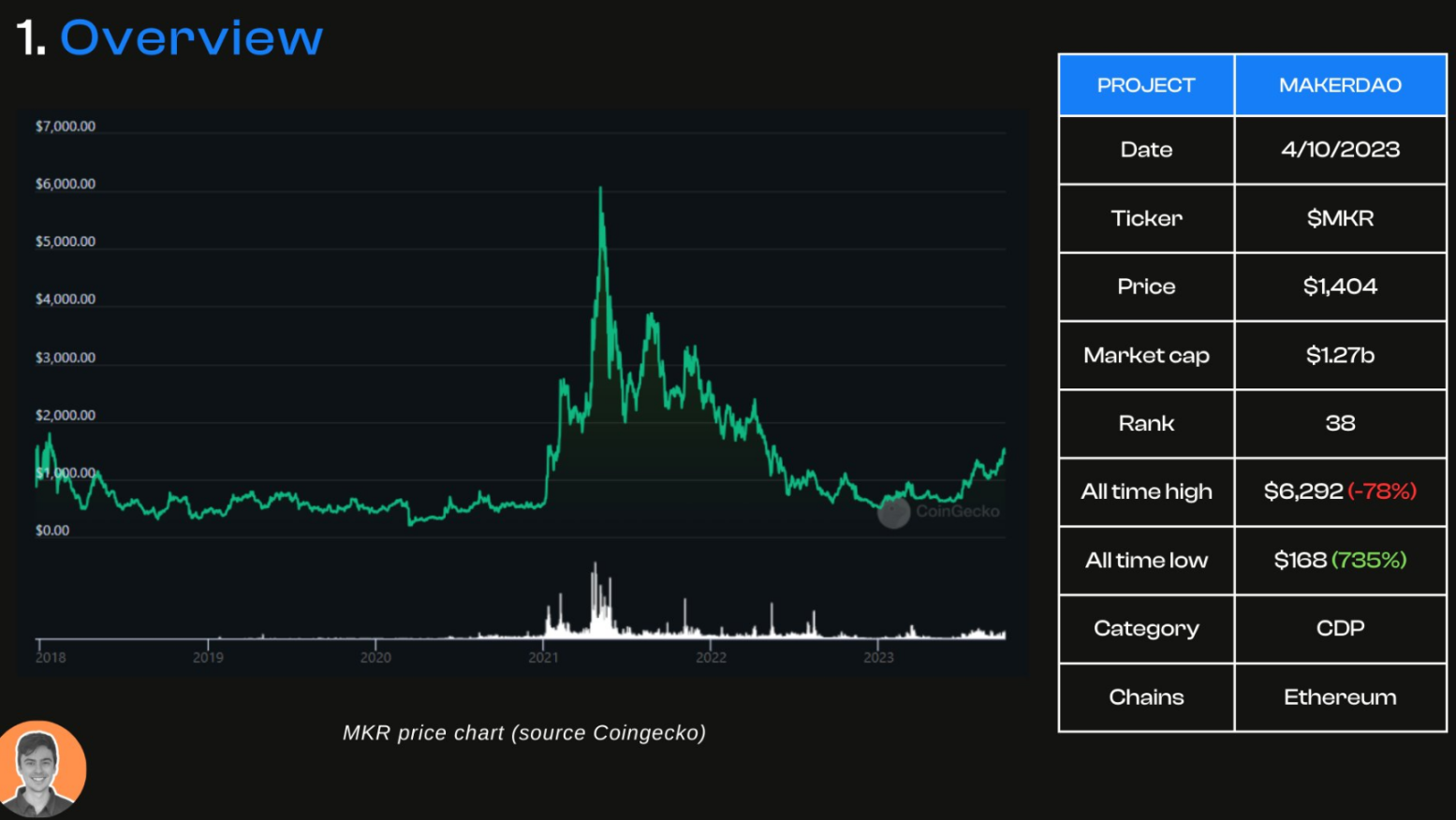

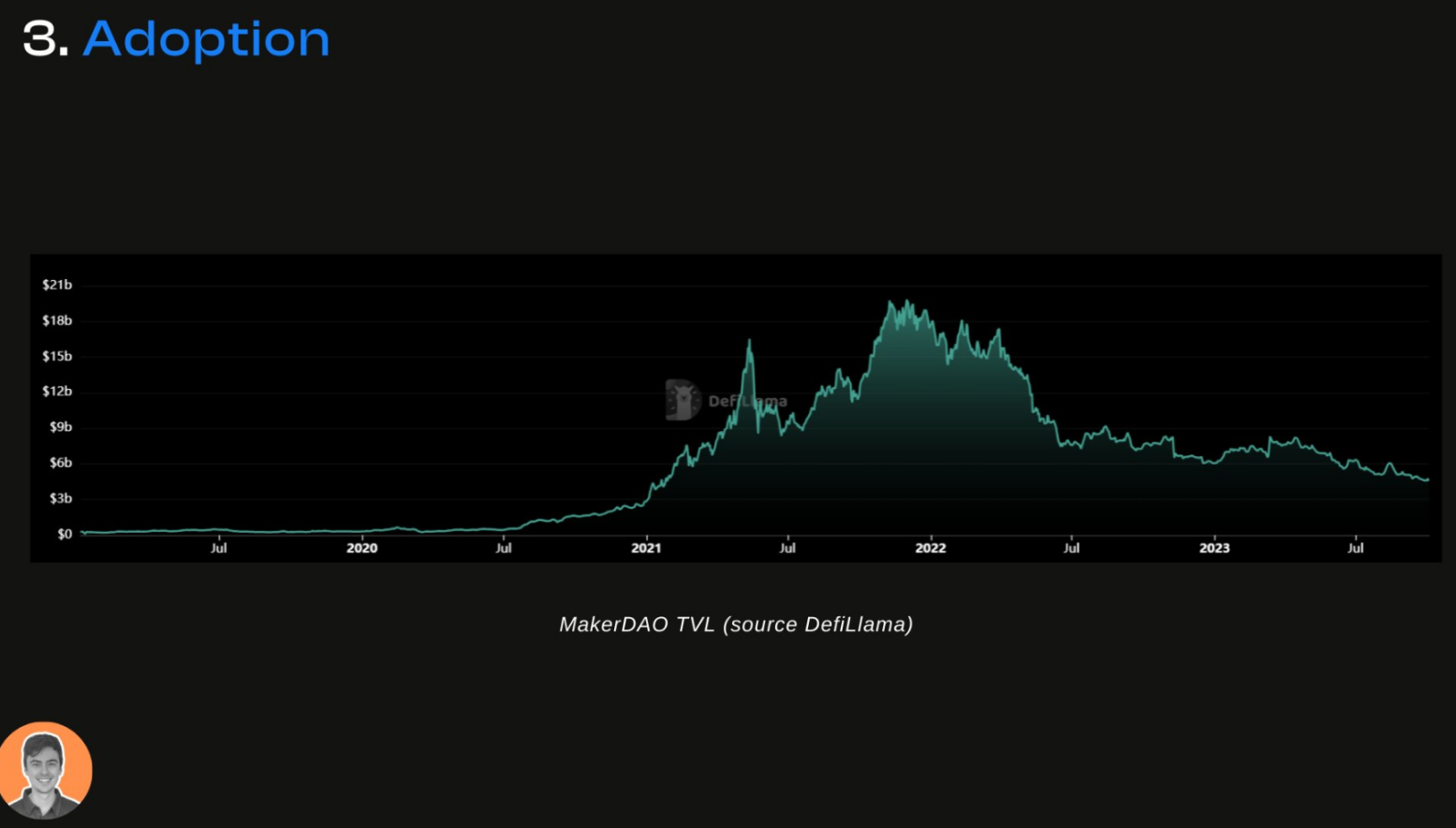

目前 MakerDAO 的 TVL 为 45 亿美元,这是自 2021 年 1 月以来的最低水平,较 2021 年 12 月创下的历史最高点下降了 78%。

尽管这种下降趋势令人担忧,但 MakerDAO 仍然在所有 DeFi 协议(总 TVL)中占据第四位。

在过去 30 天内,MKR 创造了 1070 万美元的收入。如果按年化折算后,这一数字高达 1.307 亿美元,使其在所有协议中排名第七。

MakerDAO 的费用和收入主要通过借款人在平台上支付的利息产生。

MKR 代币有两个主要用途:

- 治理;

- 资本重组资源;

除了治理作用之外,MKR 还可以用于系统资本重组。

也即如果 Maker 系统的债务超过盈余,MKR 代币供应可能会通过债务拍卖而扩大。

因此,这种风险鼓励 MKR 持有者自我调整并负责任地管理 MakerDAO 生态系统,以减轻过度冒险的情况。

这也意味着 MKR 的供应量可能会根据债务资本化而产生波动。

关于【「DeFi 老炮」MakerDAO 的生态现状与潜在变量】的延伸阅读

模块化借贷:不仅仅是一个meme?

DeFi研究员Chris Powers探讨了模块化借贷的新趋势,并指出其在应对市场挑战和提供更好服务方面的潜力。模块化借贷通过拆分核心功能和创建独立的市场来最小化风险和提高价值流动。该趋势将决定DeFi借贷堆栈中长期内价值的积累,并为私营企业提供更多无需许可的价值获取机会。同时,风险管理者也有可能成为未来模块化借贷的最大受益者。

模块化借贷:不仅仅是一个meme?

DeFi研究员Chris Powers探讨了模块化借贷的新趋势,并指出其在应对市场挑战和提供更好服务方面的潜力。模块化借贷通过拆分核心功能和创建独立的市场来最小化风险和提高价值流动。该趋势将决定DeFi借贷堆栈中长期内价值的积累,并为私营企业提供更多无需许可的价值获取机会。同时,风险管理者也有可能成为未来模块化借贷的最大受益者。

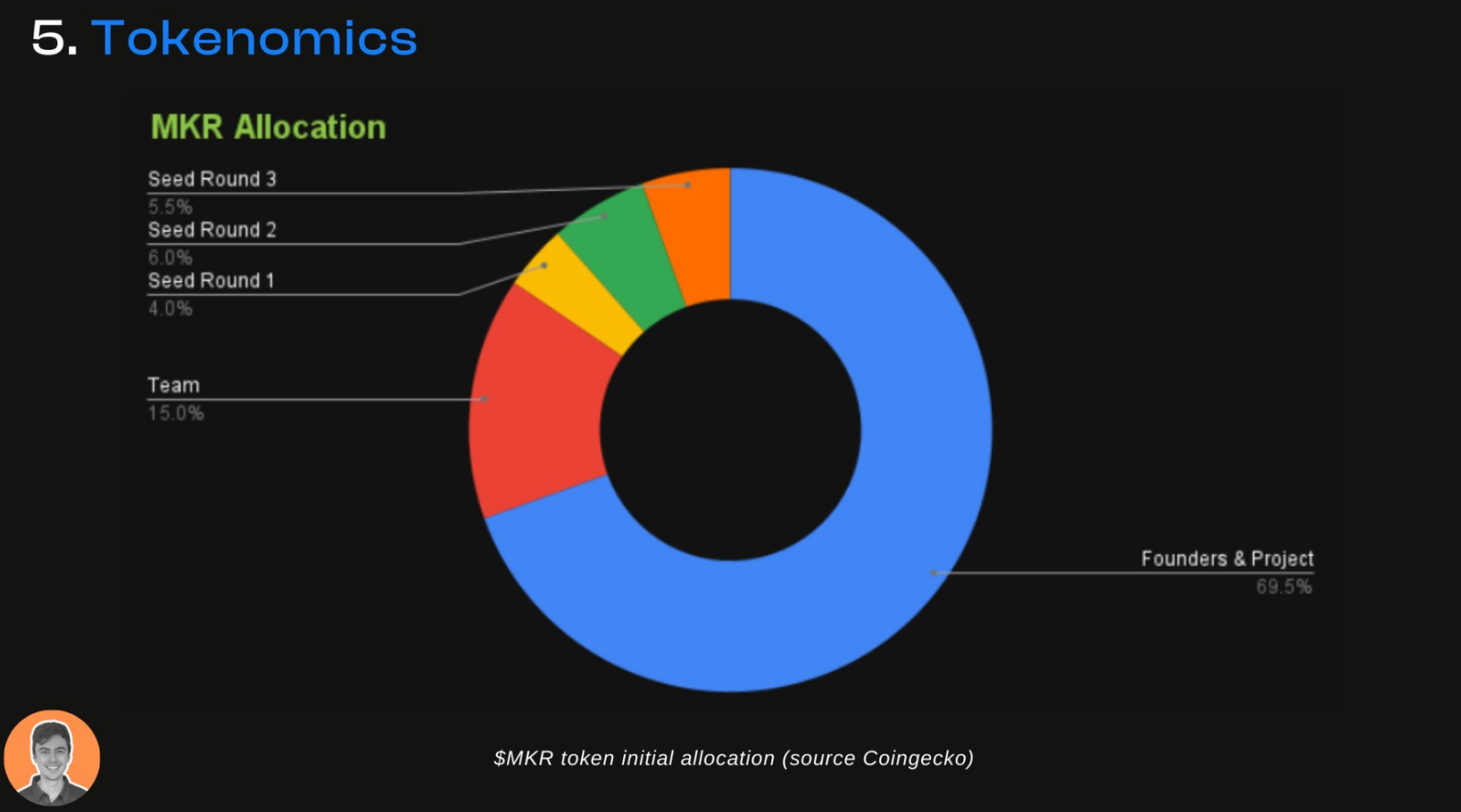

这些是当前的供应统计数据:

- 流通供应量 = 90.1 万枚 MKR;

- 总供应量 = 97.7 万枚 MKR;

- 最大供应量 = 100 万枚 MKR;

- 市值= 12.7 亿美元;

- FDV = 14 亿美元;

- 市值 / FDV = 0.9;

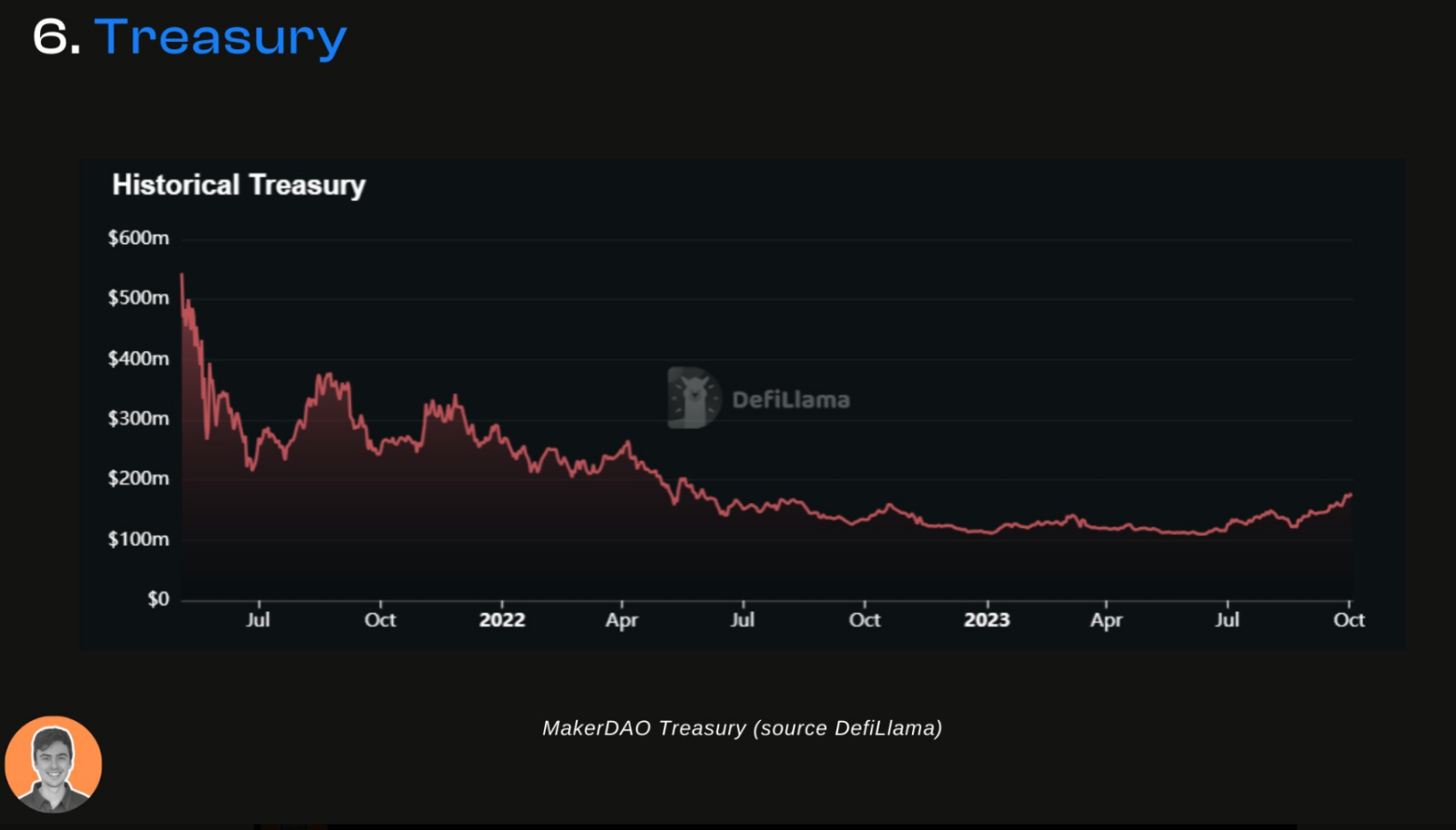

MakerDAO 金库里的加密资产包括:

- 4961 万美元的稳定币;

- 80 万美元的 BTC 和 ETH;

- 价值 1.2238 亿美元的原生代币 MKR;

也即 MakerDAO 金库总共持有 1.7239 亿美元(包括原生代币 MKR),而根据 DefiLlama 的数据,这在所有协议中排在第 11 位。

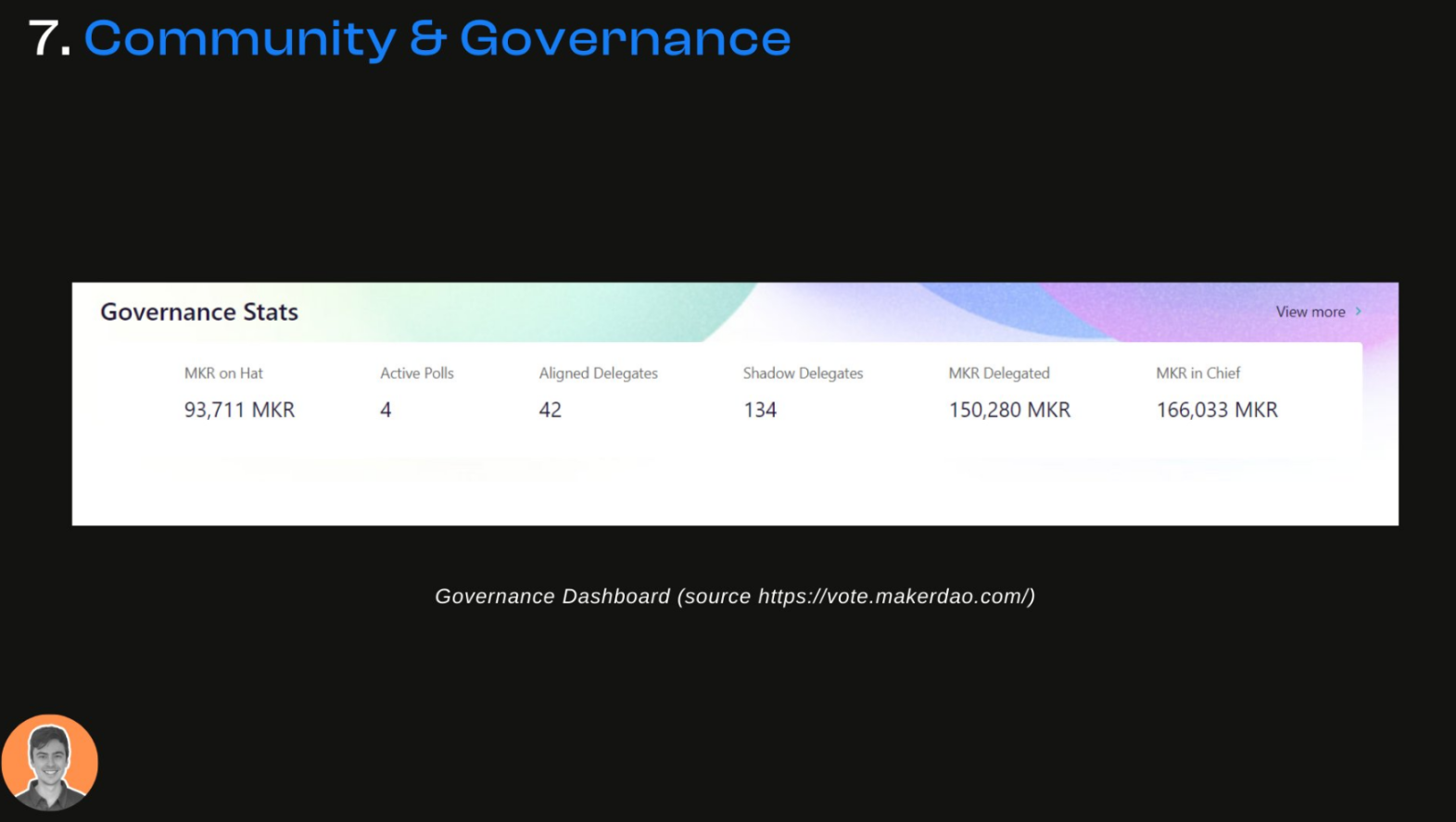

在社区治理层面,任何人都可以向 MakerDAO 提交提案进行投票,但只有 MKR 持有者才有权对 Maker 协议的变更进行投票。

该过程由两个阶段组成:

- 提案投票

- 执行投票

这两个步骤确保了 MakerDAO 在进行最终投票之前进行仔细考虑。

2014 年,MakerDAO 在以太坊区块链上推出,从此成为最大的 DeFi 应用程序之一,该协议由 Rune Christensen 和 Nikolai Mushegian 共同创立。

DAI 现在也是使用最广泛的稳定币之一。

其中在多次代币销售中,Maker 总计筹集了约 5450 万美元的资金:

- 2017 年 12 月 16 日,筹集 1200 万美元,由 Andreessen Horowitz 和 Polychain Capital 参投;

- 2019 年 4 月 23 日,筹集 1500 万美元,由 a16z Crypto 资助;

- 2019 年 4 月,筹集 2750 万美元,由 Paradigm 和 Dragonfly Capital 参投;

MakerDAO 已成为抵押债务头寸(CDP)这一类别中明显的市场领导者,不过它现在也面临着来自 Liquity 和 Lybra Finance 等新兴协议的竞争。

与此同时,在稳定币竞争层面,其他成熟的 DeFi 参与者,如 Curve 和 AAVE 也推出了 crvUSD、GHO 等稳定币。

在协议的安全审计层面,Maker 已经完成多家知名审计公司的安全审核,包括:

- Trail of Bits(智能合约的安全审查);

- PeckShield(传统审核);

- Runtime Verification(用于验证系统逻辑的模型);

总体而言,我对 MakerDAO 和 DAI 生态系统非常看好,以下是一些即将到来的积极因素:

- Sub DAOs 的推出;

- Spark Protocol;

- RWA 叙事;

- DSR 上的 5% 年利率;

- 代币分拆;

- 品牌重塑;

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jake Pahor,如有侵权请联系删除。转载或引用请注明文章出处!

标签:MakerDao