机构的大量涌入是否能开启下一波加密浪潮?

大多数机构投资者都配置了基于比特币的产品,该产品占据了 71% 的市场份额。

原文作者:Punk Pavlov

原文来源:medium

原文标题:Institutional Adoption: The Next Big Wave

编译:火火,白话区块链

尽管上一轮牛市的炒作早已冷却,但一些有趣的趋势已经出现,值得密切关注。最值得注意的是,机构对加密货币表现出越来越大的兴趣。The Block最近的一份报告显示,52% 的财富 500 强公司曾一度推行 Web3 计划。

我们知道,自从十年前 Winklevoss 双胞胎提交第一个 BTC ETF 申请以来,“机构来了”这首老歌就被一遍又一遍地传唱。从那时起,加密货币参与者就开始猜测何时会不可避免地出现机构因担心被排除在外而涌入生态系统的时刻。

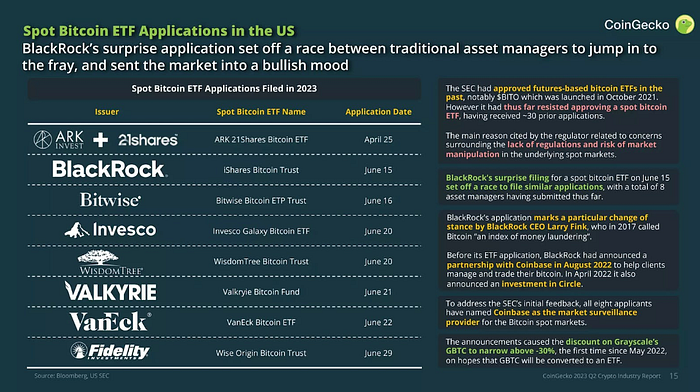

不用说,这一时刻尚未到来,但最近最乐观的进展也许是贝莱德 (BlackRock) 提交的比特币 ETF 申请。这家全球领先的投资管理公司是希望在美国市场推出现货比特币 ETF 的公司之一。尽管 SEC 因拒绝之前的比特币 ETF 而臭名昭著,但彭博社分析师目前预测批准的可能性为 65%。

1、尽管面临阻力,加密资产管理规模仍在上升

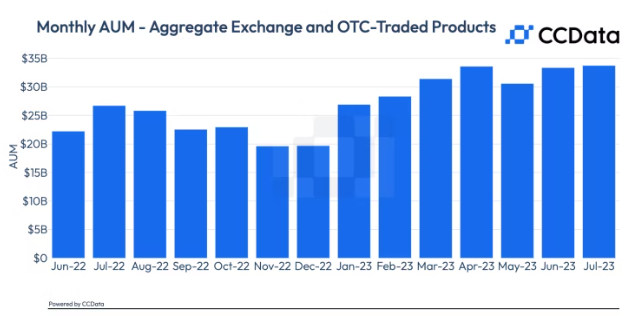

如今,已有十多年历史的比特币已被证明是一种可行的资产类别,不仅吸引散户投资者,还吸引企业们。根据 CCData 最新的数字资产管理评估,截至 2023 年 7 月,数字资产投资产品的管理资产总额 (AUM) 为 337 亿美元,高于一年前的 220 亿美元。这种增长是值得注意的,特别是考虑到去年臭名昭著的 Terra 崩盘摧毁了加密货币总市值的近一半。

来源:CCData

正如预期,大多数机构投资者都配置了基于比特币的产品,该产品占据了 71% 的市场份额。基于 ETH 的产品远远落后于第二位,占 22%。

2、受灰度影响力支撑,美国在管理的总资产净值上占据主导地位

尽管美国尚未批准比特币 ETF,但机构投资者已表现出对比特币和基于 ETH 的产品的浓厚兴趣。有趣的是,值得注意的是,美国超过 70% 的资本是通过加密资产管理公司 Grayscale 流入的,该管理公司通过投资 Grayscale 比特币信托基金 (GBTC) 提供将比特币作为证券的访问权限。

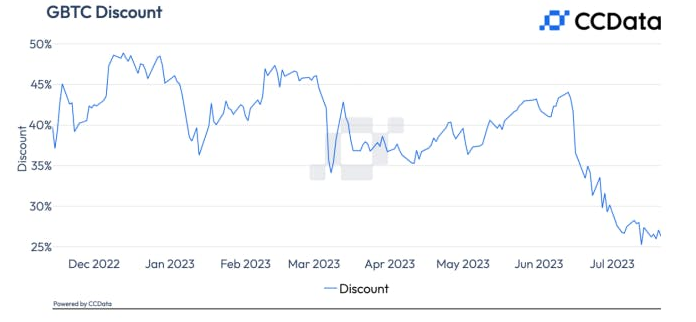

截至 2023 年 7 月,GBTC 的资产管理规模为 186 亿美元。受 ETF 申请影响,近期情绪变化也将 GBTC 折扣收窄至略高于 25%,这是自 2022 年 5 月 Luna 崩溃期间以来的最低水平。

简单来说,GBTC折价代表了比特币的市场价格与GBTC信托股价隐含价值之间的差距。当折扣缩小时,表明对 GBTC 信托的需求增加,反之亦然。

例如,当今年早些时候 Grayscale 的母公司 DCG 面临一些财务困境时,折扣扩大到超过 47%。然而,在贝莱德 6 月份申请 ETF 后,GBTC 折扣大幅下降,这表明机构可能已经开始通过 GBTC 积累对比特币的间接敞口。

来源:CCData

3、对冲基金:长期参与

对于包括对冲基金在内的许多投资加密货币市场的人来说,去年可能不是一个好年头。普华永道的一项调查显示,选择投资加密资产的对冲基金数量从 37% 下降至 29%。然而,好的一面是,93% 的对冲基金指出,他们预计 2023 年加密货币市场估值将高于 2022 年。

1)人们对山寨币的兴趣与日俱增

在采用加密资产方面另一个值得注意的观察是对除比特币之外的所有资产的敞口。尽管大多数其他机构在应对风险方面受到限制,但加密货币对冲基金已经能够利用其风险导向的特点来进行各种山寨币的风险较高的投资。

当然,考虑到比特币作为价值储存手段的主张,它仍然是投资最多的数字资产,但对冲基金正在进一步投资更多的利基产品。一些突出的类别包括基础设施(第 1 层)、DeFi、第 2 层扩展解决方案、预言机和交易平台Token等。

2)对冲基金逐渐转向 DeFi

自第一个 DeFi 治理Token COMP 推出以来,已经过去 3 年多了,掀起了流动性挖矿的热潮。虽然 DeFi TVL 目前为 400 亿美元,但在牛市顶峰时曾超过 1700 亿美元。但更有趣的是传统机构越来越多地使用 DeFi。摩根大通去年在公共区块链上进行了第一笔 DeFi 交易。

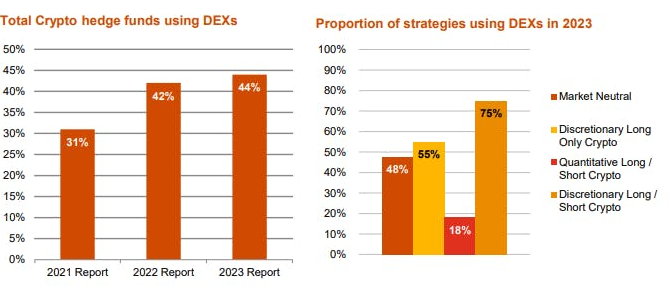

与此同时,自 2021 年以来,使用去中心化交易平台 (DEX) 的对冲基金总数一直在增加,当时只有 31% 使用 DEX。最新统计数据显示,这一数字已增至 44%,大多数对冲基金选择 Uniswap、dydx、Curve、Sushiswap 和 Pancakeswap 作为前 5 名 DEX。

关于【机构的大量涌入是否能开启下一波加密浪潮?】的延伸阅读

观点:本轮牛市应远离低流通、高FDV项目

近期高市值项目被广泛讨论,导致韭菜无法赚钱,反而成为机构和项目方的提款机。机构投资高估值项目,吸引撸毛党刷好数据,然后高价收割,导致严重泡沫。投资高估值项目很难获利,只有让机构亏损,才能改变现状。购买项目时要考虑时间、板块利好和解锁情况,不适合长期持有的低流通、高估值项目,即使要买也要了解机构和团队的解锁规则和时间。

炮轰 SUI 代币经济学:Cyber Capital 创始人的「贪婪」指控

Sui设计出色,但代币经济学存在问题。目前有超过80亿枚SUI被质押,84%由创始团队持有,导致中心化。SUI拒绝公开地址,暗示有未分配的SUI。SUI拥有33亿美元资金,但代币分配方式令人失望。建议销毁未分配的SUI或将控制权移交给链上治理系统。SUI技术潜力大,但代币分配方式令人失望,仍有机会改变,只需放弃对未分配供应的控制权。

资料来源:普华永道

4、家族企业寻求增加曝光度

家族企业对投资数字资产表现出越来越大的兴趣,尽管他们仍然谨慎行事。瑞银最近对 230 个家族企业进行的一项调查显示,56% 的家族企业已经投资了加密资产。值得注意的是,大多数家族企业目前仅将其财富的 1% 左右分配给数字资产,但其中超过 35% 的家族企业表示,他们希望在未来几年增加投资。

5、董事会中的比特币:国债转向加密货币

直到 2020 年,大多数机构 BTC 投资都来自私人公司。然而,当 Microstrategy 决定购买 4.25 亿美元的 BTC 时,这种情况发生了变化。

如今,这家商业情报公司是最大的 BTC 持有者,截至 2023 年 7 月拥有超过 150,000 BTC。此外,该公司首席执行官 Michael Saylor 跻身前 100 位比特币持有者之列,并且是 BTC 的直言不讳的支持者。

比特币财政部列出的其他投资比特币的顶级上市公司包括特斯拉、Marathon Digital Holdings、Hut 8 Mining Corp、Coinbase Global 和 Galaxy Digital Holdings。

6、比特币 ETF 即将推出吗?

如前所述,贝莱德2023年6月的比特币ETF申请引发热议,促使更多机构效仿。然而,紧迫的问题是:美国 SEC 最终会批准比特币现货 ETF 吗?

SEC 承认收到了六项比特币 ETF 提案,包括来自 Blackrock、Bitwise、VanEck、WisdomTree、Fidelity 和 Invesco 的提案。但是,鉴于他们过去拒绝了数十项提案,因此不确定这些提案是否会获得批准。

尽管如此,值得注意的是,贝莱德首席执行官拉里·芬克(Larry Fink)曾经是比特币怀疑论者,现在是慢慢改变立场的企业领导人之一。这位首席执行官最近告诉福克斯商业频道,申请比特币 ETF 的原因之一是“让加密货币更加民主化,更容易被投资者接受。”

来源:Coingecko

美国证券交易委员会是否批准贝莱德的 ETF 将是加密货币市场未来的重要决定因素。这一决定尤其重要,因为该资产管理公司拥有超过 9 万亿美元的资产管理规模,更不用说它可能对整体加密货币采用产生的声誉影响。

7、加密货币机构采用的主要障碍

在最后一节中,我强调了阻碍机构采用加密货币的两个主要障碍。对于那些一直在附近的人来说,第一个是显而易见的——监管。第二个问题是加密托管,这也归结为数字资产生态系统中存储资金的安全性。

监管的不确定性

在不确定的监管环境中运营一直是加密货币行业的最大弊端之一。普华永道的调查显示,38% 的对冲基金预计,由于监管环境不断变化,今年的法律和合规成本将会增加。

美国当局一直在打压服务提供商,尤其是银行,而银行在机构进入方面发挥着重要作用。而且,尽管 Ripple 赢得官司且美国法官宣布其不符合证券标准后,美国证券交易委员最近有所喘息,但美国证券交易委员会已表示将不懈努力排干斗争到底。对此,我们可能会看到显着的变化,包括很多公司将转移到香港等更友好的司法管辖区。Peanuds 等在加密货币领域提供服务的新型银行也可能会受到机构客户需求的增加。

显然,机构加密货币的采用仍有很大的扩展空间。本文提到的趋势只是触及表面。考虑到贝莱德的 ETF,未来几年这个领域的发展将会很有趣。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Punk Pavlov,如有侵权请联系删除。转载或引用请注明文章出处!