长推:简析交易所地址归集业务运营逻辑

站在交易所的业务逻辑下,无论选哪种方案,都存在大量的业务资金损耗,各家的管理资产策略可能会不同。

原文作者:@tmel0211

原文来源:X

注:原文来自@tmel0211发布长推。

每每事出反常,都是谣言先行,暂不论背后的天价罚单阴谋一说。大家都惊叹 @binance 归集个钱包就要消耗几百个ETH,看似有些"离谱",若基于交易所业务逻辑考虑就不难理解了。简单说说,我的看法。

交易所管理着大量的EOA Deposit充值地址,每次用户充币都把资产转往了这些零碎的小地址,这些地址的资金,交易所通常要做"归集"便于统一资产管理。

交易所地址归集业务通常有两个选择:

1)用户只要冲币,程序立马把相应资产转往热钱包地址,但问题是,一个用户一个充币需求,可能会分成多次,比如,大佬转大资金一般会先转个小额进来,再逐笔转入为安全计,显然这种方案,容易多出更多的TXS,若交易所采用这种归集方案,遇到恰好GAS费高的时候就得顶着高GAS执行,手续费也会很高,但好处是它的整个归集过程是分散的,用户端不会感知,对交易所而言也只是正常的业务损耗需要。

2)用户冲币后一段时间内,那些零散的小EOA地址保持不动,用户再提币的话直接从大的热钱包提币,然后固定一段时间进行一次地址归集,这样以来可以对一下账,便于资产统一管理,二来可以选一个Gas相对低的时间段,统一来进行转账操作。但是这样做有个难点,短时间大量操作很容易拉高Gas,而且一旦被媒体盯上容易诱发公关事件。因为,很难向公众解释,为啥交易所需要集中归集资产这件事,关键是还烧了那么多的Gas。

很显然,币安就采用了第二种地址归集方案。站在交易所的业务逻辑下,无论选哪种方案,都存在大量的业务资金损耗,各家的管理资产策略可能会不同。

为了便于理解,我分别找了Binance14和OKX3两个地址,Binance14采取了第二种方案,而OKX应该是采取了第一种方案。但由于二者地址资产体量和交易量都相差悬殊,数据仅供参考。

关于【长推:简析交易所地址归集业务运营逻辑】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

如图1,Binance14地址管理资产总规模近11万ETH,作为一个接收地址,历史Gas共消耗了1万个ETH。而9月13日那次较多的归集,单日消耗Gas也有388个以太,历史上最多一次一天消耗871个ETH,所以说地址归集消耗几百万是正常业务损耗,别因为大家的不理解,让负责归集的同学给丢了饭碗。

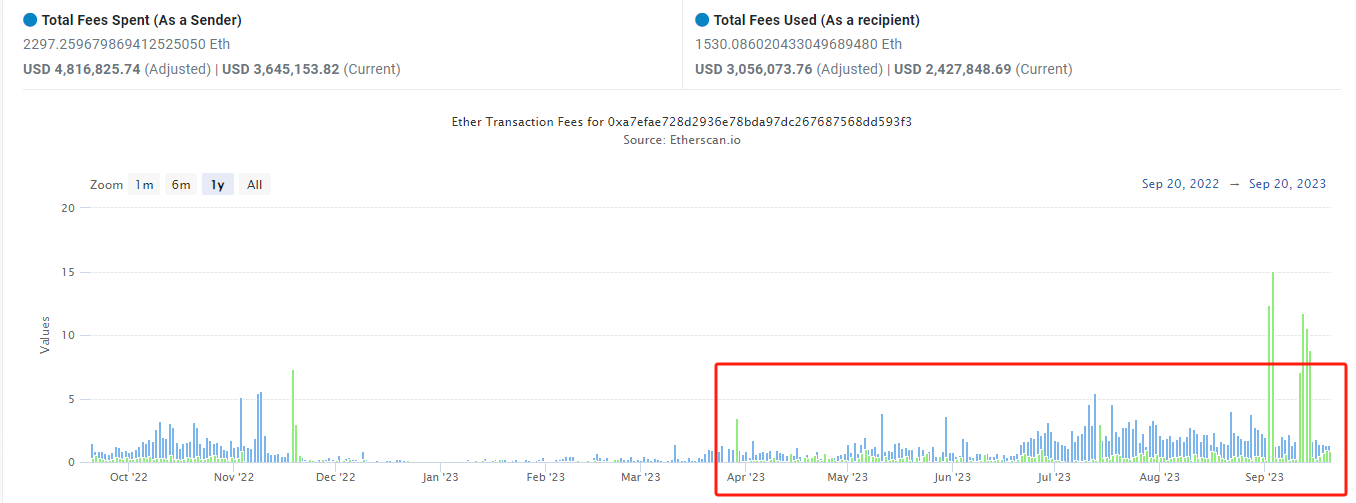

如图2,OKX3地址管理资产规模较小,但作为接受地址历史消耗1530个ETH。从图可以看出,OKX的日均消耗都比较均衡,峰值也就一天15个ETH,可见第一种归集方案就是花费在平时。

至于两种方案哪个更好,交易所肯定会算出一套适合自己且最优化的选择,没有企业不去做成本优化这件事,Binance大表哥虽然土豪,但也不至于不做优化。

Note:以上数据观察仅做小科普,对交易所业务我说得未必完全准确,仅供参考。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@tmel0211,如有侵权请联系删除。转载或引用请注明文章出处!

标签:ETH