Synapse 代币抛售背后:Nima Capital 因财务问题卖豪宅并违约卖币

项目方与做市商之间的锁仓规定成“握手协议”,用户却成为了最终买单人。

原文作者:西柚

原文来源:ChainCatcher

月5日早间,短短几小时内,跨链协议Synapse的SYN代币价格下跌了20%以上。价格的异常波动引起了加密社区的关注,不少用户纷纷猜测“不会是跨链桥出现了安全问题吧”。随后,Synapse在X(前Twitter)平台上澄清回应称,SYN代币价格的下跌是由做市商(或流动性提供商)出售SYN代币并撤回了流动性所致。

正当大家都将其视为一场正常的抛售时,有细心的用户却发现,本次抛售事件并非是表面上的那么简单,而是与做市商Nima Captial有关,但Nima Captial曾在今年3月份与Synapse约定,将向该跨链平台提供为期12个月的流动性。按照原本的双方约定锁仓,流动性还需提供近7个月的时间才能到期,为何Nima Captial在提前撤回流动性的同时还能抛售SYN代币?

今早,Synapse官方也表示了,确实是Nima Captial违约撤回流动性并抛售了SYN代币。

那么,项目方与做市商之间的原本约定的锁仓时长怎么可以轻易被打破?即使是违约的前提下,为什么Nima Captial还能获得项目方的代币并抛售?难道这些代币释放约定根本没有写在智能合约,只是“握手协议”或口头说说而已?为何这样的握手协议会屡次发生,用户怎样才能避免成为此类行为的最终损失买单人?

SYN代币抛售风波始末

SYN代币这场抛售风波完整的过程究竟是怎样的呢?

先是9月5日早间,SYN代币短时间内的暴跌了引起了社区用户关注。根据CoinGecko数据显示,SYN代币在当日五点左右从0.4美元一度下跌到0.3美元,短时间内跌幅超过了25%,现已回升至0.35美元左右。

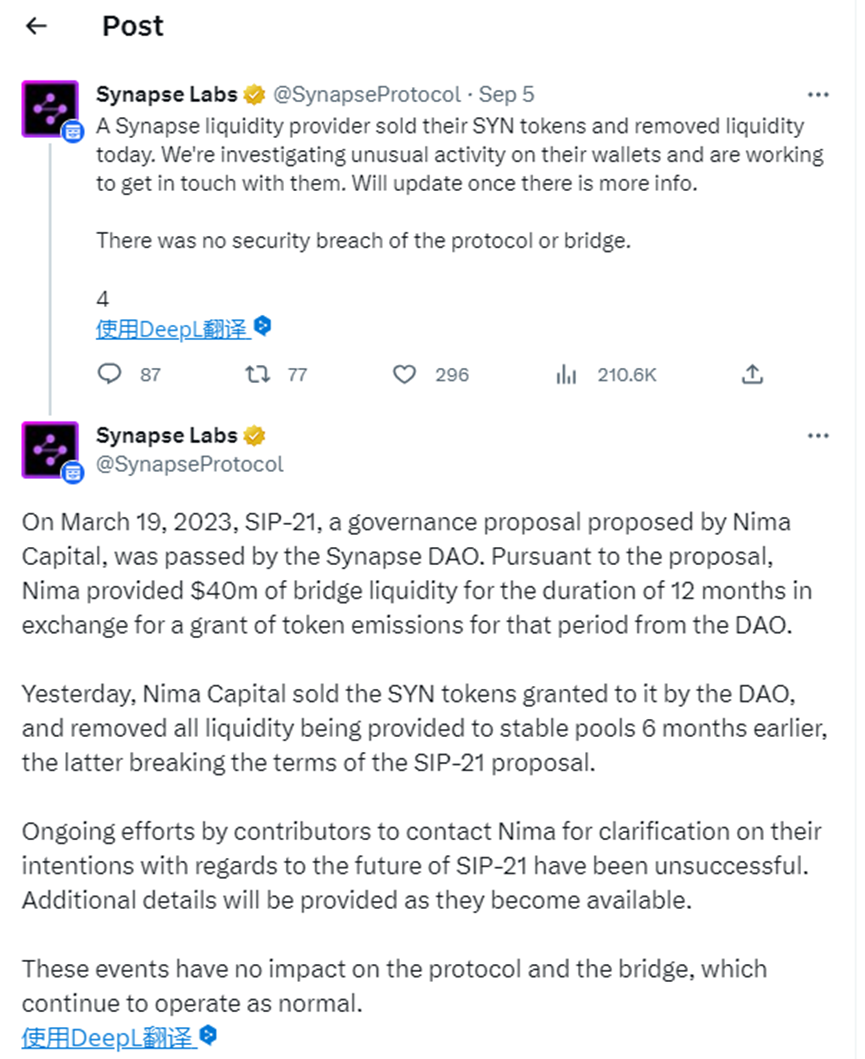

随后,针对SYN代币价格暴跌,Synapse在X平台上澄清回应称,SYN代币价格的下跌是由做市商(或流动性提供商)出售SYN代币并撤回了流动性,团队正在调查其钱包上的异常活动,协议或跨链桥没有遭受任何安全漏洞。

其实,在Synapse官方回应之前,SYN价格开始下跌第一时间内,就有推特用户@Speeker发文提醒,以0X4d开头的地址在1分钟内分批抛售了共计900万枚SYN代币(当时代币的价值约为370万美元),还撤走了Synapse平台上的稳定币资金池池两千多万的流动性。

分析数据发现,该地址疑似是Nima Captial,并发现其与Synapse二者曾在今年3月份在社区达成了相关流动性协议规定。

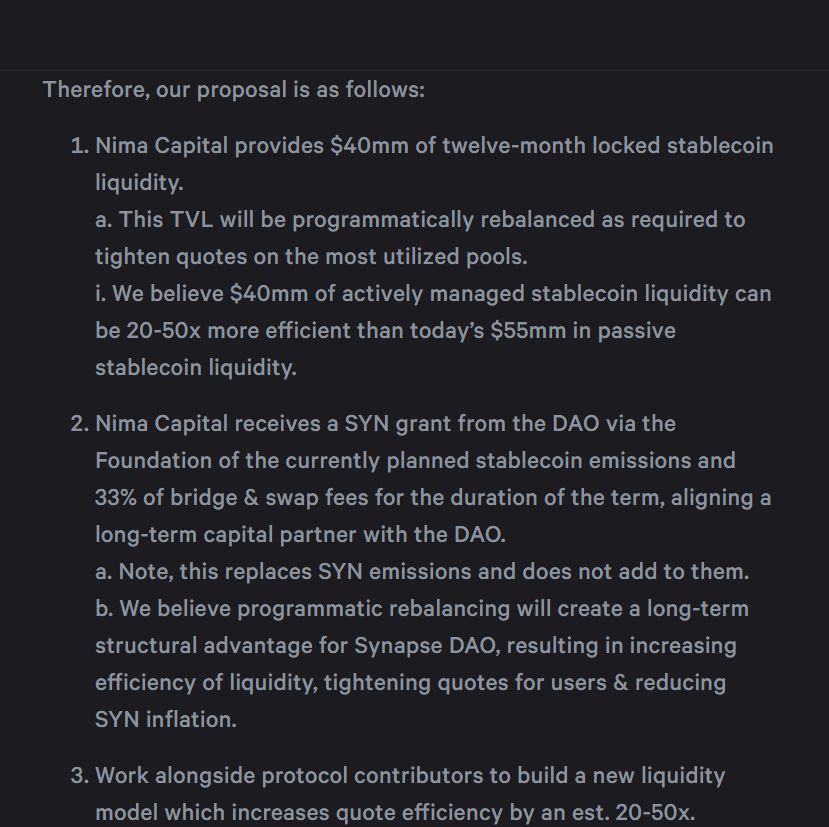

根据Synapse社区3月份的提案,Nima Capital被Synapse指定为首个流动性合作伙伴,承诺为Synapse提供4000万美元稳定币流动性,锁定时长12个月。在这期间Nima Capital可以从SYN基金会获得SYN代币赠款(据悉是1000万枚)和33%的手续费等。该提案最终以99.2%投票支持率获得了通过。

但如今距离其承诺的服务期结束还有近7个月的时间,Nima Captial却提前抽回了流动性,还集中抛售了SYN,导致其价格下跌。

后来有用户表示,目前,Nima Capital官方网站(nimacap.com)已经下线无法打开,其官方X平台账户也被设置为“受保护”,只有经过批准的关注者才能查看。对此有用户表示,Nima Capital可能陷入了财务问题,正在抛售包括加密货币在内的旗下资产,地产媒体Mansion Global曾在上个月报道,Nima Capital的一个相关实体曾以8000万美元出售一间位于纽约的豪华公寓。

关于【Synapse 代币抛售背后:Nima Capital 因财务问题卖豪宅并违约卖币】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

根据加密数据平台RootData显示,Nima Capital 是一家家族投资公司,已在DeFi和加密货币领域进行了24项投资,项目包括:0x、1inch、Liquity、Notional Finance、DexGuru、Handshake等,最近一次投资是在4月份,参与投资了NFT开发商Flow的种子轮。

今天上午,Synapse发文证实了Nima Captial移除流动性属违约行为。有关Nima Capital的流动性提案于今年3月19日获得了Synapse DAO的通过。根据该提案,Nima Capital需提供为期12个月的4000万美元跨链流动资金,以换取DAO在此期间授予的代币排放权。昨日,Nima Capital出售了DAO授予其的SYN代币,并移除了6个月前提供给稳定池的所有流动性,违反了SIP-21提案的条款。现Synapse团队一直在联系Nima,但都没有成功。

根据DeFiLlama的数据,目前,Synapse TVL为1.12亿美元,相比前天已下降约20%。

锁定条款成儿戏:管理漏洞还是项目方与做市商之间的不成文规定?

代币SYN抛售看似是做市商本身的财务问题所致,其实是Synapse官方对做市商的代币锁仓缺乏约束规则,这背后也揭示了项目方与做市商之间隐藏的一些不成文规定。

项目方为何对做市商分配的代币没有约束力,这也是社区用户的争议点所在。原本签订的12个月锁仓时长,但执行不到6个月,做市商撤走流动性,官方为何对抛售SYN代币没有任何约束?为何Nima Capital在违约的情况下还能依旧获得SYN代币,项目方与做市商二者之间关于代币的锁仓规定究竟是怎样的?为何在提案中,只提到了提供的稳定币流动性被锁定12个月,却没有任何关于SYN代币赠款被锁定12个月的内容?难道是项目方与做市商之间的锁定规则没有法律约束,这些公布的规则也只是说说而已?甚至有用户表示,希望他们之间能真有一个链下合同。但从Synapse目前的回复来看,似乎并没有任何约定。

其实,Synapse这类事件并不是偶然,它与做市商之间的约定也被用户戏称为“握手协议”——没有书面及法律效率,仅仅停留在口头上或握手上。

上个月的Curve抛售潮事件同样也是原本约定的锁仓六个月的代币被提前出售。CRV场外OTC交易曾导致一周内下跌达20%,临近链上清算线,而抛售的CRV代币多是之前其创始人在场外出售的、购买的投资人曾承诺6个月的锁定,但仅仅几天的时间,一些参与方已将其代币转移到中心化交易所,存在出货嫌疑。如DWF Labs向币安转入200万CRV,尽管后来表示是交易需要,完成计划后会将CRV撤回链上,但依旧被用户看作是出货行为。随后,被证实CRV锁定似乎并没有通过法律或智能合约强制执行,Curve创始人Egorov在一份声明中证实,违反合作协议的买家不会受到负面影响。另外,今年早些时候的Arbitrum基金会在提案未通过的情况下,就曾偷偷转移7.5亿枚ARB代币至其它钱包地址。

由此来看,项目方与做市商或投资人之间的违约事件频繁发生,这也是为什么Nima Capital抛售事件发生时,有用户表示,又一位老练的演员利用DeFi治理戏剧,从项目方金库获取了代币,然后违背协议并抛售了代币。

这些行为似乎与当前大力宣扬的“去中心化”、“Code is Low代码就是法律”理念在背道而驰。

对此,加密投资人士VeVe表示,就拿Synapse事件来说,目前尚不清楚该协议中有关SYN代币的锁仓条款细则具体是什么,对于Synapse团队来说,当前真正的问题是需要向用户披露说明,关于代币锁仓的具体规则到底有没有相关智能合约约束,还是说已对商定的锁定流动性的条款已进行了修改。

另外,目前,关于做市商与项目方之间确实存在一些潜规则,它们之间的交易一直不透明,这是整个行业的问题,随着时间的发展可能有朝一日会有一个具体的规则公布,但短期内不会。投资者关于此类提案时,需要主动向项目方倡议或敦促公开具体的锁仓机制及细则,当然也可选择不购买那些没有提供足够信息和披露的代币。

Synapse的抛售事件也表明“握手协议”无论对用户还是项目方来说,都是一个潜在的定时炸弹。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:西柚,如有侵权请联系删除。转载或引用请注明文章出处!