Uniswap赢得投资者集体诉讼,或成DeFi监管难题下的判例样本

“由于该协议的去中心化性质,诈骗代币发行者的身份基本上是未知和不可知的,使原告受到可识别的伤害,但没有可识别的被告。”

原文作者:Joy

原文来源:PANews

加密机构在法庭上接连赢得胜利。在灰度赢得与SEC的诉讼后,Uniswap也赢得了一起投资者的集体诉讼。

法官认为当前的加密货币法规并不能为原告的诉求提供依据,根据现行美国证券法,Uniswap不对第三方错用该协议造成的任何损害承担责任,并撤销了他们的索赔请求。

因交易蒙受损失,投资者将Uniswap告上法庭

此前,来自北卡罗来纳州和爱达荷州、纽约和澳大利亚的一群投资者将Uniswap Labs、其创始人Hayden Adams、其风险投资机构Paradigm、Andreessen Horowitz和USV集体告上法庭,根据联邦证券法提出了索赔。

投资者声称,他们在2020年12月至2022年3月期间通过该协议购买的代币被证明是有欺诈性的,这导致了他们的经济损失。投资者Nessa Risley称,他在购买BoomBaby、Rocket Bunny、Matrix Samurai等诈骗代币后损失了约10,000美元。

投资者还认为,该去中心化交易所出售的是未注册的证券,并且Uniswap是尚未在监管机构注册的交易所或经纪自营商。然而,Uniswap不同意被贴上“交易所”、“经纪人或交易商”的标签。

诉讼中,主审法官Katherine Polk Failla承认投资者声称本案中的代币是“真正的”证券。然而,这一认可并没有帮助他们赢得诉讼。法官还称,Uniswap 收取交易费用的能力以及治理代币等其他方面的能力不足以令人信服地认定该交易平台的开发公司需承担责任。

法院文件称:“法院完全驳回申诉。” 并解释说,仅仅因为投资者在 Uniswap 上购买了诈骗代币,并不意味着去中心化协议本身要承担责,“由于该协议的去中心化性质,诈骗代币发行者的身份基本上是未知和不可知的,使原告受到可识别的伤害,但没有可识别的被告。”

法官称当前政策不足,缺乏判例

作为有着丰富加密案件审理经验的法官, Failla法官曾审理SEC针对Coinbase的诉讼案。她过去还拥有监督其他加密货币案件的经验,其中包括涉及Tether和Bitfinex的案件。其判决也凸显了对加密项目的深入了解程度。

其认为,Uniswap的去中心化性质意味着该协议无法控制哪些代币在平台上列出或谁可以与其交互。还表示,“这些基础智能合约与每个池独有的、由发行人创建的代币合约不同。” “与原告索赔相关的合约不是被告提供的这些总体代码,而是发行人自己创建的代币交易对或代币交易合约。”

为了更好的解释,Failla法官还做出了几个类比,如以支付应用程序Venmo和Zelle作为类比,原告的诉讼相当于试图让那些利用其平台促进资金转移的毒品交易的公司而不是毒贩承担责任。还比喻到,“案件更像是让自动驾驶汽车的开发商对第三方使用该汽车发生交通违规或实施抢劫银行的行为承担责任。”

与此同时,Falia承认目前缺乏围绕 DeFi 协议的判例法,“尚未有法院在去中心化协议的智能合约的背景下对这个问题做出裁决。”

证券法如何适用于 DeFi 缺乏明确性。法院没有找到根据联邦证券法追究 Uniswap Labs 或风险投资公司责任的法律途径,“目前正在围绕这些交易所制定法律,监管机构有一天可能会解决这个灰色地带。”此外,针对原告对联邦证券法的担忧,她认为最好向国会提出,而不是向本法院提出。

关于【Uniswap赢得投资者集体诉讼,或成DeFi监管难题下的判例样本】的延伸阅读

Uniswap 投票延迟,代币持有者沦为二等公民了吗?

Uniswap基金会推迟了决定是否升级协议的投票,以奖励UNI代币持有者。这是因为一位利益相关者提出了新问题,需要更多审查。这不是第一次推迟投票,也不是代币持有者与其他利益相关者冲突的唯一一次。Uniswap V3的推出引发了关于费用转换的讨论,但最终无果而终。这反映了DeFi协议中代币持有者并非最终决定权的教训。

IOSG:从用户视角重新定义Web3项目和Token-market-fit

创业团队应更关注用户需求,而不是假设。设计UI/UX时应简洁直观,移动端体验需要优化。在加密领域,吸引长期用户比短期增长更困难。空投已成为获客捷径,但需要思考其目的性和管理预期。Token的价值反映了市场对项目的共识,可以通过预期收益和叙事来吸引投机者。用户体验也很重要,注意力是稀缺资源,Crypto项目难度比以前更大,但用户需求仍是最重要的。建议Crypto创业者从用户需求出发思考。

判决中,法官还援引SEC主席加里·詹斯勒 (Gary Gensler)在2021年9月的声明,他曾暗示 DeFi 项目受到更严格的审查。SEC在当时开始对 Uniswap Labs 进行调查,但显然没有采取进一步行动。

尽管如此,她接着表示,Uniswap的核心智能合约本质上并不是非法的,而且对于其他代币来说,“本身能够合法执行,就像加密货币商品 ETH 和比特币的交易一样。”在这一发言中,法官特别地提到了ETH的商品属性。

虽然Falia法官的评论并不是对美国以太坊法律分类的明确裁决,但也从某种程度上表明立场,并且是对Gensler的反驳,因为Gensler此前只承认比特币的商品属性,认为除此之外的加密货币均是证券,所以都要纳入SEC管辖。

DeFi应用行路难,Uniswap提供应对监管样本

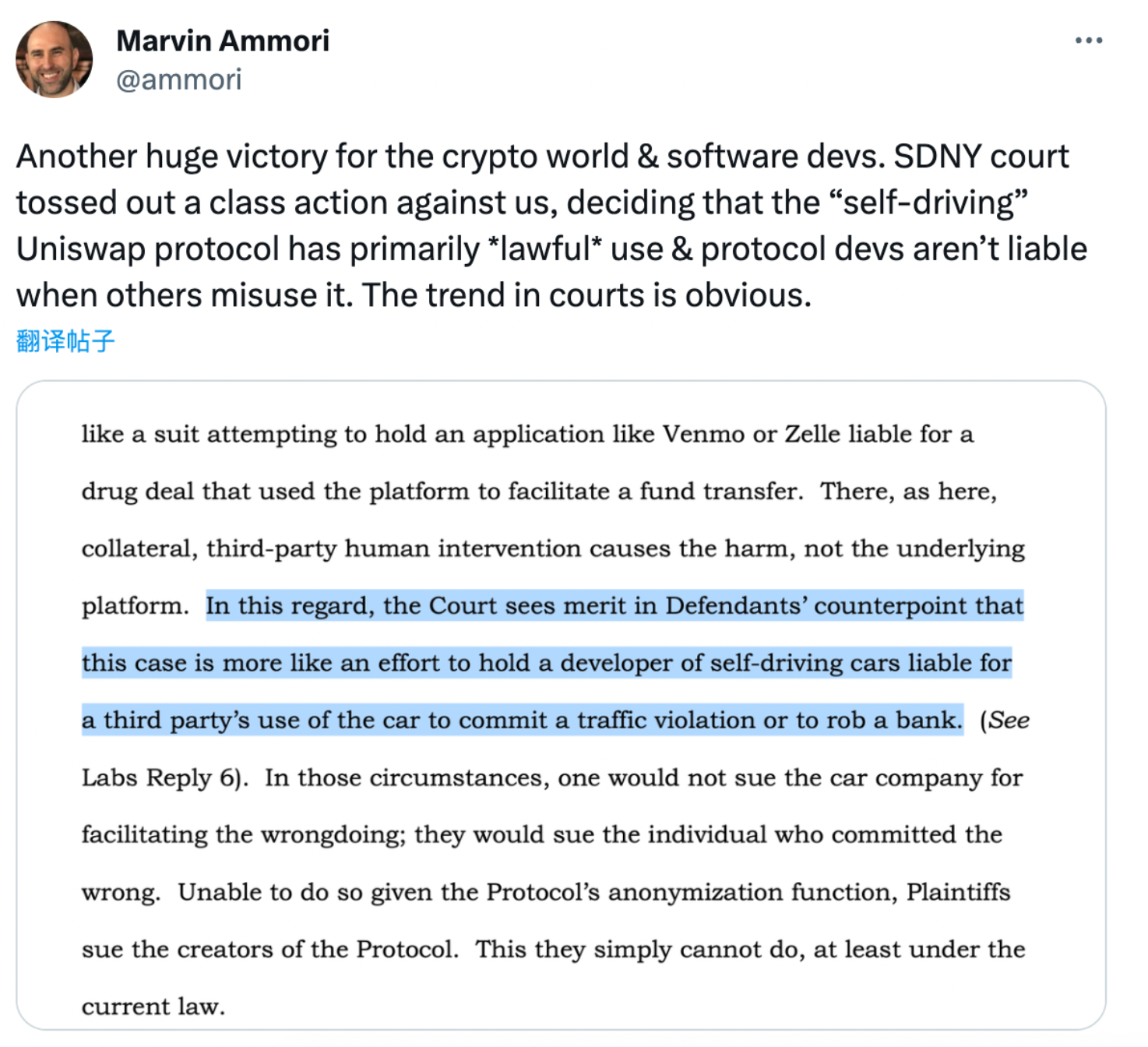

Uniswap Labs 首席法律官 (CLO) Marvin Ammori 对此次法律胜利表示认可。他认为这加密世界和软件开发人员的又一次巨大胜利。 SDNY法院驳回了针对我们的集体诉讼,裁定“自动驾驶”Uniswap 协议主要是“合法”使用,当其他人错用该协议时,协议开发者不承担责任。法庭上的趋势是显而易见的。

实际上,Uniswap的“胜利”发生在Tornado Cash事件后,美国司法部指控Tornado Cash创始人Roman Storm和Roman Semenov串谋洗钱、违反制裁规定并经营无牌汇款业务,Roman Storm被捕后已获保释。但同为DeFi应用,提供混币服务的Tornado Cash的处境似乎并不理想。

美国反洗钱认证专家协会 (ACAMS) 反洗钱高级主管克Craig Timm表示,司法部在Tornado Cash案中似乎特别指出,问题在于其用户界面,而不是智能合约本身。如果没有用户界面,似乎不太可能提出指控。

Tornado Cash的原生代币TORN是另一个更糟的影响因素。前金融犯罪检察官Anand Sithian表示。根据起诉书,被告使用该代币从Tornado Cash服务的运营中获利。该文件引用了他们互相发送的消息,据称他们讨论了抬高TORN价格的必要性。

所以尽管美国政府仅将通过该服务进行的所有活动的7%视为非法活动,但由于Tornado Cash代币TORN带来的利润可能会给创始人增加一层责任。也许Tornado Cash平台上发生的非法活动并不像想象的那么多,法院现在将开始关注利润,因为Tornado Cash创始人有明显的利润动机。

目前来看,Uniswap在美国监管中似乎尚且处于“有利”地位,其此前曾配合监管机构屏蔽某些隐私代币的用户前端界面,并且代币始终只有治理功能,这或许会为其他DeFi项目提供了一个应对监管的样本。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Joy,如有侵权请联系删除。转载或引用请注明文章出处!

标签:Uniswap