Binance投资,LSD赛道超级潜力股——Pendle Finance

项目究竟有哪些亮点竟然能在宏观的冲击下依旧稳如老狗并被Binance Labs青睐?随着作者的视角一起了解一下。

原文作者: 元宇宙Lab

原文来源: 元宇宙Lab

今年年初受上海升级的影响LSD赛道迎来了大爆发,以LDO为首的一众LSD赛道概念Token在这一时期都迎来了巨幅的增长,不过后续受宏观流动性紧缩、市场的影响,LSD赛道的很多Token都出现了回调。

但是,有一个名为Pendle Finance的项目可不一般,从年初那一阵到现在依然表现强劲。此外,因为其优秀的项目设计和涨幅迅猛的TVL,最近更是获得了Binance Labs的投资。

项目究竟有哪些亮点竟然能在宏观的冲击下依旧稳如老狗并被Binance Labs青睐?接下来,随着小编的视角一起了解一下。

Pendle Finance

官网:https://www.pendle.finance

Twitter:https://twitter.com/pendle_fi

Pendle Finance是一个建立在Ethereum、Arbitrum和Avalanche上,能够对未来收益进行Token化和交易的DeFi协议。Pendle允许用户投机于生息资产的未来收益或折价购买未来资产,这相当于是用户可以对某些资产的未来收益进行Token化和出售。

Pendle的目标是通过简单地增加用户在牛市中的收益敞口并在熊市期间对冲收益下滑,从而为用户提供最大的收益。

整个Pendle项目设计的主题思路是借用了传统金融中的利率市场和Web3中的一些生息资产来给予用户更多的一个套利空间,并且能够对Web3生息资产潜在的利率做一些交易,所以提升了资本的利用效率和流动性。

part.01Pendle的三个主要功能

收益Token化

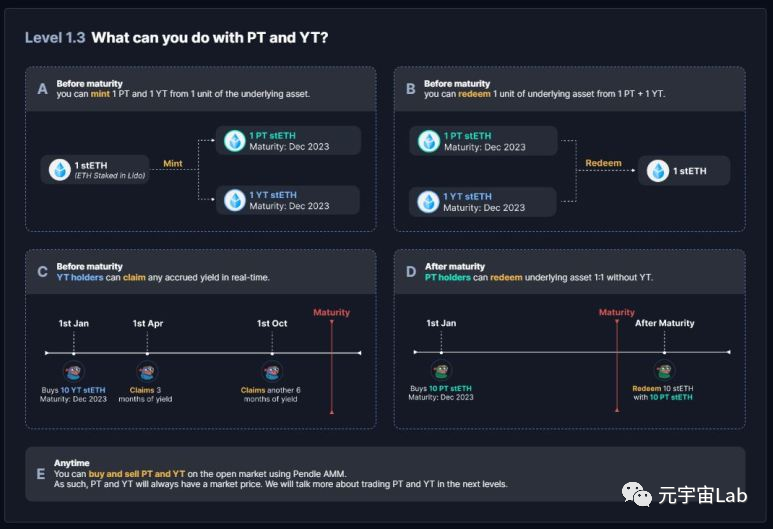

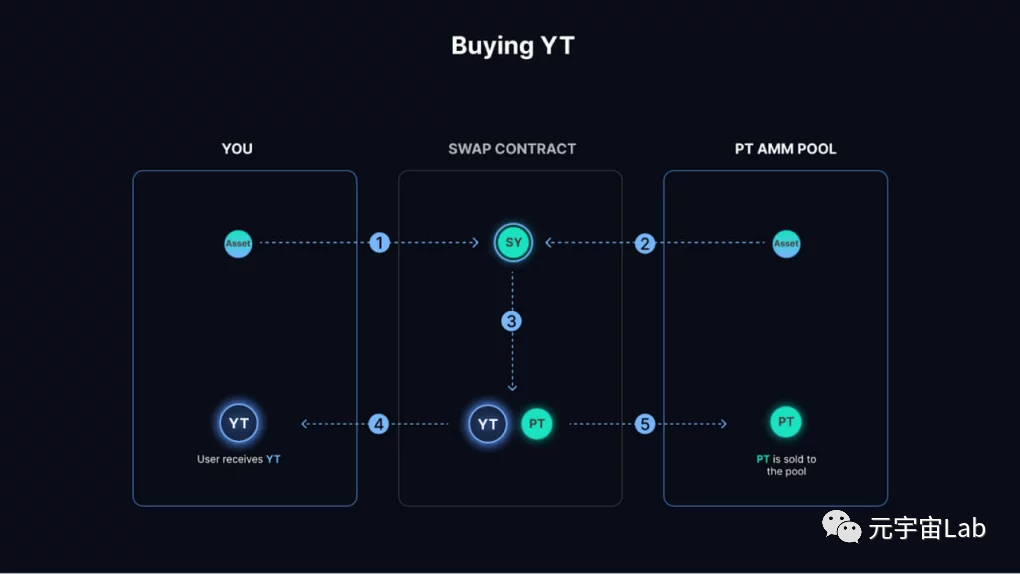

Pendle会将生息资产的Token包装成SY Pendle Finance(标准化收益Token),再将SY分成YT(收益Token)和PT(本金Token)。因为需要计算收益,那么便会涉及到时间尺度,而SY的另一层含义就是时间,YT则是PT在一定时间内的收益,最后PT能够在给定时间结束后1:1兑换为SY。

Pendle AMM

用户也可以通过Pendle V2 AMM中进行PT和YT的交易。V2 AMM在传统的AMM模型中加入了一个时间衰减的因子,以供用户来交易生息资产的收益Token,也就是YT。

vePENDLE

vePENDLE是PENDLE的锁定板门,它赋予用户投票权,这个模式将传统金融利息衍生品市场引入DeFi,让所有人都能够使用。参与Token奖励权重投票,用户将获得在投票池中产生的互换费用的80%作为奖励。

part.02Pendle的核心模式

Pendle会从YT产生的所有收益以及到期、未赎回的收益中中收取3%的费。目前,这笔费用的100%会分配给vePENDLE持有者。vePENDLE为Pendle上的激励机制提供动力,也就是vePENDLE持有者可以通过投票并将奖励流向不同的池,这样就有效的激励他们投票的池中的流动性。

关于【Binance投资,LSD赛道超级潜力股——Pendle Finance】的延伸阅读

巧妙的合约设计,看看 stETH 如何按天自动发放收益?让你的 ETH 参与质押获取稳定利息

本文介绍了通过质押ETH来获取收益的背后逻辑,以及如何通过流动性质押衍生品(LSD)来解决传统质押中的门槛和流动性问题。stETH作为质押代币,可以在其他平台上交易、借贷或用于其他金融活动,同时Lido通过合约自动发放收益,避免了高额GAS费用。质押stETH存在风险,本文仅供技术研究参考,不构成投资建议。关于再质押的文章也可供深入了解。

LSD衍生赛道项目深度分析:探索未来趋势与机遇

以太坊质押市场增长迅速,质押比例达24%,流动性质押市场总锁定价值达314.3亿美元。Prisma Finance是一家专注于以太坊流动性质押衍生品的DeFi平台,用户可以使用LSD抵押铸造稳定币mkUSD。Restake Finance是一个基于EigenLayer的模块化流动性质押协议,可以提升收益并获得额外收益。Lybra Finance是一个LSDFi项目,提供稳定币eUSD和LBR代币。未来,Lybra计划向L2扩展并开发永续交易所。然而,其漏洞赏金较小,可能面临竞争对手。

简单来说就是,如果你持有了vePENDLE并在LP池中提供了流动性,那么你肯定会希望所有LP的PENDLE激励和奖励有进一步的提高,而根据你持有的vePENDLE价值,你能够获得最高250%的收益。

这也意味着,会形成一个收入增长的循环,也就是说,你投入的vePENDLE数量越多,你将拥有获得更多激励和奖励的权利。而随着PENDLE Token的锁定,更多的供应会从市场中消失,将流动性提升至高达250%的收益水平,这确实对用户有着相当的吸引力!

关于锁定方面,用户获得的vePENDLE数量与锁定的数量和持续时间成正比,也就是说,随着时间的推移,用户的vePENDLE数量会逐渐减少。一旦锁定的时间到期,这个数量会降至零,然后用户锁定的PENDLE Token将会完全解锁。

part.03PENDLE Token经济学

Pendle Token采用的是一种混合的通胀模式,Pendle的Token供应量没有上限,Pendle释放是作为流动性池的激励措施,将在2026年4月之前每周减少1.1%,当前的Token经济允许每年2%的最终通货膨胀率作为激励措施。

目前团队、顾问和投资者部分都已经解锁完成。

Pendle Token的价值捕获主要来自获得治理权、提升LP收益、费用分成。

获取治理权:用户通过质押与锁定PENDLE可以获得vePENDLE,以此参与到Pendle协议的治理之中。

增加LP收益:vePendle Token持有者在他们提供流动性的任何流动性池中所获得的激励将进一步提升(最高 2.5 倍)。

费用的分成:来自YT产生收益的 3% 将分配给投票该池子的vePENDLE持有者。同时vePendle可以获得所投票池子产生的交易费用的0.1%。

part.04融资资讯

21年4月16日,DeFi协议Pendle宣布获得370万美元融资,Mechanism Capital领投,Crypto.com Capital、Hashkey Capital、Spartan Group、CMS、imToken、DeFi Alliance、Lemniscap、LedgerPrime、Parataxis Capital、Strategic Round Capital、Signum Capital、Harvest Finance、Youbi Capital、Sora Ventures、D1 Ventures、Fisher8、Origin Capital、BitLink、DeBank CEO兼联合创始人汤洪波、Ren Protocol CEO兼联合创始人Taiyang Zhang参与投资。

23 年4月Bixin Ventures宣布投资Pendle,交易通过场外OTC方式完成。同年8月23日,Binance Labs宣布投资DeFi收益率协议Pendle Finance。

part.05写在最后

Pendle Finance的设计绝对算得上是近DeF领域中最杰出的产品之一了。它采用本息分离的方法,以满足不同用户的投资需求和收益策略。小编真心推荐大家去体验Pendle。此外,这个项目一直在持续不断地努力,不断对项目进行改进和优化。比如最近,针对vePENDLE的升级,不仅减少了Gas费,还支持以ETH支付给质押者,这种举措在市场上获得了一致的好评。

此外,Pendle Finance所处的LSD赛道前景广阔,社区对于市场规模都往千亿级别看好,一个在熊市都能在半年内涨幅十倍还有能够获得这么多好评关注的项目,在下一个牛市绝对不会太差,留给用户的想象空间很大,是很值得小伙伴们去关注的。

不过,Pendle Finance同样存在着一定的风险。随着市场和外部环境不断变化,底层资产的价格波动可能较大,进而导致PT与YT价格的波动,尤其对于YT Token的投资者而言,可能面临的市场波动更大。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:元宇宙Lab,如有侵权请联系删除。转载或引用请注明文章出处!