爆仓金额直追 3·12、5·19,市场狂泻的原因几何?

12 小时内全网爆仓逾 10 亿美元,超过硅谷银行危机与 FTX 崩溃事件,仅次于「3·12」和「5·19」。

原文作者:Frank

原文来源:Foresight News

「横有多长,竖有多高」,这一句话再次得到了验证。今晨 5:30 左右,在大部分亚盘用户尚处于睡梦之中时,加密市场开启了久违的剧烈波动:

在昨晚比特币跌破 28000 USDT 的基础上,比特币早间大幅下跌,最低跌至 24220 USDT,创近 5 个月新低;以太坊最低跌至 1470 USDT,亦创近 5 个月新低。

市场的短时暴跌也导致合约市场血流成河,Coinglass 数据显示,过去 12 小时全网爆仓 10.03 亿美元(比特币和以太坊占比近 8 成),远超硅谷银行危机期间的 3 亿美元爆仓金额,甚至超过 FTX 崩溃期间的 8 亿美元记录,仅次于「5.19」事件的 13 亿美元记录和「3.12」事件的约 30 亿美元记录。

暴跌原因几何?

宏观层面上,近期无论是全球金融市场的各国股市,还是加密市场自身,流动性都明显开始趋紧,避险情绪升温。

全球主要市场集体回调

首先是美国、中国、日本等全球主要市场的股市集体回调。

美股的道琼斯、纳斯达克、标普三大指数已经连续第三日集体收跌,且三日都在尾盘刷新日低。

其中纳指更是于昨日收跌 1.17%,报 13316.93 点,刷新 6 月 9 日以来低位;道指收跌 290.91 点,跌幅 0.84%,报 34474.83 点,刷新 7 月 13 日以来低位;标普收跌 0.77%,报 4370.36 点,跌至 6 月 26 日以来低位。

A 股的上证指数昨日收报 3163.74 点,半个多月下跌逾 150 点,创今年 1 月 13 日以来新低。

日经指数昨日收盘也收跌 0.44%,报 31626 点,两个月来下跌逾 2000 点。

加密市场流动性衰减

其次,加密市场自身的流动性不断衰减是不可忽视的内在因素。

稳定币维度的数据变化最为直接,作为一个半封闭的相对小体量市场,加密行业的涨跌周期总体还是看美元稳定币体量的变化——从 6 月中下旬至今,全网稳定币总量就从 1295 亿美元跌至 1243 亿美元,2 个月左右时间下降了约 50 亿美元。

与此同时,加密市场的波动率也在近期陷入低谷,其中 8 月 12 日当天,比特币价格的日振幅区间不足 100 美元,在 29381.56 美元 - 29481.35 美元(币安 USDT 交易对数据,下同)之间波动,以太坊的日振幅区间不足 8 美元,在 1846.08 美元 - 1854.01 美元之间波动。

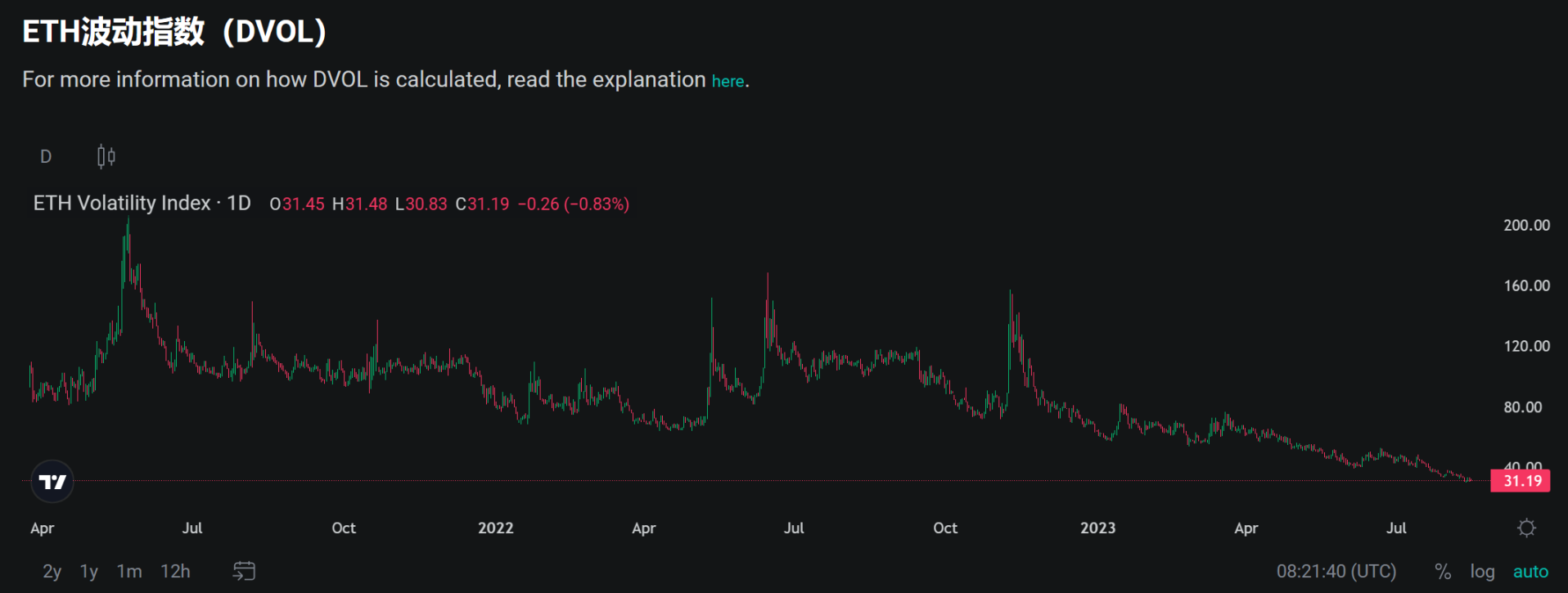

此外 8 月 12 日,Derbit 的 BTC 波动指数(DVOL)也降至 31.32,创 2021 年 3 月以来新低。

同日 Derbit 的 ETH 波动指数(DVOL)也降至 30.12,创 2021 年 3 月以来新低。

极度收缩的低波动率,本就是流动性枯竭的剪影。叠加全球股市回调的大背景,作为高风险资产的比特币和以太坊等加密资产,就像是「流动性市场的金丝雀」,无疑会最先感知并发生流动性危机,一如当年「3.12」事件中的抛售狂潮一样。

关于【爆仓金额直追 3·12、5·19,市场狂泻的原因几何?】的延伸阅读

【比推每日市场动态】比特币破新高后大跳水,逾30万人爆仓,12亿美元蒸发

比特币周二突破历史新高后迅速大跳水,导致全网近12亿美元爆仓。分析师警告随着利润率接近极端水平,行情可能降温。加密货币对冲基金首席执行官预计比特币将出现大幅调整,但仍有催化剂支撑价格。加密货币社区对比特币未来走势存在分歧,一些分析师认为比特币可能横向波动,而另一些则认为ETF和其他市场因素将决定其前进道路。现货比特币ETF交易量再创新高,表明比特币不会消失。

县城炒币青年:血亏欠贷13万,又回工地还债了

在互联网上搜索“合约”,总会弹出“玩合约必死”的忠告。

而此次一众山寨币的跌幅相比比特币和以太坊相对有限,并未出现大规模腰斩,似乎也是在印证流动性危机的预兆——最优质、流动性最佳的资产抛售力度最大。

除此之外,微观层面,在今晨市场暴跌之后,消息面也涌现出一些按图索骥的「利空」,但细究却又都有待推敲。

SpaceX 出售 3.73 亿美元比特币

首先便是马斯克这个反复搅动加密市场的男人:

据《华尔街日报》报道,马斯克旗下 SpaceX 已出售 2021 年和 2022 年期间购买的价值 3.73 亿美元的比特币,这使其在 2023 年第一季度实现了 5500 万美元的利润和 15 亿美元的收入。

由此判断,虽然 SpaceX 出售比特币的具体时间尚不清楚,但肯定在 2023 年一季度前已完成,所以此次下跌并非 SpaceX 的直接砸盘所致,只是在消息面放大了市场悲观情绪。

值得注意地是,马斯克旗下的特斯拉却已经连续第四个季度没有出售比特币,仅在 2022 年第二季度出售了持有比特币的 75%(套现 9.36 亿美元),目前仍持有约 1.84 亿美元(现行会计准则不允许计入此类收益,比特币估值仍保持不变)。

恒大申请破产保护

今日凌晨,中国恒大集团也在纽约申请破产法第 15 章的破产保护,该章允许美国破产法院认可涉及外国的破产或债务重组,并赋予外国债权人参与美国破产案件的权利。

而伴随着今晨加密市场的大幅下跌,关于 Tether 持有恒大商票的消息也再度沉渣泛起——此前 2021 年 10 月,彭博社曾调查发现 Tether 的储备实际上包括数十亿美元的短期贷款,借款方包括中国公司。

不过 Tether 否认持有中国恒大集团的债务,且在 2022 年 7 月表示已没有持有任何中国商业票据。

Tether 最新的储备审计报告也显示,截止今年二季度末其总资产 86,499,251,218 美元,总负债 83,178,020,411 美元(与已发行的数字代币有关),超额储备金达到约 33 亿美元,且对美国短期国债(US T-Bills)的整体敞口约为 725 亿美元,创历史新高,商业票据风险已降至零。

前方仍有光

贝莱德等现货 ETF 消息未定、全球监管环境收紧,但在市场风雨如晦之际,我们仍可以看到一些令人期待的「黑暗中的曙光」:

据彭博社援引知情人士报道,美国证券交易委员会(SEC)准备批准以太坊期货 ETF,不太可能进行阻止,包括 Volatility Shares、Bitwise、Roundhill 和 ProShares 在内的近十几家公司已申请推出以太坊期货 ETF。

目前还无法立即确定哪些基金会获得批准,但一位匿名人士表示,官员们称有几个可能会在 10 月之前完成。

此外,Paypal 本月推出的稳定币 PYUSD,也是传统金融巨头进军加密市场的另一大值得关注的举措,众多人士对 Paypal 寄予厚望,认为大型机构的入场将有可能为监管的放松奠定基础。

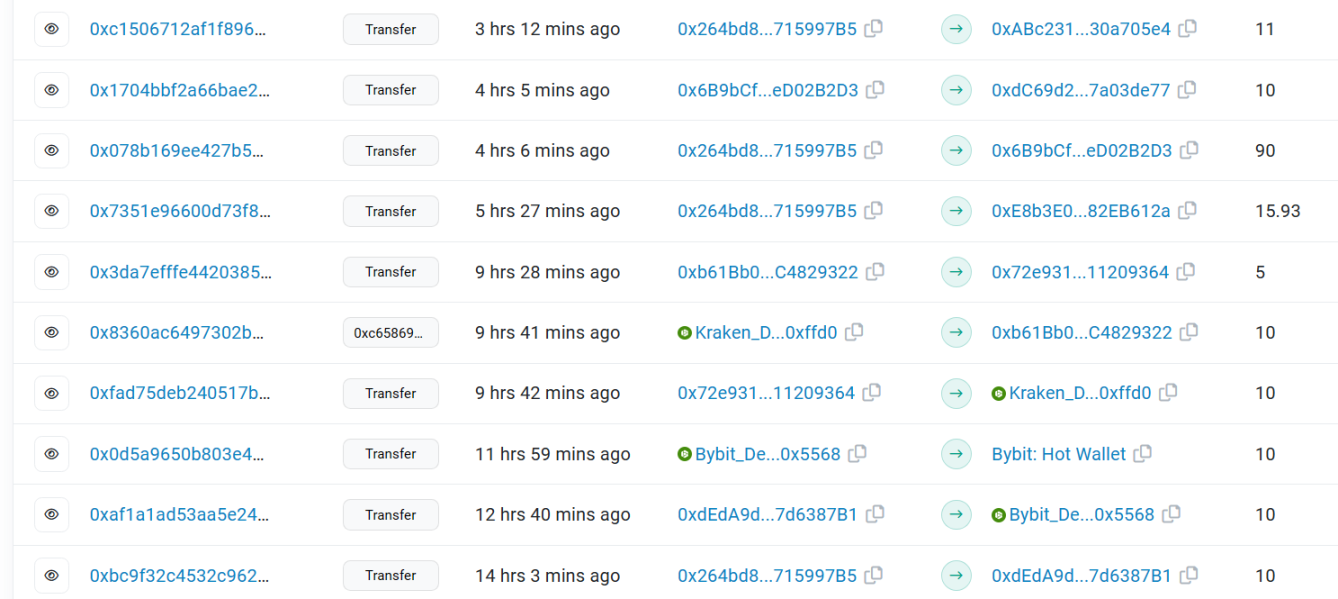

而链上最新数据显示,PYUSD 今晨也疑似测试向两家交易所(Kraken、Bybit)进行转账,应该离正式面世不远,作为美国规模最大的第三方支付机构,PYUSD 注定会为加密市场带来长线利好。

风雨如晦,但仍前景可期。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Frank,如有侵权请联系删除。转载或引用请注明文章出处!

标签:爆仓