Maverick Crypto:网络效应欠佳,Lido估值或被高估

熊市还没有结束,Lido 仍然有时间和资金来建立其网络效应,并在市场恢复时设定积极反馈循环。

原文标题:Counterpoint on Lido (LDO): Declining Momentum and Overshot Expectations

原文作者:Asa Li

原文来源:maverickcrypto

编译:深潮 TechFlow

今天,我们将简要介绍我们对 stETH 和以太坊流动性质押的采用情况的观察,我们认为采用情况比不上预期。

TLDR:

- stETH 和 LSD 占 ETH 质押总额的百分比正在失去市场份额。

- stETH 并没有真正实现 DeFi 网络效应,无法与提供更好利率的较小流动性或非流动性竞争对手有实质区别。

- stETH 在 DeFi 中要超越 WETH 比许多人想象的更加困难。行为惯性、原生代币的关注度、社区动力的下降以及 Lido 缓慢的治理模式都对 Lido 的采用前景构成了阻力。

- 由于 stETH 的采用情况比预期更糟糕,我们认为投资者应该对 Lido 的共识地位(ETH 价格 x EL 活动费用)略打折扣,而非溢价。这个折扣考虑了由于市场碎片化导致的“stETH/总质押以太坊”市场份额下降的风险。

观察:更多人选择非流动性质押而非流动性质押

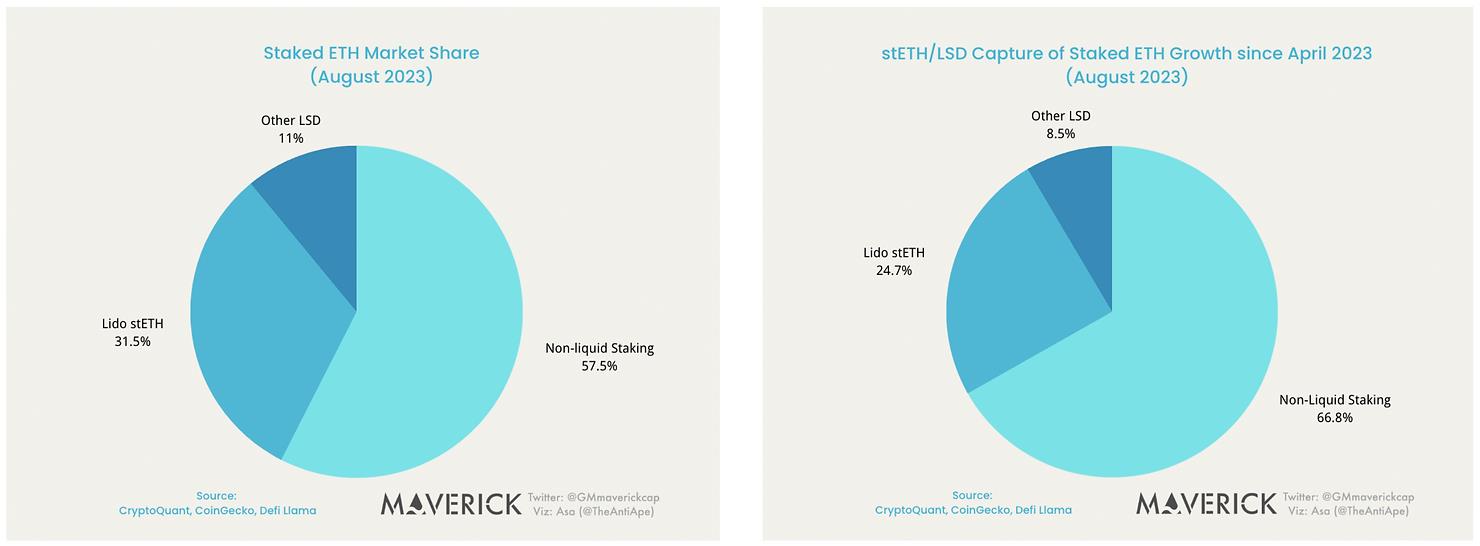

从 2023 年 4 月到 2023 年 8 月,以太坊的质押比率从 14.13%增长到 21.32%,仅仅四个月就增长了 50%。

然而,在额外质押的 860 万 ETH 中,绝大多数(67%)用于非流动性质押。Lido 的 stETH 仅占到了所有质押 ETH 增长的不到 25%。这意味着 Lido 在 4 月份占据的所有质押 ETH 市场份额从 35%下降到了 8 月份的 31.5%。

即使考虑到更高质押比率带来的额外以太坊发行量,并排除执行层奖励等波动因素,Lido 的总收入实际上在 4 月到 8 月之间出现了下降,尽管流通的 stETH 数量从 580 万增长到了 800 万。

为什么会这样呢?我们假设了以下几个原因:

- 价格:Lido 的 10%手续费率伤害了质押者的激励。市场上的其他验证者服务提供商提供 4.4%的年化收益率,而 Lido 的 stETH 目前仅提供 3.8%。

- 缺乏网络效应:Lido 的 stETH/wstETH 目前只有一个真正的用例:在 AAVE 和 Maker 上以 wstETH 抵押 USDC/DAI。但是以 4% - 5%的净借款利率和最大贷款价值比(LTV)为 72%,仅仅通过借款/杠杆操作并不能成为推动 stETH 需求的强大动力。此外,stETH 没有真正的 DeFi 组合性或网络效应。

stETH 目前在哪里使用?

让我们纵览一下 DeFi 生态系统中的 stETH。

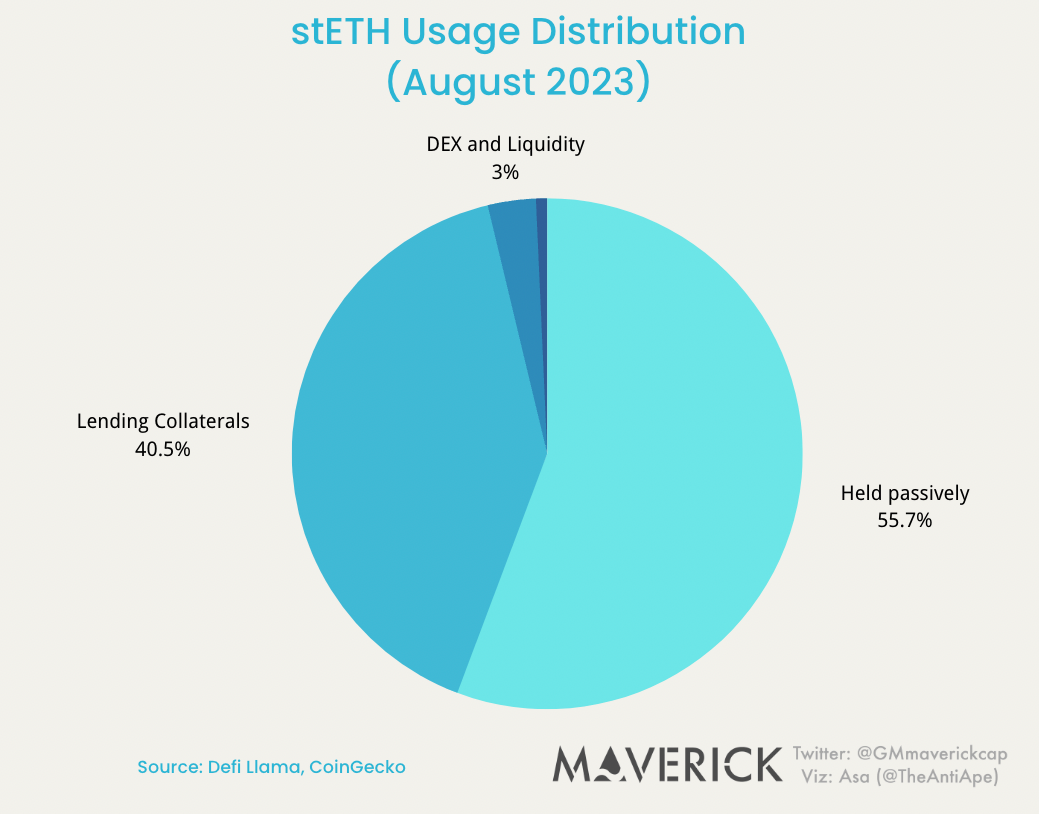

- 55% 的 stETH 代币在 Defi 合约之外被动持有(价值存储)。

- 40%的 stETH 代币被持有在 AAVE 和 Maker 等借贷协议中(借贷/抵押)。

- 3%被用于在 Curve 和 Uniswap 上的流动性提供,促进 ETH 和 stETH 之间的交换(交易媒介)。

- 不到 1%的 stETH 被用于像 Pendle 这样的新的“LSDFi”协议。

借贷市场/抵押

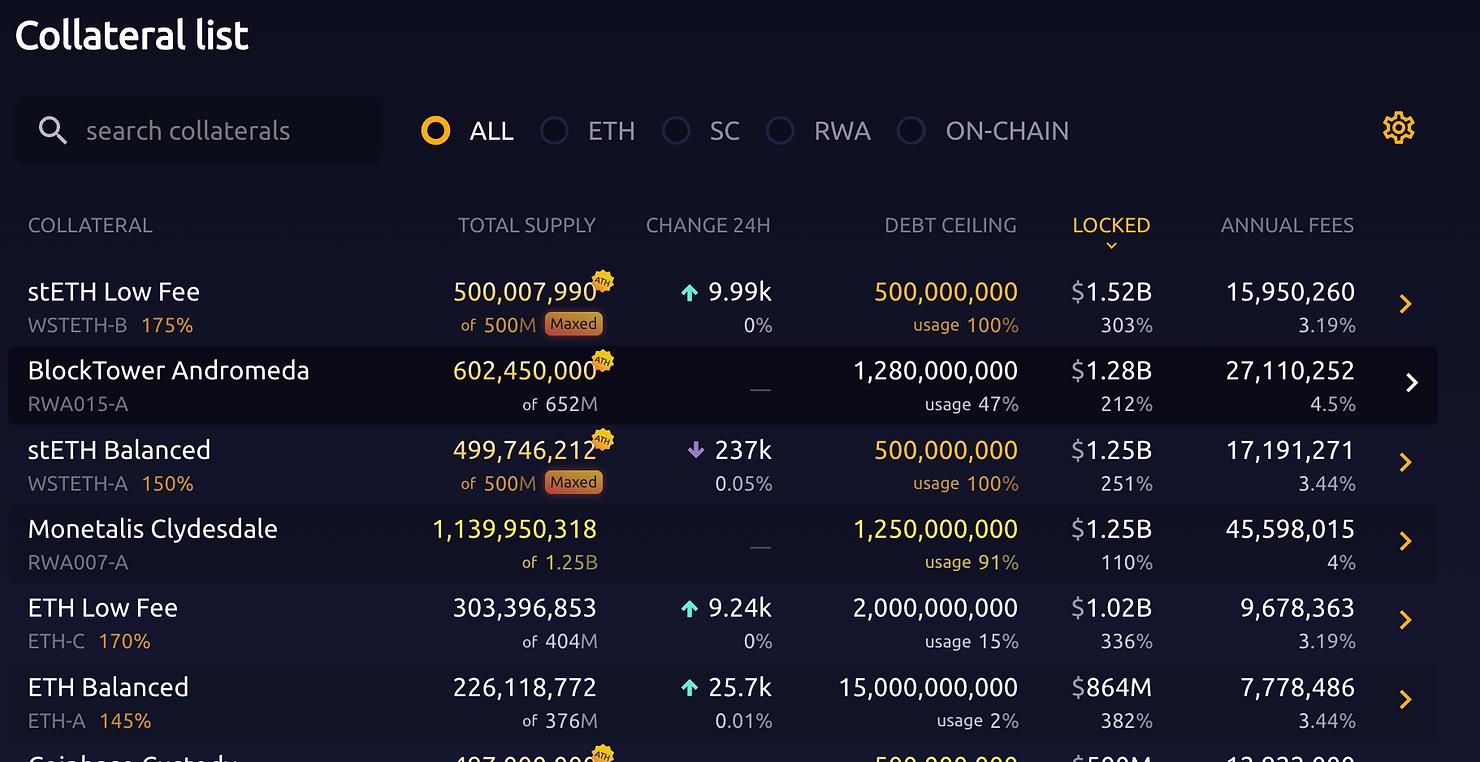

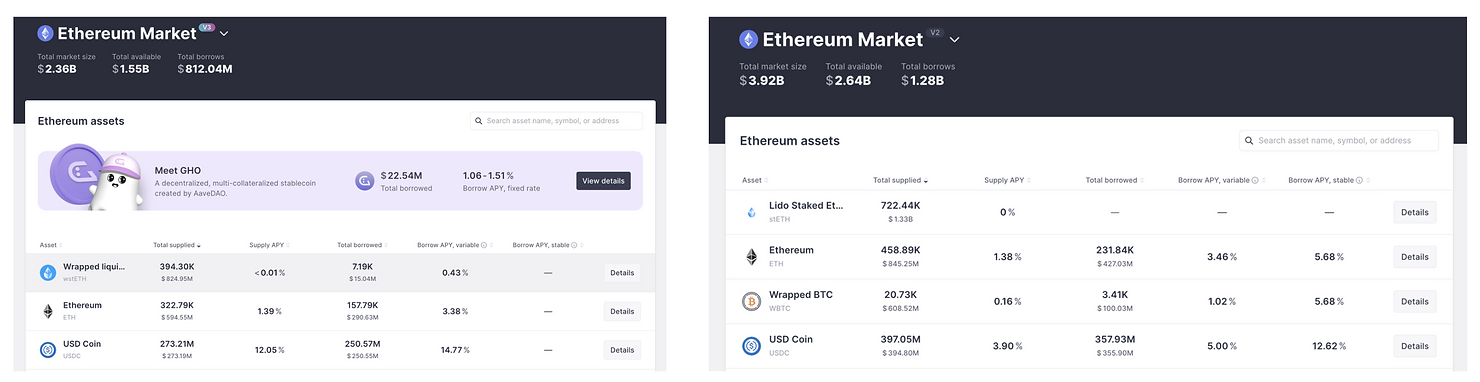

借贷/抵押是 stETH 迄今为止最成功的用例。stETH 已经超过 ETH,成为 ETH L1 上所有主要借贷平台上的头号抵押资产。

请看下面,stETH/wstETH 是 Maker 和 AAVE 上最常用的抵押资产。另一方面,从 AAVE 几乎没有借出 wstETH/stETH,导致供应年化收益率为 0%。这表明在抵押之外缺乏其他用例。

这里还有一个需要注意的地方是,作为一个用例,抵押并不需要也不会为代币带来太多的网络效应:AAVE 可以接受 10 种不同的 LSD 品种。stETH 的存在不会影响 rETH 的贷款价值比(LTV)或利率。即使 stETH 成为最大的存入资产,仅凭这个事实并不能给任何人提供更多购买、持有或借贷 stETH 而不是 rETH 的理由。

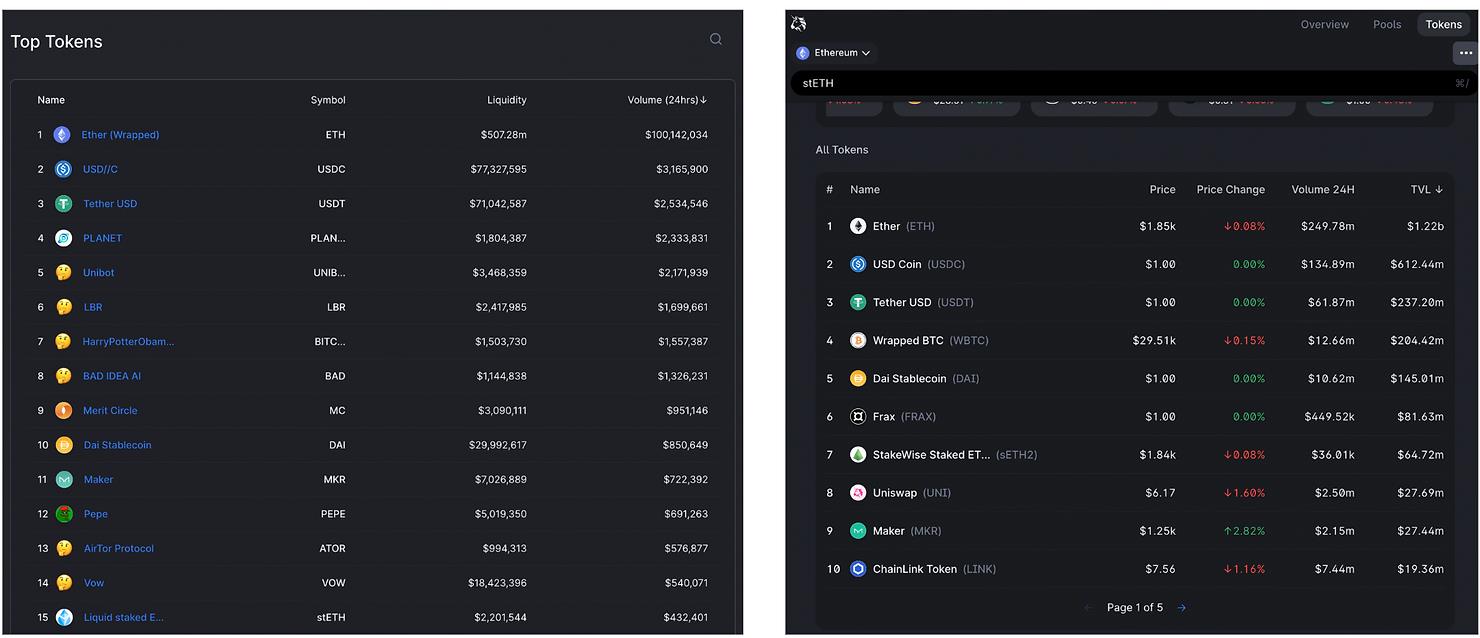

作为交易媒介:在 Uniswap 上没有取得进展

流动性质押的一个重要方面是与 DeFi 的兼容性:有一天,stETH 将成为今天的 WETH。在这个过程中的一个重要步骤是发挥 stETH 作为交易媒介的效用:如果人们认为 stETH 是最方便的代币,可以轻松地将其交换成任何其他代币,他们将随意持有 stETH,而大户则会购买 stETH 在 Uniswap 等交易场所提供流动性。

然而,在 Uniswap V2 和 V3 上,尽管自 4 月以来每个月都有数百个新的交易对推出,几乎全部都是基于 WETH 的。在 Uniswap 上,stETH 的存在非常有限,它被视为从 WETH/USDC(共识的交易媒介)交换的商品,而不是作为交易媒介本身。

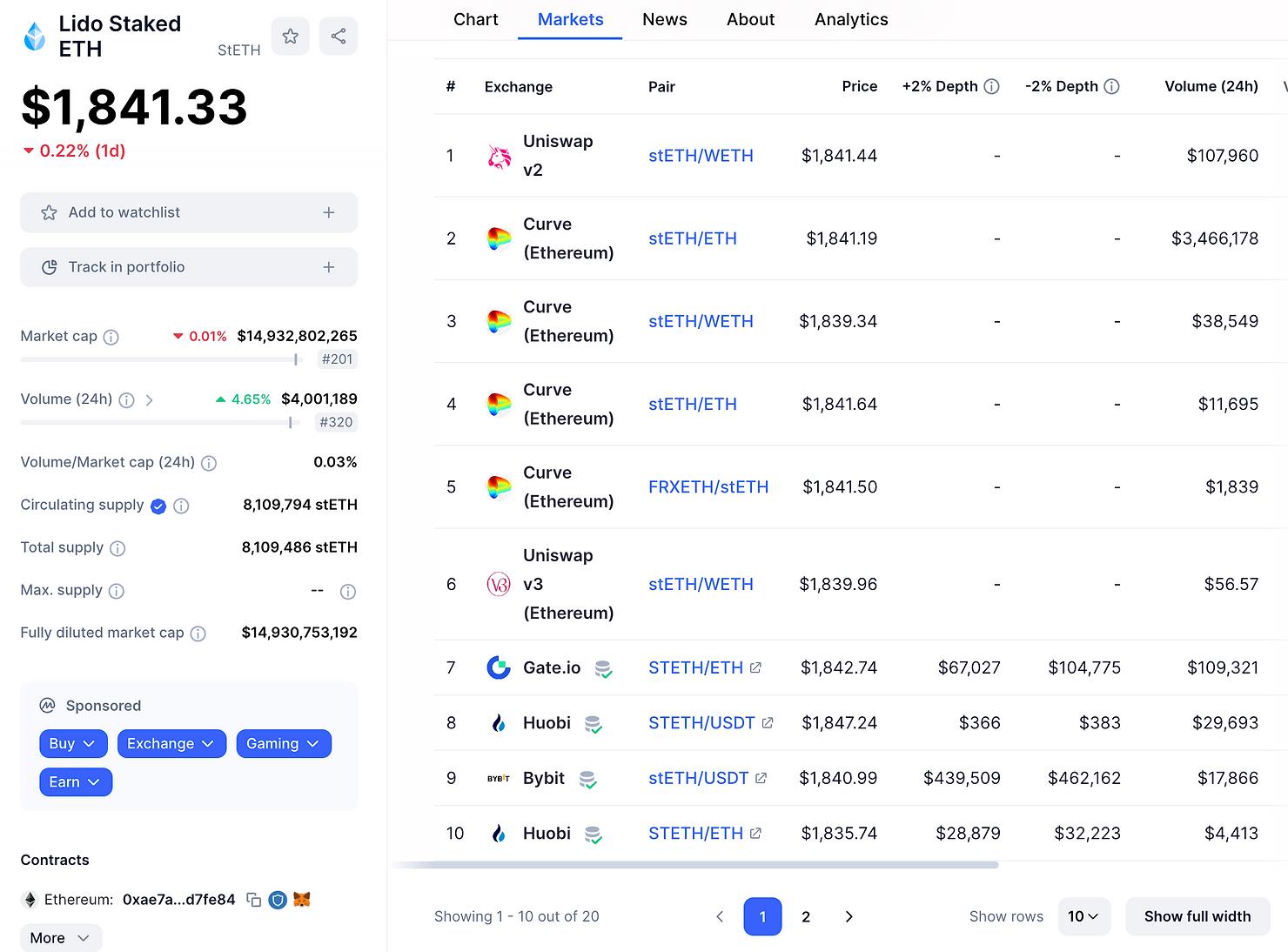

另外值得一提的是,中心化交易所对 stETH 的兴趣甚至比去中心化交易所的流动性提供者更低。这告诉我们,相比于 ETH,采用 stETH 确实存在更高的认知障碍。听说过以太坊的神奇之处,或者查看 CoinMarketCap 的新手们很可能会继续愉快地在交易中使用和持有 ETH。(原生 ETH 很快将在 Uniswap V4 中得到支持。再见,WETH。)

关于【Maverick Crypto:网络效应欠佳,Lido估值或被高估】的延伸阅读

EigenLayer迎来神秘竞对,Lido联创和Paradigm秘密支持再质押项目Symbiotic

据知情人士透露,Lido联合创始人资助了一家名为Symbiotic的新公司,该公司与DeFi领域的EigenLayer展开竞争。Symbiotic允许用户再质押Lido的stETH和其他流行资产,与EigenLayer类似。与EigenLayer不同的是,Symbiotic兼容数千种ERC-20标准的资产。再质押赛道受到机构和投资者的关注,已有多家公司涉足该领域。Lido的主导地位受到挑战,Symbiotic可能处于有利地位。Symbiotic将允许用户存入任何ERC-20代币,与Lido联盟的框架吻合。另一家协议Renzo已在讨论与Symbiotic集成。预计Symbiotic将在今年年底发布。

Restaking的“吸血鬼”攻击之下,Lido该如何解题?

Lido战略顾问Hasu指出,Lido面临两大挑战:以太坊基金会可能削减质押激励,以及Restaking叙事吸引大量资金流入。他建议Lido应保持stETH作为最安全、最具流动性的LST,不应转变为LRT,同时加强对GOOSE的更新。Lido应探索以太坊扩展和安全愿景的验证者服务,并建立应用程序和合作伙伴生态系统,让质押用户可以选择更高的风险/收益模式。建议通过建立专项基金来实现目标,推动stETH成为Restaking市场的首选抵押品。同时,建议与AVS和LRT生态系统中的关键角色合作,建立一个繁荣的生态系统,并在Lido内部创建一个新的生态系统建设团队。

EVM 链间货币:在 L2 和跨链桥方面没有取得进展

stETH 的另一个潜在用例是跨链交易。随着越来越多的以太坊 DeFi 创新发生在 L2 上,对于 Lido 来说,让 stETH 在 DeFi 创新的前沿可用是具有战略重要性的。然而,如果我们观察 EVM 链之间的跨链数据,WETH 和 USDC 是安全地占据主导地位的跨链货币,而 stETH 则无处可见。

新的前沿:Pendle 和 Lybra

拼图的最后一块是市场所谓的“LSDFi”创新。有人可能会说“忘记旧的 Defi 玩具,stETH 在新的地方取得了巨大的成功?”

没错。今天在这个领域的两个顶级项目是 Pendle 和 Lybra。让我们来谈谈它们。

- Pendle 是一个基于 APY 收益资产的利率互换市场。Pendle 的流动性取决于 stETH 的市值。从现实世界的利率互换来看,一个衍生利率市场不太可能推动基础资产的采用。

- 随着 stETH 的收益逐渐下降,Lybra 的大规模补贴式庞氏经济将面临越来越大的压力。虽然我们承认 eUSD 有理论上取得突破性成功的机会,但在当今 Defi 领域,推出一个新的成功稳定币的机会非常低。(看看 Maker 和 Luna)。eUSD 大规模赎回/清算带来的系统性下行风险将使 stETH 陷入困境。

总而言之,我们还没有看到令人鼓舞的迹象表明“LSDFi 创新”可以在不久的将来推动 stETH 的采用。

让我们试着猜测原因:行为惯性和早期 Maker 的似曾相识

历史:一场艰难的游戏

流动性质押是一场艰难的游戏。看看 Solana 吧。它有很高的质押收益率(起初超过 8%),很高的质押比例(超过 70%),而且摩擦成本非常低(<0.001 美元的 Gas 费)。然而,Solana 的主要 LSD 提供者 Marinade Finance 的 mSOL 只有不到 2 亿美元的总锁仓价值,而总质押的 SOL 代币超过 70 亿美元。这比 Lido 的数字要糟糕得多。与 stETH 今天的困境类似,即使在 Solana 的 Defi 全盛时期,mSOL 代币也只被用作贷款抵押品和同类交换池。

对于包括 Polygon、BNB、Polkadot、Avalanche 和 Luna 在内的 PoS 领跑者来说,情况大致相同。

行为:网络惯性

- 借贷相对容易。stETH 是以 ETH 的可信度为基础的透明合成资产。AAVE 和 Maker 的投票人可以轻松批准一种新资产。这里并不需要明显的网络效应。

- 但是去中心化交易所(DEX)和第二层扩展(L2)很难。为了在 Uniswap 或整个 L2 上实现从 WETH 到 stETH 的过渡,Lido 需要说服每个人在大致相同的时间内进行转换。否则,惯性思维和流动性碎片化将阻止每个人。

- 思想和学习曲线:每个拥有 ETH 的人都知道 ETH 是代表该链的合法原生代币。对于刚接触链上世界的人来说,了解 stETH 的学习曲线更高。特别是随着上海的过去和注意力的转移,LSD 的采用将进一步失去动力——较少的 Defi 协议今天在积极讨论 LSD 整合。

- 支付 Gas 费和与中心化交易所(CEX)互动仍然需要使用原生代币。就像大多数人只使用一张信用卡一样,与之相比,stETH 似乎是可选的。

从逻辑上讲,摆脱网络惯性需要在采用激励、合作伙伴关系发展、品牌知名度、L2 扩展等方面采取积极的努力。但是这样的举措在历史上已被证明与 Lido 选择的缓慢、稳定的去中心化治理模式相当不兼容。Lido 今天的处境让我们想起了早期的 MakerDAO。

- 两者都在为以太坊和 Web3 建设公共产品。

- 两者都面临着具有网络效应的强大竞争对手(USDT 和 ETH)。

- 两者都没有选择超越 ETH L1。

- 除了贷款之外,两者在 Defi 整合方面进展缓慢。

DAI 的衰落会成为 stETH 的明天吗?我们希望不是,但我们担心。

结论和与看涨观点的比较

最后,我们想将我们的观点与一些最重要的 LDO 看涨论点进行比较。我们想指出看涨论点中的两个错误,并增加一个战略风险。

- 质押奖励与 ETH 质押比例的增长不是线性的。实际上,这个数值关系是 ETH 质押比例的平方根。例如,如果 ETH 质押比例从当前的 22%增加到惊人的 88%,总奖励只会翻倍,而不是增加 4 倍。这限制了 Lido 收入的主要上行空间。

- LSD 的市场份额正在缩小,而不是增长。我们认为 Bryan 在这里使用了错误的比较。尽管 stETH 的表现比 Coinbase 和 Binance 的 LSD 要好,但 LSD 在与非流动的验证者即服务解决方案竞争时失去了市场份额。我们在第一部分中已经提到了这一点。

战略风险:在调查 LSD 市场份额下降的原因时,我们发现 stETH 在网络效应重要的领域(DEX、CEX 或跨链锁定)没有成功建立护城河。

- 缺乏网络效应可能会阻碍 stETH 的未来增长。

- 没有网络效应,stETH 目前的用例(SOV 和借贷质押品)相当普遍。Lido 将继续面临来自非流动性质押和 LSD 竞争对手的竞争,可能会导致费用压缩。

当然,我们没有反驳对 Lido 持看涨态度的理由,即从 ETH 的升值和 ETH 网络活动费用中受益。出于投资目的,我们相信我们的文章提供了两个逆向要点:

- 在 stETH 的网络效应出现之前,二级 LSD 仍然有机会与 Lido 进行价格战,并分割 LSD 市场。

- 在 stETH 的网络效应出现之前,Lido 的 ETH 敞口应该被打折扣,因为其市场份额在长期下降(无论是对非流动性还是 LSD 碎片化的竞争)。这个风险可能直接体现为市场份额的损失,从而导致收入的减少,或者为了与竞争对手匹配而降低收费率。

熊市还没有结束,Lido 仍然有时间和资金来建立其网络效应,并在市场恢复时设定积极反馈循环。我们将继续观察。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Asa Li,如有侵权请联系删除。转载或引用请注明文章出处!