SignalPlus 宏观研报特别版:这是最美好的时代,也是最糟糕的时代

本月 TradFi 玩家情绪高涨,但加密货币玩家显然没有受邀加入派对。

原文作者:SignalPlus華語

原文来源:medium

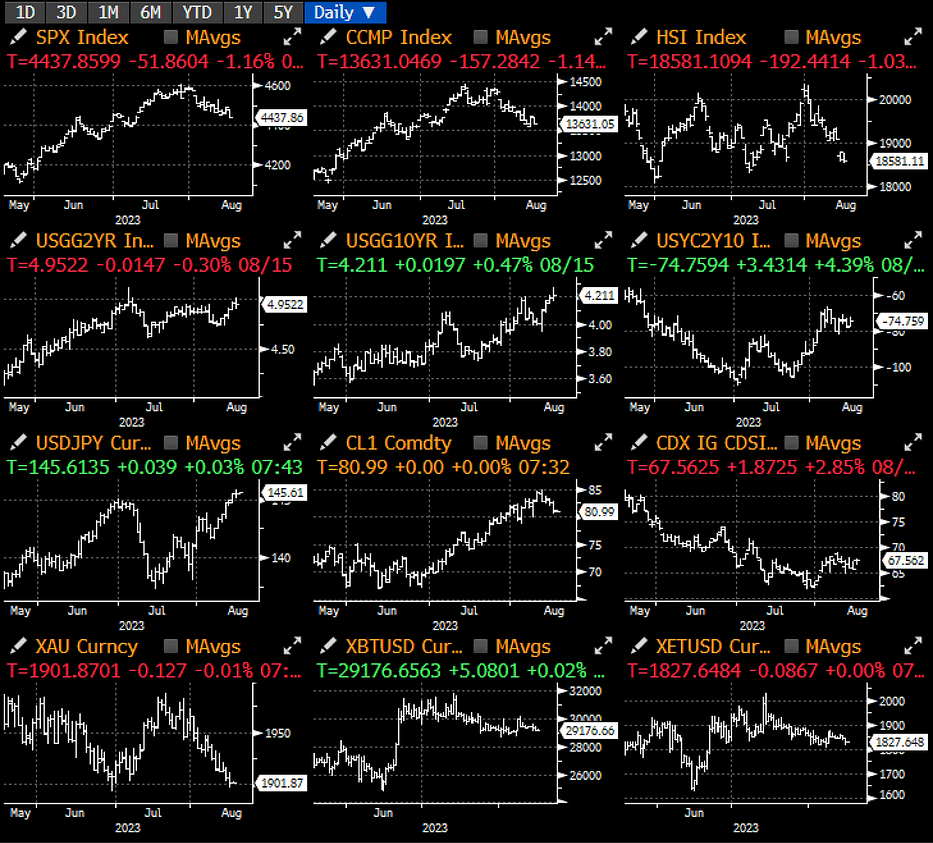

我们从上周开始就不断提到,在美国实际收益率走高(利率升至更高维持更久)和中国经济持续疲软共同影响下,风险市场开始感受到压力,两个重要的经济体目前朝著完全相反的方向发展,一个试图减缓通胀和过热的就业市场,而另一个则试图挽救迅速紧缩的经济活动,虽然原因完全不同,但两个经济体的股市均出现下跌的情况。

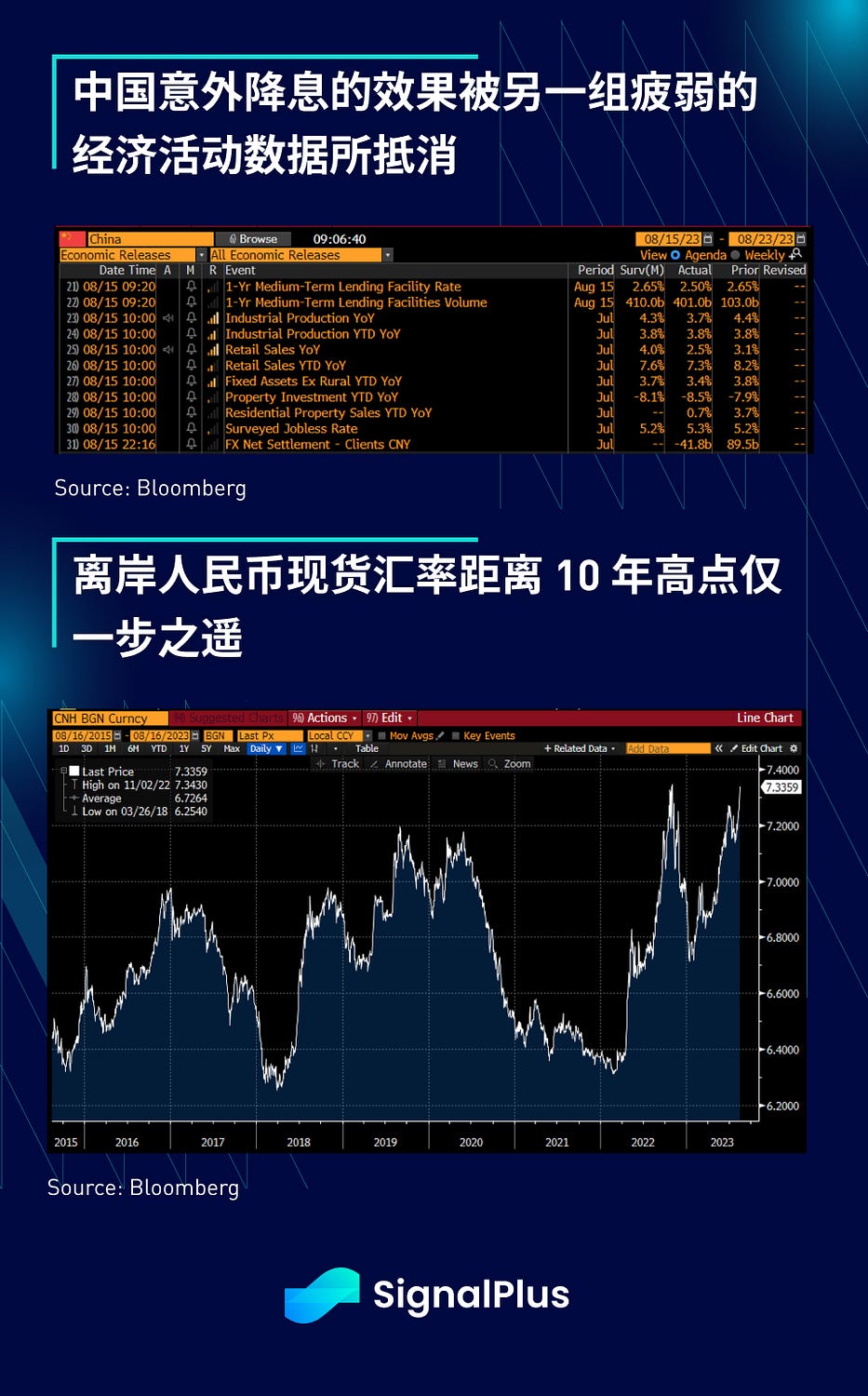

首先在中国,借贷便利利率意外下调(2.65% -> 2.50%)带来的振奋情绪很快就被零售销售和工业生产数据的疲弱所抵消,国家统计局还宣布,由于需要进一步“健全优化”劳动力调查统计,将停止发布青年失业数据,这自然引发市场对本地就业情况是否已经相当严重的担忧;由于许多核心的经济再平衡问题仍未得到解决,A 股和恒生指数均未能对调降利率做出正面反应,CNH 汇率则首当其冲,现货升至 7.3359 的高点,距离 10 年高点仅一步之遥。

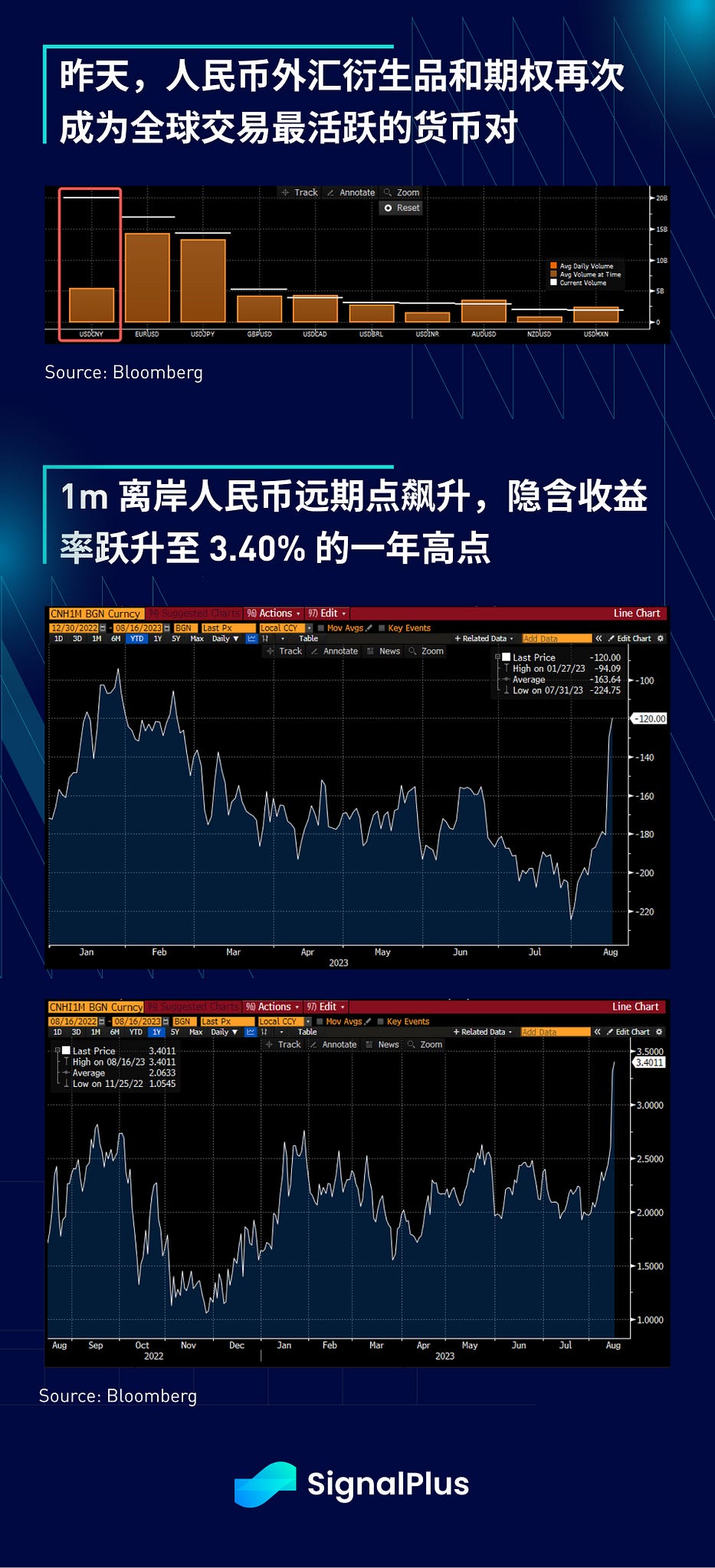

与今年早些时候的走势不同,当前现货的疲软伴随著外汇远期点飙升和期权向上行偏斜,因为对冲基金正在寻求每一种可能的方式来加大人民币空头头寸,昨天,人民币外汇衍生品和期权再次成为全球交易最活跃的货币对,交易量再次高于平均水平 3 倍,与此同时,1m 离岸人民币远期点已接近今年高点,随著看跌交易动能增强,隐含收益率达到一年高点的 3.40%。

与今年早些时候的走势不同,当前现货的疲软伴随著外汇远期点飙升和期权向上行偏斜,因为对冲基金正在寻求每一种可能的方式来加大人民币空头头寸,昨天,人民币外汇衍生品和期权再次成为全球交易最活跃的货币对,交易量再次高于平均水平 3 倍,与此同时,1m 离岸人民币远期点已接近今年高点,随著看跌交易动能增强,隐含收益率达到一年高点的 3.40%。

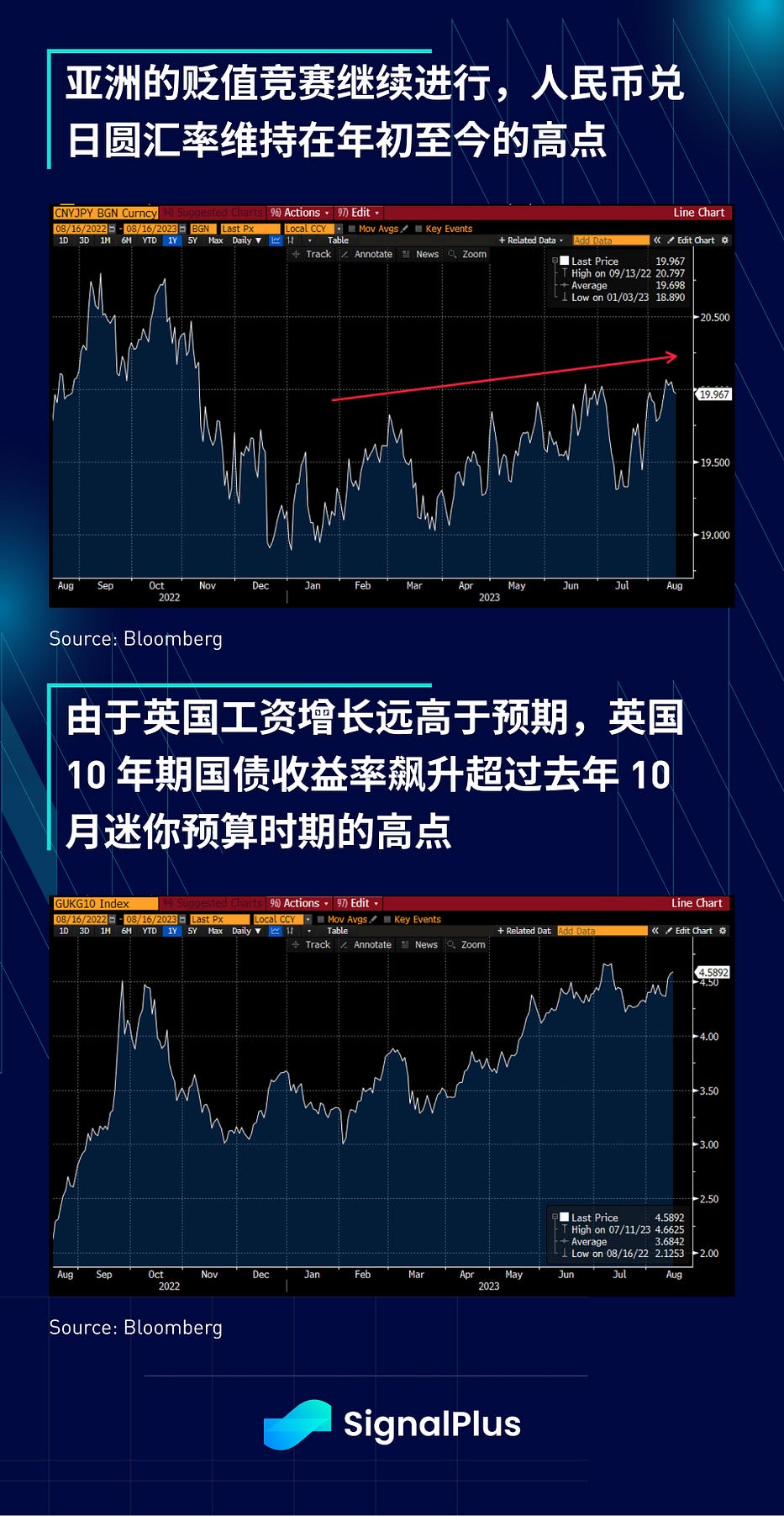

另一方面,已开发市场的情况则完全不同,日本公布的年化 GDP 增长高达 6%(vs 预期的 2.9%),导致美元兑日圆突破 145,随著贬值竞赛继续进行,人民币兑日圆汇率保持在今年的高点约 20。在大西洋彼岸,英国 3 个月工资同比增长也达到了 8.2%,使得市场对英国央行 9 月会议的定价大幅上涨 10 个基点,且英国 10 年期国债收益率就在英国正要公布 CPI 前又回到了去年 10 月“迷你预算”时期的高点附近。

另一方面,已开发市场的情况则完全不同,日本公布的年化 GDP 增长高达 6%(vs 预期的 2.9%),导致美元兑日圆突破 145,随著贬值竞赛继续进行,人民币兑日圆汇率保持在今年的高点约 20。在大西洋彼岸,英国 3 个月工资同比增长也达到了 8.2%,使得市场对英国央行 9 月会议的定价大幅上涨 10 个基点,且英国 10 年期国债收益率就在英国正要公布 CPI 前又回到了去年 10 月“迷你预算”时期的高点附近。

关于【SignalPlus 宏观研报特别版:这是最美好的时代,也是最糟糕的时代】的延伸阅读

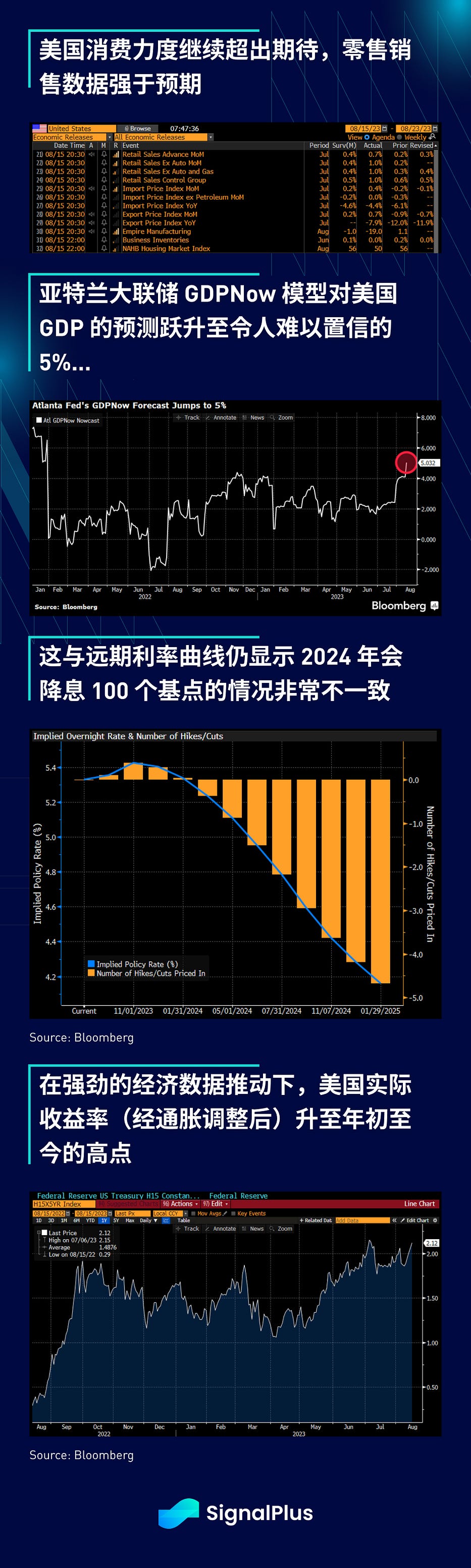

强劲的经济态势延续到美国,零售销售数据远高于预期(整体数据环比 +0.7% vs 预期的 +0.4%,控制组环比 +1.0% vs 预期的 +0.5%),重新点燃了利率“升至更高维持更久”的叙事,此外,亚特兰大联储 GDPNow 模型上调 GDP 预测至 5%,与联邦基金远期利率曲线极不相符,联邦基金远期曲线仍预期 2024 年会降息约 100 个基点,在此情况下,5 年期实际收益率(经通胀调整后)回升至今年高点 2.12%,为今天将要发布的 FOMC 会议纪要增添一点戏剧性,看看美联储是否会(或者不会)试图传达什么信息。

强劲的经济态势延续到美国,零售销售数据远高于预期(整体数据环比 +0.7% vs 预期的 +0.4%,控制组环比 +1.0% vs 预期的 +0.5%),重新点燃了利率“升至更高维持更久”的叙事,此外,亚特兰大联储 GDPNow 模型上调 GDP 预测至 5%,与联邦基金远期利率曲线极不相符,联邦基金远期曲线仍预期 2024 年会降息约 100 个基点,在此情况下,5 年期实际收益率(经通胀调整后)回升至今年高点 2.12%,为今天将要发布的 FOMC 会议纪要增添一点戏剧性,看看美联储是否会(或者不会)试图传达什么信息。

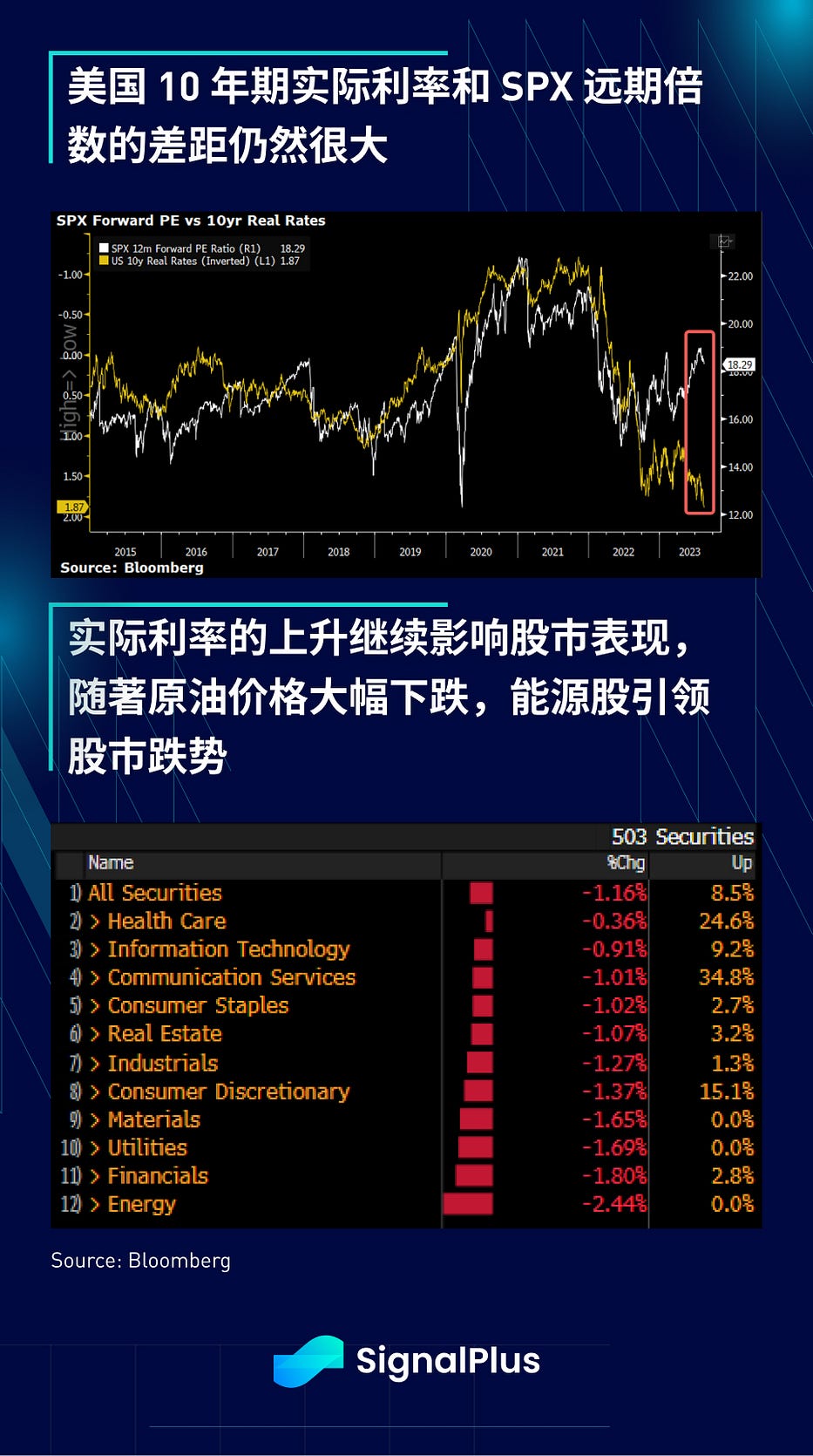

虽然中国股市因对当地经济持续的悲观情绪而遭到抛售,但美国股市也同样出现下滑,因为利率走升开始再次引起股票投资者的担忧,特别是考虑到 10 年期实际利率(经通胀调整后)与 SPX 12 个月远期市盈率倍数间的差距仍非常大;SPX 期货昨天触及一个月低点,其中区域性银行 (-3%) 和能源 (-2%) 受到的打击尤其严重,从技术面来说,期货应该会在 4450 点附近得到支撑,尤其是在目前看空中国的情绪感觉有点过头的情况下,然而,长期走势可能要取决于长期债券收益率的走势,以及我们是否会在秋季再次经历一次“消减恐慌”的特殊情况。

虽然中国股市因对当地经济持续的悲观情绪而遭到抛售,但美国股市也同样出现下滑,因为利率走升开始再次引起股票投资者的担忧,特别是考虑到 10 年期实际利率(经通胀调整后)与 SPX 12 个月远期市盈率倍数间的差距仍非常大;SPX 期货昨天触及一个月低点,其中区域性银行 (-3%) 和能源 (-2%) 受到的打击尤其严重,从技术面来说,期货应该会在 4450 点附近得到支撑,尤其是在目前看空中国的情绪感觉有点过头的情况下,然而,长期走势可能要取决于长期债券收益率的走势,以及我们是否会在秋季再次经历一次“消减恐慌”的特殊情况。

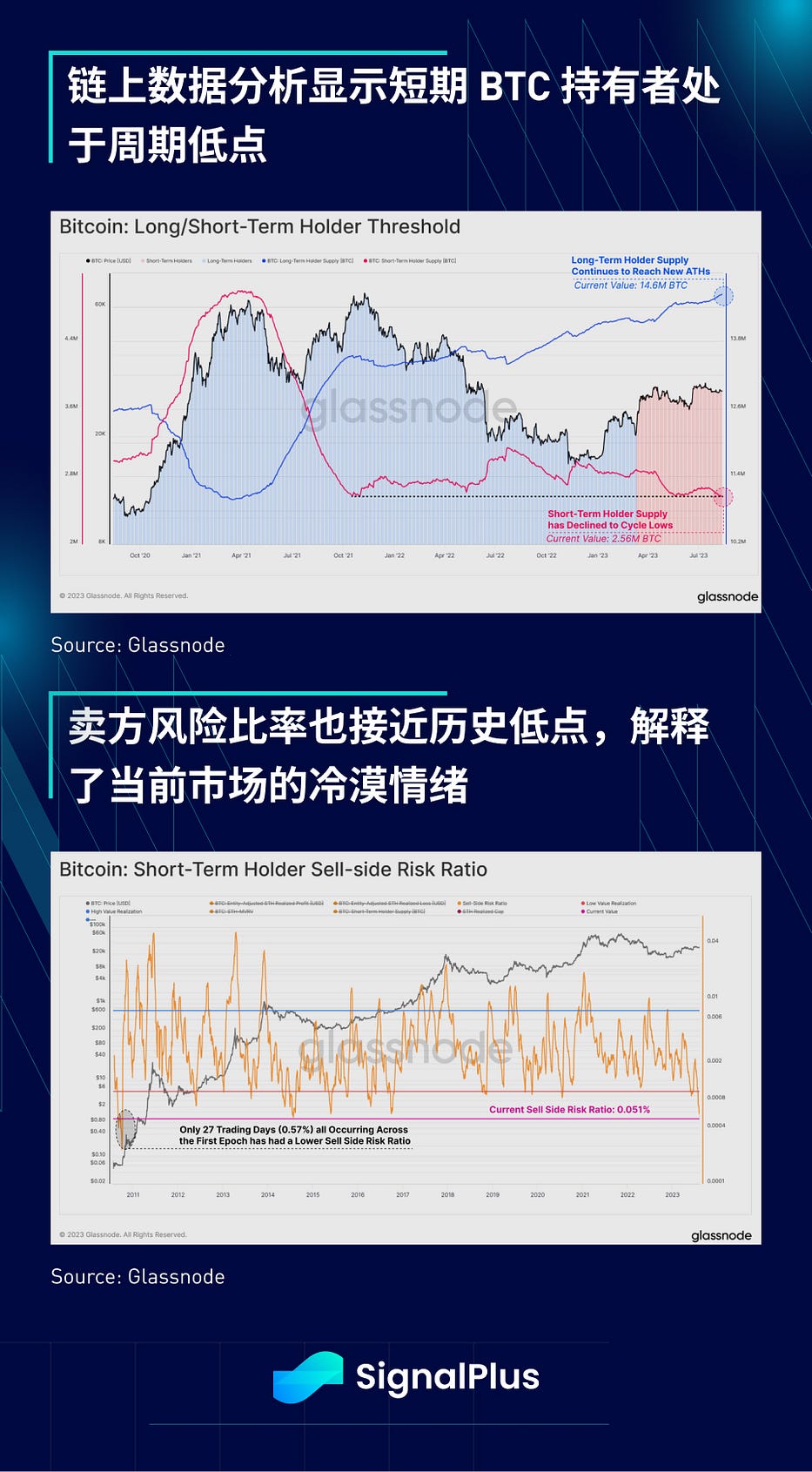

本月 TradFi 玩家情绪高涨,但加密货币玩家显然没有受邀加入派对,BTC/ETH 的波动率继续受到压制,水平与 3 个月国库券类似,根据 Glassnode 的链上分析数据,目前短期持有者(即热钱)持有的 BTC 量已降至周期低点,而长期持有者则创下历史新高,此外,当前的“卖方风险比率”(定义为已实现盈亏与已实现市值比率的绝对值)目前正处于历史低点,这在很大程度上解释了当前市场情绪的冷漠,意味著所有愿意在这个时刻实现获利或亏损的投资者都已经这样做了,如果要促使交易者重新进场,可能需要价格彻底突破当前区间(无论是向上或向下),这是个典型的鸡生蛋、蛋生鸡的问题。

本月 TradFi 玩家情绪高涨,但加密货币玩家显然没有受邀加入派对,BTC/ETH 的波动率继续受到压制,水平与 3 个月国库券类似,根据 Glassnode 的链上分析数据,目前短期持有者(即热钱)持有的 BTC 量已降至周期低点,而长期持有者则创下历史新高,此外,当前的“卖方风险比率”(定义为已实现盈亏与已实现市值比率的绝对值)目前正处于历史低点,这在很大程度上解释了当前市场情绪的冷漠,意味著所有愿意在这个时刻实现获利或亏损的投资者都已经这样做了,如果要促使交易者重新进场,可能需要价格彻底突破当前区间(无论是向上或向下),这是个典型的鸡生蛋、蛋生鸡的问题。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:SignalPlus華語,如有侵权请联系删除。转载或引用请注明文章出处!

标签:ETH