长推:DeFi稳定币辉煌时代的序幕

随着去中心化金融稳定币市场的迅速演变,新的解决方案可能崛起,传统参与者也可能再度焕发活力。

原文作者:Ignas

去中心化稳定币的黄金时代要来临了吗?切勿被稳定币市场1250亿美元的下跌所误导(DeFi仅占其中的9%)。请留意DeFi稳定币领域激动人心的变革,它们为即将到来的牛市铺平道路:

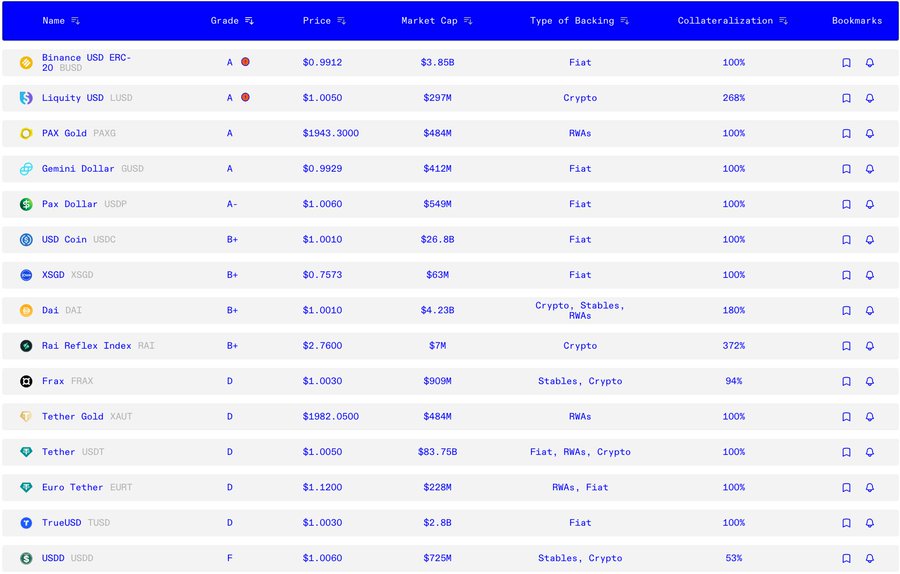

首先安全第一!非盈利组织蓝芯发布了顶级稳定币的经济安全评级。最安全的是BUSD、PAXG、GUSD,而LUSD则是最安全的DeFi稳定币。比USDC更安全。 在USDC脱钩事件发生于三月时,LUSD成为了一个避风港。

像DAI和RAI这样的DeFi稳定币获得了B+的评级,而USDD和波场的USDD则获得了F的评级。这些评级很重要,因为这些内容将涵盖实验性的DeFi稳定币。无论你是DeFi农民还是风险规避者,都能找到适合自己的稳定币。

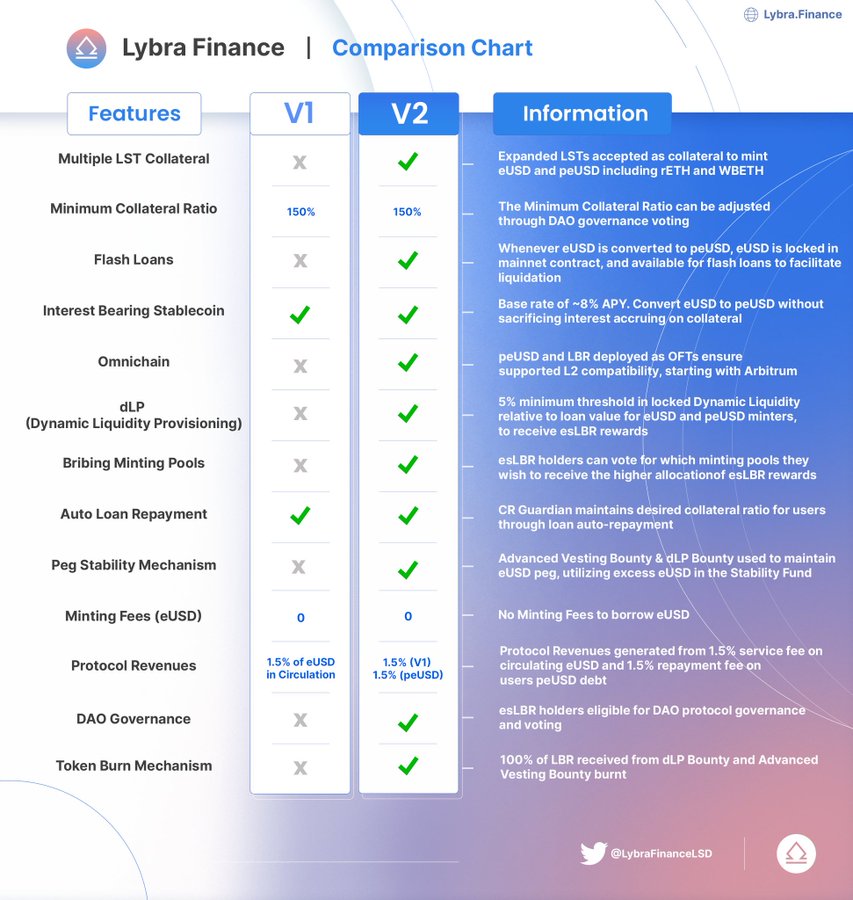

让我们来看看莱布拉的eUSD,这是对LUSD的一种挑战。它是Liquity的一个分叉,接受stETH作为抵押,不同于Liquity。这使得持有者能够获得约7.2%的年收益率。然而,eUSD的收益分配方法是通过重新基准调整,这在DeFi领域引发了采用问题。

为了解决这个问题和其他问题,莱布拉正在推出v2版本,其中包括一种新的稳定币——$peUSD。升级内容包括Omnichain功能、多种抵押品的铸币,以及更容易在DeFi协议中集成。目前v2版本正在Arbitrum测试网上运行。

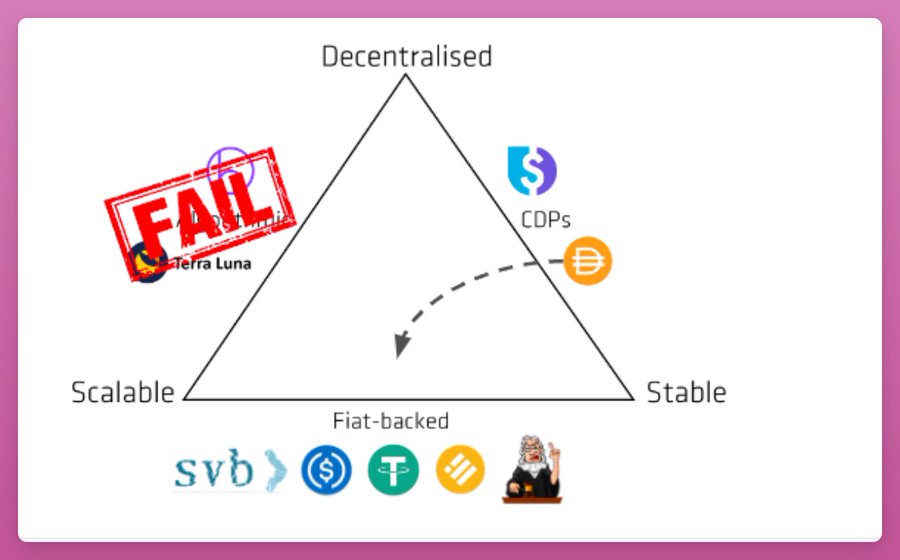

Liquity以其0%的利率、一次性借款费用和抵制审查的特点而引人注目。但为了跟上竞争,Liquity正在推出v2版本,旨在解决“稳定币三难题”,即去中心化、稳定性和可扩展性。

Liquity V2引入了主保护杠杆和二级市场,以确保即使以太币的价格下跌,也能保持稳定,这要归功于以储备为后盾的三角套利模型。虽然复杂,但提供了杠杆、收益和交易机会。这将于2024年推出。

为什么SNX的创始人对去中心化稳定币充满信心?我猜这与Synthetix V3有关。尽管sUSD的市值下降至9400万美元,但随着V3的推出,局势可能会发生变化。它承诺对 @synthetix_io 生态系统进行令人期待的改进。

sUSD的关键改进:

• 多抵押股权:V3允许不同的抵押资产支持合成资产,不再只有$SNX。预计$sUSD流动性将增加。

• Synthetix贷款:铸造$sUSD而无需承担债务池风险和发行费用。

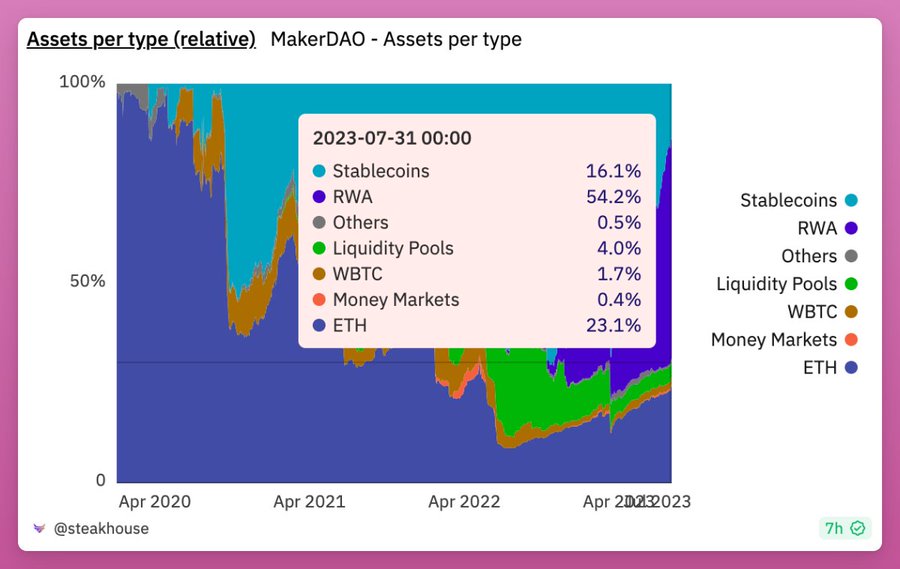

Maker正在蓬勃发展:

• MKR在一个月内上涨了26%

• DAI即将通过DSR获得8%的收益 👀

• Spark Protocol,一个专注于DAI的Aave分叉,达到了5700万美元的总锁仓价值

关于【长推:DeFi稳定币辉煌时代的序幕】的延伸阅读

DAI向双稳定币发展,MakerDAO的Endgame“这盘棋”有多大?

本文介绍了MakerDAO创始人Rune Christensen关于Dai未来发展的两篇文章,讲解了Dai如何在Endgame转型计划中实现双向“制导”,即去中心化和中心化两种稳定币新品牌。文章提出了两种解决稳定币三难困境的路径,分别是优先考虑效用和规模和走纯粹去中心化的路径,并披露了两种不同品牌的具体发展规划。未来,NewStable将继承大多数Dai的用例,专注于大众市场的采用和符合监管要求的现实世界资产支持,而PureDai则专注于实现完全去中心化的稳定币,通过与SubDAO生态系统合作,提供合法用例和套利机会。最终,预计所有Dai用户将迁移到NewStable或PureDai,确保去中心化核心价值在未来的稳定币解决方案中得到延续和强化。

MakerDAO终局计划“Endgame”迎新进展:将推出首个SubDAO和新代币,计划今年夏季推出第一阶段

MakerDAO正在加速推进终局计划“Endgame”,通过提高效率、弹性和可访问性,将DAI的供应量扩大到1000亿甚至更多。首个SubDAO Spark及其原生代币SPK即将推出,采用流行的DAO治理新模式,将每个subDAO设定特定的应用或职责。随着Endgame的推进,MakerDAO将推出多种新代币和功能,旨在实现DAI使用量的指数级增长。此外,Capital联创发布的研究指出,MakerDAO在DeFi领域占据近40%的利润,但市盈率受到抑制。随着Endgame的推进,MakerDAO的重组之战已经开始。

• Maker将其对USDC的依赖从65%削减至17%

• 它现在是第三大收入生成者,超过了Lido

转向$FRAX:它从蓝芯获得了D(不安全)的评级。提到的问题包括部分以$FXS为抵押品和对中心化资产的重度依赖,但随着V3的推出,情况可能会很快改变。

并非所有细节都已公布,但Frax现在正在投票,与FinresPBC合作持有和管理低风险现金等价资产。这将使得传统资产在链上可以访问,同时将收益返还给Frax协议,同时减少对USDC的依赖。

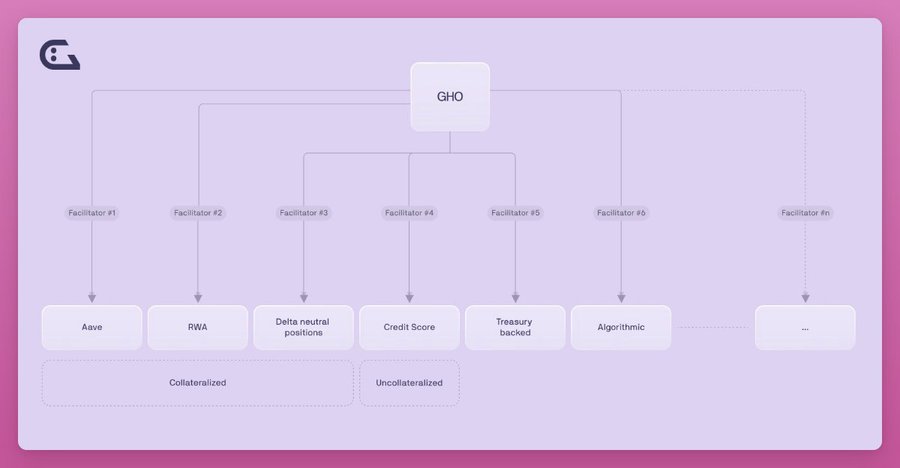

与此同时,Aave的$GHO是新贵。市值达1100万美元,它开始了稳定的起步。GHO的潜力超越了Aave:通过现实世界资产、国库或部分算法方法(如FRAX模型)来促进GHO的铸造。

关于$GHO需要了解的关键信息:

关于$GHO需要了解的关键信息:

• 过度抵押,只能由经批准的促进者铸造/销毁

• 由Aave治理设定的利息(目前为1.5%)

• 无法提供给Aave以太坊市场

• 为$stkAave持有者提供借款折扣模型。

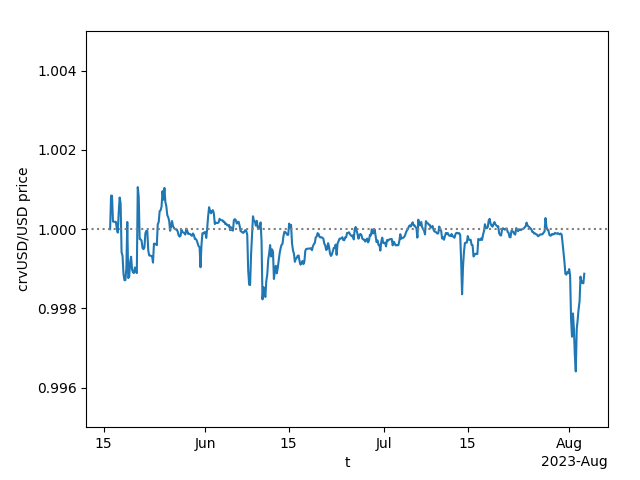

Curve的$crvUSD已经证明对于平台至关重要。

在遭受黑客攻击后,crvUSD在为Fraxlend的CRV/FRAX借贷池提供流动性以及为TriCypto池中的$CRV提供流动性方面发挥了关键作用。同时保持了挂钩。这次推出真是时机恰到好处。

——近日的事件在某种程度上感觉类似于SVB/USDC的情况。然而,crvUSD仅下跌了0.35%,目前离挂钩只有0.1%

软清算机制的借贷清算AMM算法使得crvUSD脱颖而出。它通过逐渐在抵押品和crvUSD之间进行转换来解决清算问题:在价格下跌时出售抵押品,价格上涨时回购抵押品 这带来了更多的交易量。

$UST的崩溃,以及USDC脱钩,教会了我们许多关于需要改进的教训。今天有效的可能明天无效,现在似乎不可能的事情在不久的将来可能会成为常态。在吸取了这些教训后,去中心化金融稳定币正在不断前进

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!