密码朋克 Jameson Lopp:交易所 IOU 正在威胁比特币的稀缺性

假设持有的比特币未被重新抵押,创建现货比特币 ETF 可能会减少对现金结算合约的部分需求。

原文作者:Jameson Lopp

原文来源:casablog

编译:隔夜的粥,DeFi 之道

比特币为其货币供应的可预测性和稀缺性提供了强有力的保证, 我在这里写了一篇关于它如何工作的详细技术解释文章:

https://blog.lopp.net/how-is-the-21-million-bitcoin-cap-defined-and-enforced/

我认为,这种稀缺性是比特币的关键属性和基本价值驱动因素之一,这一点没有争议。如果违反了这个属性,我们就有大麻烦了。 那么……我们有这个问题吗?

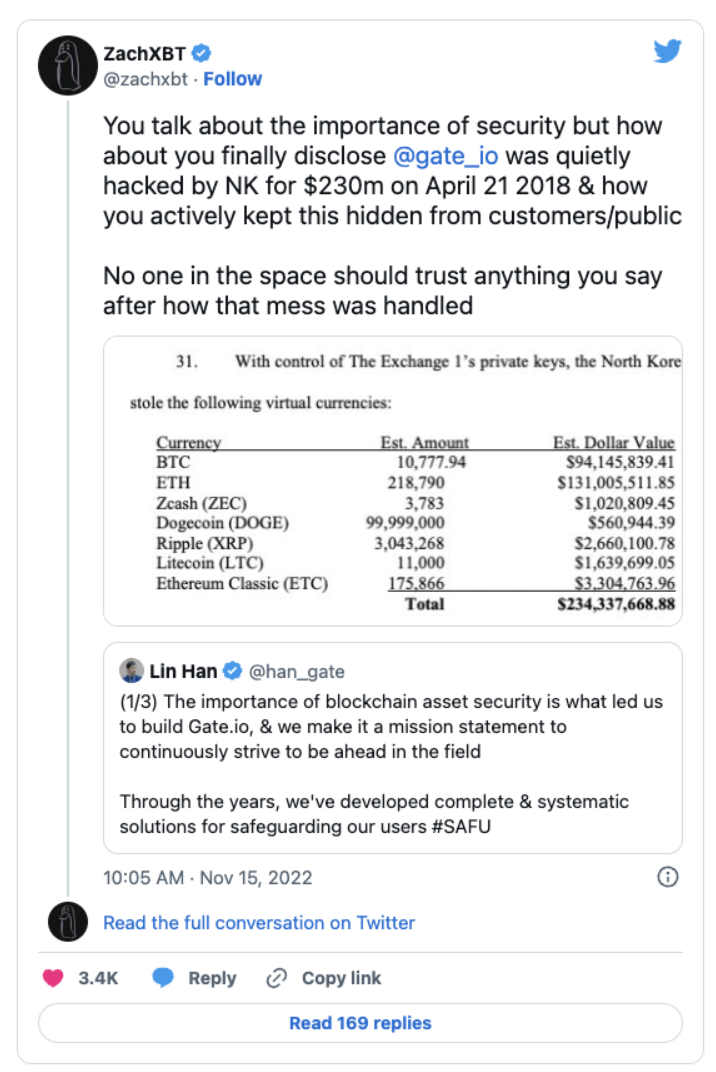

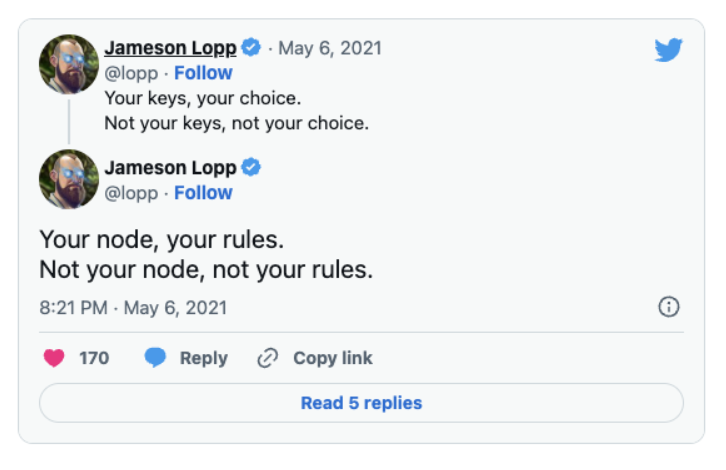

这条推文让很多人感到困惑,可能是因为它有多种层次与解释。

这条推文让很多人感到困惑,可能是因为它有多种层次与解释。

比特币经常被吹捧为一种“价值储存”,但这种价值是如何累积的呢? 它与任何其他资产没有什么不同。 为了使价格/汇率上涨,价值必须从其他资产流入这个新资产。 价值因需求而流动,汇率因可用供应而调整。 “可用供应”是指市场上实际可购买的数量,而不是现有的总量。 这就是市场看不见的手如何作用于可用信息,影响资产价格的发现。

图片来源:由无界版图 AI 工具生成

图片来源:由无界版图 AI 工具生成

问题是市场上有多种形式的假比特币,当想要购买真比特币的人最终购买了假比特币时,其价值并没有被真正的比特币系统积累和存储。价格发现的过程因此被破坏了!

比特币仿冒品

回到 2017 年的分叉战争期间,“假比特币”的最大隐患实际上是其他加密代币,你可以称其为“分叉币”。

回到 2017 年的分叉战争期间,“假比特币”的最大隐患实际上是其他加密代币,你可以称其为“分叉币”。

长期以来,比特币批评者一直认为 BTC 并不稀缺,因为任何人发行无限数量类似代币的成本几乎为零。这种说法有一定的道理,但仅限于它们各自的市场。显然,分叉币是不兼容的协议,任何运行比特币节点的人都会拒绝它们。

在分叉战争的最初几年,存在大量的欺骗和不正当营销,分叉者将他们的资产吹嘘为“真正的比特币”,很多人被骗购买了这些分叉币,从而转移了一些从真正的比特币中积累的价值。这一度令人担忧,因为分叉币的总市值曾一度接近比特币的 40%。截至 2022 年 11 月,所有分叉币的总价值已缩减至不到比特币价值的 1%。这种危险似乎(暂时)已经过去了。

但如果我告诉你,比特币的价值正以更具有欺骗性和颠覆性的方式被操纵呢?

那就是…纸比特币(paper bitcoin)。其中最直接的形式是简单的欠条(IOU),这种技术(部分准备金银行制度)已被机构采用了数百年。

比特币 IOU

不幸的是,当前 crypto 市场的现实是,绝大多数用户都是通过中心化交易所进入的。他们通过使用传统银行将法定货币发送到交易所,然后下单购买 BTC。但是当该订单由交易所的交易引擎执行时会发生什么?更新私人数据库中的条目,从而给交易所用户一个与他们购买的BTC数量相对应的 IOU 借据。

这个 IOU 借据不具备比特币的任何属性。它只是一种让 IOU 所有者接触 BTC 汇率的金融工具。 IOU 所有者甚至不可能独立验证交易所是否为他们预留了相应数量的真实 BTC。当然,交易所可以提供储备金证明,但这些仍然依赖于受信的第三方审计师。

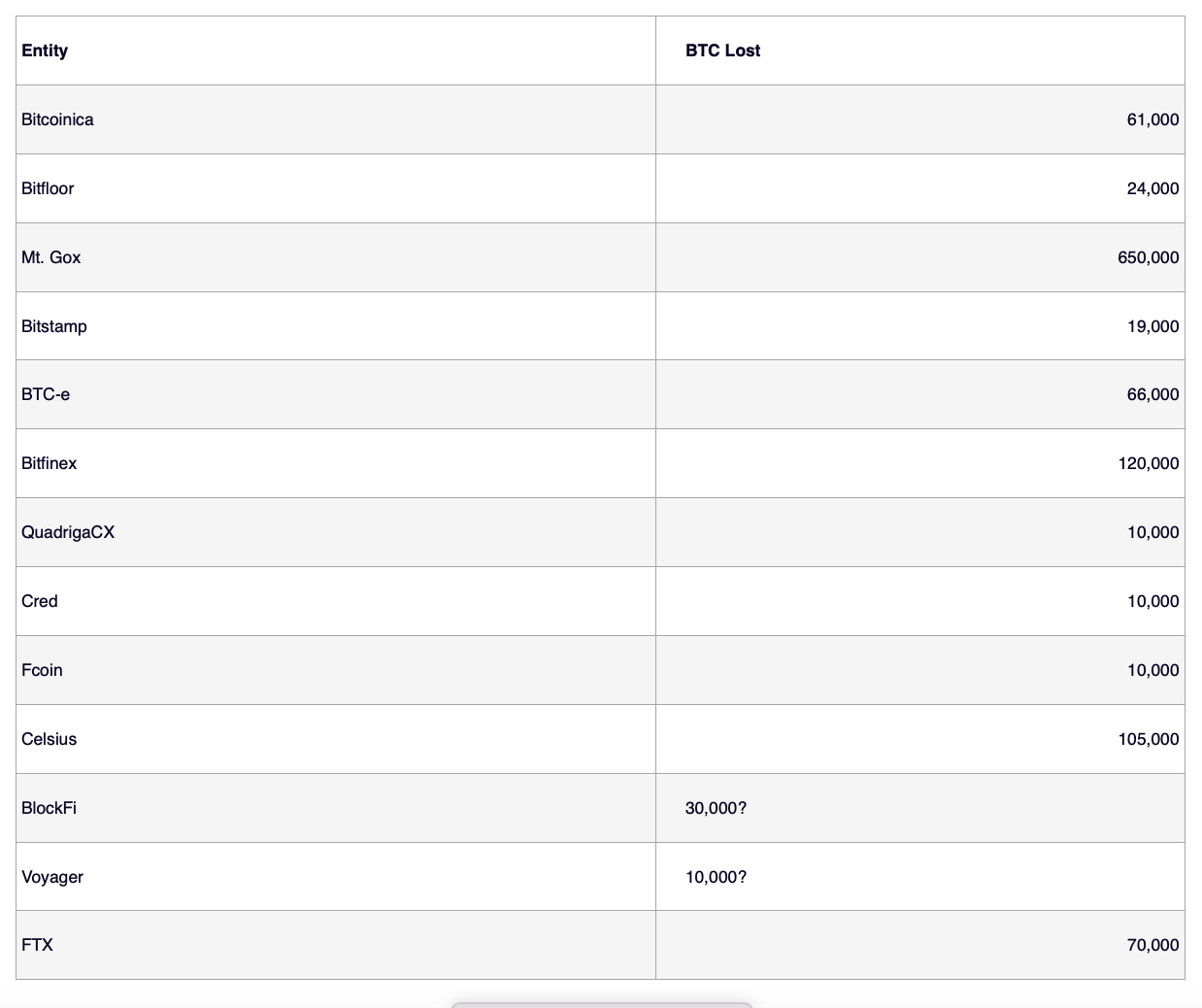

你看到问题了吗?由于你无法验证一家公司的资产负债表,因此你无法确定你的 IOU 是否可以赎回它所代表的资产。对于普通用户来说,这不是一个问题……直到它成为问题。历史上充斥着交易所在部分准备金制度下运作的灾难性启示,以下是其中的一些亮点:

仅从我们所知道的一些巨额损失来看,这就超过了 100 万 BTC! 在目前 1900 万 BTC 的总流通供应量中,这代表了 5%,这是相当大的比例。 谁知道还有多少其他未知的无担保 IOU 在四处游荡……

仅从我们所知道的一些巨额损失来看,这就超过了 100 万 BTC! 在目前 1900 万 BTC 的总流通供应量中,这代表了 5%,这是相当大的比例。 谁知道还有多少其他未知的无担保 IOU 在四处游荡……

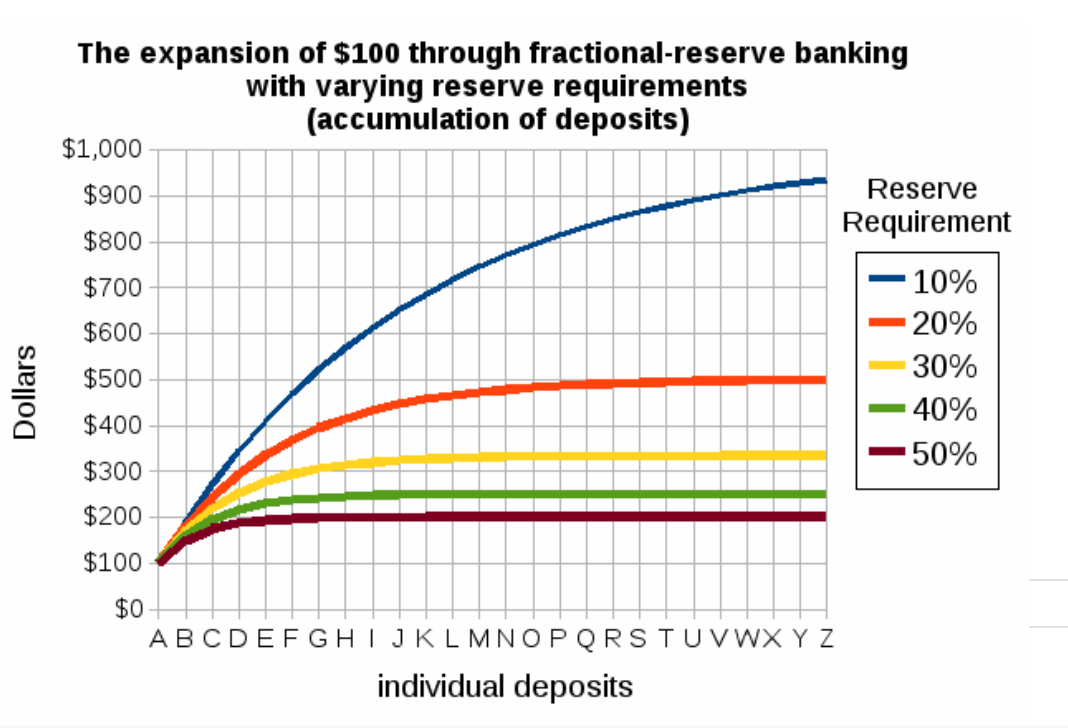

如果你是比特币的粉丝,那么你可能不喜欢部分储备金银行制度! 毕竟,那是货币供应膨胀的主要来源——不是来自中央银行,而是来自所有吸收存款然后贷出绝大部分存款的小银行!

如果你是比特币的粉丝,那么你可能不喜欢部分储备金银行制度! 毕竟,那是货币供应膨胀的主要来源——不是来自中央银行,而是来自所有吸收存款然后贷出绝大部分存款的小银行!

重点是:虽然没有中央机构可以操纵真实比特币的供应,但这些独立的“比特币银行”绝对可以操纵市场上出售的“比特币 IOU ”的数量。

重点是:虽然没有中央机构可以操纵真实比特币的供应,但这些独立的“比特币银行”绝对可以操纵市场上出售的“比特币 IOU ”的数量。

但是,唉! 还有更肆无忌惮的市场操纵形式。有些技术在大宗商品市场上已经被使用了几十年。 信用衍生品市场甚至采用了其他技术,当然,这导致了 2008 年的金融危机。

衍生品、期货和期权合约

贵金属市场的历史及其被华尔街交易公司操纵的历史非常引人入胜,黄金投资者对已经发生的恶作剧感到非常愤怒。

2019 年,CFTC 宣布已对美林商品公司处以 2500 万美元的罚款,原因是其在 2008 年至 2014 年期间操纵了 COMEX 交易所的黄金和白银期货合约。根据 CFTC 的说法,MLCI交易员进行了“数千次”的“欺骗”操作,或在执行订单前先下单然后取消订单。通过制造人为的需求或供应,从而造成虚假价格,这干扰了贵金属的价格发现。

关于【密码朋克 Jameson Lopp:交易所 IOU 正在威胁比特币的稀缺性】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

但针对美林的案件远非孤立事件。此前,CFTC 在 2018 年初采取了类似举措,指控瑞银(UBS)、德意志银行(Deutsche Bank)、汇丰银行(HSBC)及其多名交易员早在 2008 年就欺诈贵金属期货。

摩根大通(JP Morgan Chase)被发现在十年间无数次操纵白银价格。他们的贵金属全球主管被判犯有 13 项重罪,包括企图操纵价格、大宗商品欺诈、电信欺诈以及哄骗价格。

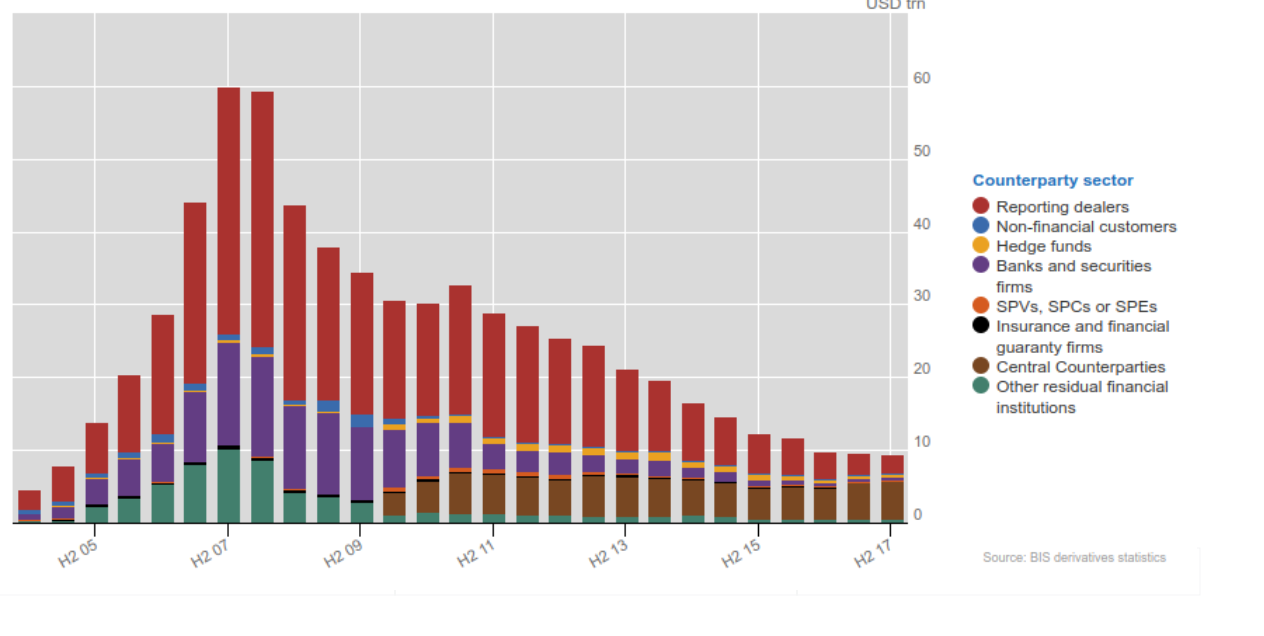

然而,最令人发指的操纵手段就在眼前。当代商品市场的结构,其中价格是通过交易大量部分支持的信贷来确定的,无论是以名义上的“黄金”或“白银”的未分配头寸形式,还是与 CME 认可的贵金属金库和仓库没有任何联系的期货。

CME 集团拥有领先的期权和期货市场 COMEX,其每天执行超过 40 万份期货和期权合约。期货和期权合约通常用作复杂对冲策略的组成部分。大多数合约不会导致贵金属的实物交割,因为交易它们的实体不想处理麻烦——他们只关心财务风险。从历史上看,我们只看到约 1% 的合约是由买方交割正在交易的实际资产。由于这种资产的交割极其罕见, paper 资产市场的价格受到严重且频繁的操纵。

通过吸收对实物黄金的需求,并将其引入无担保或部分担保的信贷和期货,央行及其黄金银行的同行们在创造一个与实际的金银实物市场无关的期货和合成交易的整个市场结构方面做了惊人的工作。这吸走了对实物贵金属的需求,创造了一个与实物黄金的供需无关的价格发现系统。

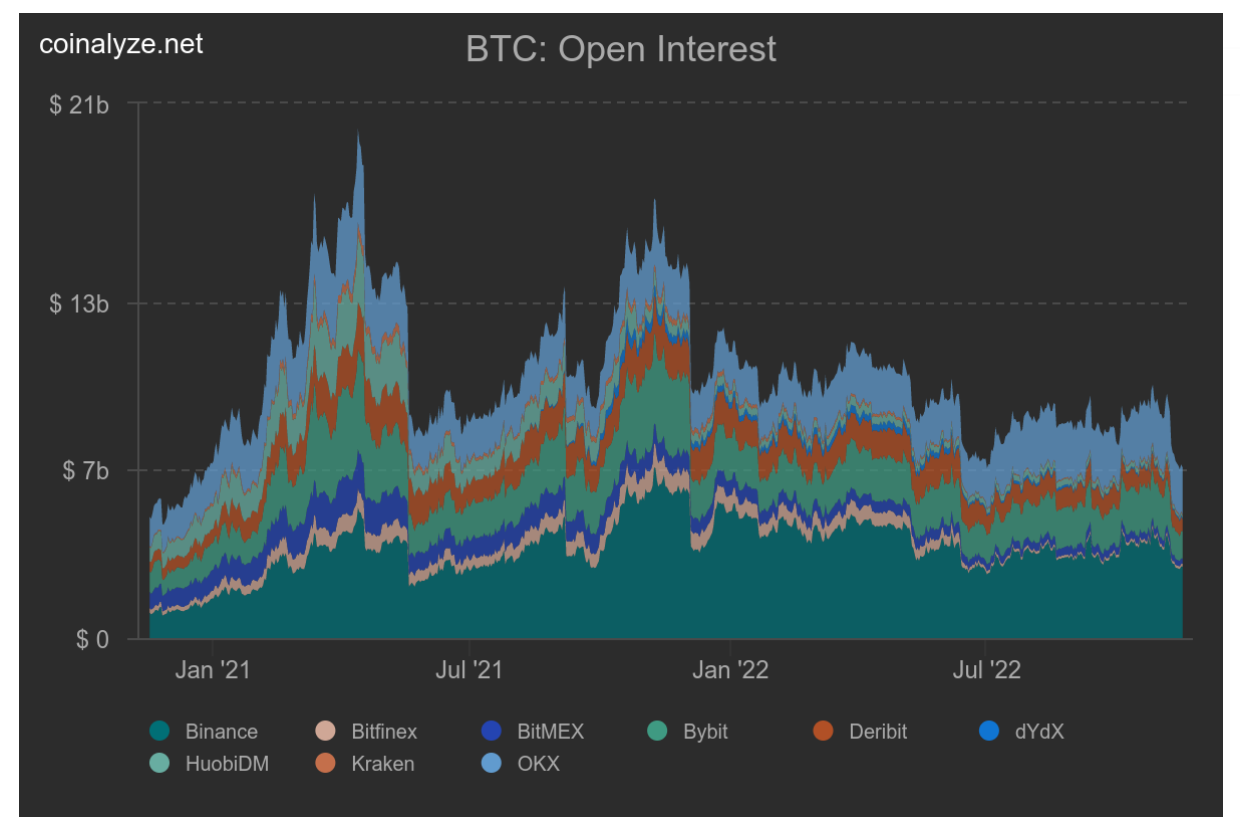

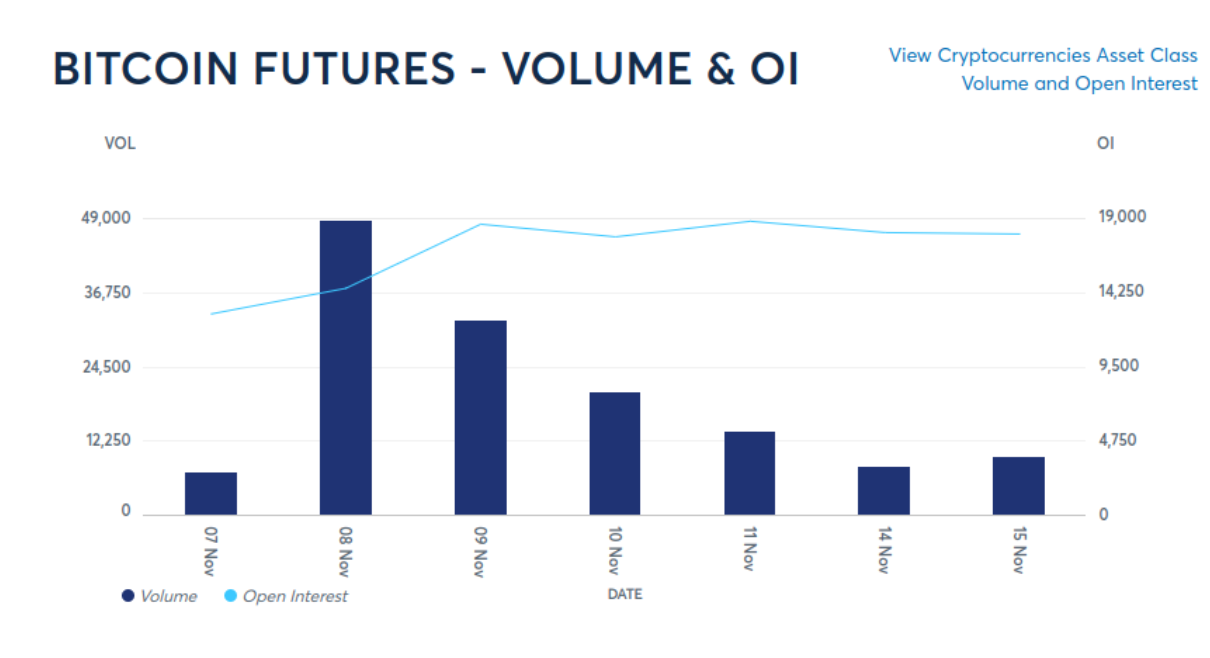

我们今天在比特币市场上看到这种情况了吗?在任何时候,加密货币交易所的期货交易量都在 100 亿美元左右。

https://coinalyze.net/futures-data/global-charts/bitcoin/

https://coinalyze.net/futures-data/global-charts/bitcoin/

另一方面,CME 比特币期货目前有大约 18,000 份未平仓合约。 每份合约为 5 BTC,总计 90,000 BTC / 约 15 亿美元的现金结算合约。

https://www.cmegroup.com/markets/cryptocurrencies/bitcoin/bitcoin.volume.html

https://www.cmegroup.com/markets/cryptocurrencies/bitcoin/bitcoin.volume.html

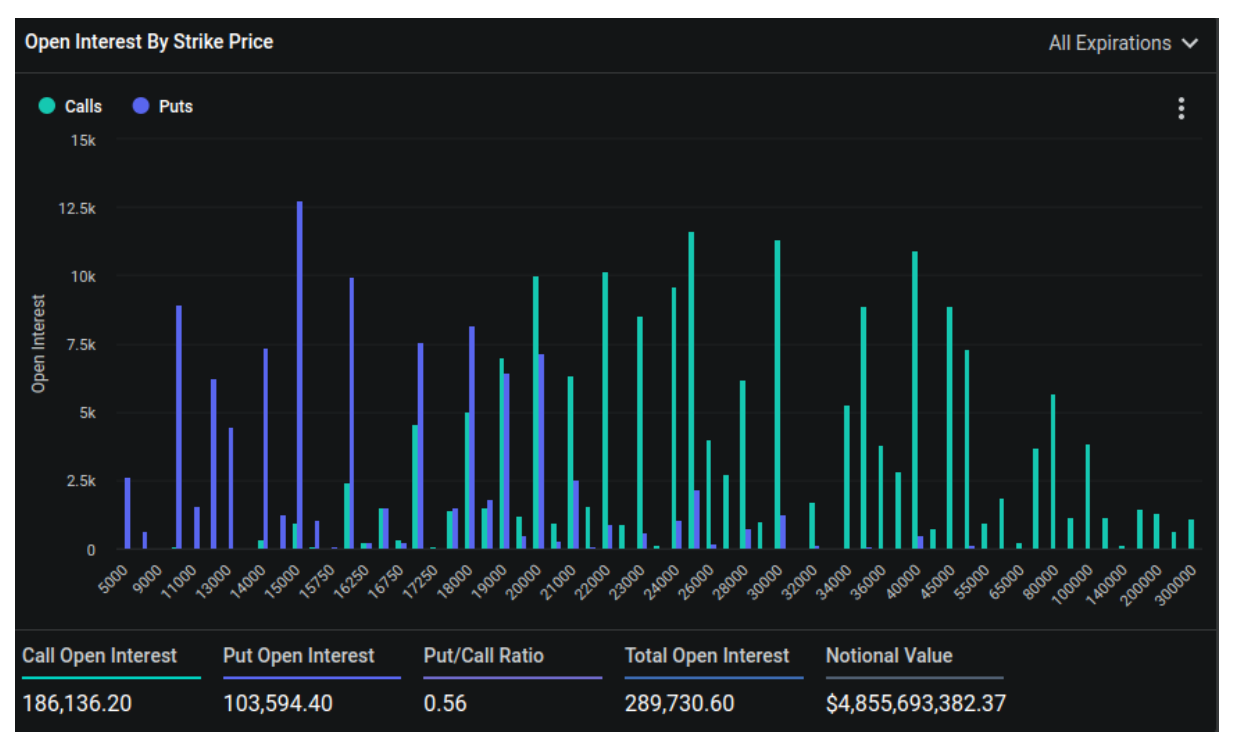

在这里,我们可以看到仅 Deribit 就有约 50 亿美元的期权权益。

https://metrics.deribit.com/options/BTC

https://metrics.deribit.com/options/BTC

因此,看起来这些纸质合约市场的规模仍然不到比特币市值的 10%。 我们在贵金属市场上看到的操纵程度似乎尚未出现在比特币中,但它肯定值得关注——潜力就在那里。 如果这些合约的规模接近现货市场的规模,我会开始担心。 作为参考,在 2008 年金融危机期间,信用违约互换(衍生品)市场增长到了 60 万亿美元,比基础债券市场大了一个数量级。

https://www.bis.org/publ/qtrpdf/r_qt1806b.htm

https://www.bis.org/publ/qtrpdf/r_qt1806b.htm

解决方案

虽然我们无法阻止交易所发行 IOU 欠条,也无法阻止金融公司提供复杂的“纸质比特币”合约,但我们可以限制这些活动发生的程度。

解决 IOU 通货膨胀的简单方法,就是自己保管好资产。

重点是,交易所必须保持足够的储备金,以抵御恐慌并避免崩溃。 通过创造一种颂扬自我托管优点的文化,我们将交易所持有的余额最小化,从而将它们对比特币稀缺性构成的系统性风险降至最低。 交易所持有的余额越少,它们发行 IOU 所带来的风险就越小。

重点是,交易所必须保持足够的储备金,以抵御恐慌并避免崩溃。 通过创造一种颂扬自我托管优点的文化,我们将交易所持有的余额最小化,从而将它们对比特币稀缺性构成的系统性风险降至最低。 交易所持有的余额越少,它们发行 IOU 所带来的风险就越小。

贷款呢?在这种情况下,我们应该支持非再抵押贷款,允许借款人持有一个多重签名钱包的一个密钥。这是通过让用户将 BTC 作为抵押品存入 2 of 3 密钥钱包来实现的,用户、贷方和中立的第三方各持有一个密钥。用户收到一笔法币贷款,并能够在链上监控该抵押品,以确保不会将其提供给其他任何人。从 2022 年的加密信贷危机中可以清楚地看出,再抵押使得人们很容易忘记自己的资金所面临的风险有多大。这说起来容易做起来难,因为再抵押贷款由于风险和盈利能力的增加,总是会提供更优惠的利率。

贷款呢?在这种情况下,我们应该支持非再抵押贷款,允许借款人持有一个多重签名钱包的一个密钥。这是通过让用户将 BTC 作为抵押品存入 2 of 3 密钥钱包来实现的,用户、贷方和中立的第三方各持有一个密钥。用户收到一笔法币贷款,并能够在链上监控该抵押品,以确保不会将其提供给其他任何人。从 2022 年的加密信贷危机中可以清楚地看出,再抵押使得人们很容易忘记自己的资金所面临的风险有多大。这说起来容易做起来难,因为再抵押贷款由于风险和盈利能力的增加,总是会提供更优惠的利率。

贵金属市场存在大量无担保纸面交易的原因之一是难以交付和验证实物资产。我们有充分的理由坚持比特币合约应该用实际的比特币进行结算。

假设持有的比特币未被重新抵押,创建现货比特币 ETF 可能会减少对现金结算合约的部分需求。请注意,ETF 允许做市商出售比他们手头资产更多的资产,以维持流动性,但其程度远低于其他类型的纸质合约。从本质上说,这是几个恶魔中较轻的一个:受监管的 ETF 带来的潜在“供应通胀”远低于典型的加密赌场。这也是为什么美国证券交易委员会(SEC)在过去 5 年中拒绝数十项 ETF 申请是一种讽刺的另一个原因。

中本聪给了我们健全货币的礼物。我们有责任确保那些提供基于它的服务的人仍然遵守规则。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jameson Lopp,如有侵权请联系删除。转载或引用请注明文章出处!