三箭、灰度的荒谬巧合

灰度母公司 DCG 和 三箭(3AC) 参与了某种从 GBTC 溢价中赚钱的计划。

原文标题:3AC, DCG & Amazing Coincidences

原文作者:DataFinnovation

原文来源:medium

编译:BTCdayu

注:@DataFinnovation原文发表于7月底,因Genesis的危机直到最近才爆发,许多当时提前被捕捉的问题被忽视,值得一读。

声明

本文要讲的一切都是基于公开信息——似乎以前没有人读过这些东西,或者没有人知道该怎么做。当然,里面也有一些内容属于猜测,但这是有根据的、有第一手资料支持的猜测。这里绝对没有任何内容来自匿名消息来源或内部人士。任何人都可以免费下载所有源材料。这可能是完全错误的。它只是尝试将福尔摩斯的方法应用于一些奇怪的问题。

灰度母公司 DCG 和 三箭(3AC) 参与了某种从 GBTC 溢价中赚钱的计划。这为 3AC 提供了巨大的杠杆,他们将其利润并用于资助各种各样的事情,同时也为 DCG 产生了大量的短期利润。但 3AC 的高杠杆导致他们在LUNA爆雷事件中破产,LUNA爆雷造成的巨大损失才刚刚开始显现。

而 GBTC 可能是更大麻烦的中心。

一、3AC 和 DCG 关联

一些证据能够很好地回溯过去5年的情况。

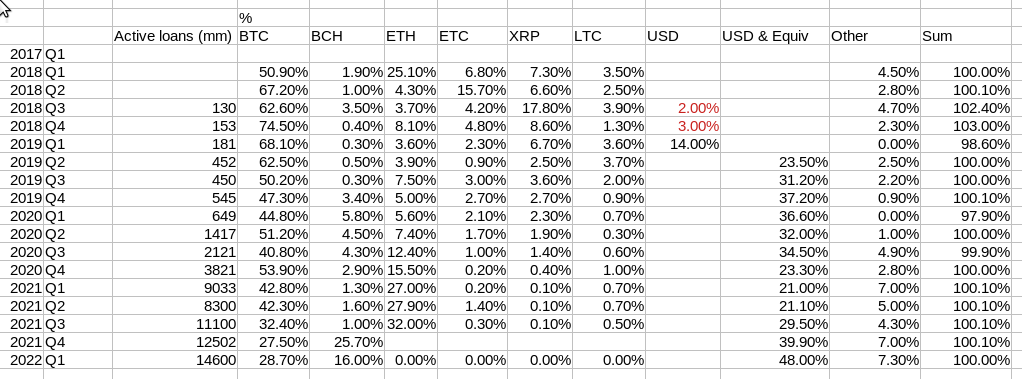

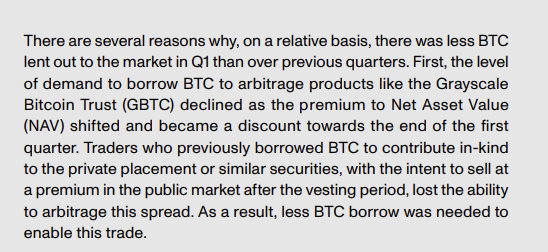

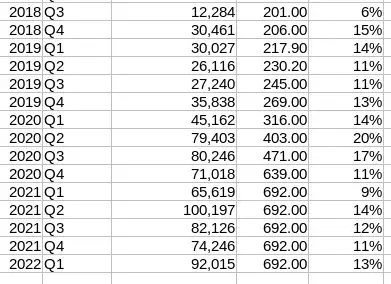

Genesis 7月发布季度报告,详细介绍其业务,这是一段时间内的贷款账簿,单位为百万美元和百分比:

Genesis贷款账簿

Genesis贷款账簿

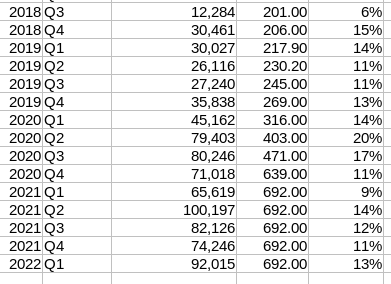

让我们找出 BTC 帐本,并将其与未偿付的 GBTC(以百万为单位)进行比较:

因此,它在 2018 年底左右跃升至 15%,并在 4 年内保持+/-持平。疑问:

- 自 2018 年以来,加密货币中有什么是持平的?这闻起来像一些目标/配额/等等

- 注意下降与 GBTC 溢价消失同时发生!

溢价

溢价

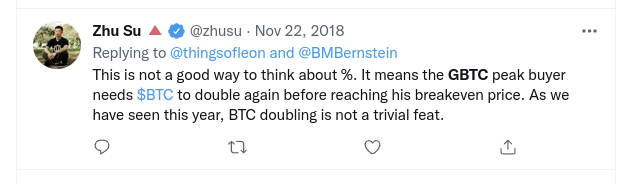

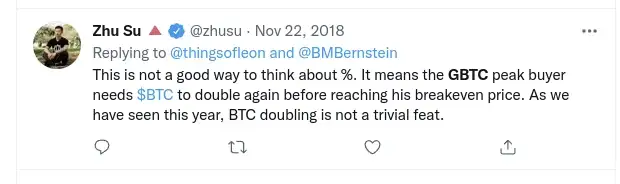

一开始,从 6% 跃升至 15%……猜猜谁是 2018 年 11 月 22 日发布的第一条 GBTC 推文?天,这很让人吃惊。

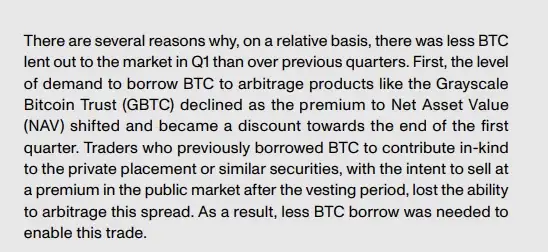

这只是一个臆测吗?不,来看一下Genesis 2021 Q1 报告:

Genesis 2021 Q1

Genesis 2021 Q1

3AC参与了吗?

GBTC 的 2019 年底报告门槛为 13.45mm

3AC 在 2020 年 6 月 2 日报告为 21mm,截至 2020 年 12 月 31 日报告为 39mm

因此他们至少购买了 25.5mm ,也就是25.5k BTC

而Genesis 在 2020 年借出了增量的 35k BTC!

继续,还有美元贷款。

还有美元贷款?3AC 在 2020 年质押了 4mm 的股票,价值约为 45mm 美元。Genesis 当时有 453 mm未偿还的美元贷款。

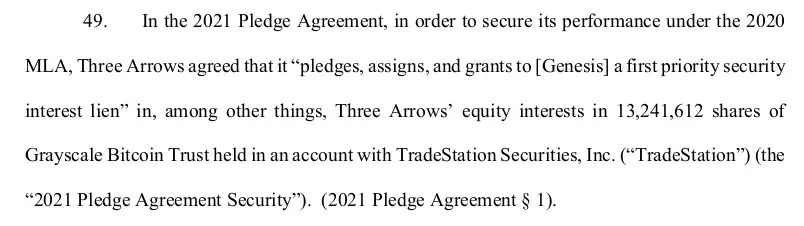

2021 年 11 月,3AC 质押了 13.24mm 。我靠……这刚好低于 2019 年底的报告门槛!这才多久?我们了解的质押市值约为623mm USD!

Genesis 净贷款约为 4B。为什么总是 10-15%?

所以我们知道:

3AC从Genesis借BTC

3AC发送借来的BTC,在灰度有以溢价时创建GBTC

3AC质押这些GBTC以换取现金!

多年来,Genesis 一直“巧合式”为未偿付的 GBTC 融资约 15%。加密货币中唯一在该时间范围内严格限制范围的统计数据。

如果它长得像鸭子,叫起来也像鸭子,我们至少要考虑这就是一只鸭子的可能性——道格拉斯·亚当斯

其他交易对手是谁?

谁在消费 30 亿美元以上的 ETH 挂钩贷款?

这种与注册证券和经纪自营商的行为如何评价?

我们在这里做什么?这只是一个大的循环融资计划吗?想了解更多3AC与DCG的相关,可关联阅读此文。

DCG 拥有Genesis 和灰度(即Grayscale)。Genesis 提供 BTC、GBTC 和美元的借贷服务等。Grayscale 发行/管理/等 GBTC 基金,他们正拼命试图将其转变为 ETF。

GBTC 是在美国注册的证券。Genesis 是一家在美国注册的经纪自营商。

这意味着两个关键的事情:

- 我们在这里谈论的是证券,100% 确定。

- 两家公司都向美国证券交易委员会提交了大量文件

3AC已经爆雷,在他们申请破产之前,我们不知道 3AC 那边发生了什么。但现在,多亏了一份 1157 页的法庭文件和一系列其他碎片,我们有了很多可以知道的事情。

那么让我们依次来看。从有关 GBTC 的一些信息开始。那么3AC在做什么。Genesis在做什么。

“WHAT THE FUCK”正在发生。

二、GBTC

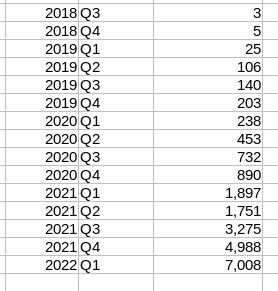

灰度比特币信托向美国证券交易委员会提交了许多文件。从那里我们可以计算出历史份额数:

份额以百万计。1 股 = 0.001 BTC。所以 100 万股 = 1000 BTC。

份额以百万计。1 股 = 0.001 BTC。所以 100 万股 = 1000 BTC。

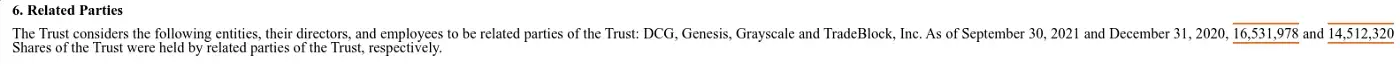

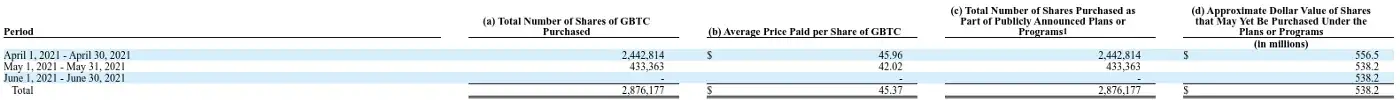

灰度归 DCG 所有。一段时间以来,DCG 一直在购买该信托的股票。

显示 DCG 附属公司拥有许多股份的灰度文件摘录

显示 DCG 附属公司拥有许多股份的灰度文件摘录

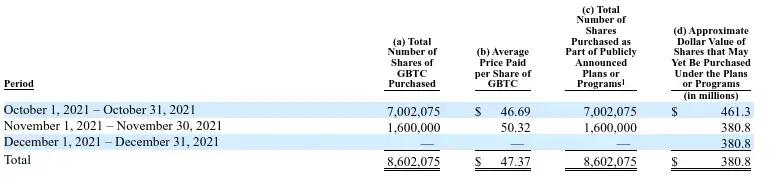

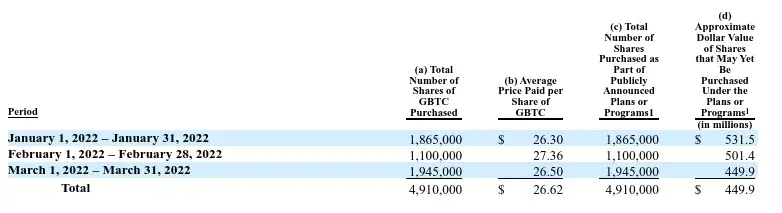

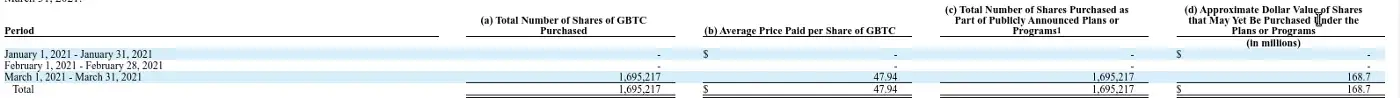

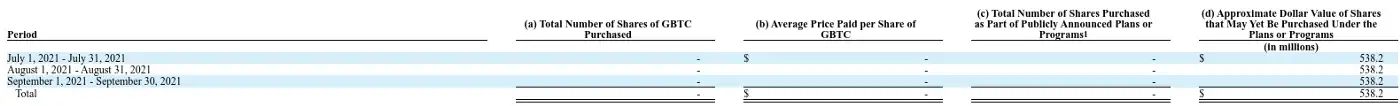

他们甚至在购买透露:

购买文件

购买文件

购买文件

购买文件

购买文件

购买文件

购买文件

购买文件

购买文件

购买文件

我们可以看到 DCG 在 2021 年 3 月至 2022 年 1 月期间购买了 1500 万股股票。然后在 2022 年 2 月至 2022 年 3 月期间又购买了约 300 万股。

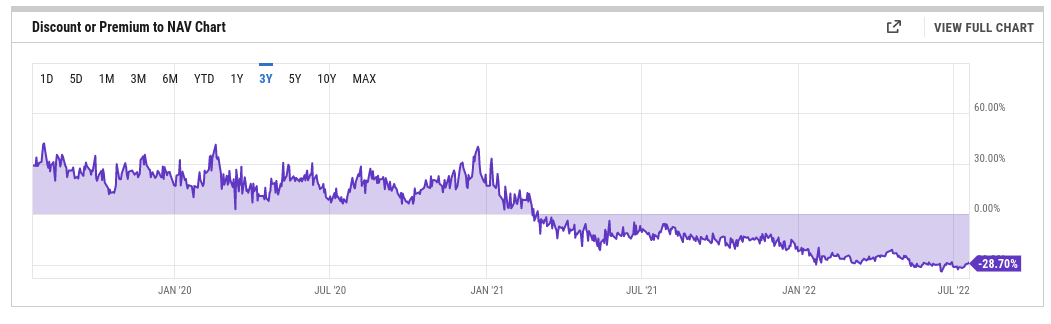

同样在此期间,GBTC 价格从溢价变为折价:

购买文件

当它以溢价交易(即价格高于BTC现货)时,您可以用比特币(而不是美元)创建股票并赚钱。

当它以折扣价交易时,你不能再这样做了。

而且,众所周知,你不能将你的比特币从信托中取出(灰度只进不出)。

最后,GBTC 是注册证券。

在美国,如果你拥有超过 5% 的此类物品,你需要提交一份表格来披露。根据上面的流通股数量,这里有四个不同日期的报告阈值水平。

这些日期的重要性很快就会清楚:

2019 年 12 月 31 日:1345 万

2020 年 6 月 2 日:1676.3 万

2020 年 12 月 31 日:3195 万

2021 年 12 月 31 日:3460 万

现在 GBTC 就这么多了。

三、三箭(3AC)

三箭资本很看好这只证券。以下是关键事实:

- 3AC 没有提交 2019 年 12 月 31 日的持股报告,因此截至该日他们持有的股票少于 1345 万股

- 3AC 确实在 2020 年 6 月 2 日申请了 2100 万股

- 3AC 还申请了 2020 年 12 月 31 日的 3900 万股

- 3AC 没有在 2021 年底提交申请,因此他们低于门槛

这当然假设 3AC 正确遵循 13G 规则。但他们似乎已经提交了申请,并且如下文所述,他们使用了一个标准的美国经纪人,所以诡计无论如何都不是一个真正的选择。他们也做了如下事情:

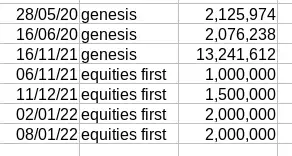

- 2020 年 5 月 28 日向 Genesis 承诺贷款 200 万美元

- 2020 年 6 月 16 日向 Genesis 认捐 200 万美元

- 2021 年 11 月 16 日向 Genesis 认捐 1300 万美元

- 从 2021 年底到 2022 年初向 Equities First 认捐 650 万美元

现在他们的财产都不见了。这些质押已被清算,似乎所有其他股份都已出售——我们从破产申请中知道这一点。

在这一点上,我们有一个荒谬的巧合 #1:

3AC 在 DCG 购买了 15 到 1800 万股的期间卖出了 1500 万股。感觉非常不可能?有可能的,继续。

四、Genesis

Genesis此前已经停止服务,可以参阅《復盤|全球最大加密借貸商 Genesis 暫停提現,究竟出現什麼問題?》

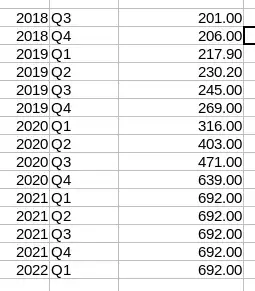

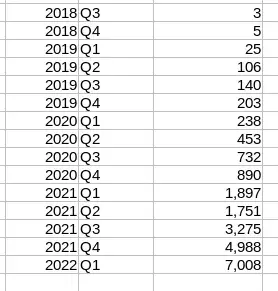

Genesis发布了包含大量详细信息的季度报告。在这里,我们汇总了他们几年的借贷情况:

通过阅读每一份 Genesis 季度报告并写下数字而形成的表格。以前有人这样做过吗?

通过阅读每一份 Genesis 季度报告并写下数字而形成的表格。以前有人这样做过吗?

这表明他们的贷款活动在稳步增长。这里不是使用数百万美元单位,而是在 GBTC 份额计数(以百万计)旁边显示的 BTC 数据。

请记住,1 GTBC 等于 0.001 BTC,因此 100 万 GBTC 等于 1000 BTC。

Genesis BTC 贷款和 GBTC 未偿还。

Genesis BTC 贷款和 GBTC 未偿还。

从 2018 年到 2022 年,Genesis 在 BTC 贷款中约占 GBTC 未偿还金额的 15%。这似乎出奇地稳定。

但它有点不同,看到了这些变化有什么有趣的地方吗?

先回去看看GBTC溢价图。从 2020 年底到 2021 年初的大幅下跌与没人想用 BTC 创建 GBTC 的时间相吻合:溢价下降并变成负溢价,没有人愿意在没有一点折扣的情况下借用 BTC 来创建 GBTC(注:因为拿到的GBTC有锁仓,具体原理可以参阅《一文读懂灰度与GBTC》)

那最高的 6% 呢?ZHUSU第一条关于GBTC的推文是:

第一条 3AC GBTC 推文。至少那没有被删除。

第一条 3AC GBTC 推文。至少那没有被删除。

所以也许他们只是参与进来,还没有提高产能。

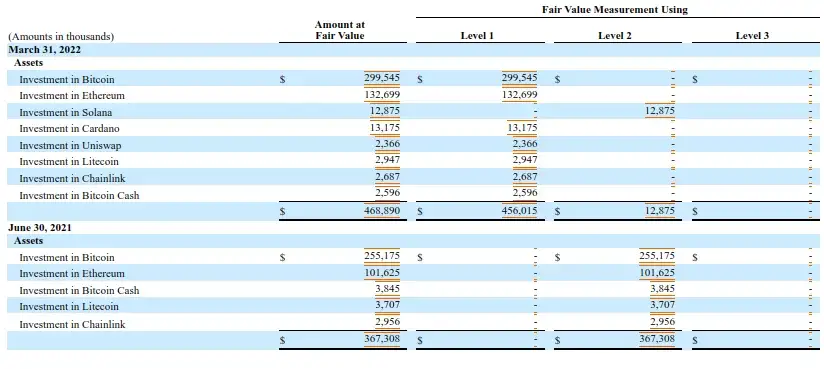

这要怎么解读?这意味着 Genesis 借给人们 BTC 来创建 GBTC。好的,这好像没有证据?不。请看这段包含在 Genesis 的 2021 年第一季度报告中的话:

灰度报告

灰度报告

报告直接承认 Genesis 借给人们 BTC 来创建 GBTC 股票。Genesis 是创建 GBTC 的“授权参与者”。继续检查。约定在这里。该信托向美国证券交易委员会提交的文件——其中有很多——都在这里。

所以这不是阴谋论。

我们现在知道 Genesis 借给人们 BTC 来创建 GBTC,这种行为在溢价消失时逐渐消失,并且在 3AC 介入后,该金额始终占 GBTC 流通量的 15% 左右。3AC 在最近的彭博社采访中证实了这一点。

如果你看看这些数字,3AC 在 2020 年至少收购了 2500 万股,可能多达 3900 万股。这些代表了 25k 到 39k BTC 之间的某个地方。鉴于shilling始于 2019 年,在那个日历期间不太可能达到 39k。

你猜怎么着?Genesis 在 2020 年增加了 35,000 BTC 的借贷。

荒谬巧合#2: 3AC 的立场、GBTC 发行和 Genesis 借贷之间的这种紧密匹配称为。

五、美元贷款

关于【三箭、灰度的荒谬巧合】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

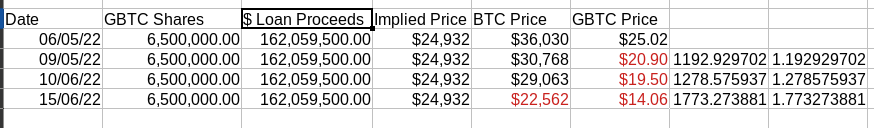

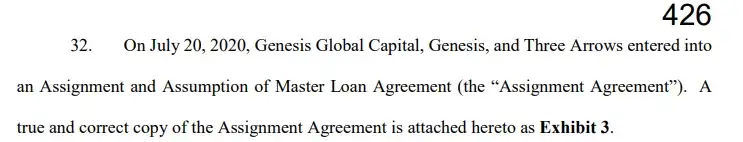

到目前为止,我们已经讨论了人们在溢价时借 BTC 来创建 GBTC。我们继续看更多的内容,3AC 将其 GBTC 股份质押用于美元贷款。好几次了。这是从千页文件中摘录的表格:

GBTC 股份的 3AC 质押

GBTC 股份的 3AC 质押

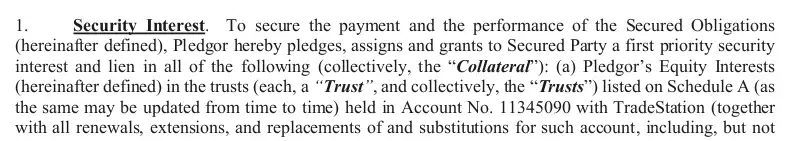

因此,截至 2020 年年中,3AC 从 Genesis 借入了价值约 400 万美元的股票。这在当时大约是 4500 万美元。然后在 2021 年底,他们又借了价值 1300 万股的股票。这笔贷款将更像是 6.25 亿美元。让我们看看 Genesis 有多少未偿还的美元贷款:

Genesis 美元和美元等值贷款余额,以百万计。荒谬的巧合#3:他们的借款在 2020 年年中占账面总额的 10%,到 2021 年底为 15% 左右。再次出现相同的数字。这是Genesis的单一交易对手风险限额吗?

Genesis 美元和美元等值贷款余额,以百万计。荒谬的巧合#3:他们的借款在 2020 年年中占账面总额的 10%,到 2021 年底为 15% 左右。再次出现相同的数字。这是Genesis的单一交易对手风险限额吗?

我们还知道他们从一家美国经纪人那里抵押证券 GBTC——破产文件直接告诉我们。

破产文件

破产文件

破产文件

破产文件

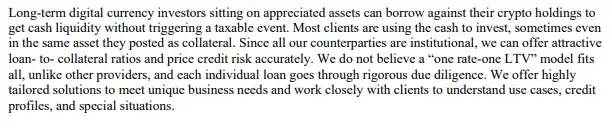

Equities First 将抵押品计入自己的账户。我们知道,因为他们的网站明确表示这是他们的 SOP:

我们以具有竞争力的条款提供无追索权、非目的资本以换取股权抵押品。股权在融资期限内成为我们投资组合的一部分,但借款人在融资期限完成后保留资产的所有实益所有权和上行空间。

人们预计这些证券是从该 TradeStation 账户转移的。这很容易检查。如果现在公开——能不能公开一下?

六、小丑会计

我们即将检查一些被提及的交易——其中一些看起来和听起来都很荒谬。因此,为了做好准备,我们需要让每个人都了解这些人正在使用的会计准则种类。

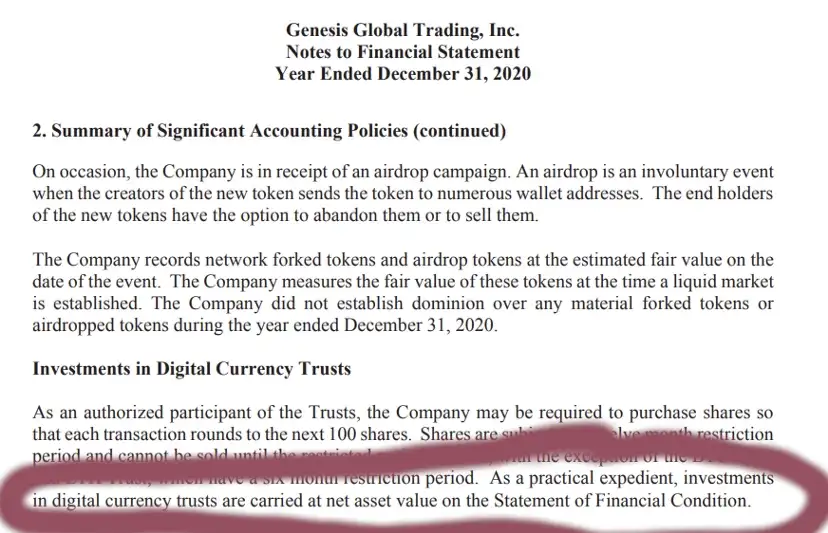

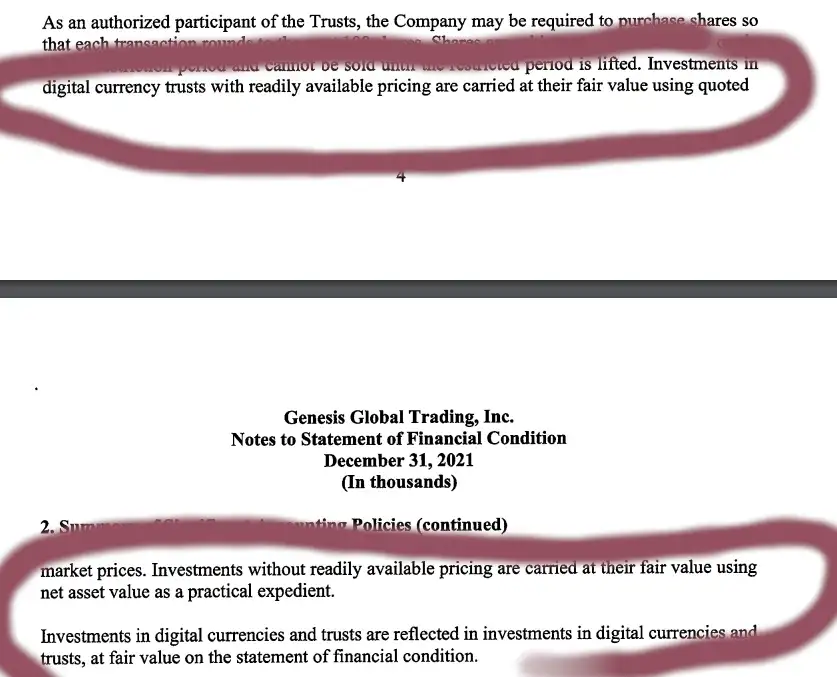

Genesis 是美国的经纪自营商。尽管它是一家私营公司,但它必须向美国证券交易委员会提交文件。以下是 GBTC 2020 年和 2021 年报告中有关会计政策的相关部分:

会计报告

会计报告

会计报告

会计报告

因此,他们在纠结 GBTC 是以当前交易价格还是以 NAV(现货 BTC 价格)进行交易。改变这一政策令人担忧。而且情况变得更糟。

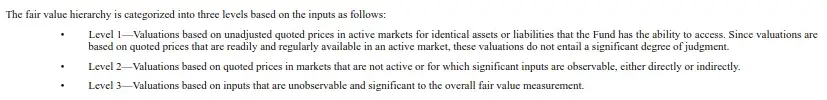

金融(在美国和其他地方)使用 3 层系统来评估资产。布隆伯格有一个很好的解释器。一个不同的灰度基金也为我们定义了条款:

这些定义非常清楚。除了这个基金做了一些奇怪的事情:

比特币在 2021 年 6 月没有被标记为 1 级资产?您可以在很多方面批评加密货币市场。

但暗示 BTC 在 2021 年年中没有透明的市场价格是荒谬的。更荒谬的是,到 2022 年 3 月,情况会发生如此巨大的改善,以至于 BTC 应该升级。Chainlink 和比特币现金……是的,也许吧。但是 Solana 是 2 级时唯一剩下的资产吗?这也让人再次感到奇怪,无论你如何看待 Solana,它都是一个比莱特币和比特币现金更好的市场,在这些市场上,令人难以置信的指控和承认已经流传多年。

这些奇怪的会计政策的具体细节并不重要。我们的观点很简单,这个群体在会计方面玩得很随意。他们将 BTC 标记为某种随机模型,将 GBTC 标记为 BTC 现货价格——或其他一些疯狂的组合——事实上,这里似乎采用了激进的会计方法。

七、猜猜发生了什么

那么这里发生了什么?好吧,猜测是以下事件序列一遍又一遍地重复:

- 3AC 作为贷方从 Genesis 借入 BTC,并提供少量抵押品

- 3AC 将此 BTC 作为授权参与者传递给 Genesis,以创建 GBTC 股份。Genesis 通过 Grayscale 适当地将 BTC 锁定在信托中并返还股份。

- 这些股票以溢价交易,因此这对 3AC 来说是“免费资金”。

- 3AC 然后将这些股份质押回 Genesis 以获得美元贷款。如果溢价足够大,这笔贷款比他们一开始借的 BTC 更值钱。

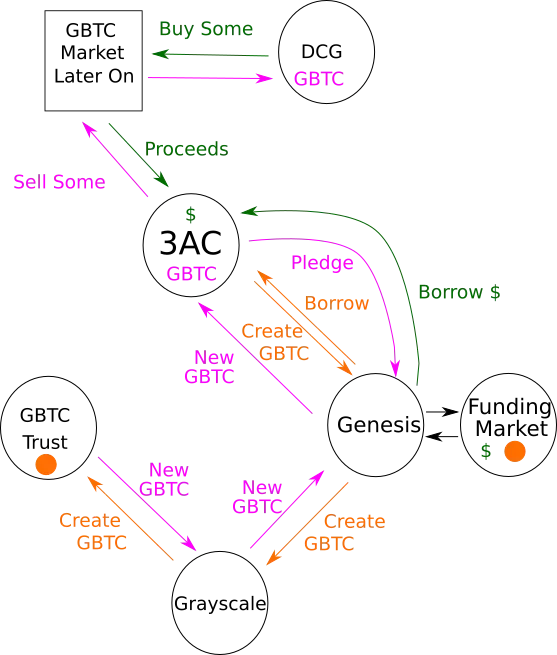

看起来像这样:

三箭与DCG

三箭与DCG

听起来很完美?创建 GBTC 6 个月后,您可以尝试出售它。根据上面的溢价 -> 折扣图表,有人做了很多销售。

如果价格太低,有两个大问题:

- 3AC无法偿还美元贷款

- 3AC无法偿还BTC贷款

荒谬的巧合#4:当溢价开始移动时,DCG 介入并开始购买。请注意,溢价在 2021 年初消失了,他们的购买计划于 2021 年 3 月开始。

3AC 将大约一半的股份卖给了 DCG。并将剩余资金抵押给 Genesis 和 Equities First。由于 BTC 的反弹如此惊人,他们的头寸价值超过 10 亿美元,而且贷款数额巨大。

他们把这笔钱花在了享受上。我们不需要详细说明是什么,但它涉及游艇、房屋、LUNA 代币以及各种垃圾币和其他投资。

不过,根据彭博社的采访:三箭说,我们从来没有在任何俱乐部看到过花很多钱。你知道,我们从未见过开着法拉利和兰博基尼到处跑。

显然,这两位先生不是已故已故伟大足球运动员乔治·贝斯特 (George Best)的粉丝,他有句名言:我在酒、鸟和快车上花了很多钱。其余的我只是浪费了。

现在,当这两个人过着修道院的生活,等待着一艘游艇:一年多前购买并委托在欧洲建造和使用。

他们拥有的东西的价格暴跌。LUNA 为何以及如何崩溃在这里并不重要。重要的是它崩溃了。在 5 月 7 日至 8 日的周末,比特币和其他加密货币市场大幅下跌。

GBTC 回落至 2020 年中期以来未见的水平。

此时,他们的 GBTC 支持的贷款已被追缴保证金。他们没有更多现金,公司分崩离析。这完美地解释了为什么他们一直到最后才推销 GBTC 折扣交易。

如果折扣关闭,他们可能会生存下来。如果它扩大了,他们无论如何都会被搞砸。

事实上,正如我们在另一个 Twitter 帖子中讨论的那样,追加保证金通知似乎由于类似的会计问题而延迟:GBTC 以大幅折扣交易,但贷方将其视为现货 BTC。

Genesis

3AC 文件揭示了与 GBTC 贷款有关的奇怪和意外行为。

看起来像:

- Equities First 将 GBTC 视为现货 BTC

- 3AC 资不抵债,至少在这方面,自 Luna 周末以来

只是从数据中得出的推论……但这里确实有烟雾。这些是从法庭文件中提取的贷款:注意超额抵押

LTV 对比现货 BTC 约为 50%。但它与 GBTC 相比接近 70%。好吧,也许这很好。净仓位为 6.5mm GBTC vs 162mm USD,正常强平价格 +/- 24.9k

但是,根据法院的说法,金钱需求从 6 月 15 日开始!远低于 25k。让我们随着时间的推移按市值计价贷款组合:

5 月 7 日至 8 日的水下,Luna 周末,相对于 GBTC 价格。根据法庭文件,6 月 15 日,Equities First 要求现金。为什么这么晚?正确测量时,它们已经有 70 毫米美元的水下预滑移。

我们尚未看到协议中可能有一项条款允许 LTV 高达 175% 左右。但这感觉不太可能。抵押不足的借款不是这些人的游戏。这更有可能是建立在错误的基础估值指标之上的。

Equities First 之前做过一些奇怪的事情,涉及狡猾的会计和放弃许可证,详情。

如果这也是摄氏纠缠的问题,据广泛报道要大得多,那么可能会有更多的损害。这个坑懂了吗?这就是 3AC-TPS 推动套利的原因吗?谁在融资?有没有人对 GBTC 和 gap to spot closing 做出承诺?

九、创世纪的角色

如果这是正确的,那么 Genesis 资助了这场惨败。他们借出了 3AC BTC。然后,实际上,借给他们更多的美元兑那些 BTC。这听起来很荒谬。

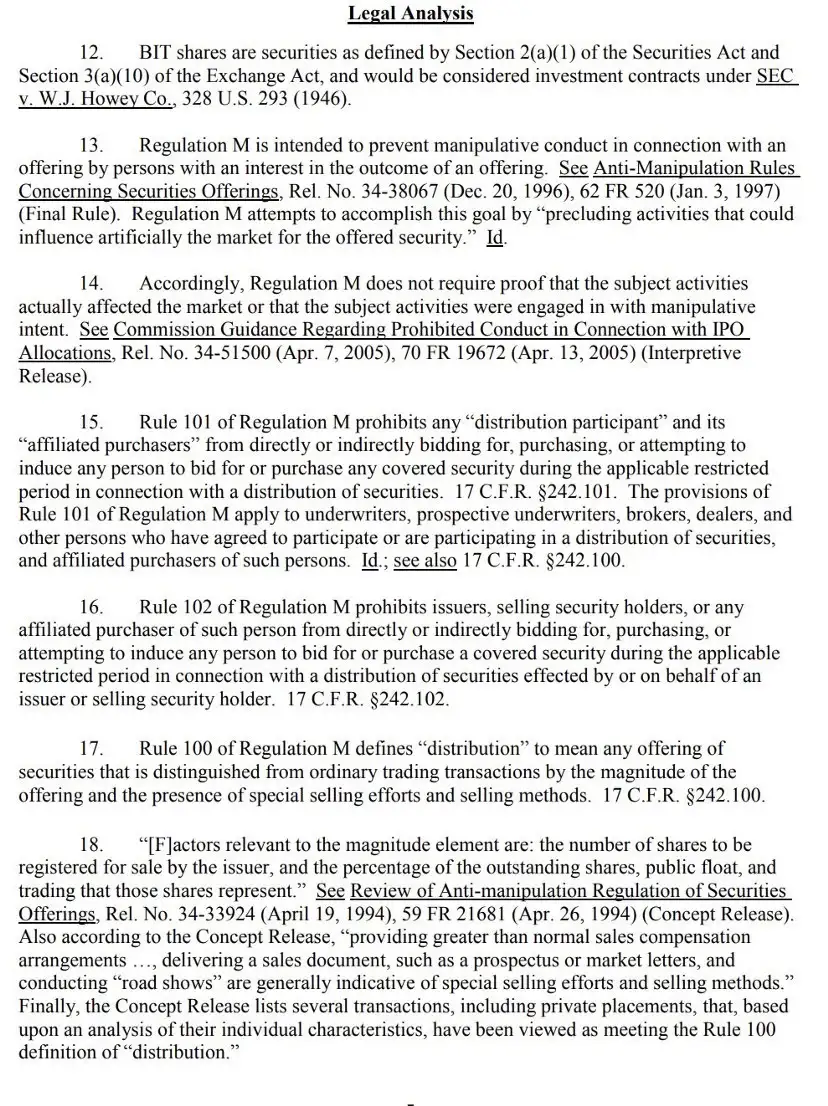

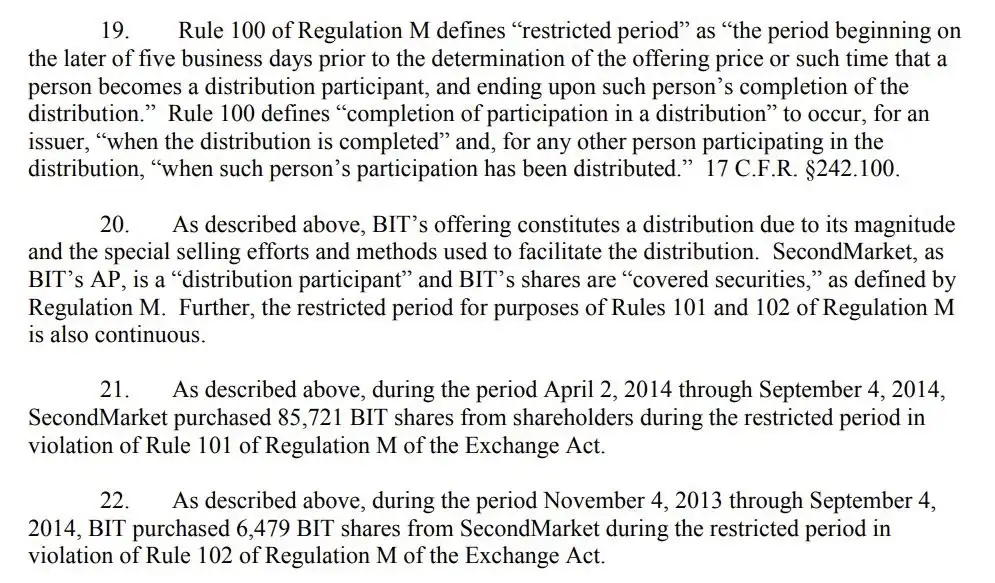

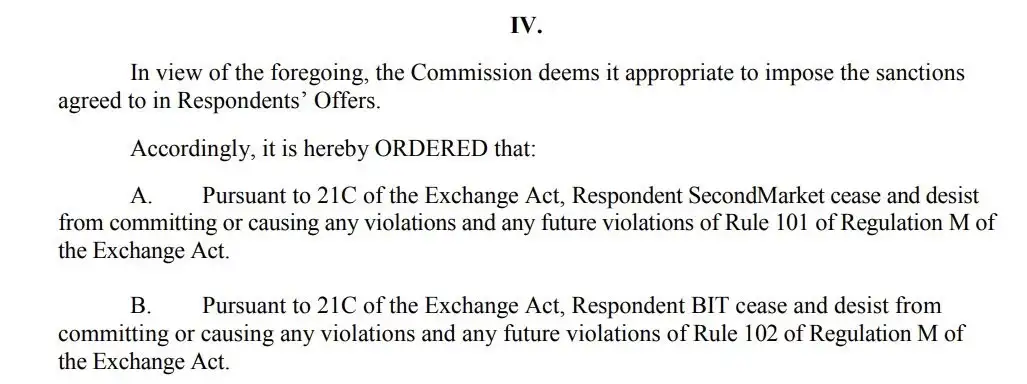

但情况变得更糟。灰度曾经被称为SecondMarket。当它有那个名字的时候,它遇到了一些美国证券交易委员会的问题。具体来说:

停止令。创世纪真的不应该搞乱

停止令。创世纪真的不应该搞乱

可能人为影响所提供证券市场的活动

是的,除非这些真的是巧合。

荒谬的巧合 #5:Genesis 和 3AC 在 2020 年年中将他们的贷款交易转移到了海外

你不需要博士学位。在证券法中要知道,离岸转移不会在停止和停止违规行为时提供免狱卡。特别是当 DCG 母公司是购买证券的公司时。

此外,您可能想知道启动此派对需要哪些抵押品 Genesis。好吧,从他们 2018 年第四季度的报告来看,似乎并没有那么多:

十、为什么这样做?

简单来说:从 GBTC 溢价中榨取资金。

如果 Grayscale 可以限制供应,使得信托以溢价交易,那么任何可以用 BTC 发行股票的人都可以获得免费资金。他们只需要在 6 个月的锁定期内以高价保住信托并出售。

但 DCG 自己无法做到这一点。

美国证券交易委员会停止和终止上述解决方案是关于同时进行不可靠的发行和赎回。所以他们需要一个外部团体。

3AC 符合要求。

所有这些交易都必须产生大量费用。也许这些费用可以让 DCG 分享利润。也许不吧。可能其他政党也在这样做。我们很快就会知道的。如果 3AC 在 2020 年使用了这个招数,很可能以前有人这样做过。有人可以从 Genesis 借贷簿中的 30k BTC 多年来从溢价中获取很多价值。

3AC获得利润和巨大的杠杆。通过循环上述过程,他们可以将一小笔初始资本(GBTC 必须一次至少发行 100 BTC)变成 20 亿美元的保证金贷款。他们可以将这些钱花在 LUNA、其他优质项目、一些房产、一艘在欧洲使用的游艇以及一些 NFT 上。我们至少可以确定他们没有把钱花在酒精和跑车上。

凯尔戴维斯的妻子似乎借给了公司钱,所以他们也没有把钱花在鸟身上——一个女人似乎把钱花在了鸟身上!

这整个过程还必须让 GBTC 变得更大、更令人兴奋。正如我们最近与 Circle 讨论的那样,有很多毫无意义的标记化正在进行。这可能是一个毫无意义的、最终具有破坏性的证券发行、借贷的案例。

如果 GBTC 转换为 ETF,这一切都将得到解决。这几乎可以肯定——老实说,如果这有一点点正确,那么这绝对是——DCG 如此努力推动转换的真正原因。

这是正确的吗?我们还没有所有的信息,但整体情况很“恶臭”。在此前的推文中,我链接了一篇关于著名的“安然非洲驳船”案例的文章。这也是一轮循环融资,对许多参与者来说结局非常糟糕。

无论发生什么事,一些事实清楚地表明监管机构可以在短时间内查明真相:

1.3AC 正在清算中。

清算人拥有所有文件(例如它们)。清算人往往会轻松而热情地与监管机构合作。

2.Genesis 是一家在美国注册的经纪自营商。

监管机构可以进去索取数据。而且,在需要法院批准的范围内,这将是直截了当的。如果这些交易是通过离岸实体进行的,并且他们不想谈论:好吧,那是一种策略。引用马克吐温的话“你付了钱,你就做出了选择。” 现在很难看到离岸监管机构急于保护 3AC。

3.Grayscale 是一家在美国注册的证券发行人。

与 Genesis 相同:检查它们是微不足道的。

4.3AC 通过另一家美国经纪商 TradeStation 交易他们的 GBTC。

TradeStation 完全保持距离:它由一家名为 Monex 的日本金融集团所有。他们不会因为这场惨败而自找麻烦。

5.Equities First 资金不足,尽管它们不是受监管的企业,但似乎是一家规模合理的美国公司。

他们会有记录,而且只是想解决这个问题。

监管机构想弄清楚这一点并不难。这个版本的事件非常符合过去几年观察到的行为。

它很有可能是对的。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DataFinnovation,如有侵权请联系删除。转载或引用请注明文章出处!