NFT项目金库如何实现透明化治理?

FTX-Alameda-SBF 的失败给我们上了一堂关于透明度的课。

原文标题:Post-FTX Fallout: Transparency Over Translucency

原文作者:Teng,Delphi Digital 研究员

原文来源:substack

编译:深潮 TechFlow

2022 年将永远铭刻在我们的脑海中。让我们来数一数这些崩溃事件:

- Terra/Luna 的死亡螺旋:散户+基金受到伤害。大量的被迫平仓。

- 3AC + Celsius 崩溃。散户+基金+贷款人受伤。

- FTX / Alameda 破产:散户+基金+贷款人+项目国债受到伤害。

- DCG / Genesis 会不会是下一个?

如今还在这里的人要么是加密货币的真正信徒,要么是无法放弃的赌徒。

对许多人来说,FTX 令人震惊的破产是压倒骆驼的最后那根稻草。SBF 及其内部圈子的谎言、欺诈和公然滥用客户资金的程度令人作呕。100 亿美元的客户资金消失得无影无踪,它在银行挤兑的情况下才被发现。

如果这些爆炸事件中有一个共同点,那就是严重缺乏透明度。这是多大的讽刺啊:发生在一个以通过区块链实现透明和去中心化的理想为荣的行业。

FTX 事件是否影响了 NFT 团队?

事情爆发后,我花了一些时间了解 NFT 团队,看看他们受到 FTX 情况的影响有多大。

在我查看的 36 个团队中:

🔸 5% 的对 FTX 有相当大的敞口;

🔸 8%的有少量风险,但不会对运营产生重大影响;

🔸 87%都没有受到影响。

有两个团队受到了严重的影响:Star Atlas(Solana 上正在开发的 AAA 游戏)和bywassies(loomdart 的 Memetic PFP 品牌)。

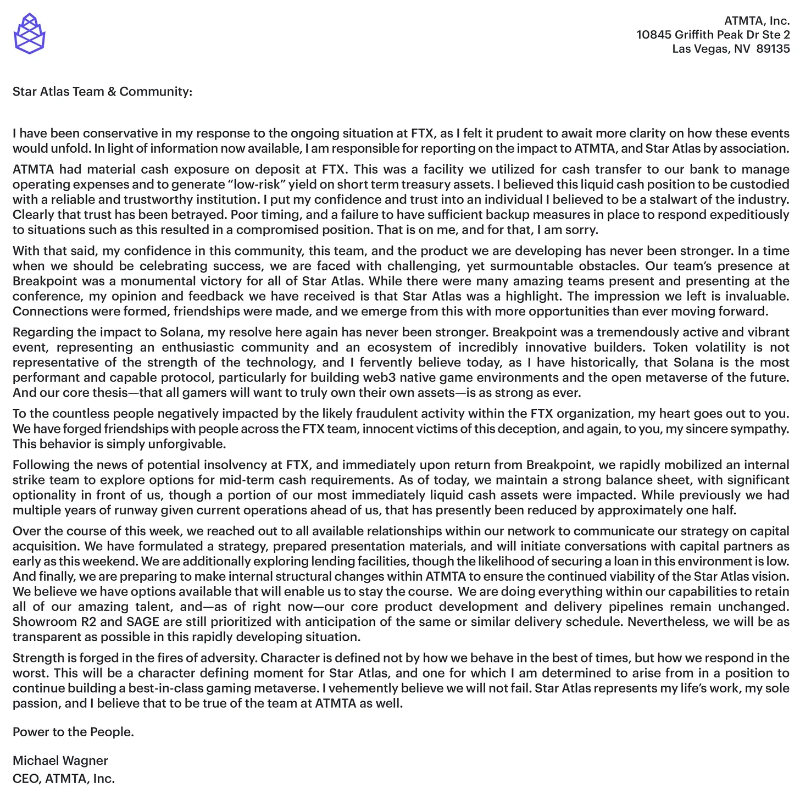

- 对于 Star Atlas 来说,这是一场生存危机。他们大约 50%的国库资金都放在 FTX 上,以获得 "低风险 "收益。该团队之前从风险投资公司筹集了 1000 万美元,离推出游戏还很远。考虑到 AAA 级游戏所需的开发资源,我们不确定他们是否能够完全交付游戏。祸不单行,Star Atlas 还建立在 Solana 之上,Solana 目前也面临着生存危机。

- bywassies 在 FTX 上有 60%的流动现金(现在已经丢失)。然而,该团队表示,他们将继续沿着他们的路线图建立品牌。对于 PFP 来说,直接的影响没有那么强烈。IRL 激活和品牌建设的工作会比较缓慢,但社区仍然是最重要的。令人欣慰的是,大多数 NFT 团队没有受到直接影响。

透明优于半透明

我发现有趣的是,各团队在透明度和风险管理方面存在着明显的差异。

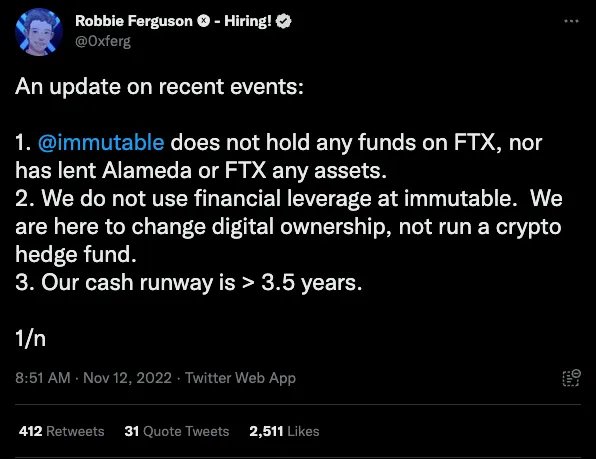

在透明度的一端,有一些团队迅速和公开地分享他们的风险和他们有多少现金。

在另一边,一些半透明团队懒得发表公开声明,在被社区成员询问时,只是简单地表示他们没有受到影响。

而且,有些团队甚至在一周后仍然没有出来谈论他们的风险敞口。沉默在这里说明了问题。

社区所有权=更大的透明度

NFT 团队是一种非常奇特的组织类型。许多人只是从一个创意开始,然后靠自己的努力实现了存在。通常,在没有专业投资者参与的情况下,团队会出售 NFT 以筹集初始资金。创始人是这里的国王,没有任何规则。

重要的是,NFT 团队有一个相信他们愿景的社区,往往愿意在资金上支持他们。社区成员们通常愿意在经济上支持他们,并参与共同创造过程。他们的成功在很大程度上取决于他们的社区。正是这种共生关系使 Web3 如此有趣。

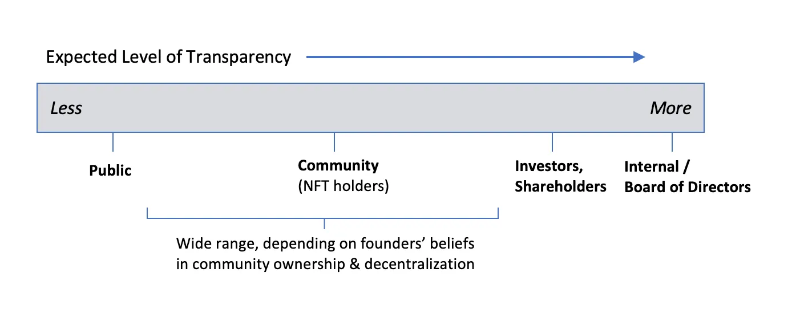

在我看来,NFT 所有者(即社区)是介于持有人和公众之间的一个所有权阶层。对社区的报告和透明度的预期水平应该介于两者之间,并且更接近持有人的预期水平。

关于【NFT项目金库如何实现透明化治理?】的延伸阅读

FTX 破产案 230 页调查报告总结:不负责任叠加不当行为,靠高管与律师续命的犯罪企业

FTX破产审查报告揭露了加密交易平台FTX集团及其高管的不当行为,包括向告密者支付费用、处理银行问题、挪用资金购买房地产等。报告还指出律师事务所与FTX集团有深厚联系,帮助转移资产和隐藏关系。FTX集团还与银行合作解决资本问题,但贷款旨在掩盖Alameda的角色。调查发现FTX集团投资决策缺乏尽职调查,导致多次糟糕的投资。总的来说,FTX集团被指责从事不负责任和不当行为,高管和律师为维持其运作付出了巨大努力。

又到一年519,币圈惨案大盘点!

币圈老韭菜经历过多次暴跌事件,包括门头沟、94、312、519、LUNA/FTX暴雷,提醒投资需谨慎。这些事件导致比特币价格大幅下跌,引发投资者信任危机。加密市场发展中也出现了多次挑战,但仍有发展前景。然而,加密市场最大的敌人是自身,管理不善可能导致市场崩溃。投资者应谨慎对待加密投资,避免重蹈覆辙。

虽然没有法律框架来强制执行,但创始人决定对其社区追求的透明程度水平,反映了他们对权力下放和社区所有权的信念有多深。如果他们真正相信社区成员更类似于 "股东",他们会在社区内追求更高的信任和透明度。

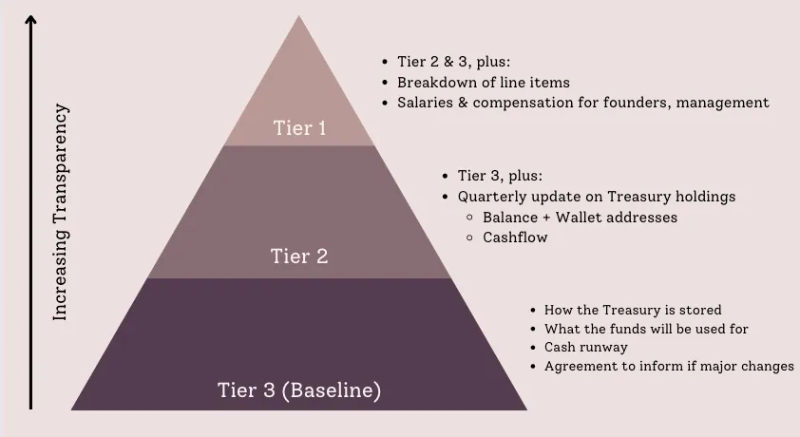

NFT 团队的透明度框架

我冒昧地为 NFT 团队整理了一个 3 层透明度框架。

第三层(基准)

- 国库资金的存储方式和存储位置,包括谁有权使用资金(例如,多重签名者)。

- 资金的用途是什么?

- 如果有任何重大变化,愿意向社区进行更新。

- 定期更新预期的现金流向:在资金耗尽之前,项目可以运行多长时间?

这 4 点是我们对任何 NFT 团队应该有的基本期望。简明扼要,不需要太多精力,但在建立信任方面却有很大作用。随着时间的推移,当团队获得信心并接受透明度的好处时,他们可以通过自己的方式提高层级。没有尝试达到这一基准线的团队应该警惕。

第二层

- 满足第三层所有的条件;

- 国库资金季度更新:

a.国库余额和钱包地址;

b.现金流:总收入与总支出。

在科技领域,由风险投资支持的初创企业往往必须向他们的主要投资者提供月度现金流报表。同样地,如果 Web3 团队将他们的社区视为项目的部分投资者,就应该分享财务余额和现金流。

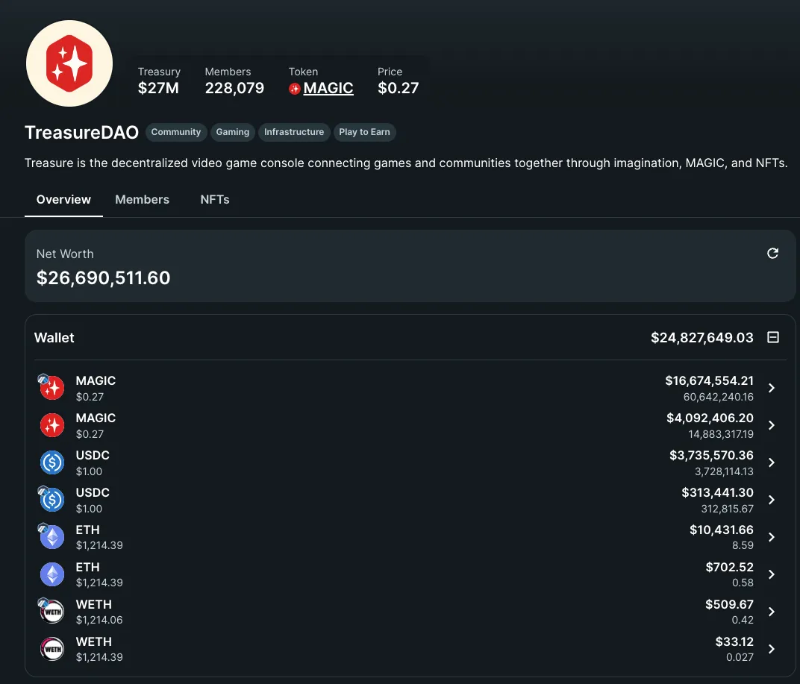

这方面的一个典型例子是 TreasureDAO,一个去中心化的“任天堂”。他们公开分享了他们的国库钱包地址,并让成员可以轻松地通过 Zapper 实时跟踪国库价值和使用情况。

第一层

- 第二层和第三层所有的;

- 各种项目的细分,包括创始人/管理团队的工资和报酬。

这是透明度的最高级别。它需要保留适当的会计记录,并要求创始人接受一种开放的心态。一些 Web2 公司如 Buffer 已经树立了榜样。他们对所有员工的工资都公开透明,将其视为建立信任文化的一种方式。

让我们避免出现 Ragnarok 式的情况——这个项目在今年的牛市中从 NFT 销售中筹集了 1750 万美元,创始人每年给自己支付 120 万美元的工资,同时通过交易又亏损了 100 万美元的国库资金。

行动胜于雄辩。大声支持社区理想却刻意回避谈论他们的财政和财务状况的 NFT 团队是虚伪的。要小心,因为他们只是把成员当做客户。

初创公司,而不是对冲基金

最后说明:NFT 项目不是对冲基金。国库资金是用来发展业务的。

在没有告知社区(或投资者)的情况下,使用国库资金进行交易或收益质押是严重违反信任的行为。对于绝大多数团队来说,将资金作为现金安全地保存在银行或非托管多重签名钱包中,应该被视为黄金标准。

在未来,我已经看到成熟的金融机构的潜在业务,帮助现金充足的初创企业进行财务管理,同时将风险降到最低。

FTX-Alameda-SBF 的失败给我们上了一堂关于透明度的课。

创始人需要以更高的标准来要求自己和他们的团队。社区成员必须发挥自己的作用,确保他们的团队负责任。

否则,我们将永远不会被当成一个行业来对待。Star Atlas 是一个不幸的受害者——但它本来是可以避免的。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Teng,如有侵权请联系删除。转载或引用请注明文章出处!