当前 MicroStrategy 的比特币投资健康状况

Microstrategy 因其用资产负债表上的现金以及债务进行大规模的比特币投注而闻名。就目前而言,Microstrategy 对比特币市场没有直接风险。

原文标题:The Health of MicroStrategy's Bitcoin Bet

原文作者:Sam Martin

原文来源:blockworksresearch

编译:DeFi 之道

要点:

- MSTR 的债务结构如何?

- MSTR 是否存在比特币清算价格?如果有,是多少?

- 基础软件业务是否有足够的利润来偿还债务?

- GBTC 和 MSTR 作为 BTC 的投资代表,相互之间的比较如何?

在今年整个加密市场的大屠杀中,少数尚未被杀死的“牛市英雄”之一是 Michael Saylor 和 Microstrategy。Microstrategy 因其用资产负债表上的现金以及债务进行大规模的比特币投注而闻名。目前,Microstrategy 持有 13 万个 BTC,价值约为 20.8 亿美元。人们越来越多地猜测 Microstrategy 的债务结构,以及他们的软件业务是否有足够的利润来偿还债务。

Microstrategy 的债务情况

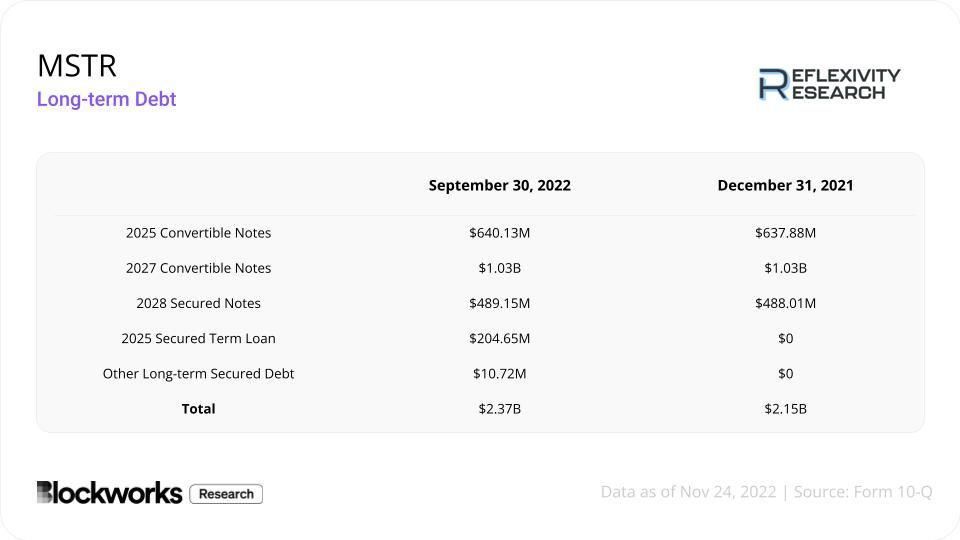

截至 2022 年 9 月 30 日,Microstrategy 有 23.7 亿美元的长期债务总额。其债务状况的具体分类可参见下表:

2025 年可转换票据

2025 年可转换票据

Microstrategy 于2020 年 12 月 11 日完成了其 6.5 亿美元的 2025 年到期的可转换债券的非公开发行。利率固定为 0.75%,每半年支付一次,分别为每年的 6 月 15 日和 12 月 15 日。这些票据可以由 Jefferies LLC 以每股 398 美元的转换率转换成 MSTR 的股票。除非公司发生契约中定义的“根本性变化”,否则票据在 2025 年 6 月 15 日之前不能转换为股票。根本性变化是指不再在纳斯达克或纽约证券交易所上市,Microstrategy 被合并或收购,或者公司的多数股权发生变化。鉴于首席执行官 Michael Saylor 拥有 67.7% 的投票权,后者的可能性不大。然而,如果上述任何事件发生,在 Jefferies LLC 的要求下,Microstrategy 可能被要求全额偿还贷款。

2027 年可转换票据

2021 年 2 月 19 日,Microstrategy 又完成了 10.5 亿美元的非公开发行,即 2027 年 2 月到期的 0% 可转换票据。这些票据可以由 Jefferies LLC 以每股 1,432 美元的价格转换成普通股。这些票据在 2026 年 8 月 15 日之前不能被赎回,除非公司发生契约中描述的“根本性变化”,这与前段中对 2025 年到期的票据的描述一致。

2028 年高级担保票据

2021 年 6 月 14 日,Microstrategy 在 Jefferies LLC 完成了 5 亿美元的 6.125% 有担保票据的非公开发行,该票据将于 2028 年 6 月到期。这些票据的利息在每年的 6 月 15 日和 12 月 15 日每半年支付一次。这些有担保的票据包含一个跳跃到期日,也就是说,如果在那几天没有满足一些规定的话,到期日将跳到 2025 年 9 月 15 日或 2026 年 11 月 16 日:Microstrategy 的流动资金超过以现金全额支付 2025 年或 2027 年可转换票据的剩余余额和应计利息所需金额的 130%,或者如果 2025 年或 2027 年可转换票据的未偿还余额低于 1 亿美元。截至 2022 年第三季度,该公司持有的 14,890 个 BTC 作为这项贷款的部分抵押品。

2025 年担保定期贷款

Microstrategy 于2022 年 3 月 23 日从 Silvergate 获得了一笔 2.05 亿美元的担保定期贷款。该贷款在 2025 年的同一天到期,其浮动利率等于纽约联储报告的有担保隔夜融资利率(SOFR)30 天平均值与 3.70% 之和,最低利率为 3.75%。11 月 21 日,SOFR 30 天平均利率为3.49%,所以贷款的年化利率为 7.19%。贷款以 8.2 亿美元的比特币为抵押,在发行时为 19,466 个比特币;贷款价值(LTV)比率为 25%。该贷款必须保持最高 50% 的抵押率。如果 LTV 超过 50%,Microstrategy 需要存入足够的 BTC 或偿还贷款,使 LTV 降至 25% 或更低。2022 年 6 月,MSTR 将 10,585 个 BTC 存入抵押品账户,为其抵押品充值。此外,还有一个 500 万美元的现金储备账户,与 BTC 抵押品和 LTV 比例分开,必须保持到贷款的最后六个月。

长期债务健康

Microstrategy 及其子公司现在持有大约13 万个 BTC,以 39.8 亿美元的价格购买,或每 BTC 平均价格为 3 万美元。其中,总共 30,051 个 BTC(或 4.8 亿美元,按 BTC 现货价格 16,000 美元计算),正作为 2025 年 Silvergate 担保定期贷款的抵押品。该公司将需要以 13,644 美元的 BTC 现货价格对贷款的抵押品进行充值,将 LTV 比率恢复到 25% 或更低,以避免保证金追缴,此外,14,890 个 BTC 被用作其 2028 年高级担保票据的部分抵押品,该公司及其子公司还剩下 85,059 个流动 BTC。Microstrategy 需要寻找外部资金,以 13561 美元(原文为 3561 美元,或为撰写错误)的 BTC 现货价格为其 Silvergate 贷款提供资金,否则将面临清算。

MSTR 在其 2025 年和 2027 年的可转换票据上获得了非常有利的固定利率,股份转换价格远远高于其普通股在 2022 年 11 月 21 日的 157.22 美元收盘价。然而,事实证明,在利率上升的环境中,来自 Silvergate 的 2025 年担保定期贷款的浮动利率代价高昂。除了不利的利率外,维持贷款所需的 LTV 比率也锁定了其相当数量的抵押品。这就引出了一个问题,即他们在不承担额外的 2.05 亿美元债务的情况下,在其资产负债表上持有无担保的 BTC 是否会更好。最后,2028 年有担保票据的固定利率相对较高,为 6.125%,也减少了公司的流动 BTC 持有量。也许更重要的是,如果 Microstrategy 没有 130% 的超额流动资金来偿还欠款,他们可能被迫在 2025 年 9 月 15 日偿还这笔贷款的剩余余额和应计利息。鉴于该公司仅有 6700 万美元的现金和现金等价物,这将可能导致 Microstrategy 出售一些 BTC。

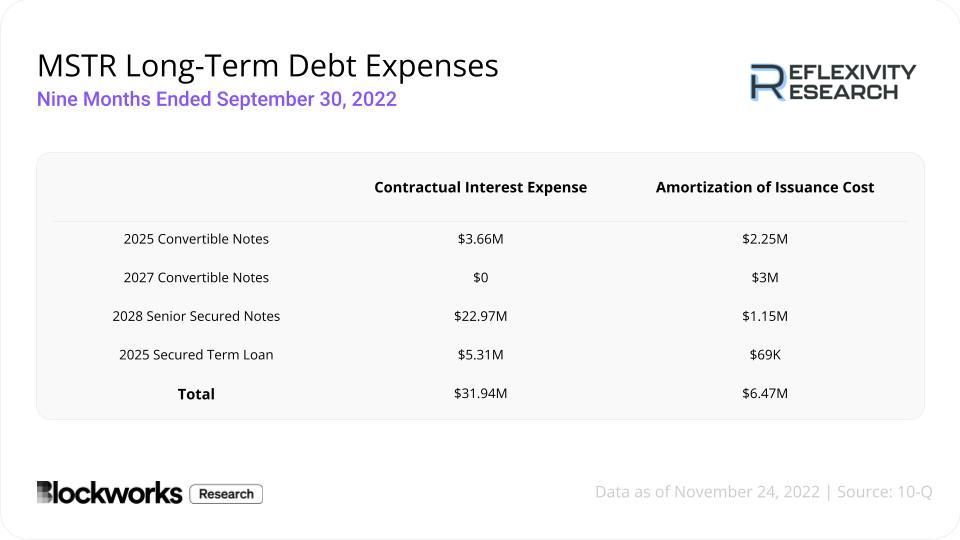

在截至 2022 年 9 月 30 日的九个月里,MSTR 所有值得注意的未偿还长期债务的合同利息支出和摊销的发行成本可以在下表中找到。在这九个月中,Microstrategy 为以下四种债务工具支付了大约 2200 万美元。

关于【当前 MicroStrategy 的比特币投资健康状况】的延伸阅读

狂买比特币的 MicroStrategy 发行可转债 操作原理是什么

微策略发行了一款可转债,转换价格比股价高出20%,票面利率仅为0.625%,但仍吸引投资人认购。可转债具有低风险、选择权和提前赎回机制的优势,投资人看好微策略股价,又不想冒太大风险,因此选择用这种方式投资。此前发行的两款可转债也都有溢价,显示微策略募资手段高明。

比特币储备争夺战打响:美国基金巨头和上市公司持币多少?

美国上市公司和基金正在加速囤积比特币,形成了“三头鼎立”的态势。现货比特币ETF上市40天后,贝莱德IBIT的比特币持有量超过了MicroStrategy,达到195,985 BTC,市值超过135.79亿美元。比特币价格首次突破7万美元,现货比特币ETF累计交易额也超过了1000亿美元。上市公司/基金持有比特币的投资策略成功,带来了丰厚回报,如MicroStrategy董事长Michael Saylor个人财富增加约7亿美元。关注上市公司/基金的比特币储备可以了解市场趋势、投资风险、公司财务状况和监管环境等重要信息,帮助普通投资者做出更明智的投资决策。

经营收入和利息支出

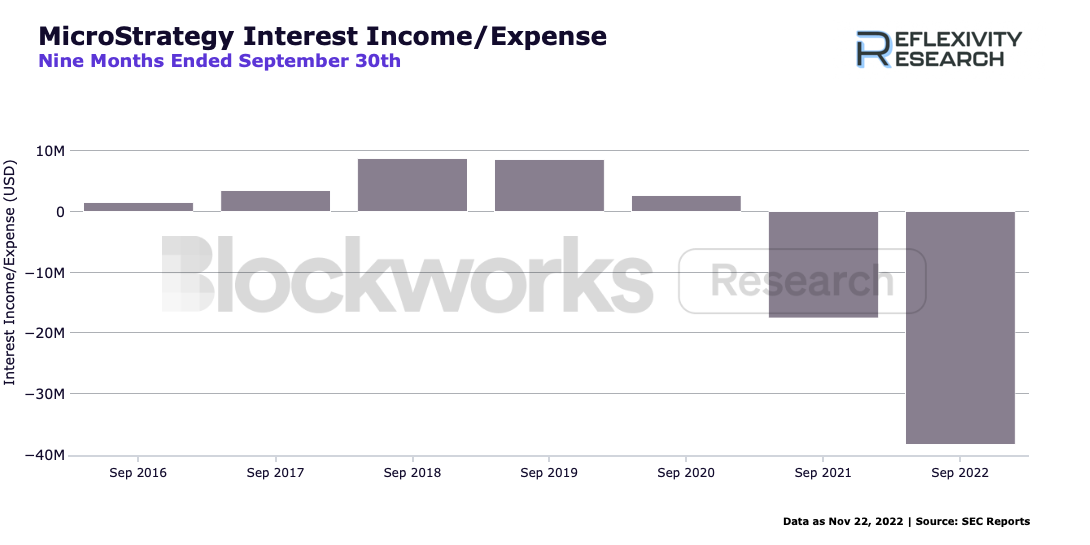

虽然上述对 Microstrategy 及其 BTC 储备的风险相对来说还没有成为直接的担忧,但更大的担忧在于该公司对其未偿债务的利息的偿还能力。在承担超过 23.7 亿美元的债务之前,Microstrategy 在其业务中赚取利息。然而,现在的情况是用于偿还债务的利息支出带来的现金净流出。在截至 2022 年 9 月 30 日的季度里,Microstrategy 产生了超过 3800 万美元的利息支出,如下图所示。

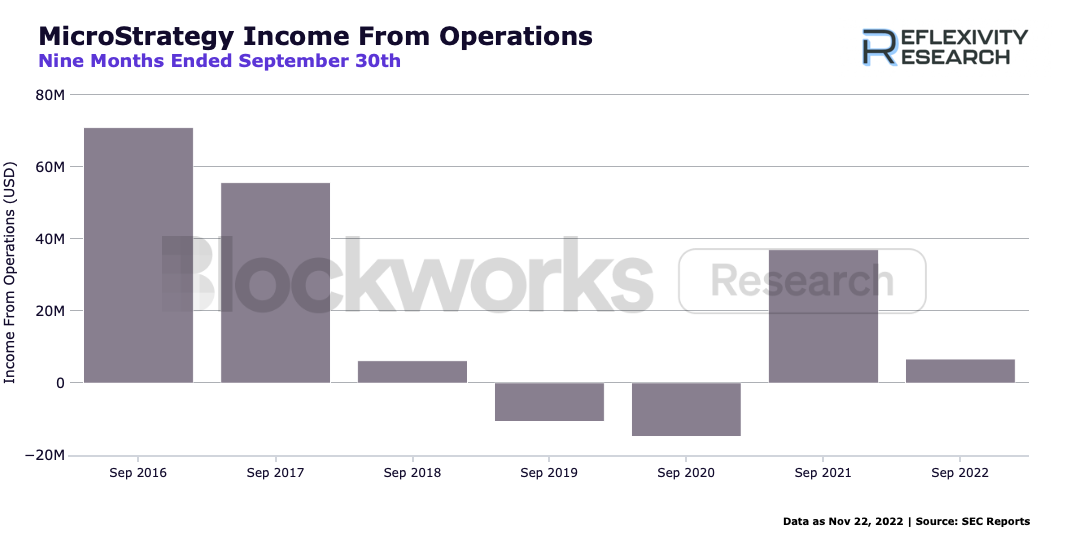

当观察其软件业务的营业收入时,我们可以看到 Microstrategy 的盈利能力明显下降。我们通过从毛利中减去运营费用来计算运营收入,同时从运营费用类别中排除任何数字资产减值损失。这使我们能够更好地了解软件业务的表现,因为它消除了由于不理想的 BTC 会计准则而产生的大量减值。近 4000 万美元的利息支出和不断下降的运营收入令人担忧。

当观察其软件业务的营业收入时,我们可以看到 Microstrategy 的盈利能力明显下降。我们通过从毛利中减去运营费用来计算运营收入,同时从运营费用类别中排除任何数字资产减值损失。这使我们能够更好地了解软件业务的表现,因为它消除了由于不理想的 BTC 会计准则而产生的大量减值。近 4000 万美元的利息支出和不断下降的运营收入令人担忧。

正如其最近提交的10-Q 文件所述,“如果我们的收入不足以抵消我们的运营费用,我们无法及时调整我们的运营费用以应对任何预期收入的不足,或者我们发生与我们的数字资产有关的重大减值损失,我们可能在未来的时期发生运营损失,我们的盈利能力可能下降,或者我们可能不再盈利。因此,我们的业务、运营结果和财务状况可能会受到重大的不利影响”。然而,该公司保持着近 6700 万美元的现金和现金等价物余额,为 MSTR 提供了到 2023 年的缓冲期,以防其运营收入继续踯躅不前。

正如其最近提交的10-Q 文件所述,“如果我们的收入不足以抵消我们的运营费用,我们无法及时调整我们的运营费用以应对任何预期收入的不足,或者我们发生与我们的数字资产有关的重大减值损失,我们可能在未来的时期发生运营损失,我们的盈利能力可能下降,或者我们可能不再盈利。因此,我们的业务、运营结果和财务状况可能会受到重大的不利影响”。然而,该公司保持着近 6700 万美元的现金和现金等价物余额,为 MSTR 提供了到 2023 年的缓冲期,以防其运营收入继续踯躅不前。

GBTC VS. MSTR

GBTC 和 MSTR 被许多股票投资者认为是 BTC 风险的代表,但哪一个是更好的交易?首先,这两个实体都是通过 Coinbase 的托管服务来托管其持有的 BTC,因此这两种投资工具的托管风险是一样的。就资产净值而言,GBTC 持有 633,430 个 BTC,而 MSTR 的 13 万个 BTC 储备。

灰度的 GBTC 在 11 月 22 日的交易市值为 61.9 亿美元,而在 16000 美元的现货 BTC 价格下,其净资产为 101.3 亿美元。另一方面,MSTR 在同一天以 15.8 亿美元的市值交易,但根据其账面价值进行评估时,有 23.7 亿美元的债务。因此,GBTC 的交易价格是 39% 的折扣,而 MSTR 的交易价格是比资产净值高出 90%。换句话说,以 16000 美元的现货价格购买 MSTR 的 BTC 风险,相当于以 3.4 万美元购买 BTC。然而,值得注意的是,鉴于 MSTR 股权本质上是一种杠杆式的 BTC 投注,在期权方面有一些价值。尽管是一个昂贵的选择,但 MSTR 以对资产净值的溢价交易是有意义的。

文末思考

围绕 Michael Saylor 和 Microstrategy 的流动性状况及其偿还债务以维持其杠杆比特币地位的能力的短期担忧似乎是错误的。目前,该公司的资产负债表上有 8.5 万个流动的 BTC,如果比特币跌到 1.35 万美元以下,将其 Silvergate 贷款的 LTV 推到 50% 以上,Microstrategy 才需要增加抵押物。相较而言,更合理的担忧是该公司在未来几年偿还债务利息的能力。假设其资产负债表上目前的 6700 万美元现金将被用于购买更多的比特币,或因支付利息而被耗尽,那么该公司的软件业务需要提高盈利能力才行。如果其 2028 年高级担保票据的到期日被触发,那么在 2025 年和 2026 年之间 Microstrategy 尤其需要提高盈利。不过,就目前而言,Microstrategy 对比特币市场没有直接风险。

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Sam Martin,如有侵权请联系删除。转载或引用请注明文章出处!