加密风投们的悲哀:如何避免骗局

加密货币曾是一个价值2万亿美元的资产类别,并为加密货币创造一个2008年的雷曼时刻。更重要的是,想办法阻止这样的事情发生。

原文标题:How VCs can avoid being tricked by obvious frauds

原文作者:Noah Smith

原文来源:substack

加密货币交易所FTX的崩盘仍在给科技界带来冲击,与欺诈性的生物科技公司Theranos(血液检测的骗局公司)的演员不同,FTX成功地吸引了许多据称是该领域最精明的投资者。因此,当风险投资家、前对冲基金经理罗希特•克里希南(Rohit Krishnan)提出写一篇关于风险投资家如何避免被FTX等公司欺骗的文章时,我接受了他的邀请,这是本·艾佛特(Benn Eifert)关于投资界扯淡的文章的一个很好的续集。

Rohit通常在Strange Loop Canon写博客,他曾经在那里采访过我。他在这里表达的意见不一定反映我的观点。

我们生活在科技欺诈的黄金时代。当Theranos大爆发时,投资圈里出现了很多闪烁其词的声音,主要是注意到沙山路的精明投资者并不是那些输得精光的人。当WeWork在被减持80%之前公布了一份虚假的IPO招股书时,大多数人都说,嘿,只是愿景基金缺乏愿景。

但现在山上又有了第三个人头,而且是最大的。Theranos只烧了投资者7亿美元的钱。据推测,WeWork的诺伊曼烧了大约40亿美元,但其中大部分来自软银。FTX让这些公司相形见绌,它在短短几个小时内就烧掉了至少20亿美元的投资者资金和另外60 - 80亿美元的客户资金。FTX及其首席执行官Sam Bankman-Fried(SBF)的单一欺诈案很快就会成为传奇,比安然(Enron)更糟糕,比雷曼(Lehman)更快。

关于到底发生了什么,有多种说法,以及所有的方式,我推荐阅读Matt Levine、Trung Phan、Kyla Scanlon,或者直接在twitter上搜索,读到你热血沸腾为止。最简短的版本是,FTX与它的姐妹对冲基金Alameda有高度的乱伦关系,它失去了绝对令人难以置信的资金,SBF和团伙试图通过非法转移客户资金来修补,使每个人都破产。虽然这避开了多角关系、账户黑客和巴哈马的顶级公寓等更性感的方面,但这仍然是相当糟糕的。

但与其他崩盘不同的是,这次崩盘似乎可能会拖累其他多家公司,加密货币曾是一个价值2万亿美元的资产类别,并为加密货币创造一个2008年的雷曼时刻。更重要的是,想办法阻止这样的事情发生。不是欺诈,因为这是人类操作系统的一部分,但至少让坐在桌子上最聪明的人被凌乱的爆炸头和工装短裤迷惑。

问题 1:这是愚蠢的安然公司

淡马锡在风险投资领域并不以神枪手著称,在他们在FTX上损失了2.75亿美元后发表了一份声明。声明写得很仔细,措辞得当,而且对实际出错的地方相当谨慎。

他们提到他们的风险是如何的小(占资产管理的0.09%),他们做了广泛的尽职调查,花了大约8个月,审计了财务报表,并进行了监管风险评估。

最有趣的部分在这里:

由于我们在FTX只有1%的股份,我们没有董事会席位。然而,我们认真对待公司管理,定期让我们被投资公司的董事会和管理层参与进来,并要求他们对自己公司的活动负责。

红杉在几只基金亏损2.14亿美元时,也在致有限合伙人的信中提到,他们做了“ 广泛的研究和彻底的尽职调查 ”。一周后,他们在一次电话中向有限合伙人道歉,并表示他们会做得更好,可能会让四大来审计所有初创公司。我怀疑夸张的说辞,这是一种伪证明。

然而,这些都不是孤立的判断错误。FTX的投资者名单是投资界的名人录——Sequoia、Paradigm、Thoma Bravo、Multicoin、Softbank、Temasek、Lux、Insight、Tiger Global。

有趣的是,当Theranos事件发生时,有很多文章和愤慨的推特,说几乎没有专业的创业公司投资者被卷入骗局。而WeWork,另一个典型案例,与其说是诈骗,不如说是一个美丽的以色列男人对一个热爱科技的日本老男人的诱惑。

Doug Leone提出了我在上面提到的合理观点:“ 即风险投资公司并不真正做法务会计,他们得到了一些经审计的财务数据,看起来不错,但这只是一个季度末的快照,所以他们怎么会知道发生了什么诡计!”。

但说实话,如果风投被Theranos骗了,那就更有意义了。比如,风投公司对测试一个东西需要多少血知道多少?当然,这听起来不太对(从一滴血中检测100次!),有人说这是不可能的,但他们对所有事情都这么说! 伊丽莎白霍姆斯的斯坦福教授也是董事会成员! 这将是亏损的一个很好的理由,红杉资本的信这将是100%正确的一笔投资。

现在的交易所并不是一个未知的商业模式,法兰克福交易所已经运行了4个多世纪。我们知道交易所如何运作的,我们知道经纪商行业是如何运作的。当Matt Levine(高盛的投资银行家)写到这是如何的疯狂时,他不需要研究密码学的深奥秘密。无论你是交易棒球卡、股票、货币还是加密货币,保证金贷款就是保证金贷款,费用就是费用,这些都需要了解清楚。

然而,他们应该知道的是基本的红线——这个价值250亿美元的公司,从各方面来看都将达到一万亿美元,是否有一个真正的会计人员?有一个实际的管理团队吗?他们是否有,比如,一个后台办公室?他们知道自己有多少员工吗?他们是否聘请了律师等专业服务,以弄清楚如何构建公司结构的迷宫?他们是否经常会借给CEO数亿美元的资金?

当然,淡马锡没有获得董事会席位,但他们知道根本就没有董事会吗? 或者,如果不是其他130家实体,Alameda和FTX究竟是如何交织在一起的? 问这些问题似乎是明智的,即使你只拿0.09%的资本冒险。

这些都不是深度细节的疯狂问题,你可以为了更快地完成交易而忽略细节,作为一个因为这种愚蠢行为而失去交易的人来说,这完全是另一个层次。我曾经有过这样的投资,我们要求公司进行审计,这是一轮要求的一部分,但规模只有1/10 ! 这些问题的答案加起来最多只需要半个小时。

这不是安然(Enron)公司,在安然公司,你可以让极其聪明的人公开发布结构优美的虚假财务报表。这就是愚蠢的安然(Dumb Enron),一个以 “ 兄弟,相信我 ” 的人一路走到了320亿美元的估值(这是在嘲讽风投机构粗心大意的相信SBF的鬼话)。

2.尽职调查的困境

事后的另一个不断争论的问题是,为什么投资者,即风险界的名人,没有做足够的尽职调查。但是请注意,围绕 “ 他们是否做了足够的尽职调查” 进行辩论的框架本身就有点像心理战。它把重点从他们应该做的事情变成了 “ 你做的尽职调查是否足够好 ”,对这个问题的回答总是:“ 当然,看看我们的报告,看看这些高质量的文件夹 ”。

首先,没有人明白 “ 足够 ” 在这里意味着什么。风险投资中的每个人对 “ 足够” 都有不同的理解。有一些你要求的信息组合,以确保该公司像你认为它应该做到什么程度,而且创始人没有撒谎,但这不是法务会计,也不是任何形式的批准印章。

风险投资者投资于增长意味着,大部分的努力是为了弄清楚增长是否可持续。这意味着,大部分的工作是检查诸如(就FTX而言)交易量、利润率、每笔交易的单位经济效益,以及客户群类型、交易员角色和机构兴趣。显然,所有这些都会看起来很好。这是在交易繁荣和疯狂的波动期间的一个加密货币交易所。因此,正如Dror Poleg(经济史学家)所说:

如果有机会,FTX的大多数投资者,明天都会做完全相同的事情。他们的工作不是避免失败,而是避免错过最大的成功。在他们再次这样做之前,说他们吸取了教训也是他们的工作。

它不包括公司管理的深度调查,甚至没有太多的法律尽职调查,最好的情况下,你可以外包这些工作,然后根据你愿意承担的风险进行商业评估,最好的情况下,也不包括财务尽职调查。

所以我们不应该责怪他们不知道这是一场精心策划的骗局,因为任何人都不会知道,除非SBF公司有内鬼。我们甚至可以得出结论,SBF他们公司的内部通过表情来表示批准资金,任何人都很难调查到这种不可思议的操作。

至于其他方面,比如财务尽职调查、审计账目、监管风险,甚至是相关的内部交易,他们会要求一些律师事务所查看他们的账簿或协议,然后说 “ 你不应该这么做 ”。即使在那里,他们也可能获得Alameda的豁免,因为如果FTX让SBF变得非常富有,他们(风险投资机构)可能会得出这样的结论: 他(SBF)不会傻事而毁掉这只下金蛋的鹅。

关于【加密风投们的悲哀:如何避免骗局】的延伸阅读

如何进行FTX清算索赔?请收好这份官方指南

FTX联合正式清算人普华永道更新了清算索赔流程,启用FTX Digital Markets索赔门户网站。符合条件的债权人可在2024年5月15日前通过该网站申请索赔。时间线为:2022年11月10日,FTX Digital Markets Ltd.被巴哈马法院暂停运营,普华永道被任命为临时清算人;2023年11月10日,普华永道被任命为联合正式清算人;2024年3月3日,FTX索赔门户网站上线。索赔流程包括账户注册、提供详细信息和证明文件,完成KYC程序后将进入正式裁决程序,预计2024年底或2025年初支付第一次中期股息分配。需注意官方网站地址,防止网络钓鱼和垃圾邮件欺诈,可通过官方网站上的电子邮件地址进行联系。

加密交易所Backpack引关注:打FTX前高管标签,趁Solana生态热度推PYTH空投

本文PANews将详解Backpack的前生今世及Solana近期发展进程及生态。

3. 那现在该怎么办?

那么,这是既成事实吗?这听起来像是我们生活在一个过于乐观的世界里,但事实并非如此,因为这里的问题在于尽职调查做的不够好。

这就是我与Matt Levine观点的不同之处,他更同情风投尽职调查的困境。

我认为FTX是风险投资家尽职调查的失败,但它是一种奇怪的失败。通常的风险投资尽职调查失败是,比如,你投资了一个承诺未来产品的企业家,这个产品没有发挥作用,但FTX运作得很好:人们喜欢它的技术,似乎也赚了钱。问题出在它的资产负债表上,有很多窟窿,还有它的管理,导致一大堆窟窿。理想情况下,风险投资家应该在尽职调查中发现这些问题,但典型的风险投资公司的资产负债表非常简单,管理也很糟糕,所以他们绕开这些问题,某种程度上是可以理解的。

如果失败的是Theranos,甚至是WeWork,那也说得通。这是一个我们完全不了解的登月计划,或者是一个我们基本上都了解的业务,我们只是希望CEO能把公司经营好。这些风险是可以理解的,即使你认为他们不应该这样做。

但在这里,问题只是表面上的。这里的问题都是小学生的问题,比如 “ 谁持有的FTT代币最多? ” 或者 “ Serum(SRM)是什么鬼东西? ” 这不是法务会计的失败,这是基本逻辑的失败。在巴哈马群岛给每个人买3亿美元的豪宅,听起来不像是隐藏爆雷事件之一。没错,在他创办这家公司的两年后,也就是疯狂的大流行推动加密货币增长的那一年,他的收入达到了10亿美元,但这仍然是一个巨大的危险信号。在Matt Levine的文章中:

如果你试图计算一个资产负债表的权益,其中有一个表格是隐藏在内部标签很差的帐户,微软的Office助手会出现在你面前,满脸血丝,摇摇晃晃,手里拿着一把刀,说: “ Dave,你在做什么? ” 你不能对隐藏标签的不良账户进行普通的计算,这些数字的相加或是相减的结果不是数字,而是监狱。

或者来自新任首席执行官Ray(FTX的新CEO),他监督了安然公司,但对他所看到的一切绝对感到震惊:

在我的职业生涯中,我从未见过公司的管理如此失败,也从未见过像这样完全缺乏可靠的财务信息。从国外受损的系统完整性和错误的监管,到控制权集中在极少数缺乏经验、不成熟和可能受到损害的个人手中,这种情况是前所未有的。

债务人没有我认为适合于一个商业企业的支出控制类型。例如,FTX Group的员工通过一个在线 “聊天” 平台提交支付请求,由一群不同的主管通过回复个性化的表情包来批准支付。

我曾经问过一个有争议的问题:一个人在企业生活中应该撒多少谎。结论是:撒谎是不可避免的,但要把事情是做好它,而不是犯愚蠢的错误。有一种观点认为,像伊丽莎白霍姆斯或SBF这样的超级聪敏的人,320亿美元的欺诈必须是一群邪恶的天才之间精心勾结的结果。但大多数情况下,这只是一张覆盖着 "我在偷窃 "标志的餐巾纸,没有人去看下面。这是一个相当直截了当的警钟,提醒让我们不要做愚蠢的事情!"。因此,我建议我们从这个传奇故事中吸取三个教训,以便不至于完全被愚弄。

首先,关注基本要素:如果你看中的是一家没有人力资源团队、没有会计、没有董事会的大型金融公司,尽量不要开出数亿美元的支票。如果创始人经常从公司拿出绝对的大笔现金来购买房产,捐赠给慈善机构,或者将其用于消耗一点资本来进行看似愚蠢的交易,这种感觉就是糟糕的管理。

事实是,风投所从事的业务是为那些看起来未来会做得很好的公司提供资金,尽管他们知道很多公司不会。它们也是金融中最有趣的部分和创业中最无聊的部分的交集。正如Doug Leone所说,我们经常看到的,他们从事的是 “ 梦想行业 ”。这之所以困难是因为他们的工作是投资于故事,因为他们投资的东西还没有建成,而故事总是谎言,他们不能通过稍微努力一点的尽职调查来预测未来。

第二,不要过度恋爱:试着记住以下这句话:“ 人的能力是正态分布的,但结果是幂律分布的 ”。这意味着,仅仅因为某人创建了一个产出惊人成果的公司,是平均水平的10000倍,并不意味着他的能力是平均水平的10000倍。成就是由许多不同变量的结果相乘而产生的。因此,如果你投资一个 “ 10倍的创始人 ”,这并不意味着他们自己的能力是其他人的10倍,而是意味着他们的优势,结合其他人的优势,可以让你得到10000倍的结果。

这意味着我们对一些人的崇拜会产生自己的引力场,并使其他人容易陷入爱河。最困难的任务是不要让别人替你控制你的决策,这是你需要避免的东西。如果你的工作是被正确的叙述和看起来正确的人所引诱,你猜怎么着,你会被任何能讲出有说服力的叙述的人所诱惑。

不要在做决定的时候,肯定认为别人已经完成了他们的工作。随着名声越来越大,新投资者会认为 “ 红杉和淡马锡以及所有这些大公司肯定会做尽职调查,这让我觉得这个项目很安全”,但事实并非如此。

第三,时代精神投资可也可能会出现爆炸性错误。长达十年的疯狂牛市带来的奇怪好处之一是出现了时代思潮农业,我将其描述为 “ 不工作、盲目撒钱、然后致富 ”。在过去的几年里,风险投资模式,即投资较小的原始资本来实现未来,在资本堆中攀升得更高,他们与养老基金、对冲基金和主权财富基金竞争。

这里的问题是文化传染,由于红杉的业务是在投资出错时赔钱,我们忘记了淡马锡或许不应该仅仅因为资金规模扩大就做同样的事情。

这不是主权财富基金的投资应有的样子

玩这么久的问题是,这是抢椅子游戏。如果你不在市场最高价卖出并退出,你就会死在水里。特别是对于那些从一开始就质疑他们的业务是怎么运作的——比如食品杂货快递、现买后付、各种贷款模式或利润率极低的市场。

FTX不是像WeWork那样疯狂过度扩张的例子,也不是像Theranos那样彻头彻尾的欺诈,而是纯粹的无能和傲慢。前两个错误是可以忽略的,因为投资者从事的是承担风险的行业,而不是侦探。第三种是不能看清眼前的事物。

(有一场有趣的反对FTX的斗争,加密界人士指出它是金融问题,而其他几乎所有人都指出它是技术问题,但如何评判这场斗争超出了本文的范围,该崩盘还是要崩盘。)

随着越来越多的资金进入初级资本融资游戏,这些投资的方式也发生了变化。仅仅因为KKR和红杉的投资金额相同,并不意味着它们的努力程度或结果预期会相同。

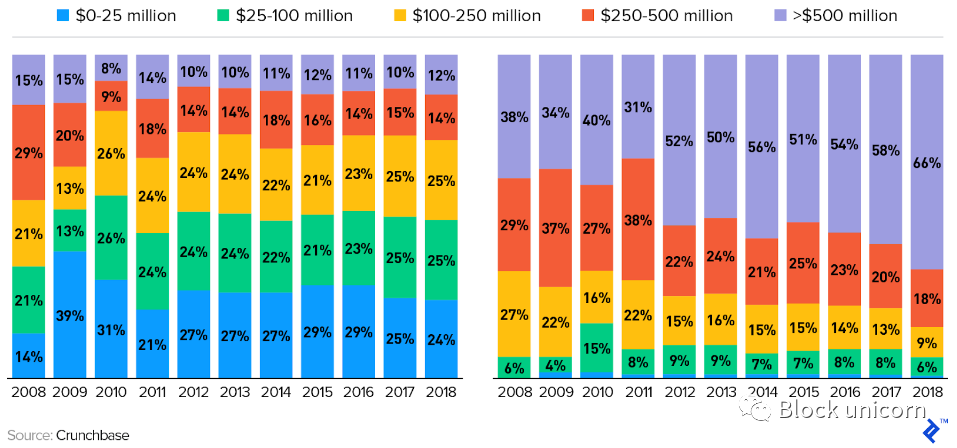

看看后期投资的紫色条如何使其他投资相形见绌——这就是范围蔓延

失败是常见的,在像Fast或Volt或Katerra或Quibi或CommonBond或Reali这样的投资上亏损是正常的--你投资希望有一个特定的未来,但结果却不是真的。虽然这些投资可以被批评为明显的愚蠢,或者只在低利率环境下可行,但这就是风险投资人所要承担的风险。工作就是承担风险,但不是所有的风险都是一样的。你不应该承担的风险是,在梦想建立阿卡迪亚(乌托邦国度)的时候,忽略了散落在你身边的一堆废墟。

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Noah Smith,如有侵权请联系删除。转载或引用请注明文章出处!