美债暴跌会导致 USDC/USDT 爆雷么?

由于最近市场悲观情绪蔓延,加上联储加息导致美债价格下跌,美债暴跌会导致 USDC/USDT 爆雷么?

原文作者:CapitalismLab

原文来源:twitter

注:本文来自@NintendoDoomed推特,整理如下:

美债暴跌会导致 USDC/USDT 爆雷么?由于最近市场悲观情绪蔓延,加上联储加息导致美债价格下跌,已经有不少朋友开始询问这个问题了。恰好我略有些债券方面的经验,正好写下这条 Thread 说明白这个事:(1/n)

该问题源在于有人怀疑美债价格下跌后,那么自然 Circle 手里美债的账面价值会下降,导致可能无法进行全额兑付,听上去好像是那么一回事。考虑到大家对债券的价格、利息没那么熟悉,所以我先给大家举个例子补充下债券的基础知识 (2/n)

举个例子,假设你于20年购买一张面值 $100的十年期美债,每年按 1% 付息,但是由于加息,22年市场只愿意按 4% 的利率购买8(10-2)年期的美债,但是美国财政部不会给已发行的普通债券主动多付利息,所以只能是你的债券定价下降扩大差价来达到这一目标 100*1.01^8=x*1.04^8, x= $79 ,暴跌 21%!(3/n)

「为了便于理解,上述计算实际被简化了」。现在以 $79 买入这张债券的人,8年后可以获得 $100 的本金加上每年 $1 的利息,综合利率就是 4% 「再强调一遍,计算被简化了」,这就是加息引起债券价格下跌的基本原理。(4/n)

听上去是不是很恐怖?但是不要慌,让我们将假设的剩余时间降低到1个月,看看会怎么样 100*1.01^(1/12)=x*1.04^(1/12)x=$99.8,只会下跌 0.2%! 另外记住,债券到期是可以拿回面值本金的,所以只要买的债券期限够短,风险就非常低了。(5/n)

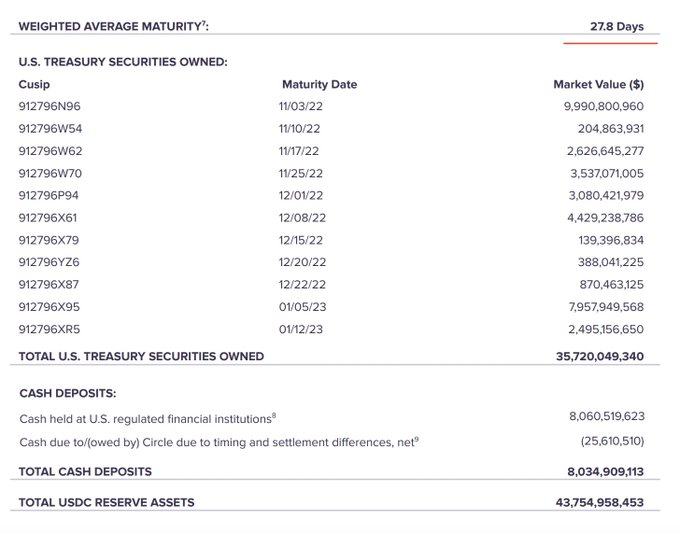

让我们看看 Circle 最新的报告,储备几乎都是美债和现金,其中美债显示平均加权期限为 27.8天,加上Circle自己有一定的资本金,加上目前 USDC 的规模相对美债整体规模而言较小,相信即使面对 100% 的短期赎回也是可以承受的。(注意以上假设基于审计报告是真实的)(6/n)

关于【美债暴跌会导致 USDC/USDT 爆雷么?】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

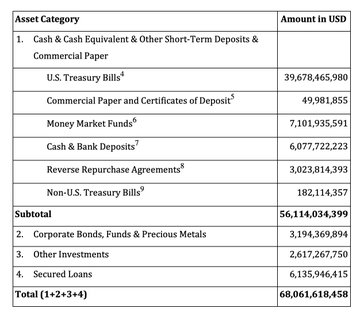

相比较之下,USDT 的储备就比较复杂了,不过依然是美债占主体,平均到期时间也小于45日,应对风险的能力也比较强。(7/n)

总结,USDC/USDT 储备持有的都是短期美债,价格受加息影响小,因此美债价格下跌影响相对可控。(n/n)

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CapitalismLab,如有侵权请联系删除。转载或引用请注明文章出处!