Platypusdefi的原生稳定币$USP设计原理

Platypus的USP是协议发布原生的稳定币趋势的另一个案例。

原文作者:Ignas.lens

原文来源:twitter

注:本文来自@0xJamesXXX 推特,整理如下

1/ 今日聚焦于@Platypusdefi 刚刚公布的原生稳定币$USP设计。

下面是它的工作原理:

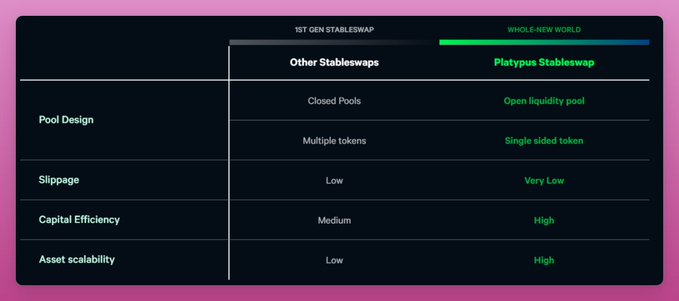

2/ @Platypusdefi 是 @avalancheavax 上锚定资产的AMM去中心化交易所。

其机制与Curve类似,Platypus上的用户可以在各种稳定币/锚定资产之间进行交换,滑点很低。

它与Curve的主要区别是可以向一个开放的流动性池提供单边流动性,这避免了流动性的分散。

3/ Platypus(和其他AMM)的关键是吸引流动性和提高资本利用效率。

Curve和Platypus通过释放代币激励从而吸引流动性,但这是一个昂贵的且不可持续解决方案。

因此,推出一个原生的稳定币被视为一个长期的解决方案。

4/ USP机制的灵感来自MakerDAO的DAI。

USP是一种超额抵押的稳定币,由Platypus自己的LP代币铸造。

需要理解的一个关键是:由于Platypus的单边流动性模式,LP代币只代表一个基础代币。

5/ 底层抵押代币的风险越低,铸造USP的抵押系数(Collateral Factor)就越高。

稳定币的初始抵押系数将是80%,其他资产的抵押系数较低。

抵押代币的相关价格将从Chainlink获取。

6/ 与Dai类似,USP有一个借贷费用(最初设定为0%)和一个稳定费用(利率)。

这个稳定费将取决于USP在Platypus stableswap上的价格。

发行后,USP将与其他稳定币一起在Platypus上组成交易对。

7/ 如果人们出售USP,价格降到1美元以下,那么借入USP的费用就会增加(稳定费上升)。

借款人需要购买USP来偿还昂贵的贷款,这应促使USP的价格回到1美元。

如果价格高于1美元,借入USP就会变得更便宜。

关于【Platypusdefi的原生稳定币$USP设计原理】的延伸阅读

欧洲 MiCA 法案万字研报:全面解读对 Web3 行业、DeFi、稳定币与 ICO 项目的深远影响

欧盟将于2024年实施《加密资产市场法规》(MiCA),旨在规范加密资产市场并保护投资者利益。法案涵盖加密资产发行、交易平台透明度和披露要求、服务提供商授权和监督要求、投资者保护要求等内容。申请牌照的公司需符合特定条件,发行加密资产的公司需提供详细信息保证投资者权益。MiCA可能成为全球标准,但其实际成功仍有待观察。欧盟希望通过国际合作和协调监管,确保加密资产市场的一致性和有效性。MiCA法案也可能影响具有匿名功能的加密资产,如Monero和Zcash。

加密对公业务三板斧:稳定币、DePin 和资产代币化,非投机需求已经涌现

2024年,Modular Capital创始人Vincent和作者预测加密货币的应用场景将扩展至稳定币、代币化国债和ETF等领域。稳定币发行量已超过1600亿美元,每月交易量达到2-3万亿美元,24/7实时支付是一项巨大的创新。去中心化物理基础设施网络Helium已卖出超过200万个盒子,通过全球资产账本和小额支付民主化物理网络的资本形成。DePin通过区块链实现了全球小额支付和资产代币化,降低了网络设置和运营成本。区块链已成为现代资产账本,具有24/7转账和结算、可组合性等重要功能。在GameStop交易狂潮中,以太坊和Solana表现出色,成为经过时间和战斗考验的系统。现代全球资产账本将成为更多资产首选的结算层。

8/ 似乎会有PTP代币释放来激励铸造和存入USP。

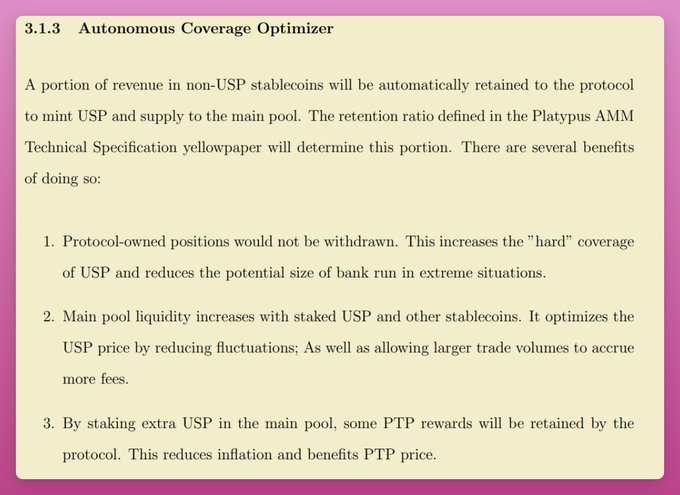

该团队还宣布他们将使用非USP稳定币的部分收入来铸造USP并供应给主池。

这个协议拥有的流动性(Protocol Owned Liquidity)仓位将不会被撤回,并将作为初始流动性。

9/ 其他值得注意的特点。

- 如果稳定币-抵押品价格下降2%,USP系统将停止新的借贷。

- Platypus将支持USP闪电贷款,收费0.09%。

但我对自动市场操作最为好奇。

不知道@Platypusdefi是否会支持它?

10/ Platypus的USP是协议发布原生的稳定币趋势的另一个案例。

Curve的crvUSD、Aave的GHO、Ampleforth的SPOT......

更多的协议选择发行原生稳定币来吸引TVL并增加收入。

很快我们就会在Curve池子里看到这些稳定币 👀

11/ @0xJamesXXX 额外补充:

$USP 设计机制的一些观点 (1)

借贷和清算逻辑与传统借贷平台没有更大效率提升,并且用外部预言机价格作为标准,一旦Avalanche生态流动性降低,或者Chainlink本身出现风险,都会给USP和整个Stableswap交易池带来很大的风险。

12/ $USP 设计机制的一些观点 (2):

利用自身LP代币作为抵押品,是一个提升TVL数据非常取巧的办法:LP把资金放进AMM池算一次,LP把获得的LP代币抵押进借贷协议再算一次,再把获得的USP放进AMM池再算一次。

但是也会给协议本身带来更大的潜在系统性风险。

责任编辑:Kate

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ignas.lens,如有侵权请联系删除。转载或引用请注明文章出处!

标签:稳定币