解读Curve稳定币:可提高协议收入,减少借贷清算带来的负面影响

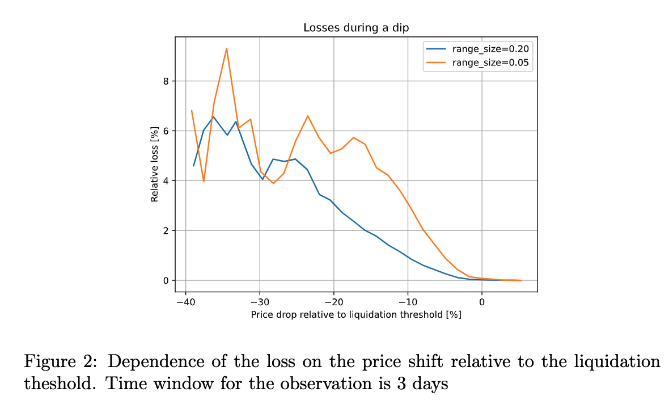

在Curve团队做的测试中,当市场价格跌至清算阈值以下10%,并重新上涨后,在3天的时间窗口内,用户抵押品的损失仅1%。

原文来源:PANews

原文作者:蒋海波

去中心化稳定币赛道市场广阔,但大都“创业未半,而中道崩阻”,曾经数百亿美元市值的LUNA和UST也在短时间内归零。如今,坐拥37亿美金TVL的Curve也开始加入竞争。

近期,Curve发布了稳定币的白皮书和代码,从GitHub看,该白皮书完成于10月份,并非最终版本。虽然白皮书中并没有明确Curve稳定币的名称,但从代码来看,该稳定币的全称为“Curve.Fi USD Stablecoin”,缩写为“crvUSD”。CRV的通胀让人诟病,通过稳定币的稳定费和PegKeeper的收入,或者可以改善Curve收入不足的问题。

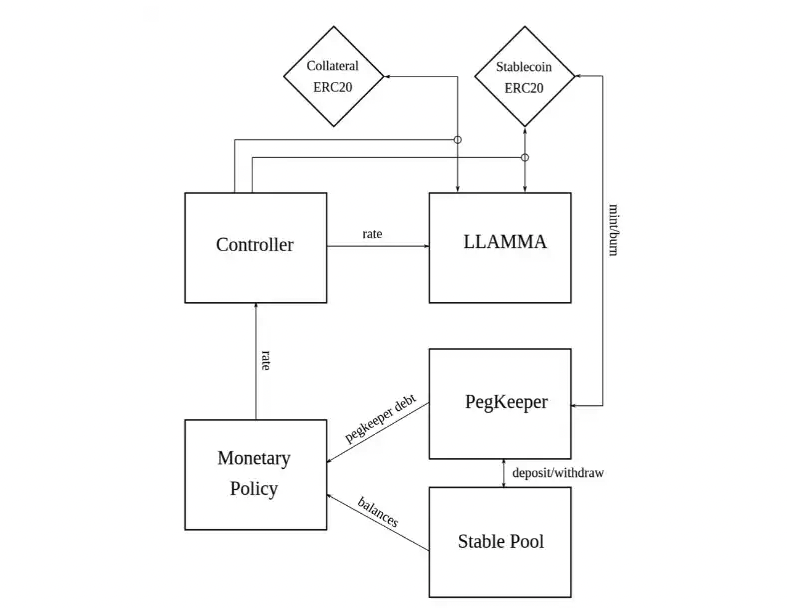

本次白皮书中主要介绍了crvUSD的几个创新之处:借贷-清算自动做市商算法(LLAMMA)、PegKeeper和货币政策。

更加平滑的清算算法LLAMMA

在此前的CRV多空大战中,巨鲸抵押USDC,从Aave借入CRV做空。当CRV债务的价值升值至USDC抵押品的89%时,这笔借贷开始被清算。尽管各个借贷协议在参数设计上有所不同,但整体思路相差并不大,在预留一定的清算罚金比例(激励清算人的参与)和市场波动空间后,尽可能大的增加资金的使用率。当市场上流动性不足时,就会像这次Aave一样产生坏账。相关阅读:《巨鲸做空CRV,Aave耗费百万买单?链上借贷协议为什么会产生坏账》。

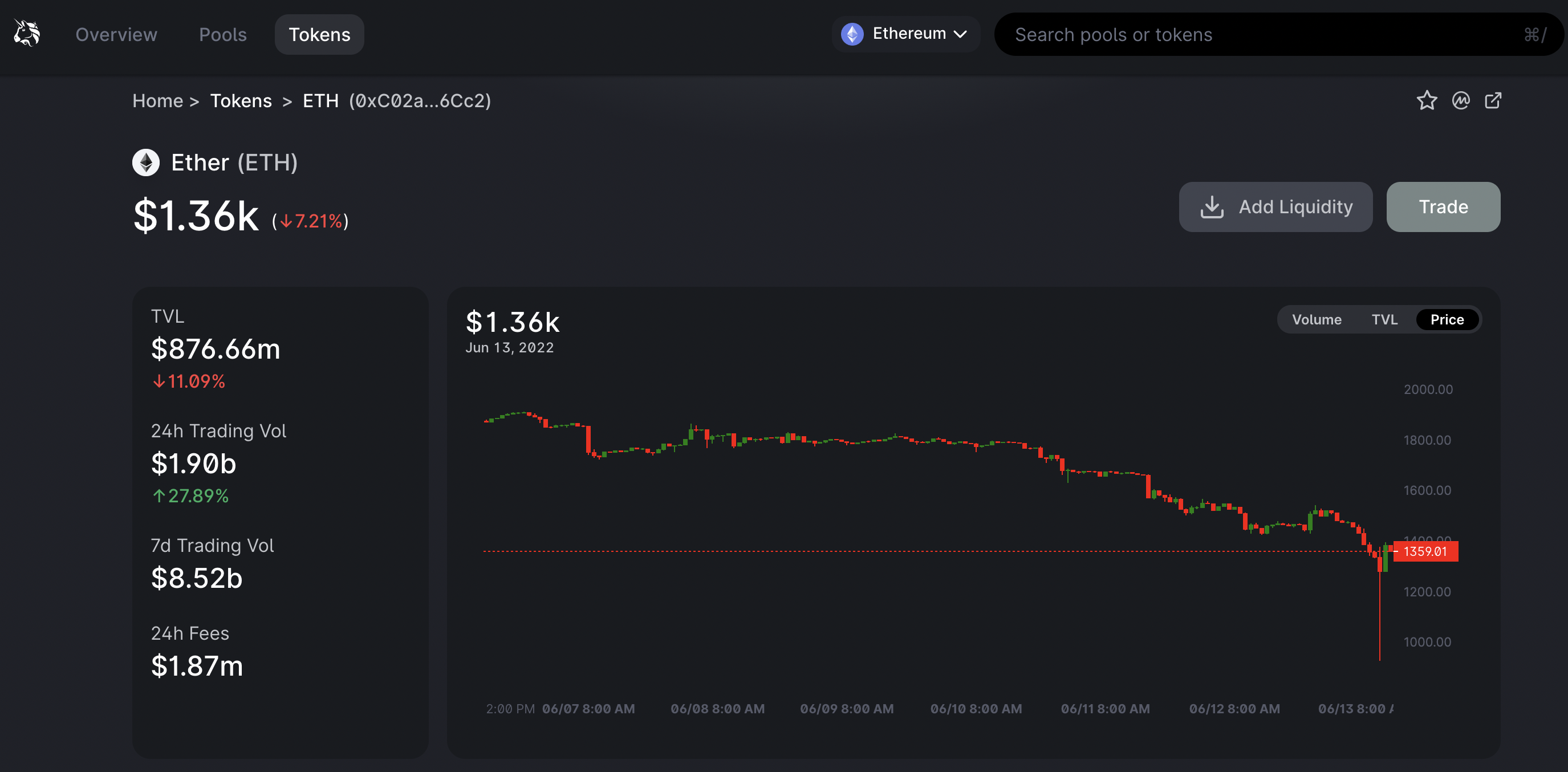

短期集中的巨额清算也会给市场带来剧烈的影响,如下图所示,在6月份市场下跌的过程中,MakerDAO中的一笔清算/止损操作,直接让Uniswap上ETH的市场价格从1300美元下跌到1000美元以下。

为了减少清算过程带来的影响,crvUSD采用了这种更为平滑的清算算法LLAMMA,这也是crvUSD最主要的创新。

首先,crvUSD仍然是通过超额抵押的方式发行的,但采用了一个特殊用途的AMM来代替传统的借贷和清算流程。当达到清算阈值时,清算并不是一次性发生的,而是一个持续的清算/去清算的过程。

例如,以ETH为抵押品,借入crvUSD。当ETH的价值足够高时,和传统抵押借贷一样,抵押品并不会发生改变。当ETH价格下跌,进入清算区间后,ETH开始随着下跌被逐渐卖出。在跌破区间后,则全部为稳定币,继续下跌不会发生变化,也和其它借贷协议相同。但是,在中间的清算区间,若ETH出现上涨,则Curve会用稳定币帮助用户重新买入ETH。若在中间的清算区间内波动,那么就会不断的重复清算和去清算的过程,不断卖出和买入ETH。

这个过程类似于在AMM中提供流动性后的无常损失对冲,如在Uniswap上提供ETH/USDC的流动性。当ETH上涨时,ETH被动卖出,要使自己在提供流动性过程中币本位的资金不发展剧烈变化,只能在市场上买入ETH;同样,ETH下跌时,再卖出ETH进行对冲。

相比MakerDAO等一次性清算的借贷协议,若发生清算后市场反弹,在MakerDAO中,用户手里只剩下清算后的一点残值,而在Curve中则会在上涨过程重新买入ETH。

在Curve团队做的测试中,当市场价格跌至清算阈值以下10%,并重新上涨后,在3天的时间窗口内,用户抵押品的损失仅1%。

关于【解读Curve稳定币:可提高协议收入,减少借贷清算带来的负面影响】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

虽然这种算法确实能够降低用户在极端行情下遭到清算的损失,甚至在价格回升后将损失控制在很低的范围内。但也并非完全没有缺点,可能会更容易进入清算。例如,以相同的条件在Aave和Curve上抵押ETH借入稳定币,当价格波动较小时,Aave上的头寸可能不会被清算,但Curve上可能遭到了清算和去清算的过程,用户存在少量损失。

自动稳定器和货币政策

由于有足够的抵押品,crvUSD的价格可以锚定为1美元。但二级市场中价格是波动的,crvUSD的价格会在1美元附近小幅波动。

当crvUSD的价格由于需求增加而处于锚定价格以上(ps>1),也就是高于1美元时,PegKeeper可以无抵押地铸造crvUSD,并将其单边存入稳定币兑换池,使crvUSD的价格下跌。即使铸币过程没有抵押,但可以由流动性池中的流动性提供隐性抵押支持。

当crvUSD的价格低于1美元时,PegKeeper可以撤回部分crvUSD的流动性,让价格恢复至1美元。

PegKeeper在这个过程中等于是在高于1美元时卖出了crvUSD,在低于1美元时买入了crvUSD,会有利可图,并维持了crvUSD的价格稳定。

类似的锚定机制在Frax的AMO中也有采用,可以避免MakerDAO PSM机制中心化稳定币的影响。

货币政策则控制着稳定器的债务(dst)与crvUSD供应量之间的关系。例如,当债务/供应量大于5%时,可以改变参数,激励借款人借入并抛售稳定币,并迫使系统燃烧dst。当债务/供应量较低时,激励借款人归还贷款,使系统增加债务。

思考与总结

虽然白皮书中抵押品的例子是ETH,但Curve上更重要的是稳定币池中的资产。若能将3pool等池的LP代币用于抵押品,将可以提高资金利用率。

Curve团队本身控制着大量的veCRV作为投票权,能够引导crvUSD与3pool等池间的流动性,方便crvUSD的冷启动,这是其它稳定币项目不具有的优势。

Curve并没有打算为稳定币发行新的治理代币。当前Curve作为DEX,其中主要交易对的交易手续费仅为0.05%或0.01%,收入有限。稳定费和PegKeeper的引入可能改善Curve的收入情况。

大多数借贷协议都是采用的Chainlink的预言机,而Curve采用了自己DEX中的价格预言机,所以可能只有Curve上已有的资产才能作为抵押品,也节省了在预言机上的花费。白皮书例子中的ETH已经包含在tricrypto池中。

由于Curve是在交易的基础上做的借贷,如果根据流动性控制每种代币能够借入的上限和清算阈值,那么理论上可以完全杜绝清算不及时产生的坏账。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:蒋海波,如有侵权请联系删除。转载或引用请注明文章出处!