Curve 稳定币深度解析

通过重新调整每个波段的流动性,与单一价格波段相比,多波段分步资产再平衡计算的优势在于更好的滑点。

原文作者:Leo Lau

原文来源:BTX Research

CurveFinance,以其稳定币兑换和多币池设计而闻名的 DEX 协议最近宣布了其稳定币设计。

其设计的 2 个最重要的支柱是 LLAMMA 和 PegKeeper。

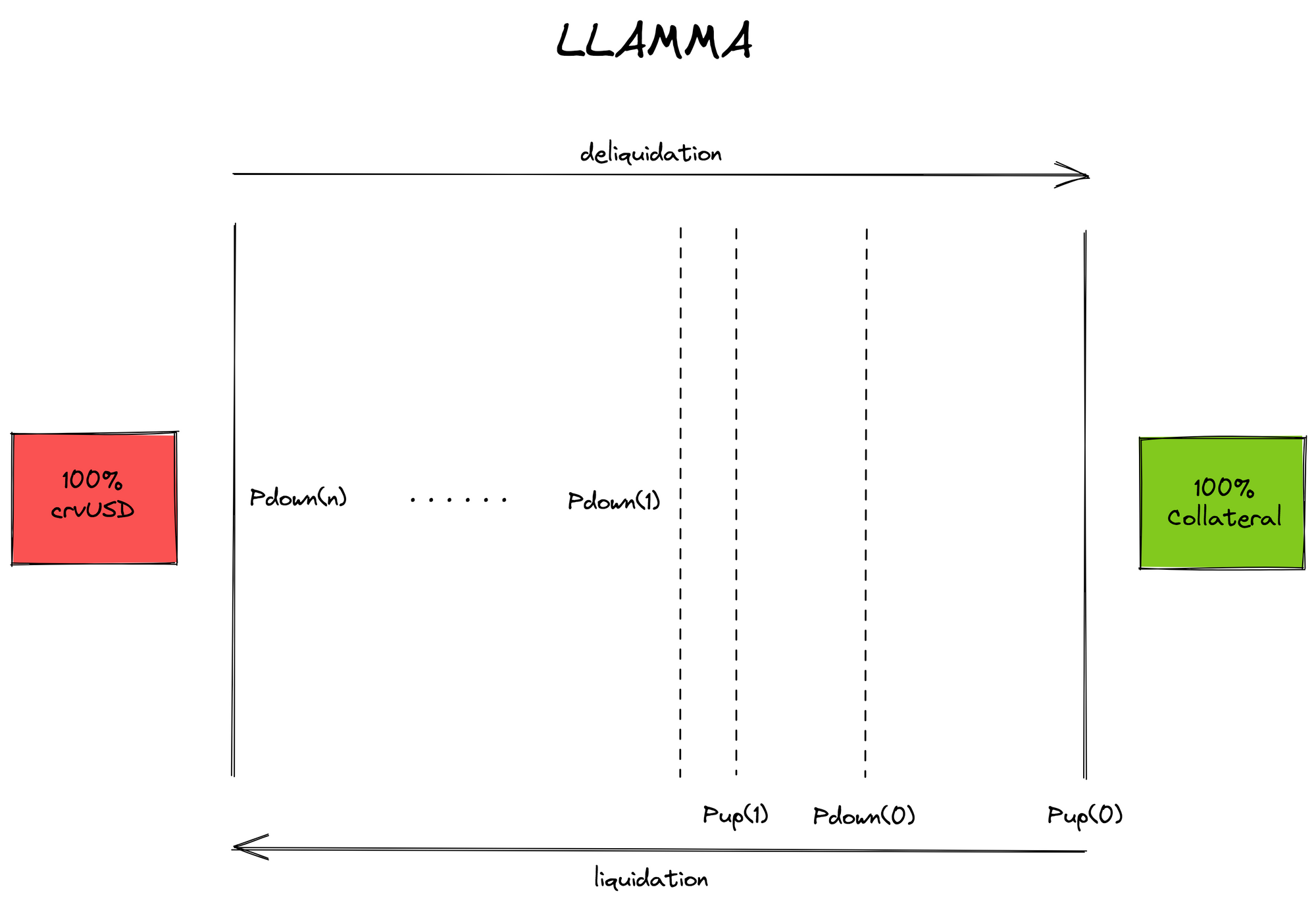

LLAMMA 代表借贷清算 AMM 算法。这是一个自动清算/清算程序,参考了@Uniswapv3 的部分功能。

与AaveAave等其他借贷协议相比,清算程序是自动化的。当抵押品价格下跌时,AMM 将抵押品转换为 Curve 的稳定币(我们暂且称之为 crvUSD),当价格上涨时将 crvUSD 转换回抵押品。

由于这个特性,存在一个介于完全清算和完全去清算/抵押之间的中间状态。更有趣的是,由于 Uniswap v3 的范围订单功能,用户有可能取回他们的抵押品而不是永久清算。

但为什么 Curve 不使用自己的内部 AMM,Curve v2?

首先,Curve v2 中没有价格范围的概念。它是全价格范围(0 到 inf)的 AMM。其次,没有解析解来计算每个“价格带”的最终状态。它的计算涉及求解三次方程。

crvUSD 白皮书将整个清算区间划分为价格波段,每个波段的上限价和下限价分别用 P_up 和 P_down表示。

通过重新调整每个波段的流动性,与单一价格波段相比,多波段分步资产再平衡计算的优势在于更好的滑点。

它表示基本价格与每个波段的上下价格之间关系的方式相当于 Uniswap v3 中的价格 tick。

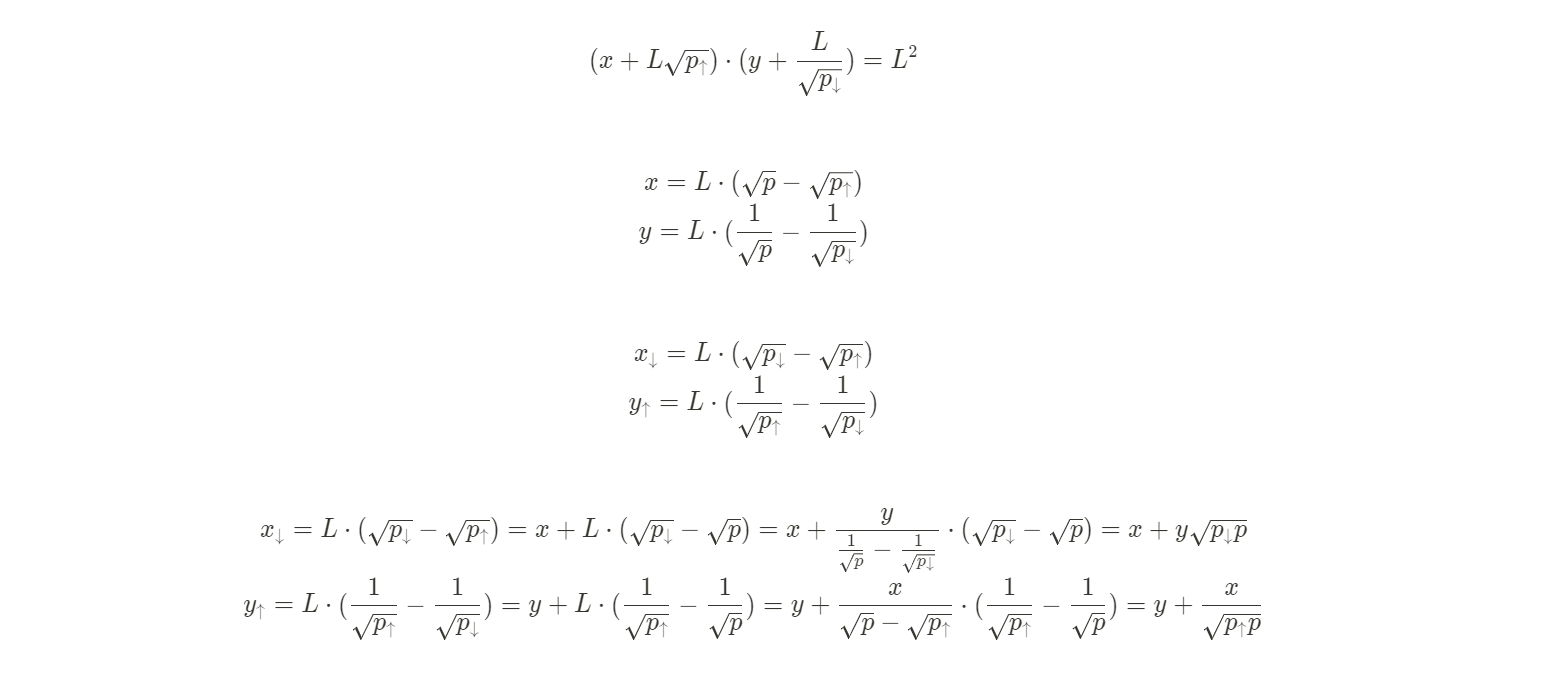

在每个波段中,流动性是均匀分布的。因此,尽管作者使用数值计算得出了这些关系,但我们可以为白皮书中的等式(9)和(10)提供一个简单的证明:

关于【Curve 稳定币深度解析】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

每个价格范围内的同质化流动性也有利于多用户清算。

由于资产再平衡,存在有常损失。如何选择最佳参数 (A, n) 似乎是一个具有挑战性的问题。

有常损失、滑点和 gas 成本都需要考虑。

第二个最重要的支柱,crvUSD 的 PegKeeper,顾名思义,维持 crvUSD 的美元锚定。

这是通过根据 LLAMMA 中的预言机价格和瞬时价格之间的差异改变利率来实现的。

如果对 crvUSD 的需求增加,则降低利率以激励借贷。如果需求减少,调高利率以激励赎回和销毁 crvUSD。

为什么不选择其他稳定币来实现呢?

首先,原生稳定币可以为 Curve 带来收入。其次,目前没有其他支持 LLAMMA 的稳定币。

crvUSD 还可以利用其现有的稳定币兑换基础设施和相关流动性。

Curve 稳定币白皮书:https://github.com/curvefi/curve-stablecoin/blob/master/doc/curve-stablecoin.pdf

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Leo Lau,如有侵权请联系删除。转载或引用请注明文章出处!