Curve 流动性的“包装”之战一览,Yearn 或成最终赢家?

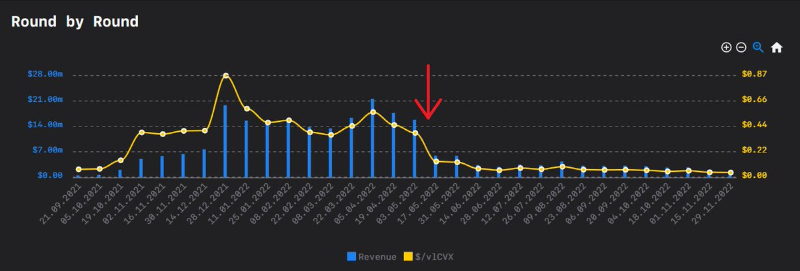

由于 CRV 价格与 Curve Finance 中的 TVL 一起下降,所以贿赂价值也在下降。

原文来源:Twitter

原文作者:DeFi Made Here

编译:深潮 TechFlow

Curve Finance 的 veToken 模式允许用户锁定$CRV 长达 4 年,并获得管理费(以稳定币为单位支付),并允许他们投票支持选择池的 CRV 分配。

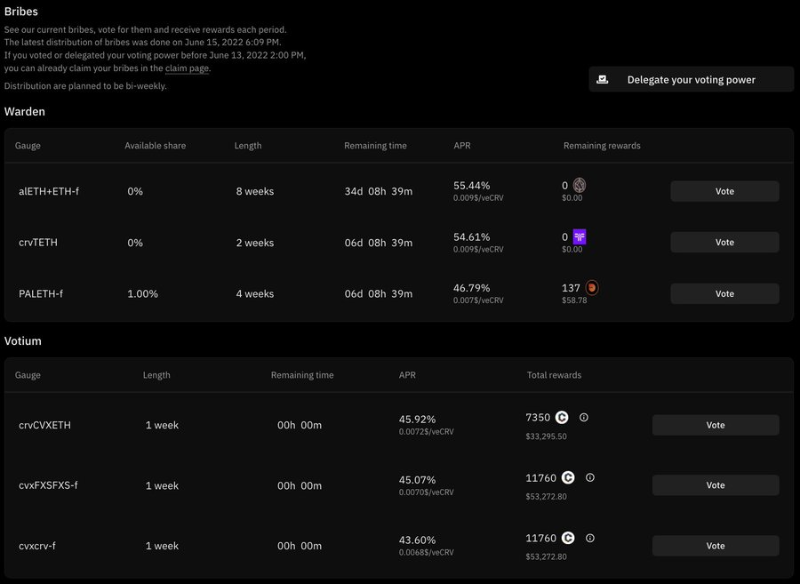

那些寻求流动性的协议可以选择贿赂 veCRV 持有人,将 CRV 分配流向他们的池子。这是 veCRV 持有者除管理费之外的另一个收入来源。

但对于持有者来说,将 CRV 锁定 4 年并不是一个很有吸引力的选择。

有什么解决办法呢?

选择将你的流动性包装(Wrap):

- 来自 Convex Finance 的 cvxCRV

- 来自 Stake DAO 的 sdCRV

- 来自 Yearn 的 yCRV

流动性包装允许 CRV 持有者收取费用或贿赂,而不需要锁定 4 年,并提供了一个退出头寸的机会。

它们各自的区别是什么?

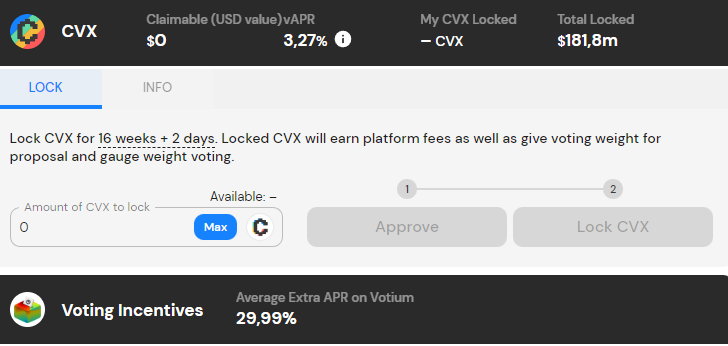

cvxCRV

通过质押 cvxCRV,你可以赚取 3crv 的费用,以及加上 Convex LP 提高的 CRV 收益和 CVX 代币 10% 的份额。

而贿赂收入(可以出售的投票权)则分配给因投票而被锁定的 CVX。

因此,veCRV 的正常收入(费用+贿赂)在 cvxCRV 和 CVX 之间分配。

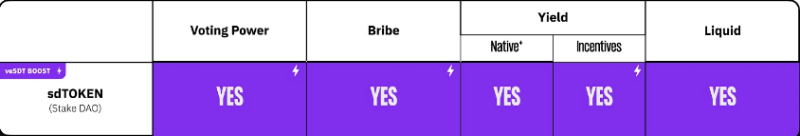

sdCRV

sdCRV 分配 3CRV 费用,并将投票权保留在质押者那里。

投票权可以委托给 StakeDAO,它结合了市场和 OTC 贿赂以获得最佳回报。

或者用户可以从 Paladin 或 Votium Protocol 直接访问 Stake DAO 上的贿赂。

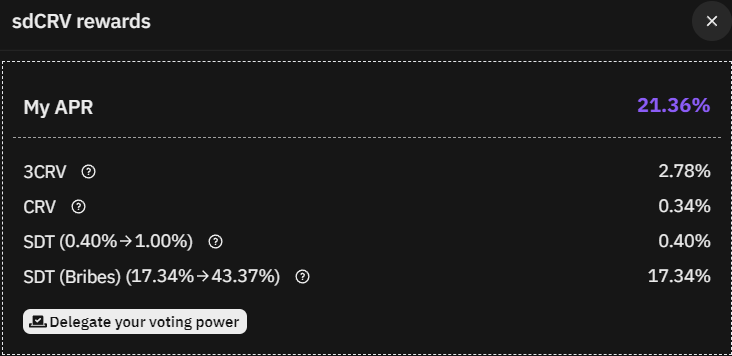

由于 StakeDAO 不在 sdCRV 和原生代币之间分割贿赂和管理费用,因此质押 APR 明显更高。

质押者得到的是 3CRV,CRV 和因贿赂而被转化为 SDT 的奖励。

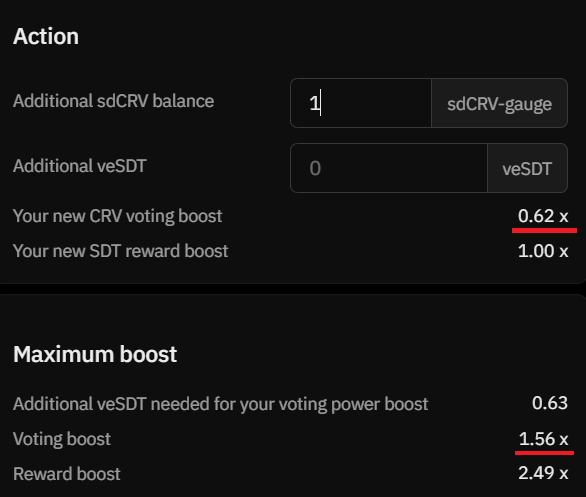

然而,为了获得最高的年利率,用户必须通过锁定原生代币 SDT。

在 veSDT 提升的情况下,sdCRV 质押者的投票权将获得 0.62 倍的提升,并且可以根据 veSDT 余额和 veSDT 质押者总数将其提升至 1.56 倍。

yCRV

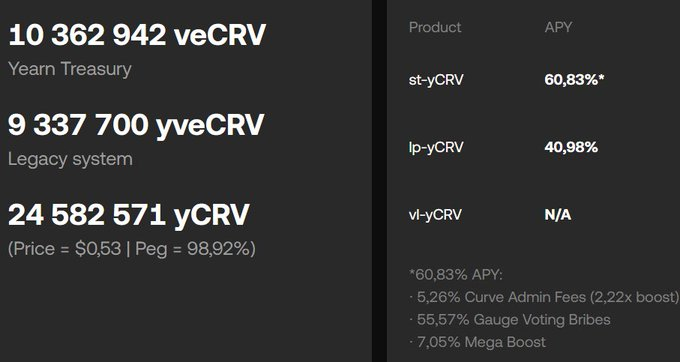

在所有包装中,质押 yCRV 能够获得最高的收益。

然而,收益率会下降,因为还有剩余的奖励来自传统的 yvBOOST 捐赠者合约。

此外,所有 yCRV 的 1/4 归国库所有,这提高了所有 yCRV 质押者的收益。

st-yCRV 提供“一劳永逸”的用户体验,收益来源来自两个地方:

• 管理费:所赚取的管理费会自动合成更多的 yCRV,

• 贿赂:1 st-yCRV = 1 veCRV 的投票权将在贿赂市场上出售以进一步提高收益。

关于【Curve 流动性的“包装”之战一览,Yearn 或成最终赢家?】的延伸阅读

DAO 代币进化,一览实用性现状与潜在用例

GCR团队和FWB合作研究了DAO代币及其应用图景,发现其受到技术、监管和运营挑战的限制。探索了DAO代币的潜在用例和发展路线图,希望促进加密经济的发展。DAO代币通常用于奖励贡献者、支付运营成本和支持DAO的增长和运作,但需要保持供需平衡。代币持有者可以通过投票参与治理和质押获得收益,但需要注意法律风险和质押机制的设计。Web3中,代币的出现为协调机制带来了巨大的潜力,但仍需探索新的机制和用例。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

与 sdCRV 不同,st-yCRV 的持有者放弃了他们的投票权,所以协议不能用它来为 Curve 投票。

vl-yCRV 拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持 st-yCRV。

将这些流动性包装的权衡是什么?

- 协议费

- 投票权

- 保护挂钩

协议费由协议提供的服务收取(从显示的 APR 中扣除):

• cvxCRV 0%

• sdCRV 16%

• yCRV 10%

投票权:

- cvxCRV 不提供投票权,也不分享贿赂收入;

- yCRV 不提供投票权,但分享贿赂收入;

- sdCRV 提供投票权和贿赂收入,但为了支持 veSDT 质押者而减少了投票权和贿赂收入。

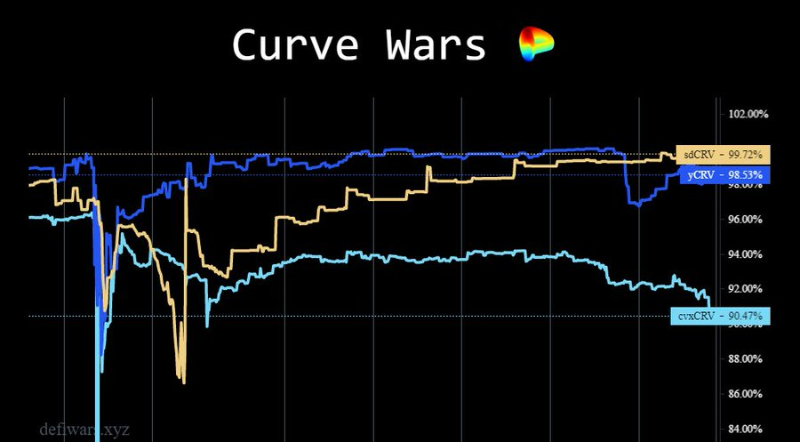

为了维护挂钩,所有的协议都将 CRV 引导到他们各自的 LPs。

在挂钩价格低于 0.99 时,Stakedao会用贿赂收入购买 sdCRV 并分配给质押者(否则他们用从市场上购买的 SDT 代币支付)。

CRV 流动性包装的最佳玩法是什么?

首先,我必须说,我不拥有任何 CRV 或其包装物,我一直看跌 CRV 代币和终身现金流。

尽管约 50%的 CRV 被永远锁定,它仍然缺乏超过 CRV 排放的购买动力。

如果所有 CRV 都被锁定,那么收益率将被严重稀释。

由于 CRV 价格与 Curve Finance 中的 TVL 一起下降,所以贿赂价值也在下降。

然而,因为引入了 crvUSD,我看到了 Curve 的潜力。它可以推动更多的交易量和 TVL 回到平台上。

但只有在实际部署后才能看到结局如何。

在我看来,yCRV 正在赢得 Curve 流动性包装的战争,因为它提供最高的收益和最简单的用户体验。

如果一些用户拥有 veSDT,他们可能会发现 sdCRV 解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:

- sdCRV

- sdBAL

- sdFXS

- sdYFI

- sdANGLE

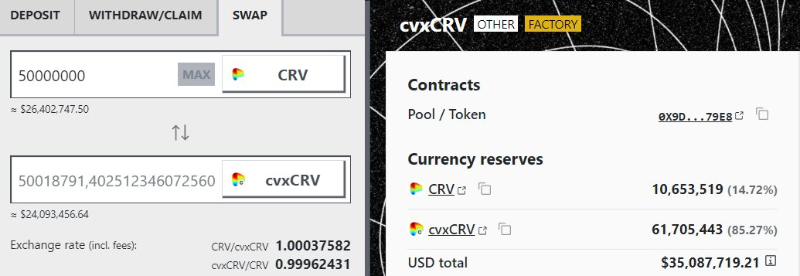

在这种情况下,绝对的失败者是 cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等。

我预计 cvxCRV 将进一步贬值,直到它与 yCRV 收益率达到平衡。

Convex 的另一个问题是,在可预见的未来,不太可能有人铸造新的 cvxCRV--市场上有 5 千万个 "廉价 "cvxCRV。

意味着 Convex 在 veCRV 供应方面的总所有权(%)很可能会进一步减少。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DeFi Made Here,如有侵权请联系删除。转载或引用请注明文章出处!