聊聊以太坊2.0、POS质押和TVL59亿美金的Lido

聊聊以太坊2.0、POS质押和Lido的TVL达到59亿美金超越MakerDAO成为TVL最高的DeFi协议这件事,尽可能给大家讲清楚到底什么是2.0,以及Lido这类stSaaS质押即服务协议为什么高歌猛进。

原文作者:Jason chen

原文来源:mirror

聊聊以太坊2.0、POS质押和Lido的TVL达到59亿美金超越MakerDAO成为TVL最高的DeFi协议这件事,尽可能给大家讲清楚到底什么是2.0,以及Lido这类stSaaS质押即服务协议为什么高歌猛进。

首先之前和大家聊以太坊升级中已经和提到宁静Serenity阶段就是我们常说的以太坊2.0状态,大家可以回顾一下这篇文章。

以太坊2.0主要的变化是POW转POS,这是一个长期的过程而不仅仅是一个动作,背后有大量需要解决的问题与利益牵扯。

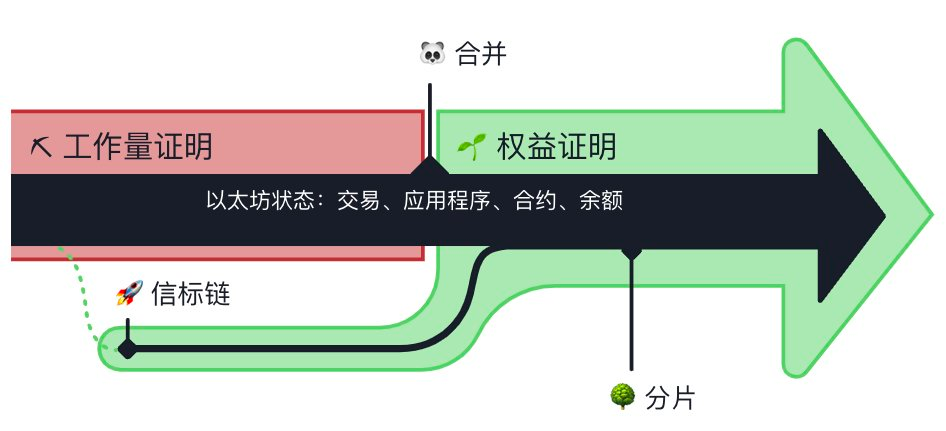

我认为这个过程有三个关键节点:1.2020年12月1日信标链上线,正式为2.0提供先决条件2.2022年9月15日合并完成,正式步入2.0阶段3.预计今年3月份的上海升级,合并后的首次重大升级且涉及质押解锁

信标链是已经跑了两年的POS链,合并之前与POW主网平行运转,不会处理主网上的交易,但信标链上线后就已经可以质押产生奖励,不过质押的ETH和奖励会被锁仓无法提取,可望不可及,直到上海升级后才可以提取,总结一下,20年信标链上线,22年完成与主网合并切换POS,23年完成上海升级后可以提取资金

要注意合并后POW转POS只是共识机制的改变,并不会有性能提升,GAS和TPS合并前后变化几乎没有,很多朋友误以为切换为POS后就起飞了,实际上不是的,需要在合并后进行分片如EIP4484后才可以实现降本增效,所以这就是为什么说2.0是长期建设的过程而非仅仅“转共识”这个动作,后面有空单独为大家讲讲分片。

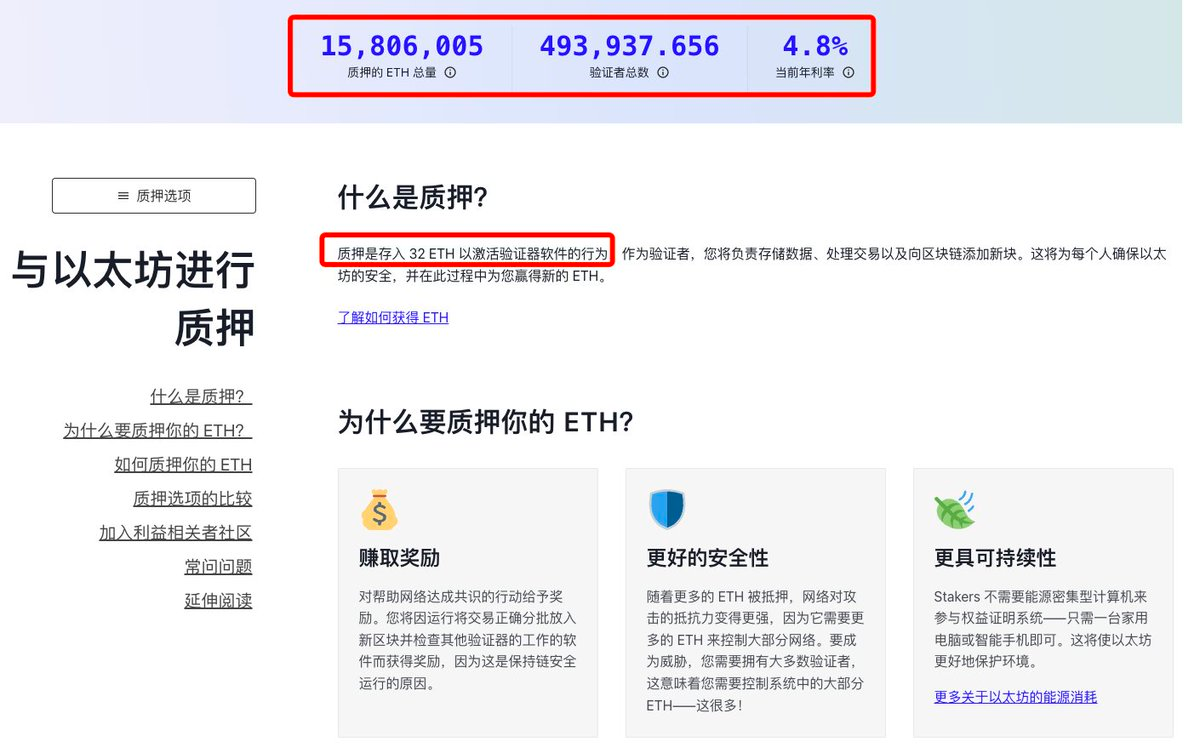

接下来重点讲解质押与stSaaS和其他衍生模式,在以太坊官网有4个关键数据:已经质押1580万ETH,4.9万验证者,每个验证者质押32个ETH,以及目前质押的APR是4.8%,总结一下:如果想参与到POS网络成为验证节点,需要质押32个ETH,但是质押的资金在上海升级之前无法取出,不过你可以获得4.8%的收益。

成为原生的质押节点除了准入和锁仓门槛还面临:1.要自己运行一个节点,一台至少4G内存和2T固态硬盘的设备,并安装DAppNode运行2.要自我保证可靠性,奖励和节点在线和正确证明的时间成正比,如果我的节点停机了或者网速太慢会受到惩罚。

3.还得考虑维护、保存密钥等杂七杂八的问题

原生的质押模式称为单独质押,它对于用户资金、收益、操作和学习的门槛都很多,所以除此以外衍生出了另外三种质押模式:质押即服务stSaaS、联合质押和中心化交易所。

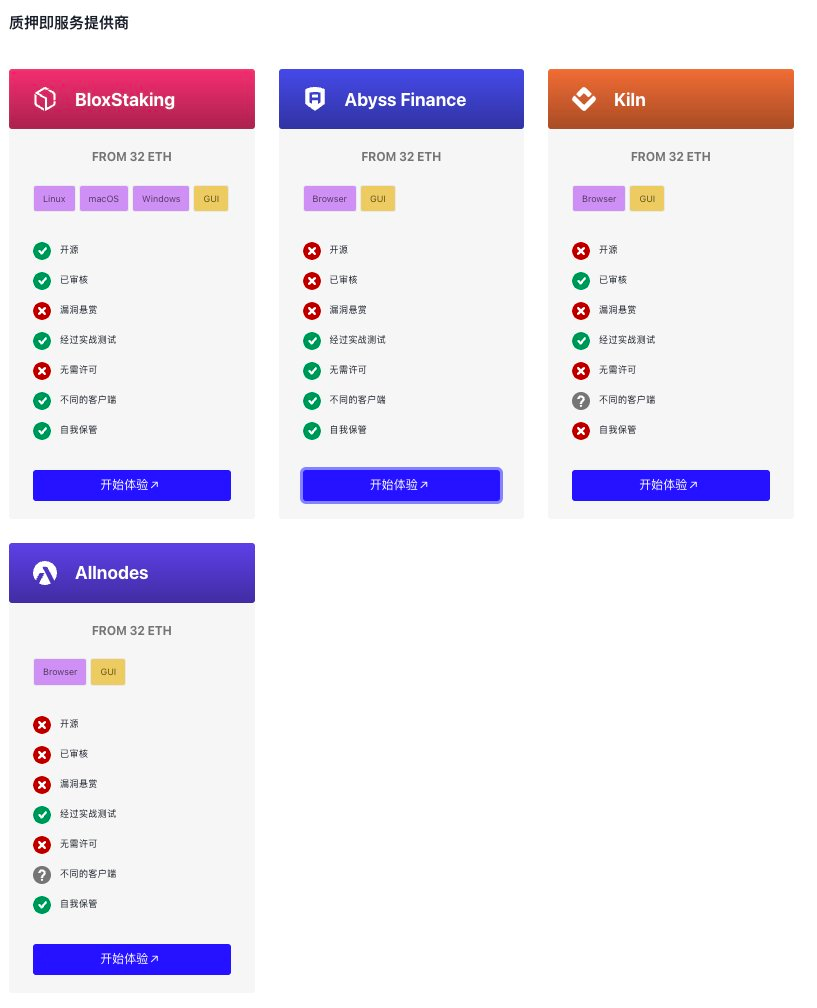

stSaaS就是将钱和事给拆开,用户就是有钱想质押,但是又不想搞硬件运行节点等那些麻烦的事,于是用户依然存入32个ETH,但是将节点运营的事交给第三方运营商来做,用户只需要完成初始设置、交钱、生成密钥,然后将密钥发给运营商,每个月给运营商缴纳一定服务费即可,但是面临的风险是依赖第三方后,可能对方出现作恶或者不靠谱风险,比如我的节点运营商出现了停机甚至rug会导致我的作为节点验证者被处罚,目前有7个健康度评估指标,包括是否开源、是否审计、是否有漏洞悬赏、是否已经经过一段时间的验证、是否去中心化。

关于【聊聊以太坊2.0、POS质押和TVL59亿美金的Lido】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

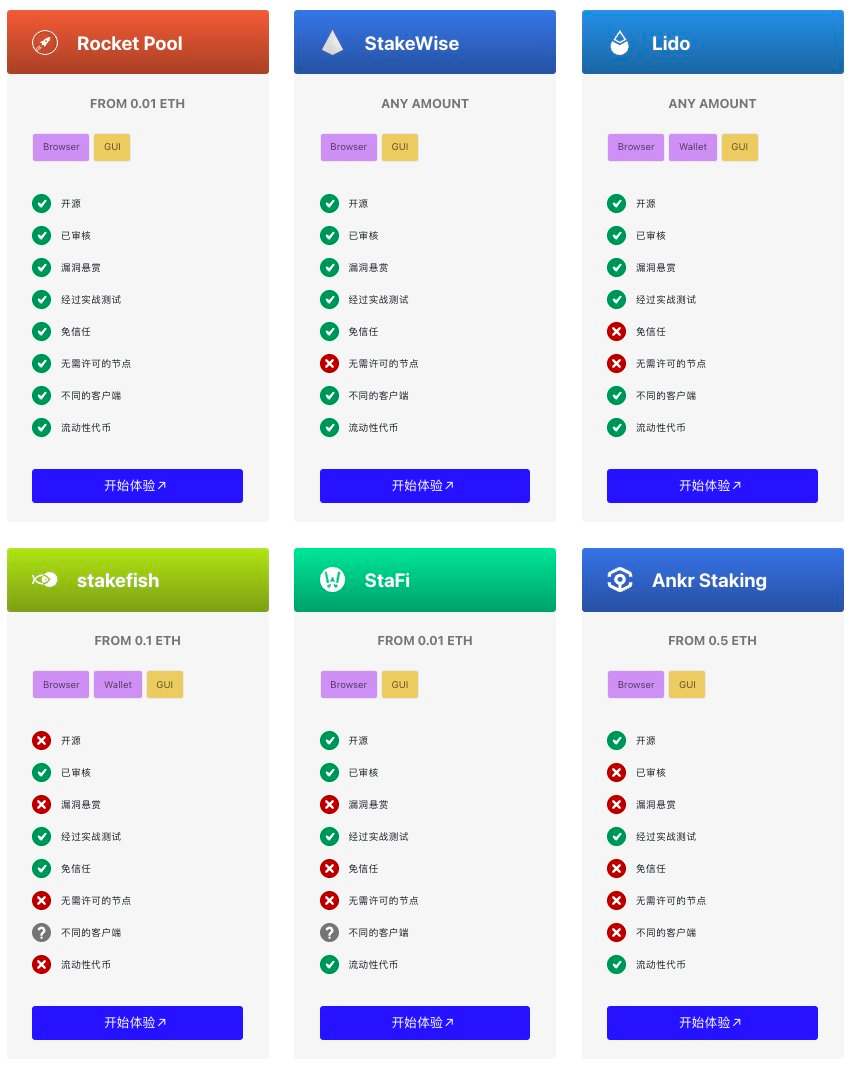

stSaaS解决成为验证节点的做事门槛,但是依然存在32个ETH的资金门槛,毕竟这笔钱不是小数目,联合质押则是相当于大家一起拼团凑钱,赚到的利润也一起分的过程,极大的降低了资金准入门槛。联合质押并没有受到以太坊的原生支持,所有的联合质押全部是第三方平台,所以它相当于是扮演了中介的角色。

联合质押的健康度评估指标比stSaaS多一个“是否有流动性token”,我们刚才聊到一个很重要的限制是用户质押的ETH目前是无法被提取的,但是联合质押平台大多都会提供平台token作为我质押的ETH和收益的衍生品,且该token本身具备流动性我可以拿着token去交易借贷等。

Lido就属于联合质押,会给予质押者1:1数量的sttoken,我质押了5个ETH,得到了5个对应的stETH,还能再将stETH质押到aave获取二次收益,美滋滋,所以常规的质押是定期存款的话,联合质押就相当于是活期存款,相当于立刻释放出了我质押金的流动性。

交易所因为其沉淀大量资金具有得天独厚的优势可以拿着钱去做质押,目前四大机构Lido、Coinbase、Kraken 和 Binance 基本垄断了质押资金,除了Lido另外三个都是交易所,它们在模式上与联合质押差不多,区别在于联合质押属于defi领域运行在智能合约并且给予流动性token。

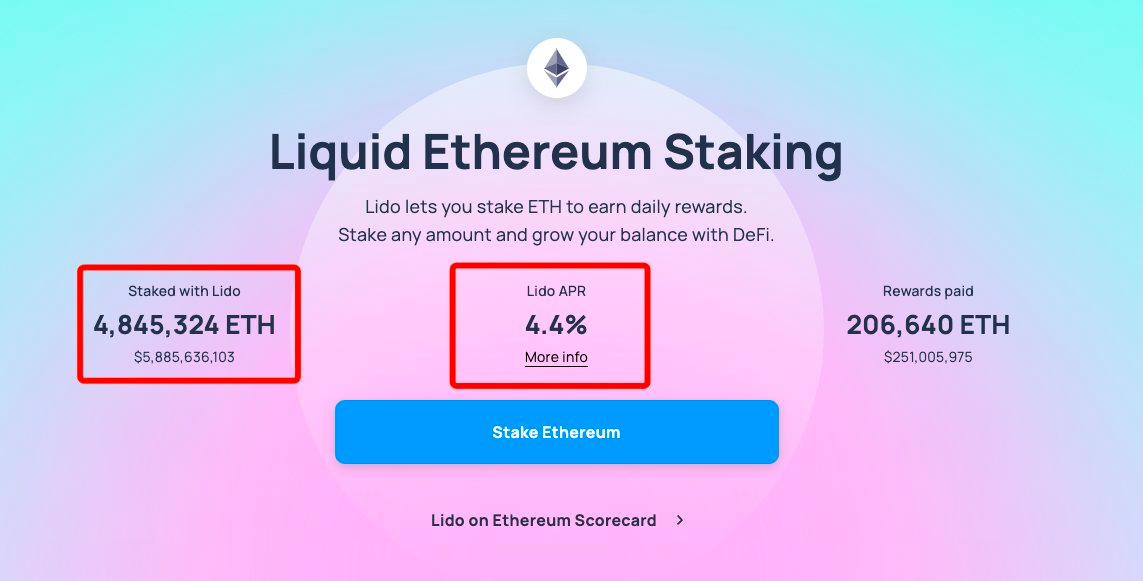

接下来我们看看TVL最高的Lido,两个重要数据,已经质押了480万ETH,占了总质押量的30%,非常恐怖的数字,以及它的APR是4.4%,明白它是怎么赚钱的了吧?原生质押是4.8%,它赚了0.4%的差价,在如此之大的质押量下这简直就是印钞机。

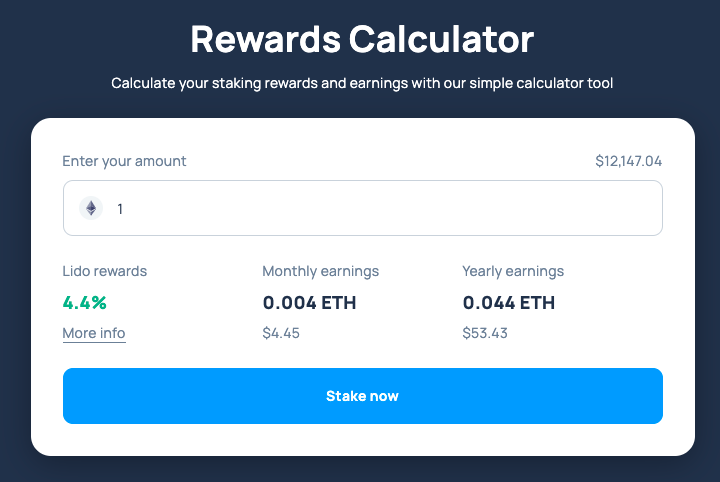

如下图用户可以用很少的资金量投入进去,每1个ETH每年赚取0.044ETH,这个收益率相比于其他那些动辄达到两位数APR的旁氏协议其实不算高,但是胜在收益稳定,所以之前很多大机构如三箭等都在Lido中存了大量资金。

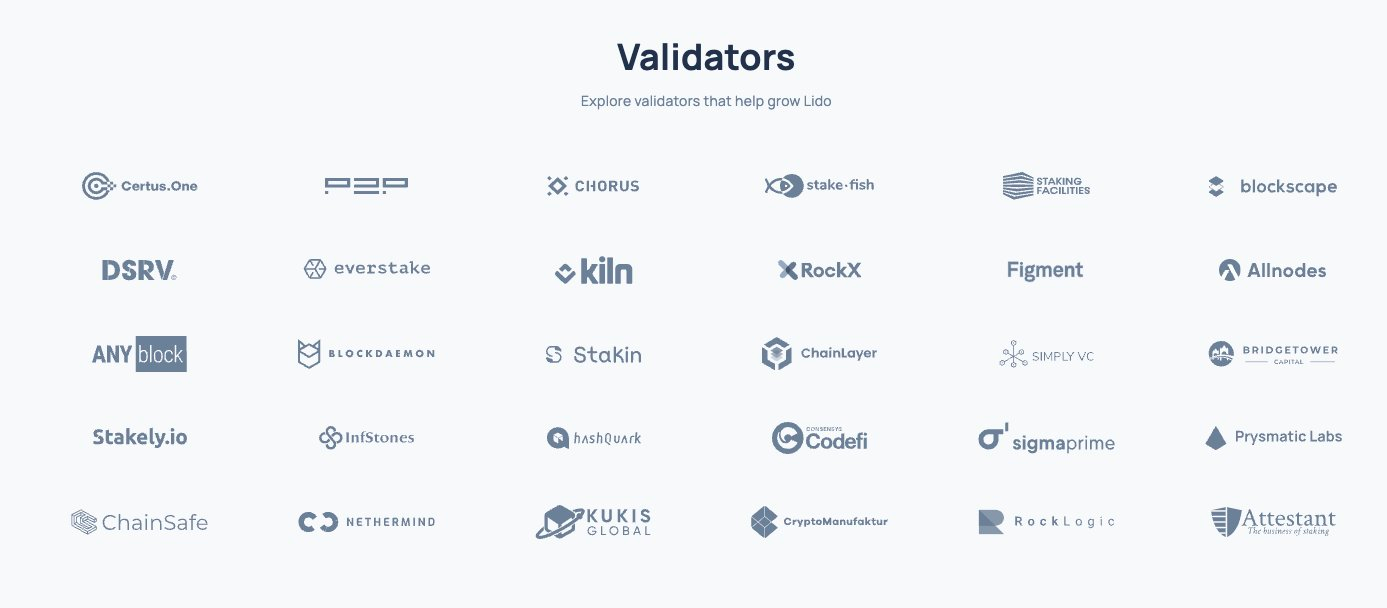

Lido是一个承上启下的中介,上游用户将钱存入Lido,下游Lido会采用stSaaS的模式对接很多运营商,这些运营商都是需要申请并审核后才可加入Lido生态的,这就是Lido的护城河。

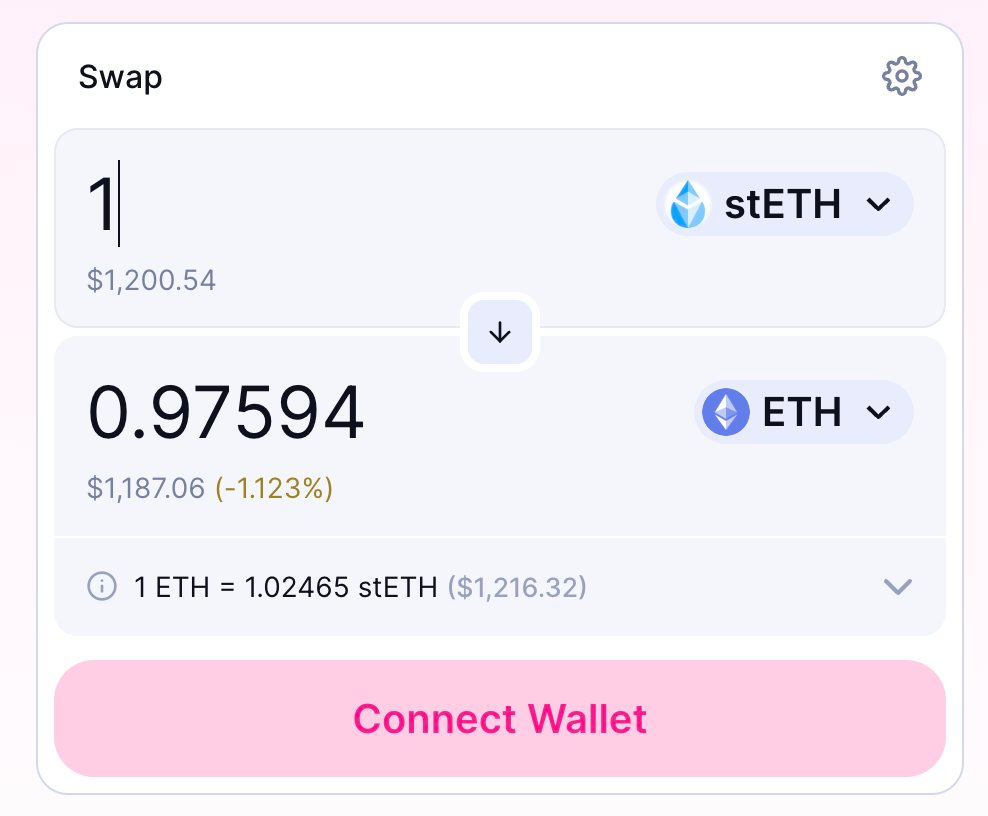

另外说回stETH,首先它属于质押凭证,与质押数量对等发放,有多少ETH被质押就会发出多少stETH,所以它属于ETH的一种衍生品或者债券,但同时它也是具备独立流动性的token,所以虽然数量上是1:1挂钩的,但是价格上却是可以是不完全严格挂钩的,目前实际上处于脱钩状态可以看到stETH价格略低于ETH

主要因为stETH相当于ETH的衍生品债券,虽然可以1:1兑换的,但是必须等到上海升级结束后才可以取出ETH,所以stETH价值预期依然是锚定在ETH上,但随着市场行情ETH下跌,以及不断的传出上海升级延期,导致不少人会抛售债券从而导致stETH价格下跌。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jason chen,如有侵权请联系删除。转载或引用请注明文章出处!