十五张图看懂 2022 年加密VC的投资变化

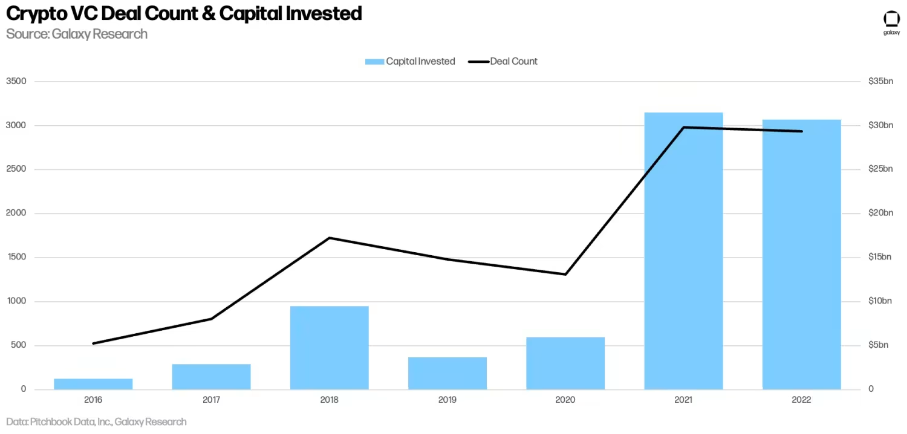

就投资交易的笔数和金额而言,2022 年排在了加密货币 VC 史上的第二名,仅次于 2021 年。

原文作者:alex thorn

原文来源:galaxy

编译:DeFi之道

简介

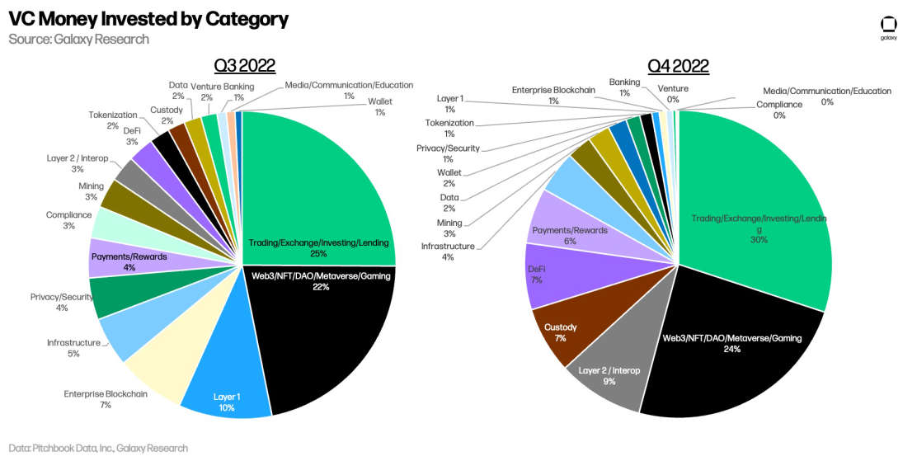

2022 年,加密 VC 向 Crypto 初创公司投去了总计 300 亿美元的资金,这一数值与 2021 年的 310 亿美元非常接近。其中,大部分投资记录都发生在今年上半年,因为宏观环境和加密市场在下半年糟糕的表现,导致Q3和Q4季度的投资记录大幅缩减,甚至在第四季度中,VC投资笔数和金额双双创下了近两年的新低。在新的投资趋势中,越来越多的机构偏向于投资发展后期公司,而在种子轮前的投资记录则继续延续着多年的下降趋势。在投资版图中个,Web3 类别的公司数量占比最多,涉及交易与投资工具构建的公司筹集的资金最多。

VC投资笔数与投资金额

就投资交易的笔数和金额而言,2022 年排在了加密货币 VC 史上的第二名,仅次于 2021 年。

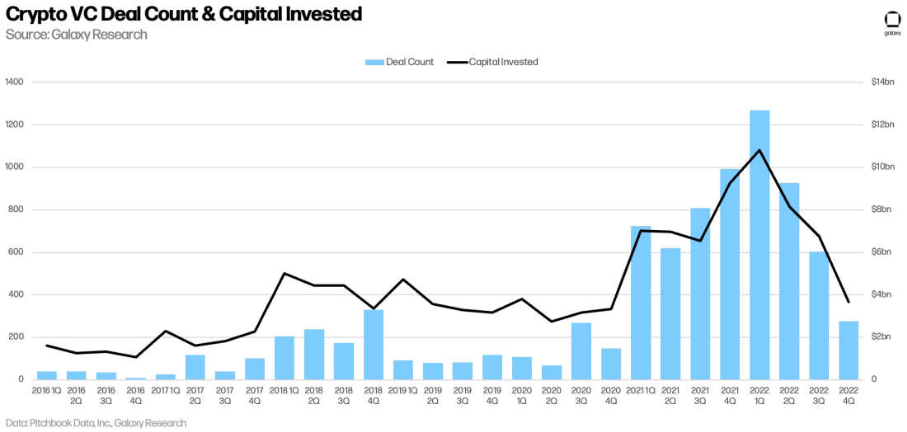

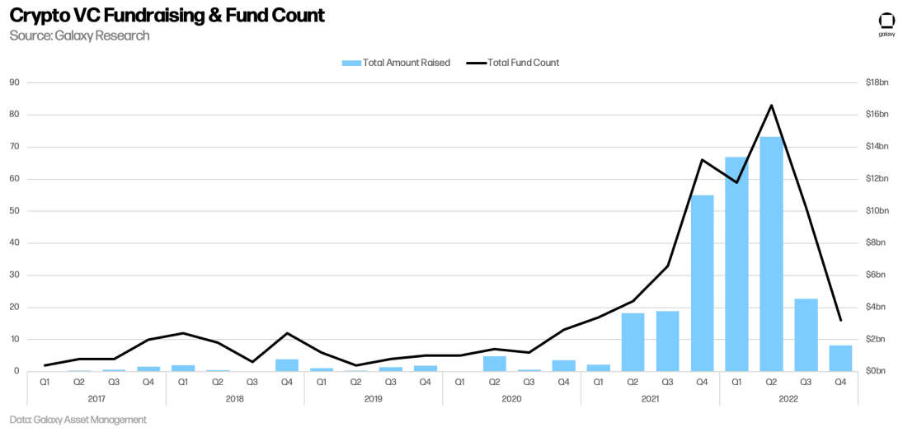

纵观2022年全年,从Q1到Q4,投资笔数和投资金额每个季度都在环比下降,在第三和第四季度,行业内公司分别筹集了 60亿美元(366笔)与 27 亿美元的资金,单季下降幅度超 50%。

纵观2022年全年,从Q1到Q4,投资笔数和投资金额每个季度都在环比下降,在第三和第四季度,行业内公司分别筹集了 60亿美元(366笔)与 27 亿美元的资金,单季下降幅度超 50%。

2022 年第一季度,加密 VC 行业创下了 130 亿美元投资金额和 1100 笔交易的历史新高,之后伴随着美元利率的上升、宏观经济环境的恶化以及资本市场的动荡,投资者对加密货币领域的投资兴趣大幅减少,Crypto VC 交易数量和投资金额也开始持续下滑,加密 VC 市场在2022 年第四季度的表现甚至不足2018的同期水平。

2022 年第一季度,加密 VC 行业创下了 130 亿美元投资金额和 1100 笔交易的历史新高,之后伴随着美元利率的上升、宏观经济环境的恶化以及资本市场的动荡,投资者对加密货币领域的投资兴趣大幅减少,Crypto VC 交易数量和投资金额也开始持续下滑,加密 VC 市场在2022 年第四季度的表现甚至不足2018的同期水平。

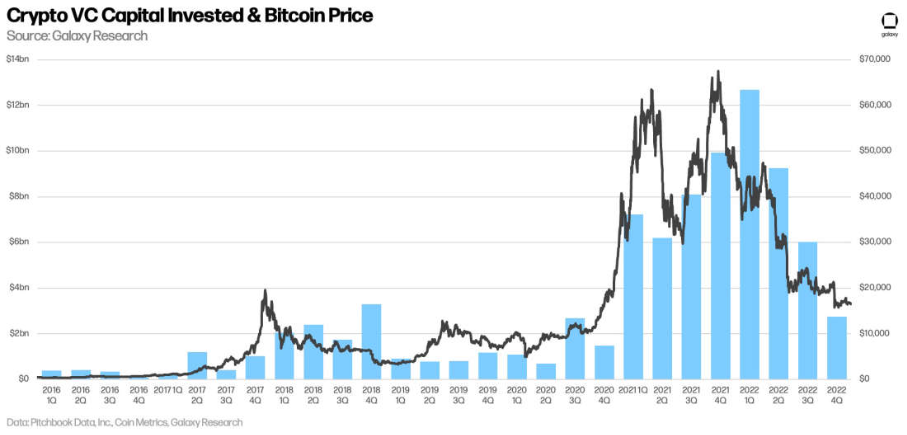

VC投资与比特币价格

风险投资的发展趋势继续跟随比特币的价格表现,比特币价格在 2022 年第四季度创下近年的低点,VC投资也在第四季度创下低点。

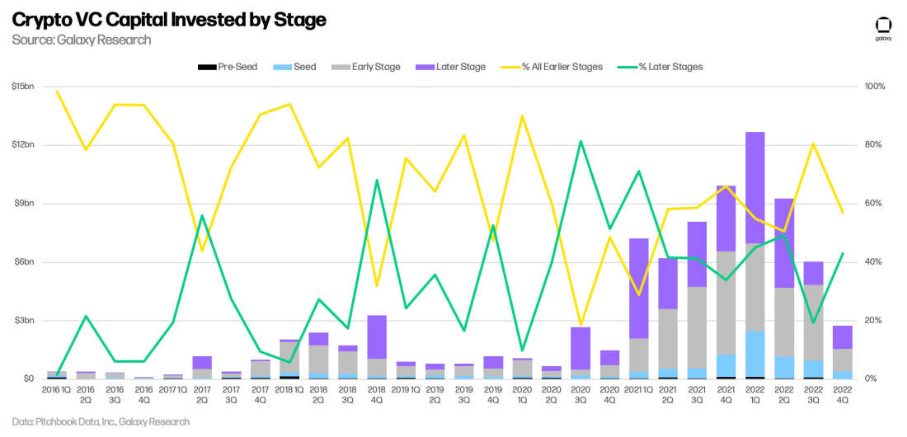

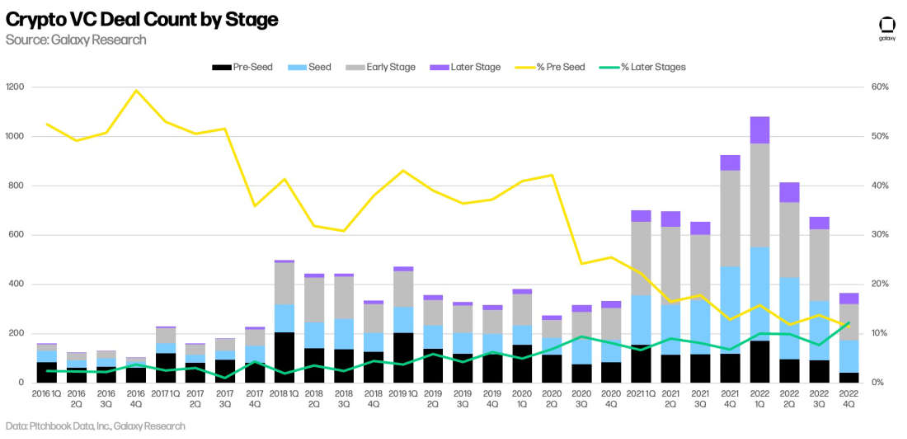

VC投资阶段

投向发展前期公司的笔数显著下降,投向处于发展后期公司的笔数相对稳定,但后期投资占比也上升到40%以上。

在检查不同发展阶段的投资数量时,涉及发展早期的投资交易下降尤为明显,2022 年第四季度是有记录以来第一个后期交易多于种子前交易的季度。

在检查不同发展阶段的投资数量时,涉及发展早期的投资交易下降尤为明显,2022 年第四季度是有记录以来第一个后期交易多于种子前交易的季度。

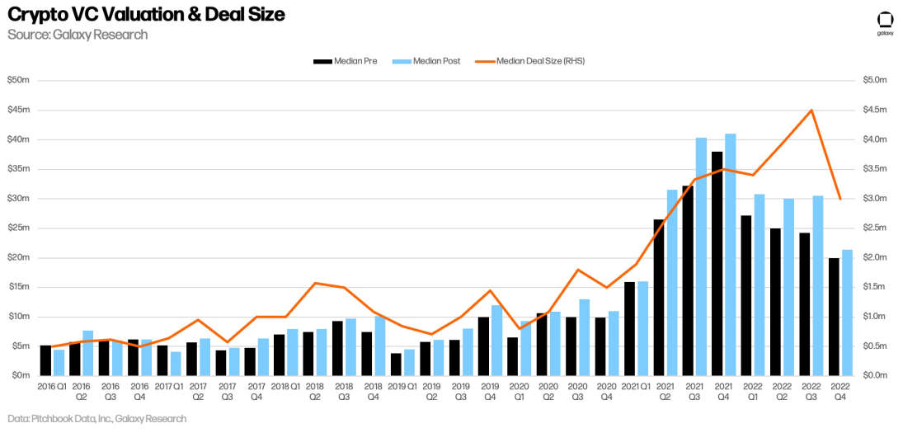

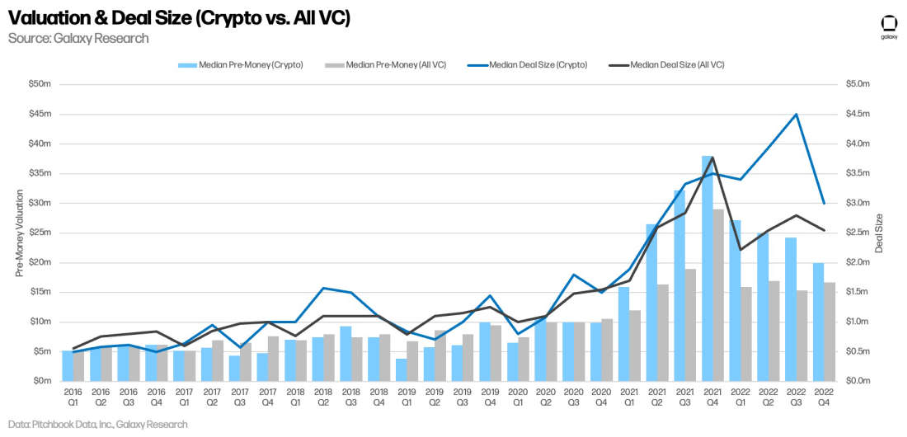

估值和交易规模

2022年Q4交易规模和估值的中值为2021年第一季度以来的最低水平,全年延续着下降趋势。

虽然加密公司的估值在第四季度有所下降,但整个风险投资市场的估值略有上升。

虽然加密公司的估值在第四季度有所下降,但整个风险投资市场的估值略有上升。

关于【十五张图看懂 2022 年加密VC的投资变化】的延伸阅读

Meme币主宰市场,VC币亡了?

本文通过定量比较分析发现,近期新上市的明星VC币波动率下降、与BTC相关性弱,导致投资者难以获利,市场产生VC币FUD情绪。投资者应该清醒认识到,MeMe币并非唯一选择,不要盲目追随海外KOL或西方名人的炒作,投资应该理性而非赌博。

系统性矛盾加剧,散户大战币圈VC

社区认为Meme币是真正的价值币,但机构和VC不关注。Binance近期宣布修改上币规则,支持中小型项目发展。Binance创始人CZ早在7年前就质疑ICO,认为高估值会带来负面影响。Meme币的兴起使得散户开始拥抱社区币,BOME是一个成功的例子。Binance调整上币规则,降低新项目的估值区间,为小项目提供更多机会。VC的核心投资是推动行业基础设施建设和应用开发,VC和散户的利益并不冲突。监管原因导致大部分项目上市时伴随VC的一年锁仓,项目的代币经济设计和产品迭代是否具有竞争力仍是核心问题。

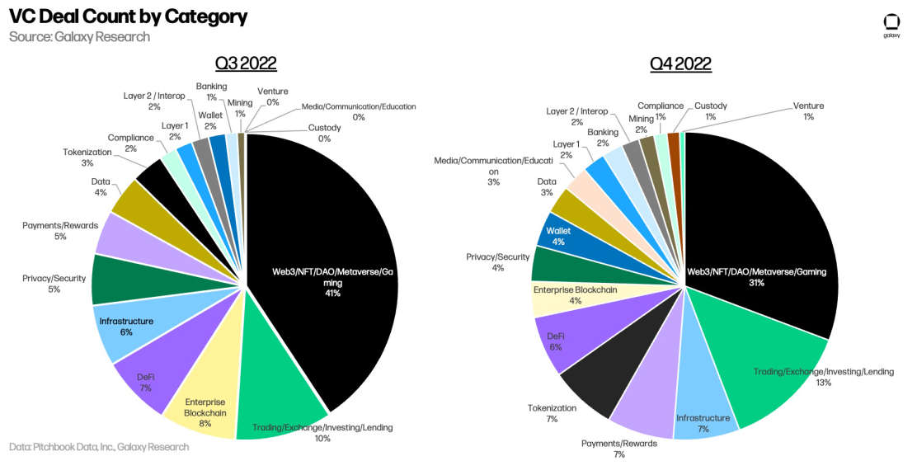

投资版图

2022 年Q4,发生在 Web3/NFT/DAO/Metaverse/Gaming(“Web3”)领域的投资交易占绝大部分,在 2022 年第四季度完成的所有交易中,31% 的投资都投向 Web3 初创公司,而涉及交易、投资和借贷(“交易Trading”)等领域的投资占比大约 13%,位居第二。

但就投资金额而言,涉及“交易”的初创公司获得的投资金额最大,与之相比,涉及 Web3 类的投资规模更小,阶段也更早,这表明了 Web3 这一新兴细分行业和叙事处于萌芽早期。

但就投资金额而言,涉及“交易”的初创公司获得的投资金额最大,与之相比,涉及 Web3 类的投资规模更小,阶段也更早,这表明了 Web3 这一新兴细分行业和叙事处于萌芽早期。

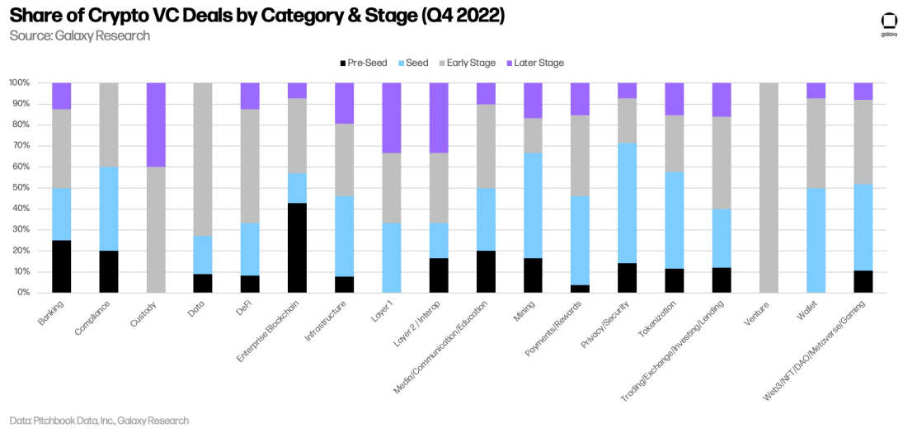

投资阶段和类别

当我们按照行业类别和发展阶段来划分投资交易时可以发现,投资大多投向了处于早期发展阶段的 Web3 公司。在 Web3、钱包、隐私/安全、合规和挖矿类别的投资中,有超过 50% 的交易都是发生在处于种子轮和种子前,在交易和数据类别的投资,有 60% 都发生在 A 轮及之后。

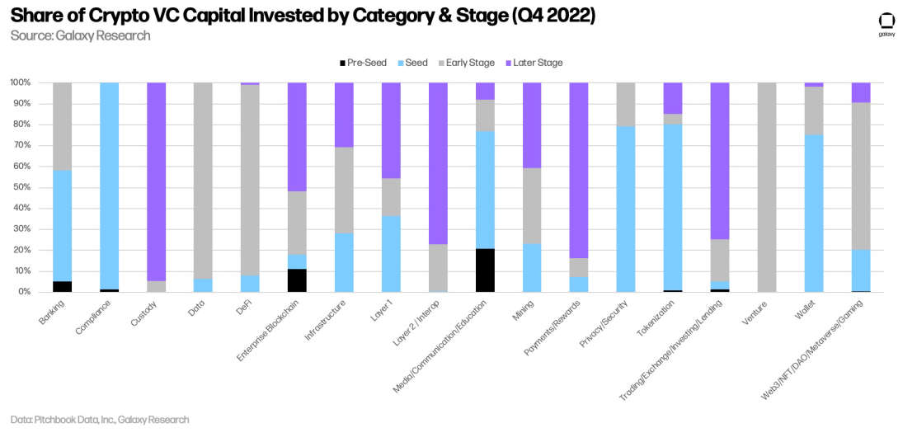

当我们按照投资金额来衡量时,情况就有所不同,媒体/通信/教育领域的投资金额在早期阶段更高,而托管行业的投资则在后期更高。

当我们按照投资金额来衡量时,情况就有所不同,媒体/通信/教育领域的投资金额在早期阶段更高,而托管行业的投资则在后期更高。

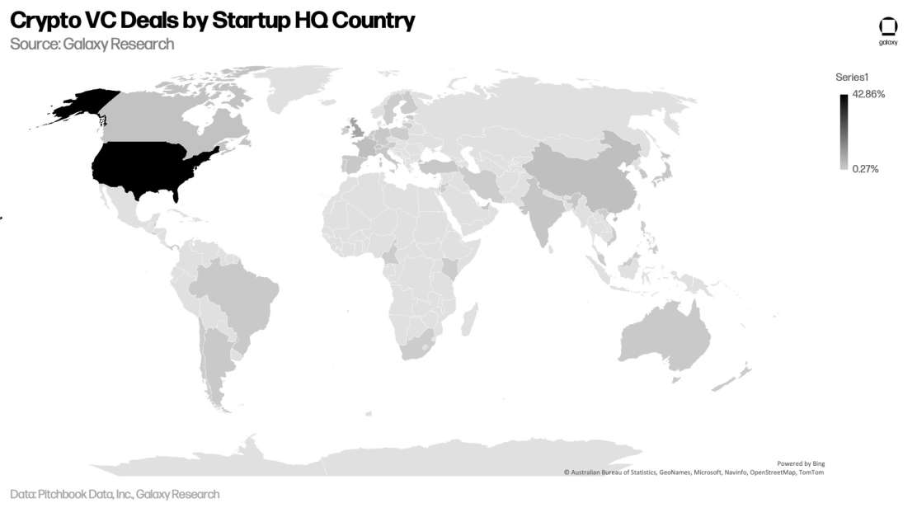

美国继续主导 Crypto VC 市场,超过 40% 的投资交易都流向位于美国的初创公司。

美国继续主导 Crypto VC 市场,超过 40% 的投资交易都流向位于美国的初创公司。

加密VC基金

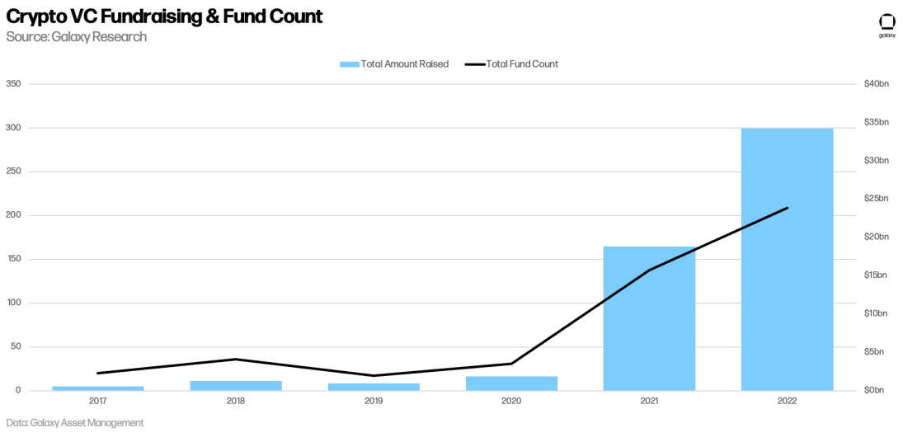

在当前的宏观环境下,因为投资者对投资风险的重新考量或是直接撤资,导致投资机构筹集资金变得很困难,特别是伴随着加密资产价格的下跌和市场的大动荡,进一步加剧了这种困难,2022年Q4季度,无论是加密 VC 基金的数量还是加密基金筹款总额都创下了近两年来的新低。

然而,按全年计算,2022年仍然是加密 VC 筹款规模最大的一年,200多家基金筹集了超过330亿美元的资金,相比2021年140家风险基金筹集的194亿美元,2022年增长非常显著。

然而,按全年计算,2022年仍然是加密 VC 筹款规模最大的一年,200多家基金筹集了超过330亿美元的资金,相比2021年140家风险基金筹集的194亿美元,2022年增长非常显著。

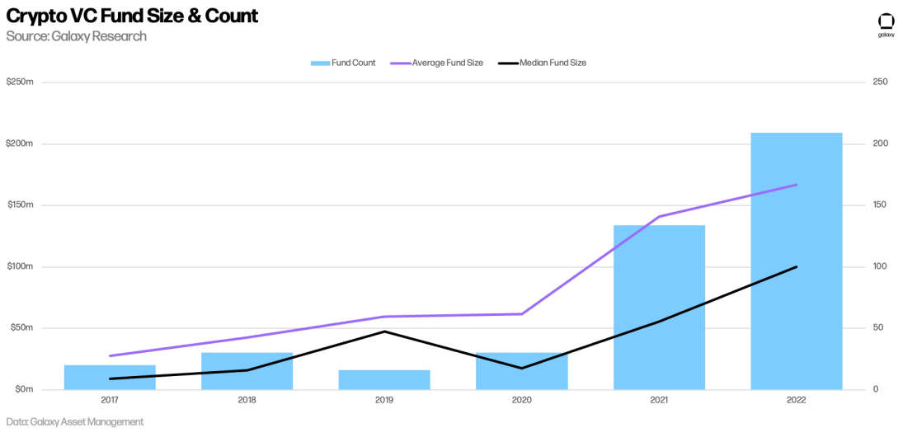

纵观整个VC市场,2022年市场募集超过200只基金,平均每支基金规模超过1.6亿美元。2022 年上半年活跃的 VC 筹款市场是由2021年的加密叙事来推动的,几只突出的大型基金筹款推高了最终的总额,例如 a16z、Hivemind、Ribbit Capital 和 Haun Ventures 等在2022年都推出了各自规模庞大的投资基金。

纵观整个VC市场,2022年市场募集超过200只基金,平均每支基金规模超过1.6亿美元。2022 年上半年活跃的 VC 筹款市场是由2021年的加密叙事来推动的,几只突出的大型基金筹款推高了最终的总额,例如 a16z、Hivemind、Ribbit Capital 和 Haun Ventures 等在2022年都推出了各自规模庞大的投资基金。

关键要点

- 2022年对加密 VC 来说是重要的一年,尽管投资兴趣全年都在下降,但 VC 市场在2022全年的表现依旧与爆炸式发展的2021年持平,这表明尽管资产价格在2022年普遍下跌,但延续了2021年的繁荣的惯性。虽然如此,伴随着交易数量、投资金额和基金筹资的持续下降,也预示着所有相关方未来还会度过艰难的一段时间。

- 加密 VC 行业的环境对项目创始人和投资者来说变得非常困难。因为资产价格和一些基础设施的崩坏,整个加密资产市场被严重破坏,与此同时,宏观经济的转向和货币政策的不确定性抑制了加密风险投资基金的配置,2022年第四季度的风险投资达到了近两年来的最低水平。流向加密VC资本的减少导致对初创企业投资的减少,这种资本的紧缩导致项目估值下降,投资者要求更严,这些因素的共同作用下让加密企业家的融资环境变得愈发困难。2023年,初创公司更应该专注于基本面,控制运营费用,并提高收入。

- 种子前的投资交易连续多年下滑。2022 年第四季度,后期投资交易数量首次超过种子前交易数量,这种趋势凸显了加密行业的成熟,但也预示着未来新公司会越来越少,新产品也会越来越少。

- 发生在 Web3 领域的投资占据了大多数,而与“交易”相关投资金额占比更高。Web3 领域的融资继续引领着 VC 投资,占到 2022 年第四季度所有完成交易的 30% 以上,大量早期公司正在 Web3 领域进行构建,特别是在 NFT 子领域。此外,为交易、投资构建平台与工具的公司继续在融资金额方面占据主导地位,这表明市场基础设施在加密生态系统中的重要性和日益成熟。

- 美国仍然主导着加密创业生态。总部位于美国的初创公司占 2022 年第四季度完成交易的 40% 以上,加拿大和瑞士以 2.5% 的占比并列第二。美国在加密行业的重要性及其领先地位,为美国政策制定者为这一新兴领域的监管规则和条例提供了充分的理由。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:alex thorn,如有侵权请联系删除。转载或引用请注明文章出处!