Binary Research:DeFi固定利率产品的设计、发展与困境

利用 AMM 机制做固定利率借贷已经开辟了固定利率借贷的新的叙事了,但发展至今借贷的主流仍然是 AAVE 的浮动利率借贷。

原文作者:Kylo

原文来源:Binary DAO

DeFi 作为金融体系在区块链上的延伸,自然也会存在固定利率产品和浮动利率产品。在加密金融行业,固定利率产品和浮动利率产品接近同一时间上线,但由于链上用户需求的牵引,造成了当下以浮动利率产品为主的 DeFi 格局。

目前的 DeFi 市场缺少固定利率产品,缺少并不意味着 DeFi 不存在对于固定利率产品的需求,而是相比于固定利率资金量占大头的 TradFi 而言, DeFi 中与固定利率相关的产品屈指可数,TVL 也不及浮动利率借贷的零头。

一方面是目前 DeFi 的参与者以散户为主,而在 TradFi 中,政府和机构占据了资金量的大头。为方便风险管理,持有大头寸的机构会倾向于选择固定利率;另一方面,链上固定利率产品逻辑中非常重要的一环在于寻找对手方,由于 DeFi 交易深度不足、对手盘不够,所以链上固定利率产品成交量一直低迷。

1. 固定利率产品形态

整体上看固定利率产品的产品形态分为三类:C2C、B2B 以及 B2C。

这三种形态分别适合不同的赛道。C2C 适合固定利率借贷以及固定利率收益产品;B2B 适合机构之间通过 OTC 的方式签署一笔固定利率协议;B2C 则是面向散户的固定利率资管产品。但在固定利率收益产品这块 C2C 与 B2C 存在一定程度的重合,这是因为固定利率收益产品本质上是由于对手盘的存在才可形成,C2C 模式中对手盘都是散户,而 B2C 模式中,散户的对手方是一个统一的资管产品协议。

上述三种产品形态能真正促进链上固定利率产品发展的只有 C2C 以及 B2C 形态。这是由于即使未来链上会存在大量的金融机构参与交易,不同机构之间签署固定利率协议最便捷的手段仍然是采用链下 OTC 的手段,而不是通过链上固定利率协议。因此从这个角度上看固定利率产品的整体叙事其实被局限在了 C 端,也就很难形成像 TradFi 中固定利率产品规模远超浮动利率产品的格局,更可能出现的情况是固定利率作为浮动利率产品的补充服务于链上用户。

但在理想情况下,随着 DeFi 的继续发展,资金量的不断增加,传统金融领域的专业化人才将会进入这个市场。专业化人才需要利用各类衍生品搭建投资组合并对冲风险,因此存在对于固定利率借贷及其衍生品的潜在的需求,这份需求会推动着衍生品、固定利率等产品的改进与发展。

2. 固定利率实现方式 —— 链上本息分离

链上本息分离常用的方式在于将一份浮动利率 Yield Bearing Assets 分割成零息债券以及未来收益的折现,代表项目为 Element Finance 以及 Sense Finance。

Element Finance 目前只支持来自 Yearn Finance 的 Yield Bearing Assets。其设计原理在于将 Yearn Token 作出分割,分为 Principal Token 和 Yield Token。Principal Token 为零息债券,Yield Token 则为带浮动利率的子产品。以 USDC 为例,若用户想要在 Element Finance 上对 Yearn Finance USDC 池中的资产作出分割,则分割式满足:1 yearn USDC -> 1 epyvUSDC + 1 eyyvUSDC。

上式表示的是数量关系而不是价值关系,即左右两边的市场价值可能是不相等,因此在流动性不佳时套利机会是经常存在的。在存续到期后 epyvUSDC 可以以 1:1 换成 USDC,eyyvUSDC 也可以直接换取 1 yearn USDC 产生的收益(epyvUSDC 为 1 USDC 满足一定收益率的零息债券,eyyvUSDC 则为 1 USDC 可能产生的未来收益的折现)。零息债券的价格本质上与收益率一一对应,因此当市场对于 epyvUSDC 的需求产生波动时, epyvUSDC 的价格就会产生相应的波动,从而使得隐含收益率处于一个变化中的状态。

eyyvUSDC 这类的付息产品一般有两种形式:第一种是定期付息,最后该产品的价值缩减为0;第二类是每期该付的利息全部积攒到该产品中,到期后一并赎回。上述两种模式在提供流动性时完全是两种逻辑。AMM 做市对于减值为 0 的资产做市具有先天的劣势,LP 面临着严重的无偿损失。因此常用的附息方法是第二种,到期利息全部赎回,主要目的是方便后续做市。

3. 可能提供的金融产品

基于上述基本机制, Element Finance 可以提供三种产品:利率互换产品、杠杆产品、固定收益产品。

利率互换产品本质上与固定收益产品相同。对于 Principal Token 的买方而言,买入 Principal Token 相当于买入零息债券,收益率由买入价决定,此 Principal Token 就是固定收益产品;对于 Principal Token 的卖方而言,其获取的现金可以投入其它浮动利率产品,相当于将手中的固定利率产品(Principal Token)换成了浮动利率产品(例如投入机枪池),完成了利率互换的过程。利率互换本质上是用户风险的互换,固定利率卖方希望得到超额风险收益,而固定利率买方则希望锁定未来收益。上述过程其实也解释了为何固定利率产品会被局限在 C 端。

利率杠杆产品的意思是用户可以利用 Element Finance 获得 Yield Bearing Assets 利率变动过程中的收益,并且消除 Underlying Assets 自身的价格波动。举个简单的例子,用户 A 有 1 个 ETH,并将其存入 Yearn Finance 获取收益。其预估 Yearn Finance 的 ETH 收益将在未来长期高于 10%。因此他希望尽可能利用链上的杠杆工具去增加自己对于 Yearn ETH 的利率敞口。那么利用 Element Finance 可以在无清算风险的情况下扩大自己的杠杆。具体的实现步骤如下:

- 将 1 个 Yearn ETH 分割后得到一个 epyvETH 和一个 eyyvETH

- 预估 YearnFinance 的 ETH 年化收益高于 10%

- 以低于 10% 的折价出售 epyvETH ,假设为 6%,获取了 0.94 ETH 的现金

- 将 0.94 ETH 复投进 Yearn Finance,再进行分割…

- 理论上以 6% 的折价出售 Principal Token 可以最多获取 16.7 个 yearn ETH 的浮动利率风险敞口

- 只要在赎回期到期前,Yearn ETH 的平均浮动利率高于 6%,上述操作则总是会获利的。(若为 10%,则上述策略收益为 66.7%)

这个过程有着明显的优势,它抹掉了UnderlyingAssets 本身的价格风险,让用户的风险敞口仅面向利率部分,多重风险被缩减到了一个维度。但通过 Yield Token 构造的上述策略只能看涨浮动利率,对于浮动利率的看跌场景则无法适用。

而对于利率投机这个问题,Voltz Protocol 提供了更加全面的解决办法。

Voltz Protocol 为用户提供了一个更加全面的利率互换机制。利率互换也被称为利率掉期,指的是固定利率与浮动利率交易双方在未来进行一笔互换现金流的交易。但 Voltz Protocol 所表示的利率互换与 TradFi 还存在一定的区别。TradFi 中的利率互换是在交易双方分别持有固定利率产品和浮动利率产品的前提下互为对手盘,在未来的某个时间点将收益现金流互换,常用的方式是 B2B 通过 OTC 进行。

然而在 DeFi 中,利率互换常用的方式则是双方均以一个已经存在的资金池作为对手盘,在链上间接实现 C2C 场景的配对,这就需要 Voltz Protocol 的 vAMM 机制。

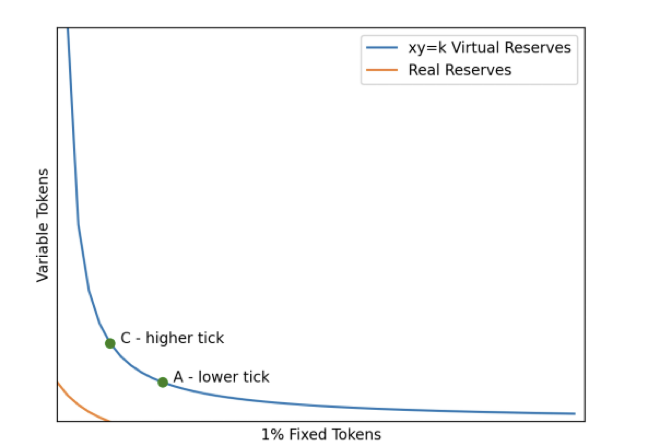

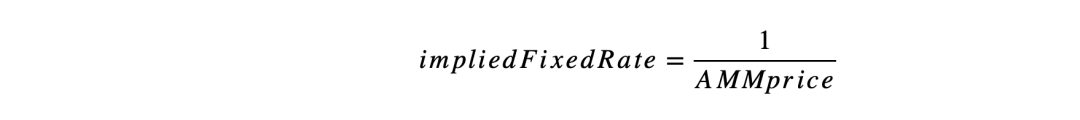

vAMM 中进行交易的交易对为虚拟资产,该虚拟资产交易对通过 Uni V3 定价模式确定当下可成交的固定利率。具体计算公式为

因此上述 vAMM 机制其实就是可成交固定利率的市场化发现机制,至于为什么采用 1% Fixed Tokens 作为 AMM 中的一个参数,主要原因在于便于利用进行利率的 100% 换算。由于采用 Uni V3 定价模式,LP 在进行做市时可以选择自己可以接受的固定利率区间进行做市,换句话说就是在与 Trader 进行对手盘交易时,LP 所能承受的固定利率范围。

LP 在提供资金以及Trader在进行交易时需要用到 Voltz Protocol 的保证金系统,LP 提供的是单币流动性,比如为 aDAI 利率掉期 6 月池提供流动性时只需要存入 DAI 即可,因此 LP 也就不存在无偿损失的问题。但由于 LP 在整个系统中的角色是一个类似于撮合双方散户的角色,难免要下场亲自作为散户的对手方。当双方没能达到平衡时,LP 本身也就存在着一定的风险敞口。若浮动利率的变化方向与 LP 风险敞口相反,那么 LP 就会造成直接损失。

Voltz Protocol 在功能上为散户提供了做空做多浮动利率的机会。做多浮动利率的人本质上就是Variable Taker,其可以最高 1000x 杠杆基于当下由 AMM 确立的固定利率做多浮动利率,但当浮动利率低于清算线以下时,Trader 的仓位就会被保证金系统清算;做空浮动利率的人本质上是Fixed Taker ,与上述逻辑类似。

4. 固定利率产品的发展问题出在哪?

关于【Binary Research:DeFi固定利率产品的设计、发展与困境】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

从叙事上看,Element Finance 为 DeFi 引入了新的资产类别(零息债券以及浮动利率子产品)以及关于利率的杠杆工具,按道理该赛道的发展应该已经上了快车道,而不是现在所处的起步阶段。问题其实出在多个方面。

流动性应该是最为核心的问题。Element Finance 能提供的所有的金融产品都建立在 epyvToken(EP) 和 eyyvToken (EY)高流通的前提下,但 Yield Bearing Assets 本身作为低流动性资产,其本身无法对 EP 和 EY 提供一定程度的流动性溢出。此外 Yield Bearing Assets 种类繁多但单个类别 Yield Bearing Assets 的市值过低也是一个原因,相应的 EP 和 EY 市值过低,无法形成规模效应。

5. B2C 资管产品的可能形态

目前链上唯一具有 EP\EY 分割潜力的 Yield Bearing Assets 只有 ETH 的 staking 票据,如 stETH等,约 50 亿美元的市值,主要原因是其资管规模足够大,流动性问题不难解决。ETH staking 票据的分割其实很适合做成 B 端资管协议,分割成的 Principal Token 可以直接充当零息债券,代替稳定币成为散户的储备资产;而 Yield Token 则可以作为利率杠杆工具,为散户提供一个交易 staking yield 利率敞口的产品。

6. 链上固定利率借贷

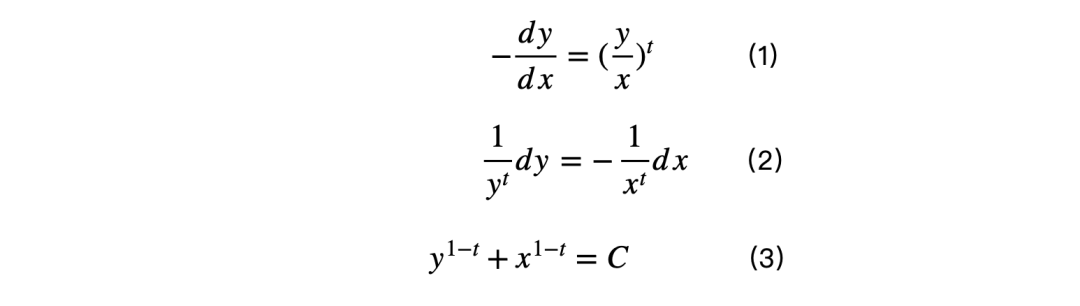

链上固定利率借贷最简单粗暴的方式就是 P2P 固定利率借贷,但这种与人治沾边的 DeFi 协议少了一丝程序式的美感。因此以下主要讨论的是 Yield Protocol 此类的 AMM 借贷模式。Yield Protocol 是 Arbitrum 和以太坊主网的固定利率借贷协议,其设计了一个很不一样的 AMM 机制,姑且称之为 AMM with Time Decay。该 AMM 公式的推导非常简洁,只需要一步常微分方程求解即可。

理解(1)式的核心在于理解零息债券的价格与收益率的一致性,当距离到期日所剩的时间为 t 时,收益率可以表示为

理解(1)式的核心在于理解零息债券的价格与收益率的一致性,当距离到期日所剩的时间为 t 时,收益率可以表示为

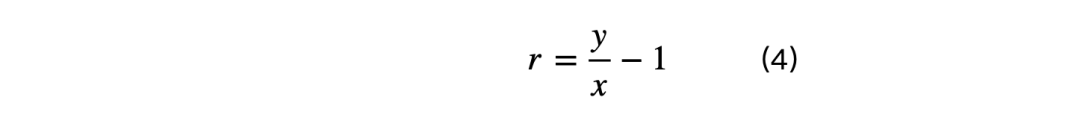

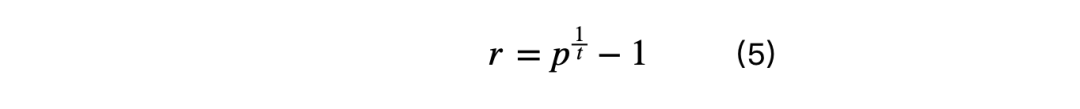

(4)式是官方对于收益率的一种假设定义。而根据实际经济学意义,零息债券的收益率计算公式为

(4)式是官方对于收益率的一种假设定义。而根据实际经济学意义,零息债券的收益率计算公式为

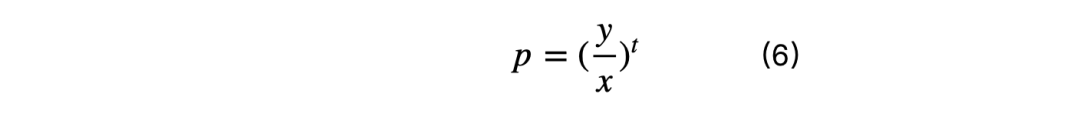

假设定义与实际定义相等时,即可得出

假设定义与实际定义相等时,即可得出

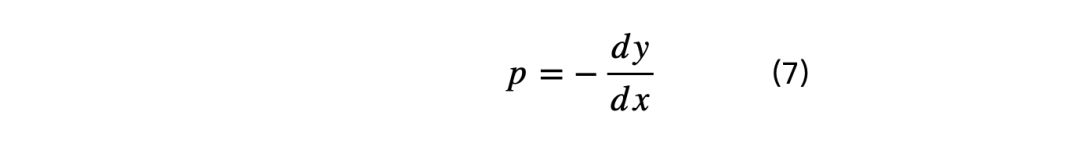

其中 p 为价格,t 为距离到期的时间。而对于价格 p 本身,p 的另外一个计算公式在于

其中 p 为价格,t 为距离到期的时间。而对于价格 p 本身,p 的另外一个计算公式在于

从而得出上述 AMM 公式。

从而得出上述 AMM 公式。

Yield Protocol 的借贷资金来源于用户提供的流动性,用户可选择3个月或6个月的定期存款池。用户在提供 USDC 流动性后,Yield Protocol 会根据当前的隐含收益率 mint 相应数量的 fyUSDC,并将 USDC 与 fyUSDC 组成交易对。

例如在3个月池子刚开放时,协议决定该池的初始固定利率为3%,那么此时 fyUSDC 的价格为 1/1.03,一个 fyUSDC 将会在3个月后以1:1的比例销毁并换成 USDC。在3个月期限到期前,fyUSDC 是会受需求影响下的市场价波动的,这也意味着收益率会产生波动,但无论怎样波动,3个月到期后 fyUSDC 会被及时兑付。

定期存款池是随时开放的,用户在任何时间都可以存入存款池,但是固定收益率则由此时的 fyUSDC 的价格决定,因此会出现的情况是同一用户在不同时间存入池子里的资金会有不同的收益率。

Yield Protocol 特殊的一点在于它利用 AMM 机制进行借贷,借贷双方本质上是进行 fyUSDC- USDC 的交易,该协议将 Lend 和 Pool 这两个名词特意分开了。

Yield Protocol 的 Pool 的资金是用于构建 fyUSDC- USDC 交易对,也就是用于增加 AMM 中的 k 值。而 Lend 和 Borrow 则是在不改变 k 值的情况下进行 fyUSDC 的买卖。

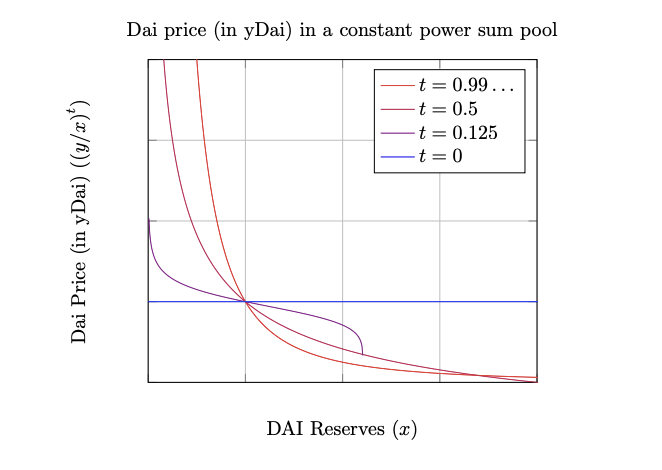

Lend 时用户用 USDC 在 AMM 中购买 fyUSDC,收益率由 fyUSDC 的价格决定;Borrow 时用户利用超额抵押品 mint fyUSDC,再将 fyUSDC 通过 AMM 卖出获取 USDC,借贷利率是由此时的 fyUSDC 的价格决定的。也正是由于 AMM 负责整个 Yield Protocol 的借贷过程,其才需要采用上述引入了 t 的 AMM 机制,主要目的在于计算 fyUSDC 的价格时可以 price in 到期的时间,减少交易时的滑点,具体如下图所示:

利用 AMM 机制做固定利率借贷已经开辟了固定利率借贷的新的叙事了,但发展至今借贷的主流仍然是 AAVE 的浮动利率借贷。

问题可能出在四块:一是 MakerDAO 的 D3M 跟 AAVE 和 Compound 的紧密合作,将关于 DAI 的借贷利率稳定在较低的水平,使得用户进行 DAI 的借贷时几乎不会存在过高利率的情况;二是 AMM 借贷机制需要首先提供 LP 流动性,LP 具有固定的无常损失,如果提供 LP 过程中的手续费以及部分资产的增值没有办法超过无常损失,那么对该 AMM 做 LP 将会面临直接损失;三是目前 DeFi 的用户以散户为主,而散户对于固定利率借贷的需求其实并不高;四是目前大额固定利率借贷受制于 AMM 中的流动性。

因此由于上述存在的原因,固定利率借贷目前仍然是浮动利率借贷产品的一个补充,谈不上超越甚至取代。

7. 综述

固定利率产品叙事的重点来源于 TradFi 中浮动利率产品与固定利率产品的类比,在 TradFi 中固定利率产品的规模是大于浮动利率产品的,所以在 DeFi 领域,链上固定利率产品规模理论上应该高于浮动利率产品的规模。

但 TradFi 的主要参与者是金融机构,由于 OTC 的存在,金融机构之间签署固定利率协议往往成为机构之间的合作方式,而且每笔大宗交易的资产规模都足够大,不存在流动性问题,因此也就成就了以固定利率产品为主流的格局。

而对于 DeFi 来说,目前链上用户的构成以散户为主,散户参与 DeFi 的诉求重点在于便捷性,像固定利率这样风险可控的产品可能并非散户的核心诉求,所以当前 DeFi 和 TradFi 的玩家类型完全不一样,如果用 TradFi 的发展规律去推测 DeFi 的发展,其结果可能会谬以千里。

我们不知道固定利率产品在未来到底会发展成什么样子,但其作为补充产品的叙事应该是目前最稳妥的一种描述了。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Kylo,如有侵权请联系删除。转载或引用请注明文章出处!