为什么 CRV 胜过 Uni ? 为什么 Uni v3 是一个错误的方向?

如果Uni v3能专注于使其成为发行所有波动代币的不可跳过的一个选项,那么它就会像电力和水一样–用户在交易代币时无法避免Uniswap。这就是Uniswap应该采取的最佳路径,但显然它选择了一条不同的道路

原文作者:DeFi_Cheetah

1、定价能力

首先,在Uni v3推出后,Uniswap放弃了定价权。这意味着什么?对于在几个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

打个比方:一支股票的美国存托凭证(流动性差) VS 在其交易量最大交易所的这支股票(流动性好) 肯定市场的定价权掌握在后者手里

在加密货币中,一个代币可以在多个交易所、CEX或DEX上市。为什么Uniswap推出v3反而放弃了定价权?这与LPs在v3中提供流动性的方式有关——LPs选择一个特定的提供流动性资金的价格范围。这被称为集中的流动性

为什么是集中的?

在Uni v2中,流动性沿着xy=k的不变曲线均匀分散,但由于大多数交易活动都是在某个价格段内发生的,xy=k曲线的其他部分的流动性资金没有得到利用,即资本效率低下。v3设计就是为了解决这个问题

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围时常变化(挂钩资产除外)。这使新项目不敢在v3中设立其原生代币的新流动性池。

为什么?

由于新代币的价格范围由于初始流动性较浅而波动很大,因此在V3中拥有资金池的新项目需要经常调整价格范围。这带来了巨大的流动性管理成本,是项目方无法承受的。因此,大多数新的代币没有在v3上市

由于V3上的新代币非常少,它失去了定价权。怎么会这样?为了寻找蓝筹代币(如$ETH)的价格,人们参考Binance。对于没有上市的代币,由于在v3推出之前,有很多新的代币在v2上上市,人们经常参考v2的价格信息

由于管理流动性的巨大成本,v3上的资金池大多是蓝筹代币,流动性强,不太可能出现剧烈波动,而Uniswap作为价格信息主要来源的地位也随之瓦解。

所以呢?

没有定价权的DEX中的LP会因为被套利而遭受很多巨大的损失,而不知情的订单流比有定价权的交易所要少得多。套利是有害订单流(toxic Flow)的一个主要来源,对LP的伤害很大

为什么LP在没有定价权的DEX中受到的影响更大?

答:较少的不知情的订单流(人们主要在一级交易所交易)+更多的有害订单流(套利者从价格信息的主要来源获得线索,并在其他AMMs的价格发现过程中利用LP)

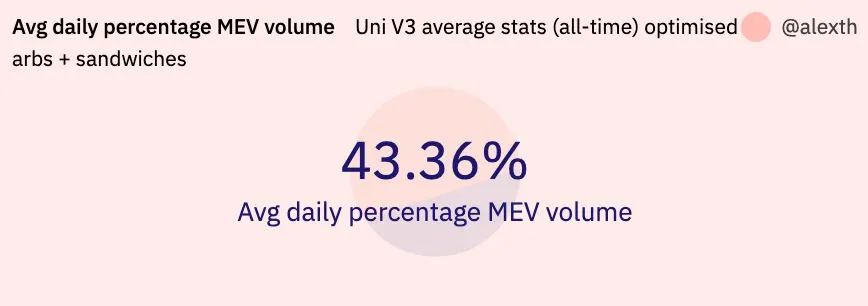

正如@thiccythot_、@0x94305、@0xShitTrader所指出的,由于巨大的有害订单流,v3的LP遭受持续亏损--~43%的v3交易量来自MEV机器人!

它使用户不愿意成为v3的LPs! 这影响了v3的盈利能力。

一个没有定价权的交易所是很难在行业中占据领先地位的,这也影响了盈利能力。相比之下,当人们检查一个稳定币是否贬值时,他将提到Curve而不是CEX! 通过比较,定价权的重要性不言而喻

一个没有定价权的交易所是很难在行业中占据领先地位的,这也影响了盈利能力。相比之下,当人们检查一个稳定币是否贬值时,他将提到Curve而不是CEX! 通过比较,定价权的重要性不言而喻

2、盈利能力

虽然Curve从LPs那里拿50%的费用,但Uniswap给LP的费用是100%;它从所有的交易中没有任何收入。一个没有利润的企业绝不是一个好企业,无论收入看起来有多大。Uniswap意识到了这一点,并提议从LPs中抽成 (Fee Switch)

但事情并不那么容易。Uniswap这样做可能会有很大的麻烦。没有定价权,LP就会像所说的那样遭受更多的有害订单流,从而降低提供流动性的动力。如果Uniswap现在抽成手续费,这将进一步打击LP的积极性。

这又会带来什么样的后果?

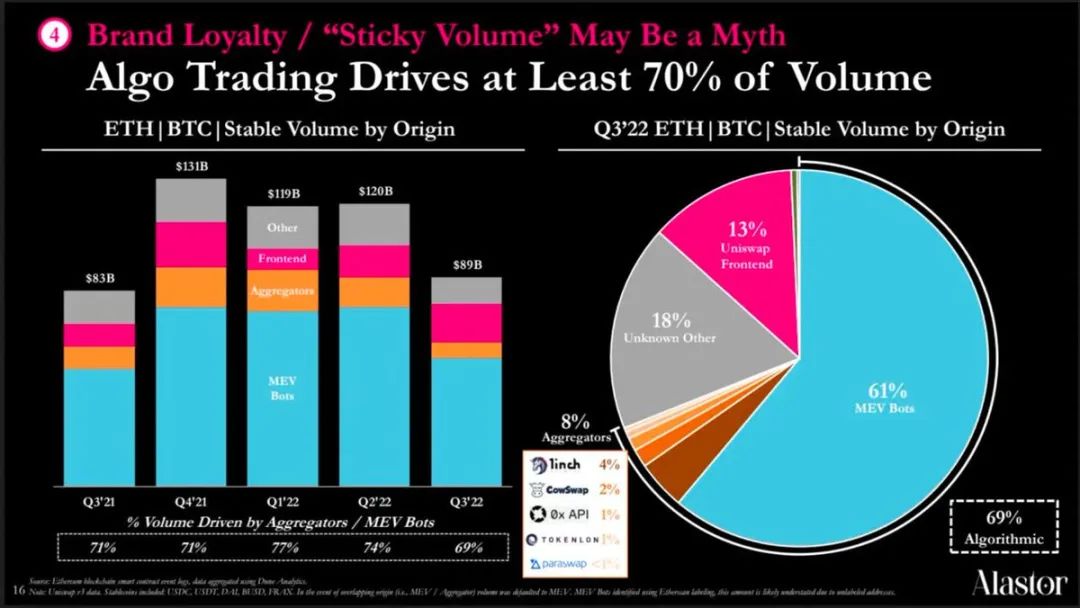

Uni v3的大多数交易量不是 “粘性”的,因为>70%的交易量是由算法/机器人驱动的。交易量只是为了跟随定价。

因此,LP的积极性降低——TVL和流动性降低—滑点增加,执行价格降低——成交量降低——LP费用降低,LP积极性降低死亡漩涡

提高LP的交易费用以维持TVL和流动性如何?

提高LP的交易费用以维持TVL和流动性如何?

关于【为什么 CRV 胜过 Uni ? 为什么 Uni v3 是一个错误的方向?】的延伸阅读

DAO 代币进化,一览实用性现状与潜在用例

GCR团队和FWB合作研究了DAO代币及其应用图景,发现其受到技术、监管和运营挑战的限制。探索了DAO代币的潜在用例和发展路线图,希望促进加密经济的发展。DAO代币通常用于奖励贡献者、支付运营成本和支持DAO的增长和运作,但需要保持供需平衡。代币持有者可以通过投票参与治理和质押获得收益,但需要注意法律风险和质押机制的设计。Web3中,代币的出现为协调机制带来了巨大的潜力,但仍需探索新的机制和用例。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

死亡漩涡一样是不可避免的。LP的积极性降低—增加LPs的交易费用—更差的执行价格—更低的成交量—更低的LP费用和LP的积极性降低 这就是为什么Uniswap官方从未推动费用开关

很多web2技术企业在极短的几年内没有盈利,但它们实际上是在建立 “护城河”,增强客户的粘性。Uniswap没有利润,同时也不能培养用户的粘性,因为只有<15%的交易量是来自于它的前端应用

为什么Curve优于Uniswap?

你能想象如果Uni v3 TVL和交易量只给LP 50%的费用,就像Curve那样,会发生什么吗?但是Curve通过ve-model引导流动性,并赋予了$CRV以实际经济效用

相比之下,UNI没有任何实际经济效用,与Uniswap的业务无关。如果Uni v3能够从LPs那里收取50%的费用,并且仍然保持TVL和交易量,那么Uniswap就胜过Curve。但事实并非如此,因为它的大部分交易量都不是 “粘性”或”有机”的

Uniswap不能借口说–“随着时间的推移,更多的用户习惯于我们的平台,带来更多的费用和更多的流动性”。Uniswap的交易量并不忠诚,除非它能从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而离开

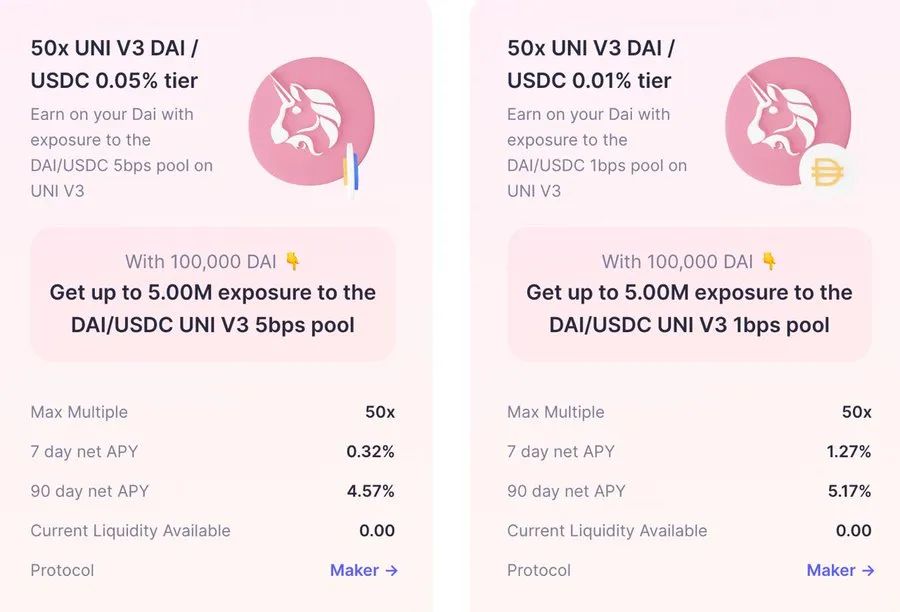

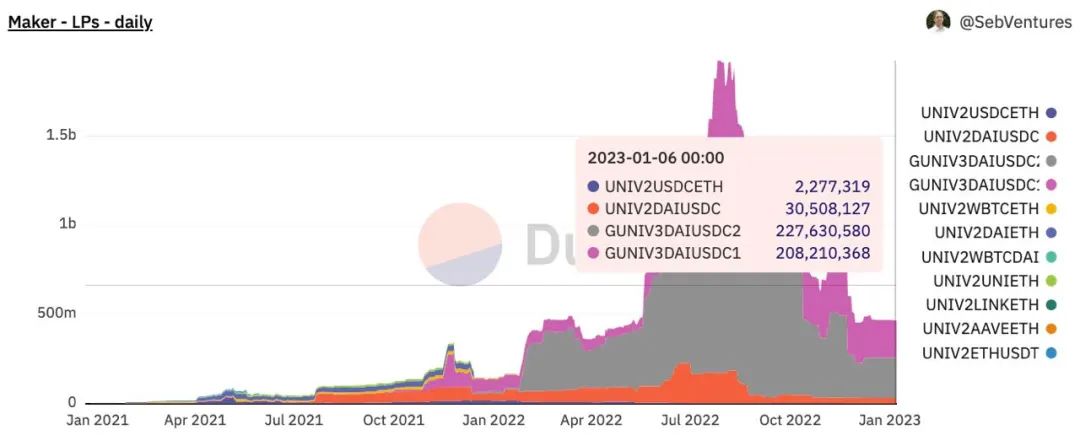

此外,Uniswap TVL是有杠杆的:在34亿美元中,~4.35亿美元来自DAI/USDC交易对,MakerDAO将其杠杆率提高到了50倍,因为它接受Uni DAI/USDCLP代币作为抵押品来铸造DAI! 然后DAI可以重新存入那里,以获得LP代币来铸造更多的DAI!

3、结论:Curve胜出Uniswap 的原因是:

(1)它有定价权,成为挂钩资产的主要价格信息来源;

(2)它从LP交易费中抽取50%,但仍能通过其特殊的ve-tokenomics吸引巨大的TVL,而不需要杠杆

最后,为什么Uni v3是一个错误的方向?

它增加了项目对链上流动性的管理成本,从而放弃了定价权。它没有通过引入几条曲线来迎合不同的加密货币资产来提高Uni v2绑定曲线的资本效率,而只是.创造了一个新的模式,我认为这是一个更糟糕的版本的订单簿。它现在被分散注意力,从行业的基础用例变成了用户领域的竞争者之一:与聚合器

如果它能专注于使其成为发行所有波动代币的不可跳过的一个选项,那么它就会像电力和水一样–用户在交易代币时无法避免Uniswap。这就是Uniswap应该采取的最佳路径,显然它选择了一条不同的道路

4、Kol 观点补充

@charliemktplace:

我不认为这就是Curve可能或不可能更好的原因。Curve的Gas更高,它在数学上为LP做了自己形式的集中流动性,这有损失的风险,CRV war可能是一个破窗谬误。

@Slappjakke:

非常有趣的观点。以前没有想过“放弃定价权”这个观点。我仍然认为uni v3对于正确的用途和拥有正确理解的用户来说是非常强大的,但不是作为 "全能王"。

@korpi87:

你的整个论点是基于这样的假设(错误的?):由于流动性集中,Uniswap v3没有定价权。但是v3允许用户在整个范围内提供流动性。如果没有Uniswap v2,V3将被用于长尾资产,我想。

@PerfectHatred1:

Curve是不赚钱的(如果你包括$CRV 流动性激励释放),在Uniswap V3中,你可以像V2中一样设置全范围的位置。想看看Curve未来会发生什么吗?看看Sushiswap就知道了。唯一能让Curve不像Sushiswap那样快速下跌的是CRV锁定了4年。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DeFi_Cheetah,如有侵权请联系删除。转载或引用请注明文章出处!