DEX 在流动性质押战争下的形式与机会

DEX 能在 LSD War分一杯羹。Curve 自然成为了最大赢家 ,而 Uniswap 本可以有机会统治该市场,却因其不作为而再次错失了这次机会。此说法有何依据?以及 LSD War 是否会催生出新的 DEX 机会? 且看下文。

原文作者:CapitalismLab

原文来源:Substack

流动性质押(LSD)中“流动性”是重中之重,那作为提供流动性的平台,DEX 能在 LSD War分一杯羹。Curve 自然成为了最大赢家 ,而 Uniswap 本可以有机会统治该市场,却因其不作为而再次错失了这次机会。此说法有何依据?以及 LSD War 是否会催生出新的 DEX 机会? 且看下文。

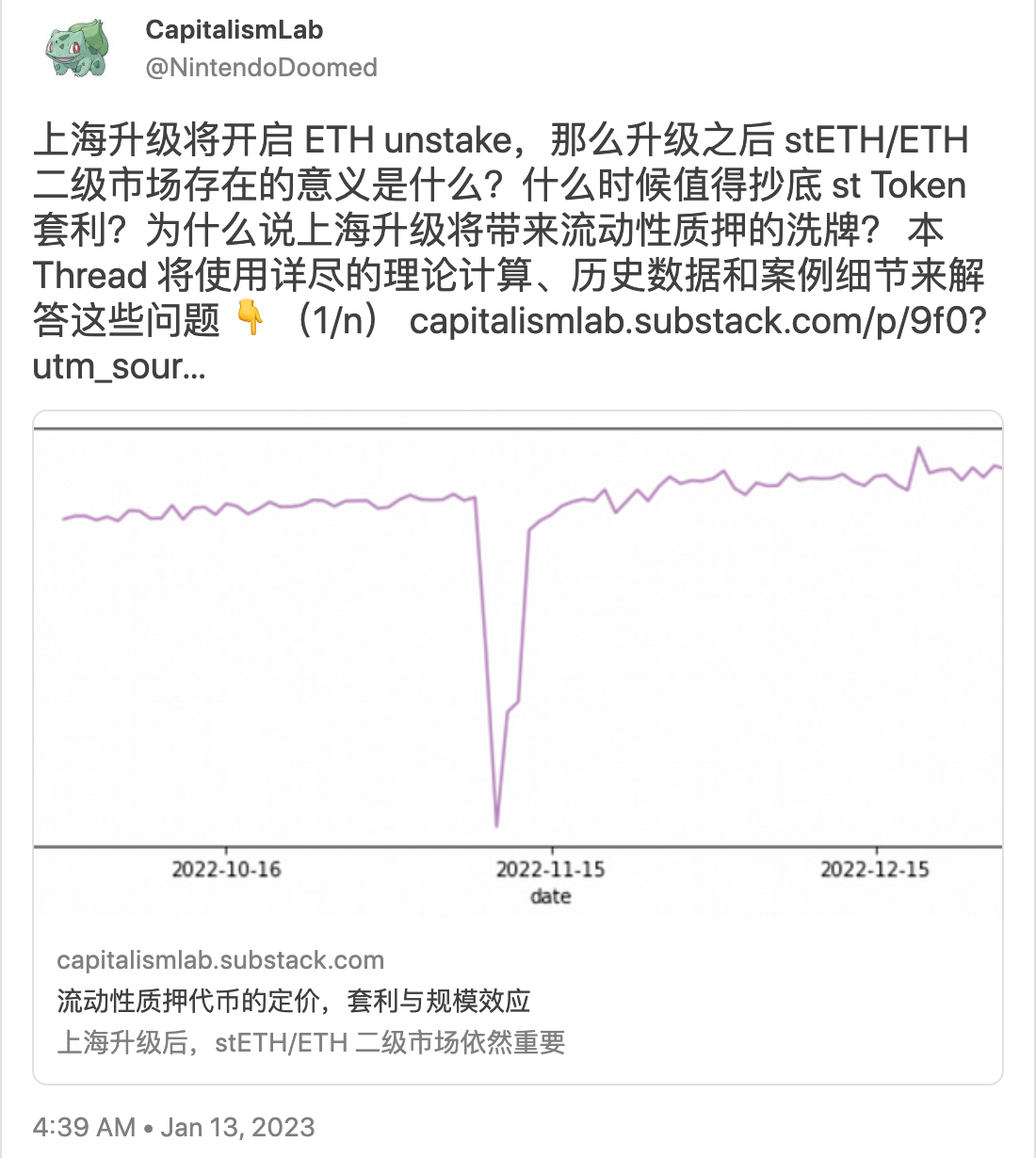

如此推文所述,支持 usntake 的 Staking Token 其价格区间是一个略可预期的窄区间,这其实非常适合 Uni V3 自主选择流动性区间的模式。毕竟对于 Curve 而言,至少也会浪费 stETH/ETH>1 这一区间的流动性。

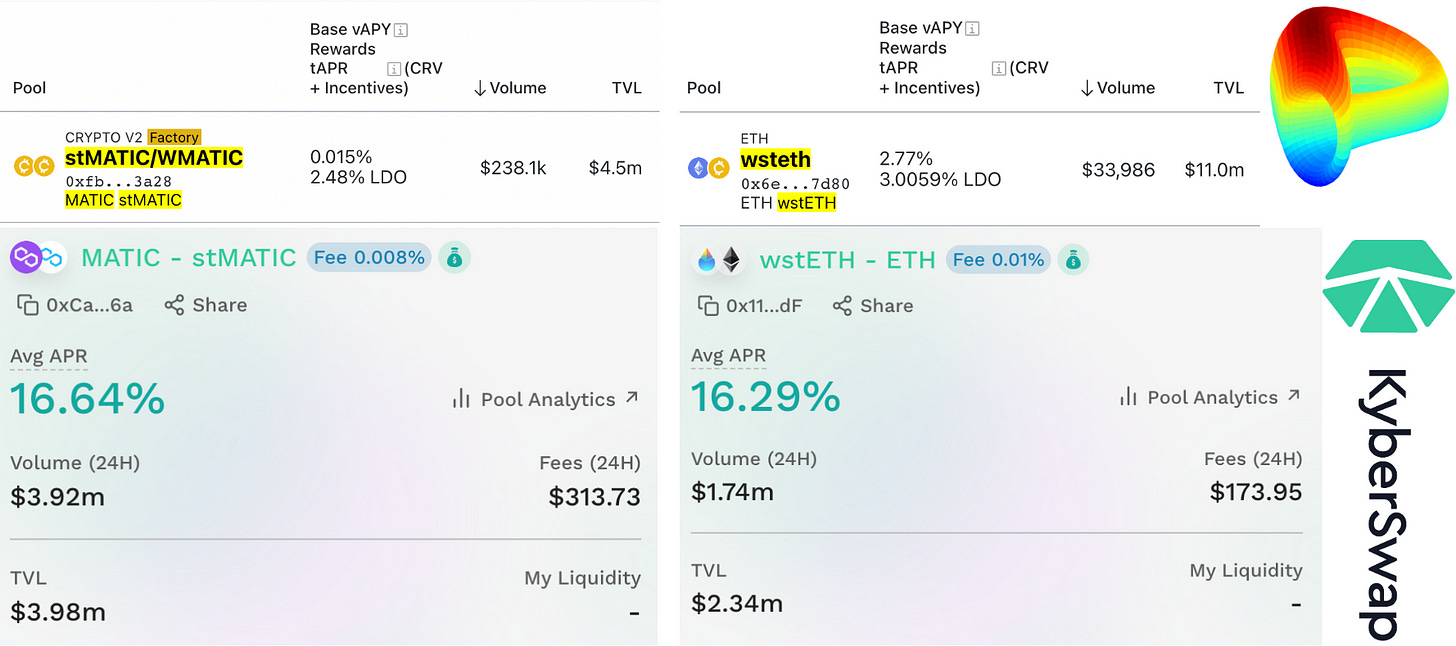

实际上也有数据来证实这一推测,Uniswap 的仿盘 Kyberswap/Orca 均在 Staking Token 方面取得了不俗的成绩,其所做的也只是在 V3 上支持激励代币发放。 如下图,Kyberswap 交易量在效率上均表现不错,按 Volume/TVL 来评估效率的话, Kyberswap/Curve 在 stMatic 上为19倍,在 wstETH(Arbi) 上为 240倍

Polygon-stMatic/Matic( Left) Arbitrum-wstETH/ETH(right)

Polygon-stMatic/Matic( Left) Arbitrum-wstETH/ETH(right)

那为什么 Uniswap 没有分得一杯羹?很简单,因为不支持激励代币发放。Uni 团队漠视生态中“流动性”激励的需求,那么自然就会错过“流动性”质押。对于LSD大额资金退出需求,仅依靠交易费不足以维系足够流动性,需要提供额外的激励,对于 LSD 而言这是有实际意义的长期需求。

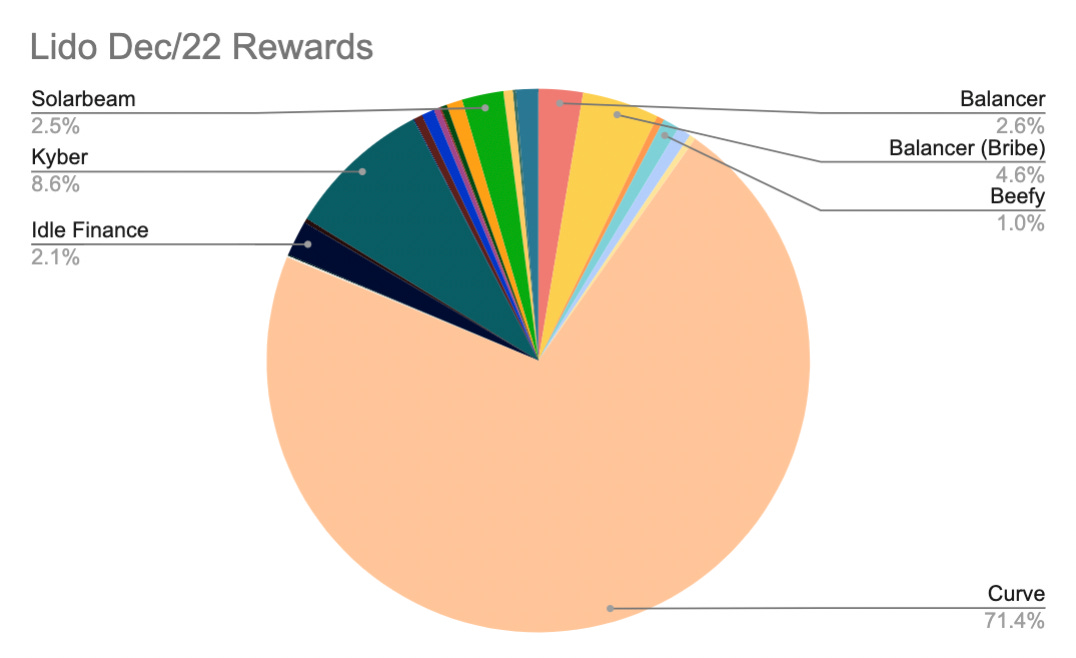

Lido 每月有数百万美元的激励开支,拆分如下图,Curve 自然分得了最大一杯羹。对于 Kyberswap 这种仿盘而言,虽然效率很高,但缺乏关注和声望,目前只能在 Alt L1/L2 上吃一块蛋糕,饶是如此也拿到了仅次于 Curve 的激励。试想如果 Uniswap V3 团队和 Curve 团队一样正视市场需求,这会是一次多么好的机会。Lido 团队一直在寻求在 Uni V3 上实施激励,实际上最后可能只能通过 Arrakis 等协议去间接、低效率的激励,难成大事。

关于【DEX 在流动性质押战争下的形式与机会】的延伸阅读

第一个ERC-1919代币,Base上的AIR怎么玩?

Degen是一个新的机制,旨在解决DEX交易中的流动性问题和恶意攻击风险。它采用多级分档机制,消除交易对手风险,每档价格以0.8%的预定Delta值增减。此外,它还可应用于改进后的荷兰式拍卖和基于层级的节点销售等未来的使用案例。使用ERC-1919,无需DEX和LP提供流动性,卖出代币后等级会降低并被销毁。这个机制具有潜力和消除交易对手风险的能力。

一文盘点 2024 年第一季度 TON DeFi 发展状况

TON DeFi领域2024年第一季度,总锁定价值增长7倍,受到去中心化交易平台和流动权益挖矿协议Tonstakers的影响。The Open League推出,奖励用户参与TON项目并提供增强APY的流动性挖矿池。DeDust和STON.fi推出TelegramMini Apps,方便交易者使用基于Telegram的Token研究工具和新闻频道进行交易。Storm Trade允许使用Toncoin作为期货交易抵押品,增加实用性。Whales推出流动型质押池Whale Liquid,EVAA协议上线,提供利息奖励和EVAAXP积分。RedStone是TON上的第一个Oracle解决方案,满足DeFi基础设施需求。随着DeFi的发展,对可靠的Oracle服务的需求将增加,TON在这方面有潜力。

纵观 LSD war 下的 DEX , Curve由于支持了 Bribe ,对项目方而言划算,对 CRV holder 可以拿到收益,多方共赢;对于 Kyber 而言也至少赚到 TVL 和 Volume;唯有 Uniswap 啥都没捞着。

对标其他协议,ETH 的 Staking 比率有望达到 50% 以上,即使按当前价算也是 $100B ,假设10%归于 DEX 的话,也是 $10B 级别的市场,这一体量足以催生出新的 DEX 机会。Kyberswap 改进下 Uni V3 就吃到了一大块蛋糕,如果有针对 LSD 专门优化的DEX,那么机会看上去是很不错的。LSD-DEX 关键就是要优化好 [1,1-合理套利折价] 这一略可以预期的窄区间的效率优化问题,以及满足 LSD 的流动性激励需求。

总而言之,目前形式,Curve 吃饱,Uni 跌倒;未来期望,谁做的好就可以拿下 $10B TVL,改写当前 DEX 的局势。

这是妙蛙种子谈上海升级的第四篇文章,前三篇为:

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CapitalismLab,如有侵权请联系删除。转载或引用请注明文章出处!