frxETH 百日突进:高收益究竟从何而来?

Frax 通过对 Curve 的影响力,为 frxETH 找到了不同于 stETH 等同类产品的差异化竞争优势。

原文作者:Frank

原文来源:Foresight News

2022 年 10 月 21 日,混合算法稳定币协议 Frax Finance 推出的以太坊流动性质押产品 frxETH 上线,截至今日,正好满 100 天的时间,frxETH 从 0 增长到超 8.14 万枚,价值约 13 亿美元。

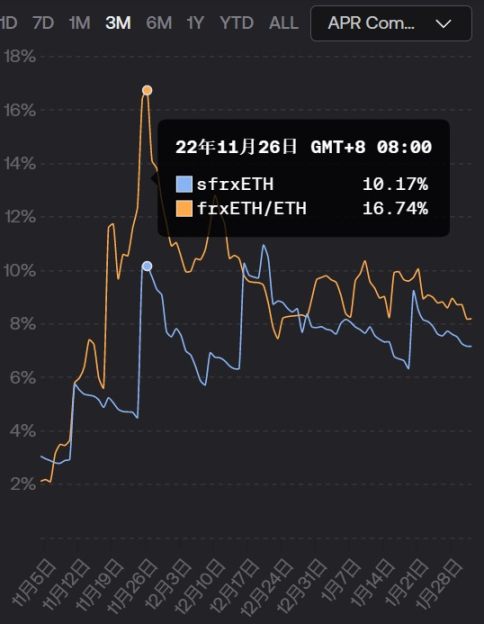

而这般突飞猛进的增长背后,离不开其近两个月来平均 8% 甚至一度达到 16% 以上高质押收益的推动(同期 Lido 仅为 5% 左右),那 frxETH 的高收益究竟从何而来?

frxETH 的「同与不同」

和 Lido 旗下的 stETH 类似,frxETH 是 Frax Finance 为质押以太坊的用户提供的流动性质押代币。

不过与 stETH 直接通过 rebase 方式向 stETH 用户发放质押奖励不同的是,frxETH 用户并不能直接获得质押奖励——如果 frxETH 用户要获取以太坊质押收益,则需要将 frxETH 再次质押为 sfrxETH。

只不过质押奖励的积累方式仍是 frxETH,但由于并非所有用户都选择将 frxETH 再度质押为 sfrxETH,因此随着时间的推移,sfrxETH 将会积累更多的 frxETH,

这意味着在 sfrxETH 用户退出时,可以在整个 frxETH 奖励池子参与瓜分,从而获得相对同类产品更高的收益率,举个简单的例子:

假设 Frax 合约中总共有 100 枚 ETH 被质押为 frxETH,其中只有 30 枚通过二次质押铸造为 sfrxETH,那这 30 枚 sfrxETH,将按比例瓜分这 100 枚 ETH 的质押奖励(frxETH 形式)。

简言之,未选择将 frxETH 再度质押为 sfrxETH 的用户,将自己那份质押奖励让渡给了 sfrxETH 用户。

frxETH 与 sfrxETH 的套利平衡

那么问题来了,为什么会有 frxETH 用户不选择二次质押,愿意将自己的收益让渡给 sfrxETH 用户?

因为 Frax Finance 为 frxETH 用户提供了另外一个收益选择——将 frxETH 存入 Curve 的 frxETH/ETH 流动性池,收获 LP 收益。

从用户角度看,Frax Finance 其实是为 frxETH 提供了两种收益路径:

- 先将 ETH 质押为 frxETH,然后存入 frxETH/ETH 流动性池吃 Curve 收益,同时让渡出自己的 frxETH 质押收益;

- 先将 ETH 质押为 frxETH,然后再度质押为 sfrxETH,这样在获得自己质押收益的同时,额外获得第一部分用户让渡出来的 frxETH 质押收益;

理论上讲,选择在 Curve 的 frxETH/ETH 流动性池(frxETH)和选择二次质押(sfrxETH),会因为收益率的差异逐步形成动态的套利平衡,从而将两个不同选择的收益率始终保持在同一区间。

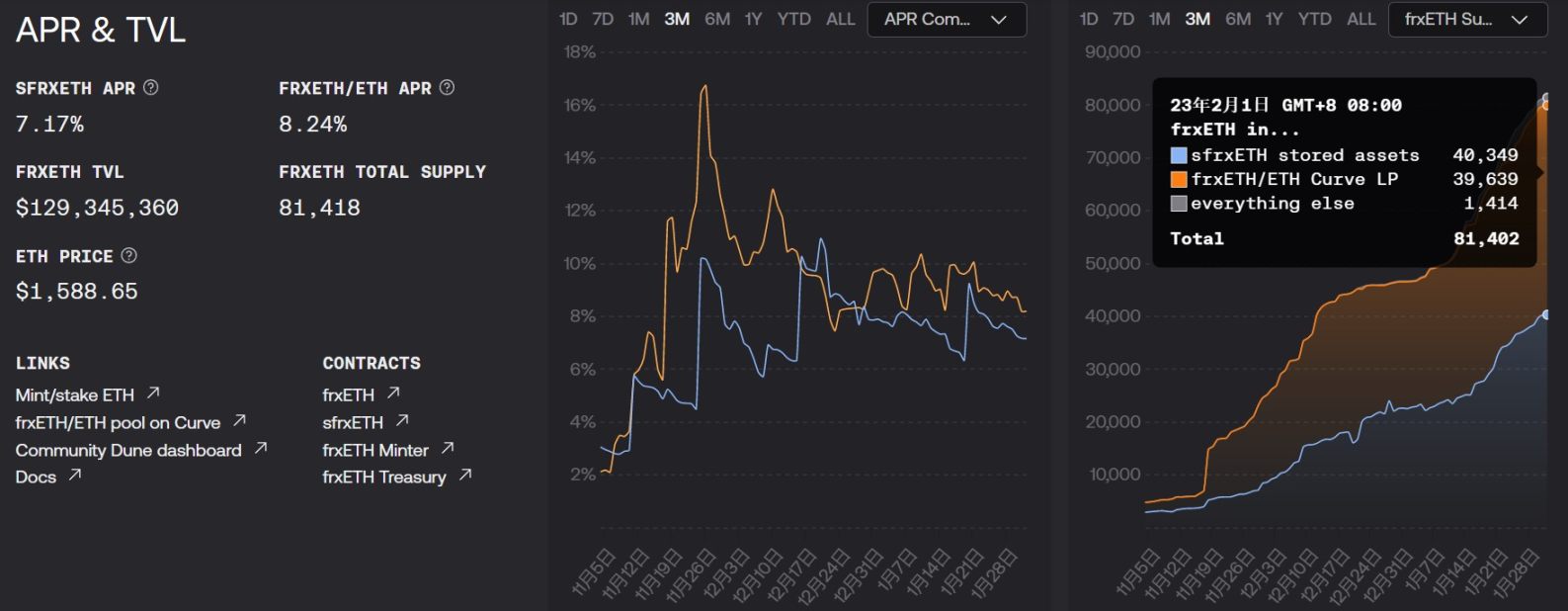

而根据 Frax Finance 官网数据,截至 2 月 1 日二者的收益率也确实比较接近:Curve 的 frxETH/ETH 流动性池(frxETH)为 8.24%,二次质押(sfrxETH)为 7.17%,二者的占比也基本接近。

关于【frxETH 百日突进:高收益究竟从何而来?】的延伸阅读

Base 链 DEX —— Aerodrome VS Curve

Velodrome是一个成功的DeFi案例,通过改进veCRV模板,实现了更优越的DEX模式。与Curve不同,Velodrome的流动性提供者不收取交易费用,而是通过VELO代币排放获得激励。通过仪表投票,veCRV/veVELO持有者决定每周发行的CRV/VELO代币分配比例。Velodrome避免了其他协议吞噬供应的可能性,并提供了类似于Convex的功能,但更简单。它正在成为超级链的基础流动性中心,可能会改变游戏规则。Velodrome已在Optimism上取得巨大成功,其产品套件包括收取和分配费用的DEX部分。

流动性提供者的博弈,Curve债务难题何解?

当场外交易的CRV变得可流动时,Curve将不得不经历另一次压力测试。

4pool 梦破碎背后的 Curve War 延续

那么问题又来了,为什么 Frax Finance 能够有底气在自己的流动性质押产品里加入 Curve 池收益的差异化设计?又如何能够保持 frxETH/ETH 流动性池的高收益?

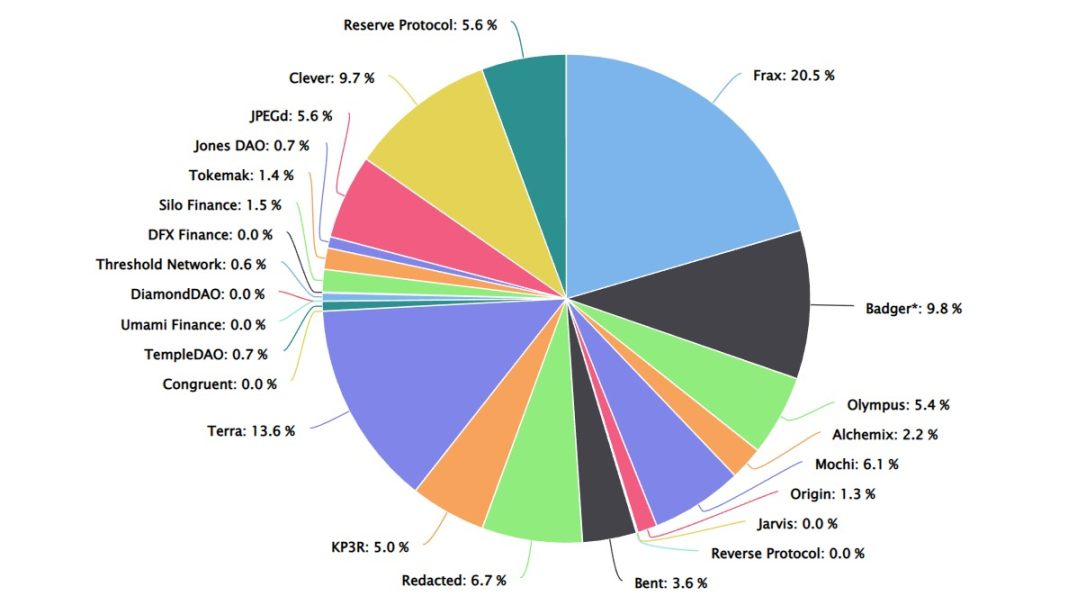

一言以蔽之,因为 Frax Finance 持有最多的 Convex 治理代币 CVX(20.5%),而 Convex 控制着一半以上的 Curve 投票权(veCRV),这就给了 Frax 利用巨额汇率影响 Curve 的奖励排放,进而创造更高收益的可能 (延伸阅读《读懂日益激烈的「CRV 争夺战」,Convex 如何「挟 Curve 以令稳定币诸侯」?》)。

这时我们或许可以先回顾一段历史。

2022 年 4 月,Terraform Labs 发布新提案,计划在 Curve 上推出 UST、FRAX、USDC、USDT 4pool,直接剑指彼时居于稳定币市场核心的 3pool(USDT、USDC、DAI)。

从某种程度上讲,DAI 在维持其挂钩方面所取得的成功归功于 Curve 上的 3pool 的部署。

因此原本在 Terraform Labs 的构想中,Terra 和 Frax Finance 作为 CVX 两个最大的协议持有者,可以通过 vlCVX 的巨额贿赂影响 Curve 的激励政策,从而维持 4pool 池中的深度流动性,使得 4pool 成为流动性最好和使用最频繁的跨链稳定币池。

这不仅意味着实现 4pool 对 3 pool 的颠覆,也即 UST 与 FRAX 对 DAI 的市场取代,甚至可以进一步改变稳定币赛道的赛道格局。

不过 2022 年 5 月 UST/Terra 的崩溃,令这个构想戛然而止,Frax Finance 的规划也折戟沉沙。

但半年之后,Frax Finance 终于再度凭借 frxETH 的推出,将其对 Cureve 的影响成功变现。

总的来看,Frax Finance 通过对 Curve 的影响力,为 frxETH 找到了不同于 stETH 等同类产品的差异化竞争优势——frxETH 与 sfrxETH 套利平衡下的更高收益选择,背后更隐藏着 frxETH/ETH 锚定调节等复杂的产品逻辑。

100 天,从 0 到 13 亿美元,伴随着 3 月份上海升级节点的临近,frxETH 后续能否成为以太坊流动性质押赛道的异数,拭目以待。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Frank,如有侵权请联系删除。转载或引用请注明文章出处!