Ribbon Finance 期权策略解析

Ribbon Earn stETH 的策略其实还是会损失本金的,虽然根据官方说明是 0.5%,但这是每次期权可能会损失的本金数量。

原文作者:SnapfingersLabs

原文来源:响指研究所

前言

随着加密货币的固定收益和衍生品市场的不断成熟,越来越多的目光聚焦到了结构化产品这一领域。Ribbon 通过结构化降低了用户使用期权的门槛,但目前的 DOVs 均为单一策略,主要收益来自期权拍卖收入,策略高度依赖期权定价,一旦被行权,金库资产损失可能远超过期权收入。Ribbon 的产品操作简单,但不代表能为用户提供稳健收益,仍然需要用户研究策略逻辑,了解风险和收益,读懂数据背后的意义。本文将介绍Ribbon 平台以及两种结构化产品的策略逻辑。

01Ribbon 平台简介

Ribbon 去中心化期权库(DOVs)是期权结构性产品最早的成功实践者,它按照一定的期权策略建立一系列 Vaults,用户仅需向 Vault 存款即可获得期权收益。Ribbon 的 DOVs 极大增强了自动化期权策略的用户体验,降低了用户参与期权产品的门槛。其后 Ribbon 推出了针对低风险偏好用户的产品 Ribbon Earn,以及 Ribbon Lend、期权交易交易平台 Aevo。通过一组 DeFi 协议,Ribbon 为用户提供一站式资产管理解决方案。

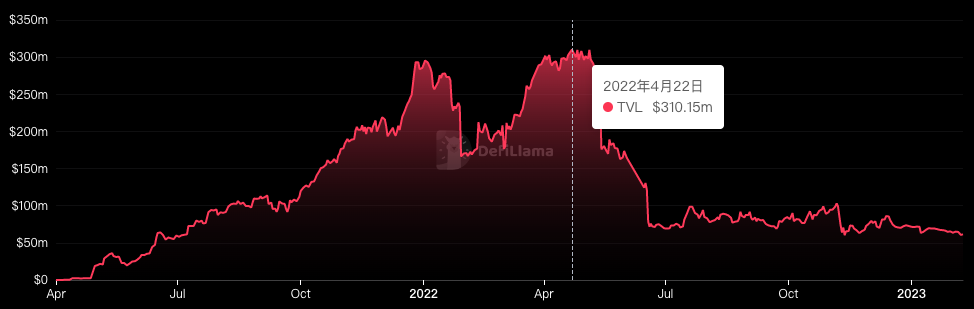

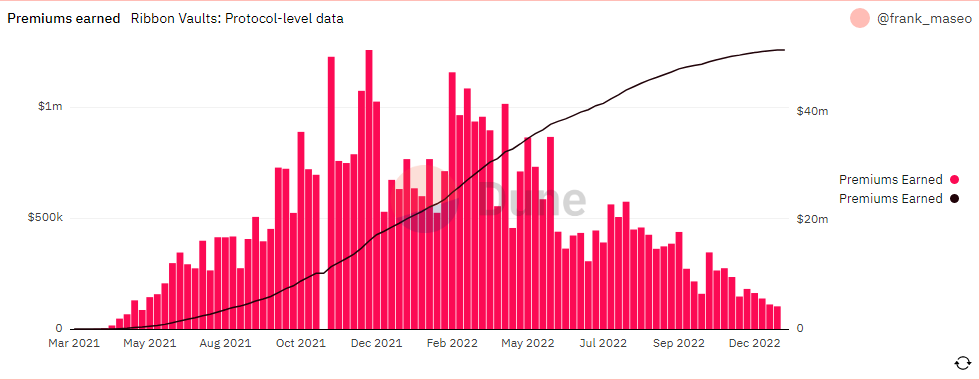

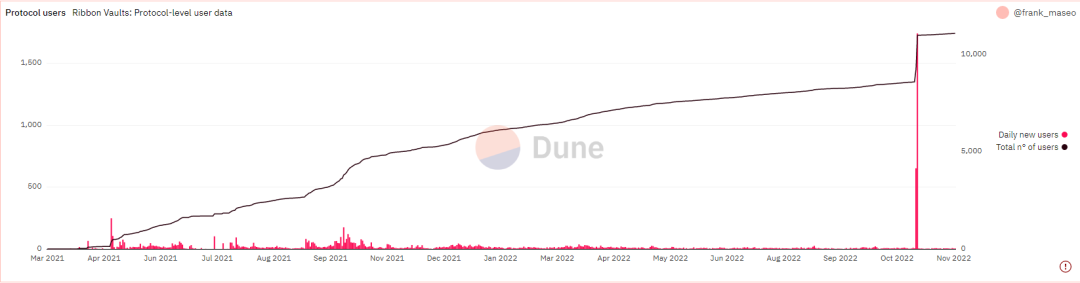

根据 Dune 和 DeFi Llama 数据显示:

- Robbin 的 TVL 在 2022 年 4 月达到历史最高的 3.1 亿美元,当前 TVL 约 6100 万美元,其中期权结构性产品 TVL 约 5000 万美元,Ribbon Earn 和 Ribbon Lend TVL 为 1100 万美元。

- 从协议开始(2021 年 3 月)至今,Robbin Vault 总期权交易名义价值 120 亿美元,赚取权利金约 5200 万美元。

- Robbin Vault 的用户已经超过 1.1 万,用户增长率也比较稳定,2022 年 11 月初有约 2K 左右的突发用户增长。

- 2022 年 3 月 Ribbon Finance 完成由 Paradigm 领投的 875 万美元 B 轮融资。

02

Ribbon 平台的收益策略产品

针对不同客群、不同风险偏好,Ribbon 提供了对应的收益策略产品:

- Theta Vaults(DOVs)

- 这是 Ribbon 在 2021 年首创的金库,金库资金将被用于铸造期权合约,并通过出售期权合约获得权利金的方式保证金库收益。

- Ribbon Earn

- 相对于有风险的 Theta Vaults,Ribbon 向风险厌恶的用户提供了 Ribbon Earn 策略,在保障本金的基础上获得收益。

- Ribbon Treasury

- Ribbon Treasury 是一个为 DeFi 协议国库提供服务的产品,国库可以通过自定义策略来管理资金。

- Ribbon Lend

- Ribbon Lend 是 Ribbon 最新上线的一个

- DeFi 平台,用户通过在平台存入资金赚取利息。平台同时将资金向白名单机构提供无抵押贷款。

以下主要介绍面向散户的策略产品 Theta Vaults 和 Ribbon Earn。

一、Theta Vaults

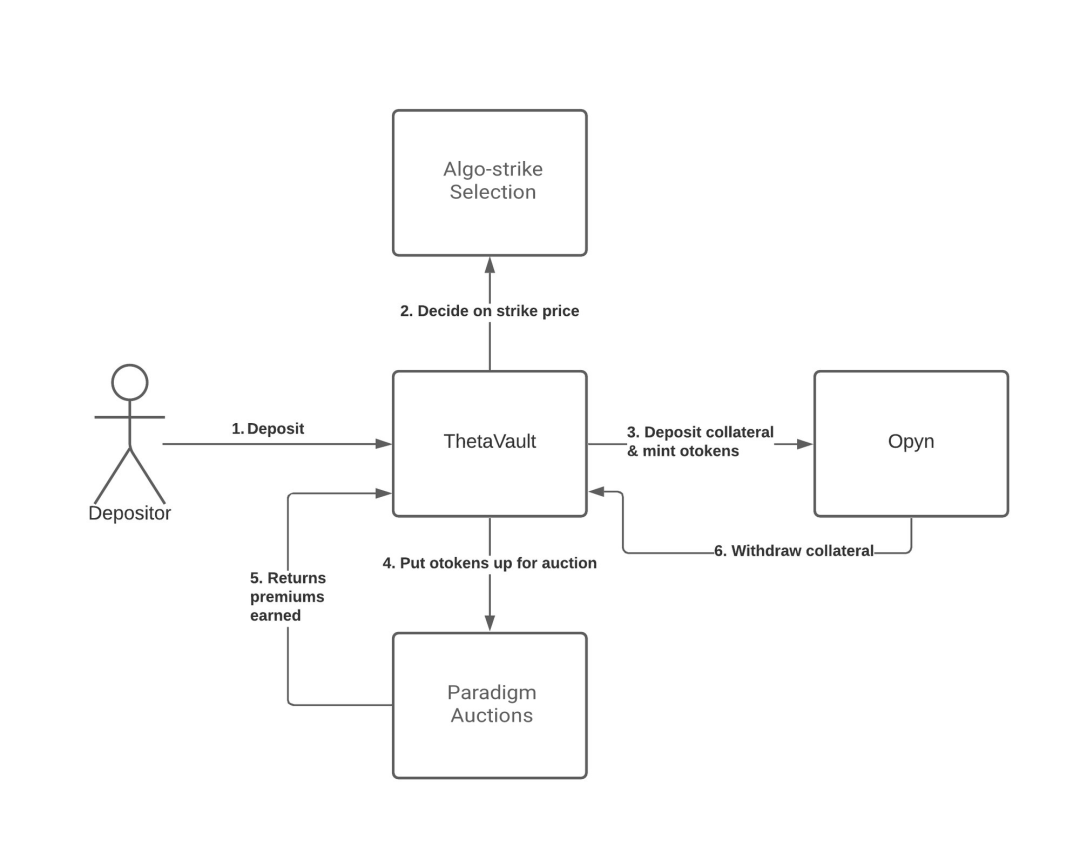

Theta Vaults 运行自动化的欧式期权销售策略,每周通过行使价外期权和收取权利金的方式来赚取收益。Vaults 将链上募集的资金存入 Opyn V2 中铸造出期权 Token,并通过拍卖获得期权费收益。Vaults 会自动开始运行对应的期权策略,用户只需向 Vaults 存款即可。Theta Vaults 也允许用户选择是否参与每周策略,使用户可以自行决定开始或停止期权策略。

该产品提供两种类型策略:

- Covered-Call-Selling发行价外看涨期权(issue OTM call option)

- Put-Selling发行价外看跌期权(issue OTM put option)

产品逻辑

- 用户向期权金库存入资金(USDC/ETH/stETH 等)。

- 每周五上午 11 点(UTC 时间),金库将库中资金全额抵押到 Opyn 金库,铸造对应的期权 oToken。期权的周期固定为下周五(期间资金被锁定,直至期权到期),金库根据内部算法(闭源,不可查)计算得到最佳行使价。

- 通过 Paradigm 盲拍出售期权 oToken。

- 拍卖得到的期权金进入金库,是策略的主要收入来源。部分代币(比如 stETH)还可以同时在 Lido 平台质押,获得质押奖励作为额外的收益来源。

- 期权到期时,如果是价外到期,则期权无价值,抵押资金将全额回收到金库。如果是价内到期,则期权买方将行权,这将造成金库损失。抵押资产在扣除损失后,回收到金库,连同期权收入一起分配给用户。

举例

假定铸造一份行使价为 $1800 的 ETH 价外看涨期权合约。到期时:

- 如果 ETH 的价格<$1800,Ribbon 金库中的 ETH 和权利金将返还给用户;

- 如果 ETH 的价格>$1800,Ribbon 金库中的 ETH 可被期权持有人以 $1800 价格兑换,金库中的 ETH 余额和期权出让金返还给用户。

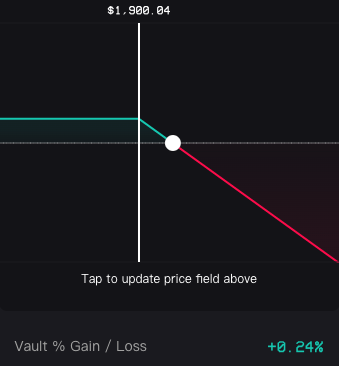

期权到期时,标的现价在行权价以内,金库将赚取期权金;标的价格超过行权价,金库则有可能遭受损失。下图为行权价 $1900 的 ETH 看涨期权收益示意图,当到期现价低于 $1900 时,Vault 将赚取权利金,一旦现价超过 $1900,Vault 收益将减少,当现价超过 $1904 时,Vault 收益为负。

策略收益和费用

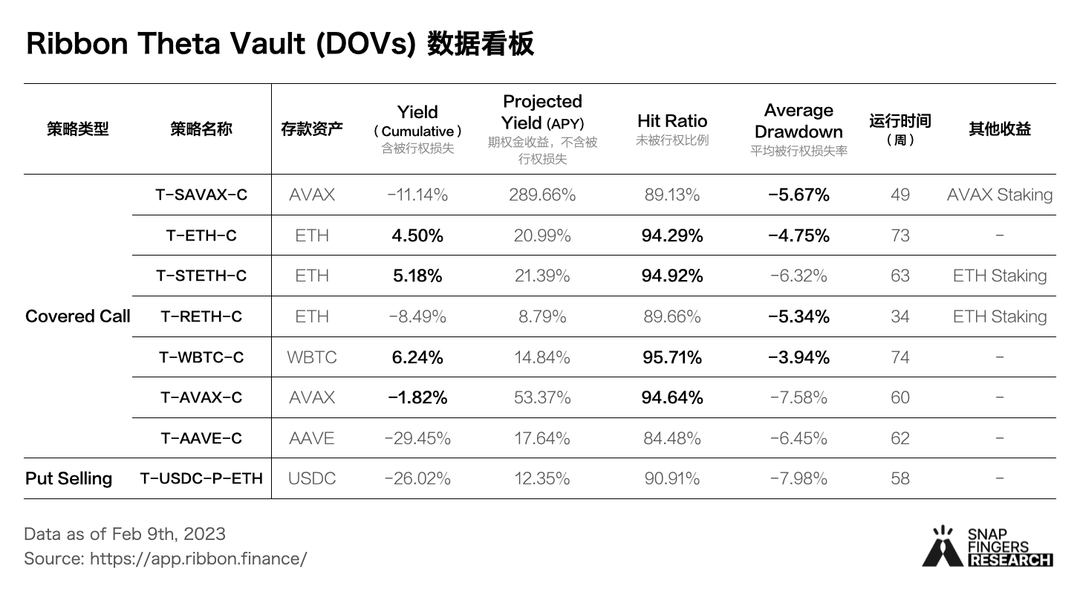

Theta Vaults 的收益表现有两个指标:Yield(Cumulative)和 Projected Yield (APY)

- Yield(Cumulative)是 Vault 的累计收益率,包括 Vault 期权收益和被行权损失,有币本位和 U 本位两种计算方式。

- Projected Yield (APY) 是近 4 周的平均年化收益率(排除被行权周)。年化收益率的计算方法是将周收益率(Week Performance,只计算期权金收益并扣除费用)按周复利年化而来。

策略收取两种费用:

- 年化管理费(annualised management fee)2%

- 绩效分红(performance fee):10%

以上费用 50% 上交国库,另外的 50% 将转换成 ETH 奖励给 verBN 的持有者(即 RBN 质押用户)。

策略解读

Theta Vaults 的核心竞争力是行权价算法。从官方资料来看,该算法基于 Black&Scholes 模型并进行了调整(被称为期权合约定价的最佳方式之一,具体介绍)。行权价的计算难点在于,既要考虑到期权在盲拍时具有很强吸引力以获得更多权利金收入,又要兼顾被行权的概率足够低,以避免金库本金损失的情况。

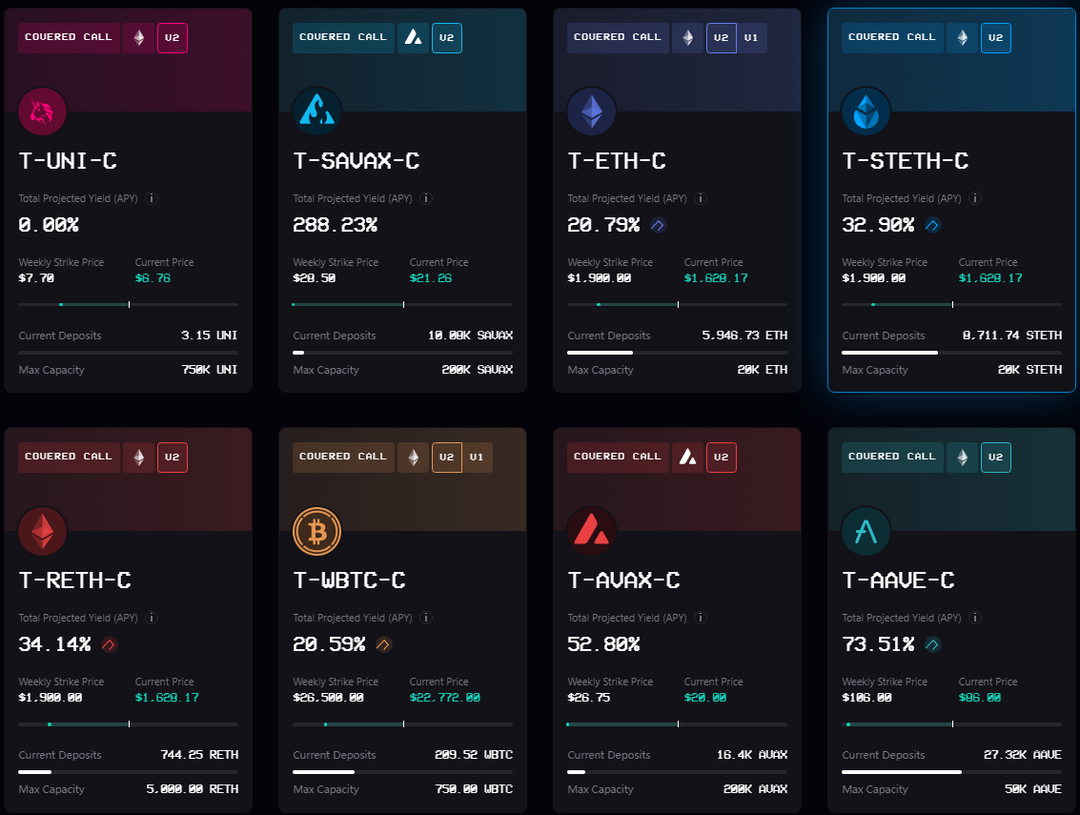

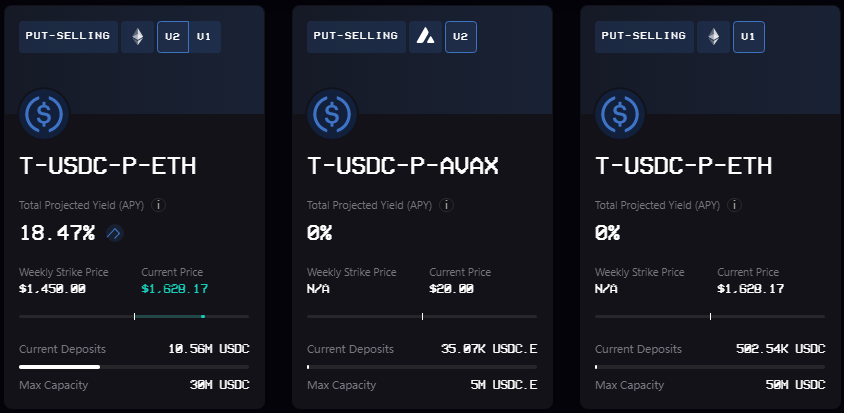

统计 Theta Vaults 所有运行中的策略数据可以看到:

- 所有策略 Projected Yield(APY) 均为正,这是因为该数据展示的是期权金收益率,并排除了被行权的周,该收益率取决于期权 Token 的拍卖收入,一般较为稳定。

- 只有 3 个累积收益率为正,与该收益率高度相关的数据是未被行权的比率以及平均被行权损失率,这两个数据体现了行权价定价的胜率,胜率越高,期权被行权的次数越少、损失越小,反之期权被行权则会造成 Vault 期权抵押品损失。一旦被行权,Vault 损失将远超过期权收入。

尽管 Ribbon DOVs 大大降低了期权参与门槛,但它并非一种稳健的。如果以理财收益为目的选择 Ribbon DOVs 产品,应重点关注累积收益率、Hit Ratio 和 Average Drawdown,而非 APY。如果以对冲为目的,则需要根据对冲策略选择相应产品。

关于【Ribbon Finance 期权策略解析】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

二、Ribbon Earn

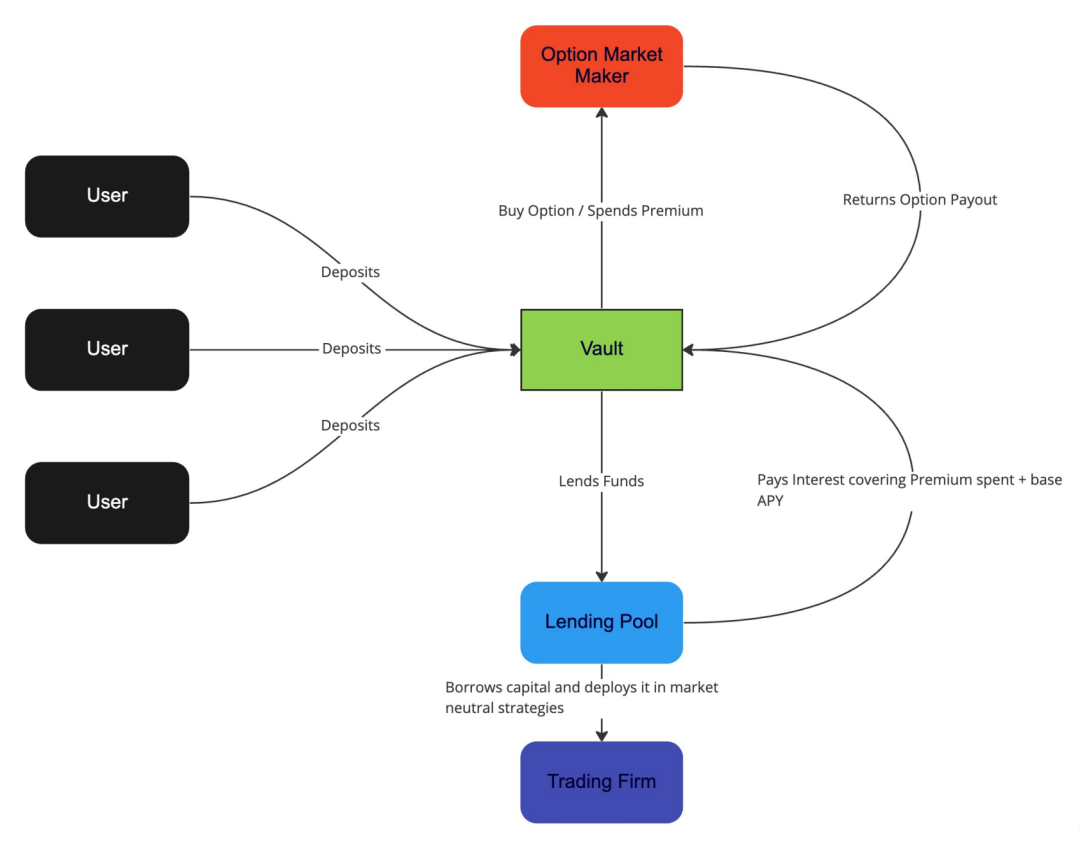

R-Eern(Ribbon Earn)是针对风险厌恶用户提供的一种保本收益型产品。它通过结合借贷以及奇异期权的策略,在保证本金不遭受情况下,利用市场短期波动来获得收益。

该产品提供两种策略:

- Ribbon Earn USDC:用户通过存入 UDSC 代币来参与该产品以赚取收益。

- Ribbon Earn stETH:用户通过存入 stETH 代币来参与该产品以赚取收益。

1、Ribbon Earn USDC

策略逻辑

策略的收益来源于两部分:

- 基础收益

- 金库的资金将被转入 Ribbon Lend,借贷给平台认证筛选的白名单机构,获得借贷收益,作为策略的基础收益。当前策略基础收益为2%。

- 期权收益

- 借贷收入超出基础收益的这部分资金将被用来购买 ETH 障碍退出期权,当到期时(当周末)ETH 价格在的上下波动各不超过8%时,期权将获得收益;否则期权就无价值。

举例

假定 Ribbon Lend 的年利率为 9%,基本收益设定为 2%,那金库借贷的收益 7% 的资金将被用于购买 ETH 期权。

收益和费用

由于策略的基础收益以及期权购买资金均来自于借贷收益,所以存在极端情况下,贷方被清算导致借贷资金蒙受损失的情况。对于期权部分,购买资金来自

于借贷收益,即使归零也不损失本金;如果有收益,则成为额外的收益来源。

该产品收取收益的 15% 固定费用。

2、Ribbon Earn stETH

策略逻辑

策略的收益来源于两部分:

- 基础收益

- 该部分收益来源于 Lido 平台对于 stETH 奖励中的部分资金,当前基础收益设定为 0.75%(当前 Lido 平台的奖励利率为 4.41%)。

- 期权收益

- Lido 平台奖励超出基础收益的部分,再加上 0.5% 的金库本金,将被用来购买 ETH 障碍退出期权,当到期时(当周末)ETH 价格在的上下波动各不超过10%时,期权将获得收益;否则期权就无价值。

收益和费用

首先,0.5% 的金库本金被用于购买期权,所以如果到期时,ETH 价格超出期权设置的退出价时,将会损失这 0.5% 的本金。由于计算的收益是基于 ETH 的价格,但以 stETH 支付给用户。所以实际赚取的 stETH 数量还取决于 ETH 与 stETH 之间的汇率。stETH 存在由于 ETH 质押验证节点失效而受到 100% 质押资金处罚的风险。

该产品收取收益的 10% 固定费用。

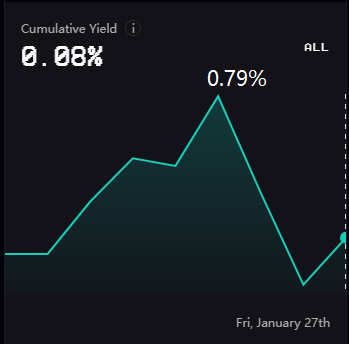

策略解读

Ribbon Earn stETH 的策略其实还是会损失本金的,虽然根据官方说明是 0.5%,但这是每次期权可能会损失的本金数量。当然 0.5% 相对来说还是一个很低的值,毕竟根据现有的收益情况(基础收益设定在 0.7%)来看,主要的收益来源应该是来自于期权的收益。同时从期权退出价格的范围(+/- 10% 比 ribbon earn 要多 2pt)以及费用收取(10% 的固定收益分成),也能看出。

虽然官方介绍中有提及,经过回测,策略金库的历史收益可以达到 11.3%,高于 Lido 的 7.9% 的同期回报率,但跟踪了近期的收益情况,并不是特别理想。

注:官方宣称,R-stETH-Earn 自 2021 年 4 月 30 日起进行了回测,这是 Lido APR 在 Dune 上可用的第一天。在 2021 年 4 月 30 日至 2022 年 11 月 25 日期间,按 stETH 计算,金库的回报率为 11.3%,而 Lido 同期的回报率为 7.9%。

参考资料

Ribbon Finance Doc:https://docs.ribbon.finance/

Ribbon Blog:https://www.research.ribbon.finance/blog

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Snapfingers Labs,如有侵权请联系删除。转载或引用请注明文章出处!