数据解读:速览三大稳定币的全链分布

目前,USDT市值约685亿美元,排名第一,同时也是今年唯一一个市值实现了正增长的主流稳定币。

原文作者:wesely

原文来源:DeFi之道

最近,BUSD 发行商 Paxos 陷入了与美国 SEC 拉锯战,SEC 质疑其背后缺少充足的资产储备,作为由全球第一大交易所币安背书发行的稳定币,BUSD 也被很多人视为币安商业版图之一,这一事件也引发了一场对于 BUSD 的信任危机。

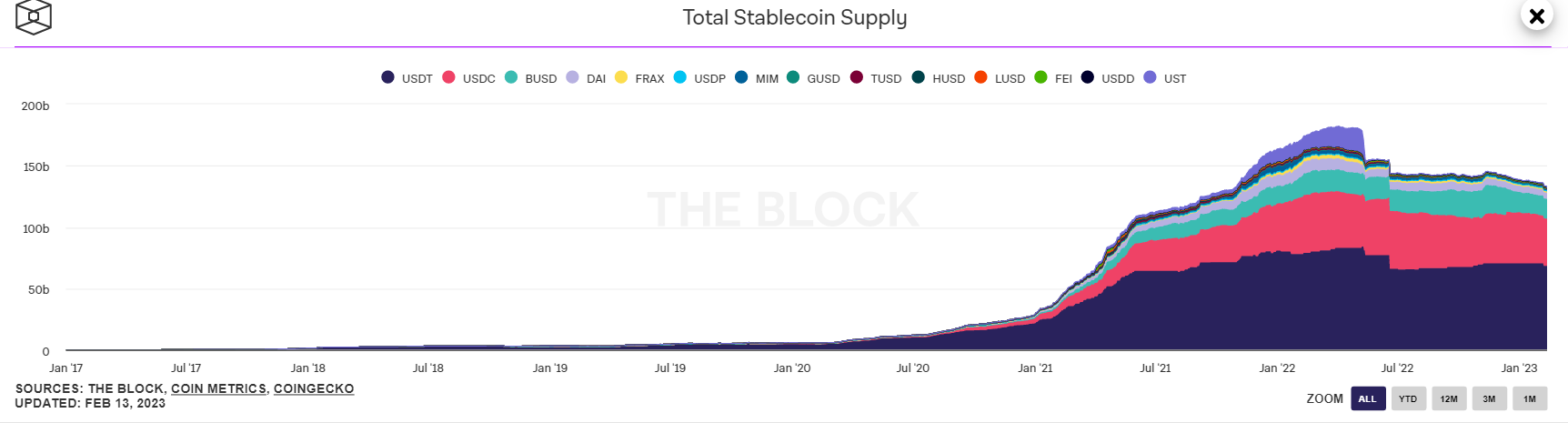

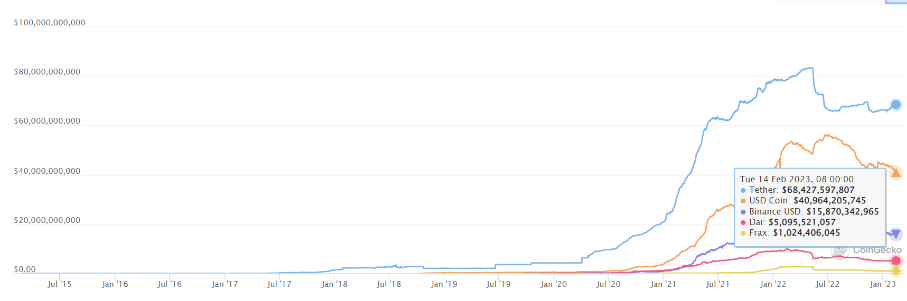

稳定币作为整个 Crypto 市场的核心资产之一,在近几年中经历了非常大幅的增长,对比2017年同期数据增,整个稳定币总市值长了5500多倍。根据 Coinmarketcap 最近统计,当前稳定币总市值约为 1369 亿美元,其中,Tether 发行的 USDT 在市场占比最高,为 50.3%,约685亿美元;Circle 发行的 USDC 占比29.9%,大约415亿美元;由 Paxos 在 Binance 品牌支持下发行 BUSD 占比11.5%,大约157亿美元。

上述三种稳定币占到了整个稳定币市场的90%以上,从稳定币的类型上来看他们都属于中心化的稳定币,以现实的资产抵押进行发行,而我们熟知的由 MarkerDAO 发行的去中心稳定币 DAI 有50.8亿美元,占比仅有5%。接下来我将就三大主流稳定币,来看他们的不同的链上资产分情况。

USDT

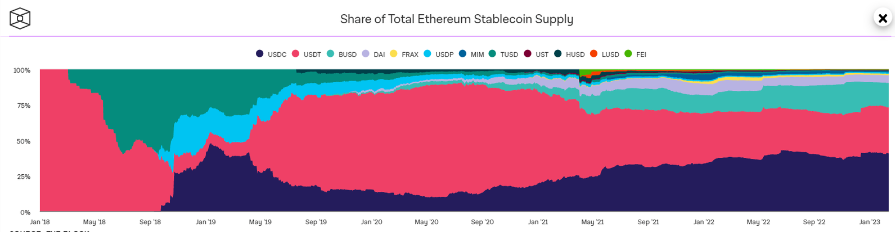

2014年10月 Tether 正式推出 USDT,一直是最知名的稳定币,这个时期的 USDT 主要是基于比特币的 Omni 协议来发行,之后几年 USDT 也一直垄断着整个稳定币市场,2018年后,伴随着 TUSD、USDP(发行商也为 Paxos)、USDC 等稳定币的出现,USDT 的份额经历一个下降期,但很快凭借着在多链发行和诸多交易所支持的主要币种,很快就重新站上了一把手的位置。

目前,USDT市值约685亿美元,排名第一,同时也是今年唯一一个市值实现了正增长的主流稳定币,即使它面临过多轮的FUD,用脚投票之下,USDT 依旧成为了大部分用户的选择。

发行在以太坊上的各个稳定币占比

发行在以太坊上的各个稳定币占比

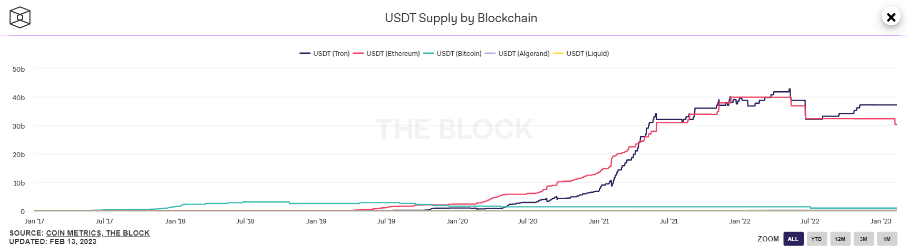

今年 USDT 新铸造了 24 亿美元的 USDT,增长约 3%,其市场份额自 2021 年 12 月以来首次超过 50%,根据其官网公开的数据显示,USDT 在以太坊、Torn、Near、EOS、比特币侧链Liquid 等不同链上均有发行,具体的发行量如下:

- Torn:371.25亿(54.1%)

- 以太坊:302.8亿(44.2%)

- Solana:18.9亿(2.75%)

- Omni:8.88亿(1.3%)

- Avalanche:6.51亿(0.95%)

- Tezos:1.41亿

- Algorand:1.34亿

- EOS:8500万

- Liquid:3650万

- Polkado+Kusama:1150万

- Bitcoin Cash:598万

- Near:500万

可以看到,Tether 总计在13条链上发行了 USDT,其中在 Torn 上的发行量最大,占比达到了54%以上,其次为以太坊和 Solnan 分别为44%、2.7%,链上发行量前四占到了总发行量的近99%。

值得注意的是,Tether 公开的这部分信息显示在 Polygon 上的授权发行的 USDT 为零,换句话说目前 Polygon 链上流通的 USDT 都是通过映射而来,而并非 Tether 原生发行。除了发行锚定美元的稳定币,Tether 还发行了锚定欧元(约3638万欧元)、离岸人民币(约2050万元)、黄金(约24.6万盎司)和墨西哥比索(约1956万比索)的稳定币。

USDC

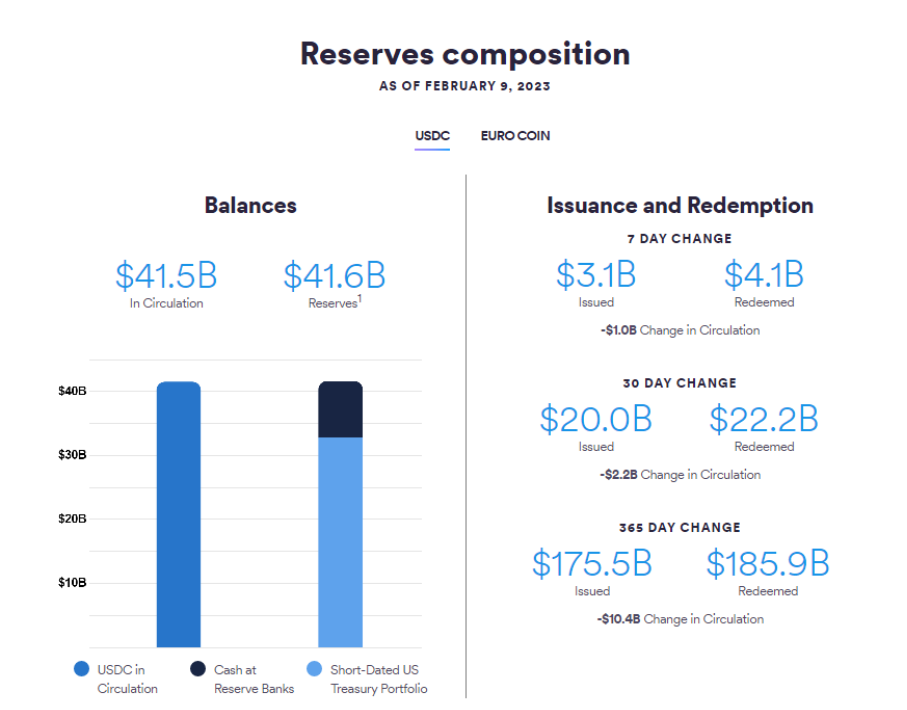

2018年5月 Circle 首次宣布了 USDC 的发行计划,并于2018年9月正式推出,目前 USDC 有415亿美元,在稳定币市场中排名第二,今年以来,USDC总量减少了超 33 亿美元,降幅近 7%,根据其公布的各个公链发行数据统计显示,在9条公链上有发行USDC,具体数据如下:

- 以太坊:381.6亿(占比91.95%)

- Solana:50.3亿(12.1%)

- Torn:10.8亿(2.6%)

- Polygon:8.36亿(2%)

- Avalanche:5.86亿(%)

- Hedera:2.5亿(1.4%)

- Stellar:1.64亿

- Algorand:1.25亿

- Flow:1281万

相比 USDT 的多链分布,USDC 的分布更加集中,其中发行在以太坊上 USDC 占到了发行总量的近92%,其次依次为 Solana 上的12.3%、Torn 上的2.6%和 Polygon 上的2%。在其储备资产中,短期债券占比78.8%,现金类资产占比21.2%,此外无论是从最近一个月还是近一年的数据来看,USDC的赎回量都大于新发量。

关于【数据解读:速览三大稳定币的全链分布】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

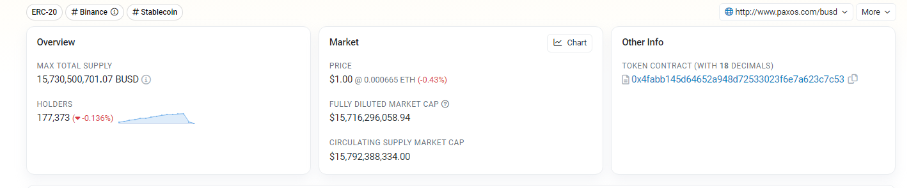

BUSD

Paxos 成立于2013年,总部位于纽约,主要提供现金托管、加密货币服务、数字资产发行、证券和商品结算等服务。在2018年9月,该公司获得了纽约州金融服务部(NYDFS)发行的稳定币的许可,随即推出了 Pax Dollar(USDP)稳定币,一年后,与币安合作推出又一款稳定币 BUSD,截止2月15日,BUSD 以 161 亿美元的发行量排名第三。

在 USDP 在发行之初,这款稳定币一度占据了以太坊上近30%的稳定币市场,但桎梏于有限的应用场景,之后市场份额持续下滑,在 BUSD 推出前夕,其市场份额已不足7%。而此时,火币的 HUSD、DAI 等稳定币也相继推出,进一步加剧了稳定币的市场竞争。从某这程度上来说这也促进了 Paxos 与币安的合作,币安可以拥有合规品牌的稳定币,而 Paxos 也能伴随着币安的全球化扩张,夺回丢失的市场,2022年11月,USDP 和 BUSD 在以太坊上的稳定币市占率达到了23%的历史最高值。

但如今,这种友好的关系在 SEC 的关照下不复存在了,2月13日,Paxos 发布公告称,将终止与币安就 BUSD 的合作关系,并从2月21日起停止发行新的 BUSD。一时间,BUSD 开始出现了大量的赎回,从链上的数据显示,仅三天时间就有超过8亿美元的资产赎回,Curve 上的稳定币资产池大幅度倾斜,BUSD 的持有者甚至都下降了1.5%,相比 BUSD 的赎回,更多人担心的是 Binance-Peg BUSD 是否拥有足够的抵押物。

最近7天BUSD市值变化

最近7天BUSD市值变化

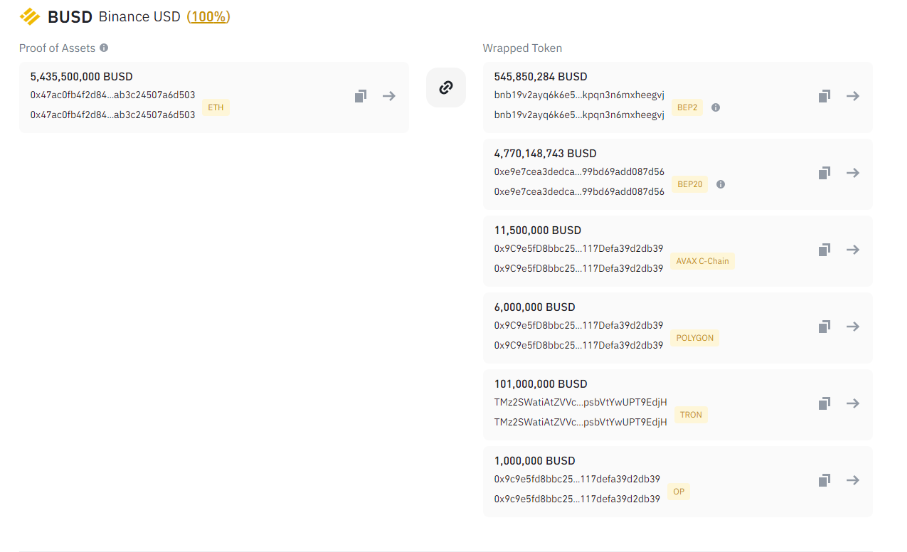

我们都知道,BUSD 由 Paxos 发行和拥有,币安授权其品牌的一款稳定币,但与 USDT 与USDC 发行商直接在各条链上发行稳定币不一样,Paxos 仅在以太坊上发行了 BUSD,而我们在 BNB链、Avalanche 等链上看到的 BUSD 都是映射而来,它是币安提供的 BUSD 封装版本 Binance-Peg BUSD,以 1:1 的比例跟踪原始 ERC-20 BUSD 的价值。

根据币安公布的数据显示,目前 Binance-Peg BUSD 发行量总计54.35亿枚,分布在6条链上,具体数据如下:

- BNB Smart Chain(BEP20):47.7亿(87.8%)

- BNB Beacon Chain(BEP2):5.45亿(10%)

- Torn:1.01亿(1.9%)

- Avalanche:1150万

- Polygon:600万

- Optimistic:100万

这时可能有人会有疑惑,为什么不直接将 BUSD 发行在不同链上呢,就像 USDC 和 USDT 所做的那样?

这时可能有人会有疑惑,为什么不直接将 BUSD 发行在不同链上呢,就像 USDC 和 USDT 所做的那样?

dForce 创始人 Mindao 说 “监管不一定批,每个链安全性不一样。而且这两者铸币权是有差异的,BSC 大部分铸币权在交易所,资方发行方则需要铸币权在自己手上“。另一种说法主要是对合规化成本的考量,也就是 Paxos 与币安合作初期在多链操作看不到利益,而合规成本很高,Paxos 也就不愿意向 NYDFS 做其他链发行 BUSD 的审批,等到后期想做时已经来不及。

鉴于币安本身具有中心跨链桥的属性,除了 Binance-Peg BUSD,与币安桥挂钩的代币(统称B-Token)还有很多,铸造模式有也与 Binance-Peg BUSD 基本一样,目前,币安总共铸造了 97 种 B-Token 代币,比如有:6.82万枚 BTC,58万枚ETH等等,这些资产大多分布在BNB智能链和 BNB Beacon两条链上,相比BUSD,这些资产的状况其实更值得关注。

自去年12月初以来,BUSD 市值减少68.9亿,降幅超30%,是三大主流稳定币降幅最大的一个。

纵观当前的 Crypto 行业,中心化的稳定币依旧占据着核心地位,即使是有 Dai、Frax 等知名的去中心化稳定币,也无法撼动前者的地位,甚至在牛市退潮后他们经历了更大的降幅,比如:DAI 的市值在今年以来下降了5.6亿美元,降幅超 10%。作为 DeFi 三件套之一,稳定币的去中心化发展依旧悬而未决,伴随着 Aave(GHO)、Curve(crvUSD)等 DeFi 巨头入局,又会给稳定币这个巨大的市场带来哪些改变,值得我们持续关注。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:wesely,如有侵权请联系删除。转载或引用请注明文章出处!