如何避免 BUSD 之灾?这些去中心化稳定币值得期待

crvUSD 将使用一种称为 Lending-Liquidating AMM 算法的新清算机制。

原文作者:TheDeFinvestor

原文来源:Twitter

编译:Kyle,DeFi 之道

SEC 正在打击中心化稳定币。所以是时候寻找去中心化的替代方案了。

在这篇文章中你将能够了解有关去中心化稳定币的所有信息。

SEC 近日宣布起诉稳定币 BUSD 发行人 Paxos。

SEC 近日宣布起诉稳定币 BUSD 发行人 Paxos。

一周前,SEC 强迫加密交易所 Kraken 关闭其流动性质押服务。

无论您是否居住在美国,相关的法规即将出台,最好尽可能少使用中心化平台。

与当局声称的相反,他们最近的行动并没有使投资者受益或保护他们。

SEC 只是想扼杀这个行业。

即使使用去中心化平台不能完全保护您免受监管,它们绝对是更好的选择。

目前有 2 种去中心化稳定币类型:

• 超额抵押型——由流动资产(ETH、USDC 等)完全抵押

• 算法型——这些稳定币没有完全抵押,可以根据协议代币铸造或赎回

自从算法稳定币 UST 垮台以来,来自第二类的稳定币都抬不起头。

然而,Frax Finance 仍然是算法稳定币领域的重要参与者,值得关注。

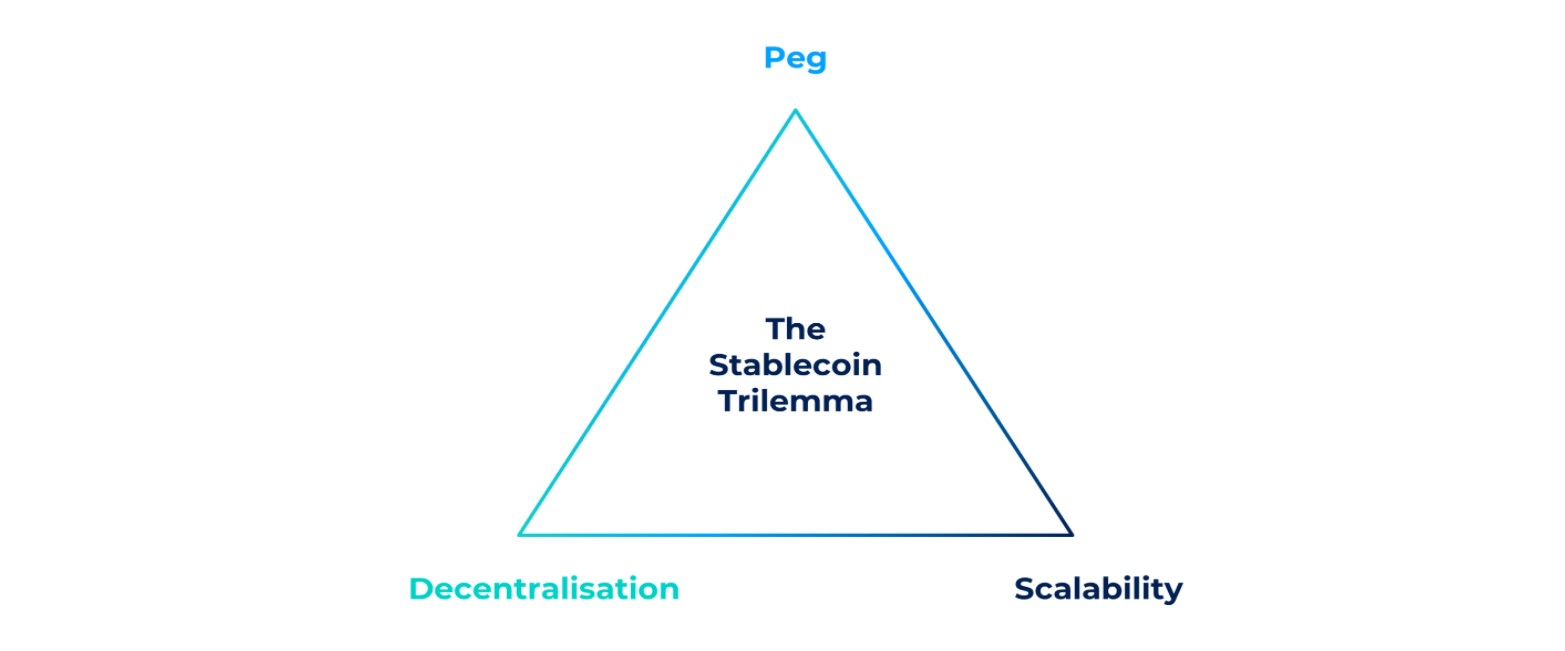

问题是算法稳定币和超额抵押稳定币都必须做出妥协:

• 超额抵押——更安全和有抵抗力,但资本效率较低

• 算法——抵抗力较低,但资本效率更高

迄今为止,还没有稳定币能够解决这个三难困境问题。

但这里有一些最成功的去中心化稳定币:

1. DAI

1. DAI

MakerDAO 的 DAI 是目前规模最大的去中心化稳定币。

DAI 可以通过抵押许多蓝筹加密资产进行铸造,包括 ETH、BTC 以及收益型资产。(例如 stETH & Curve LP 代币)

关于 DAI 的一个担忧是 DAI 主要由中心化稳定币 USDC 支撑。

如果 USDC 完全失去挂钩,DAI 将受到严重影响。

这不太可能发生,但最好记住这一点。

另一个有趣的事实是,MakerDAO 大量投资于现实世界资产(RWA),超过 50% 的收入来自 RWA。

2. FRAX

Frax Finance 的 FRAX 第一个部分储备去中心化稳定币。

FRAX 受到部分资产支撑(主要由 USDC),另一部分则由稳定算法来支撑。

Frax Finance 利用算法市场操作 (AMO) 来维持 FRAX 挂钩稳定性并产生收入。

该团队一直在熊市中进行建设,推出了许多增加 FRAX 效用和协议收入的新产品。

除了 FRAX,Frax Finance 还推出了第二款名为 FPI 的稳定币。

FPI 是一种与 CPI 挂钩的稳定币,旨在抗通胀。

3. LUSD

Liquity Protocol 的 LUSD 是最具弹性的去中心化稳定币。它具有很多特性:

• 流动性智能合约代码不可更改

关于【如何避免 BUSD 之灾?这些去中心化稳定币值得期待】的延伸阅读

Alameda 死亡后 揭秘 Tether 最大发行人 Cumberland

Cumberland是DRW旗下的子公司,自2014年推出以来一直专注于加密货币市场,与多家交易所和加密货币借贷机构有所往来。它也是总统工作组关于稳定币的报告提供意见的公司之一,并积极参与包括USDC在内的其他稳定币发行。

Paxos联姻Solana生态,USDP逢春?

Paxos最近获得纽约金融服务部(NYDFS)的批准,将其稳定币发行业务扩展到Solana区块链,这是Paxos首次将其业务扩展到以太坊之外的加密世界。Solana的稳定币用例活跃,可能会为稳定币市场带来新的活力,并可能为稳定币的市场格局吹起一丝涟漪。

• 可通过许多去中心化前端访问流动性合约

• $LUSD 只能针对 ETH 铸造

• 清算通过稳定池处理

• 清算通过稳定池处理

总之,不管未来的监管多严格,$LUSD 也不可能被倒下。

并且由于其高效的清算机制,$LUSD 贷款的最低抵押率为 110%。

任何人都可以通过将 $LUSD 存入稳定池并以折扣价购买 $ETH 来参与清算过程。

Liquity 目前在以太坊和 Aztec Network 上可用。

在 Aztec 上借入 $LUSD 可以以极低的费用和完全的隐私的方式来完成。

4. sUSD

sUSD 是由Synthetix 的项目代币 SNX 超额抵押的稳定币。

铸造 sUSD 的 SNX 质押者获得 Synthetix 收入的一定 %。

目标抵押率为 400%,因此 sUSD 的可扩展性不是很好。

但是一旦 Synthetix V3 上线,将会有更多抵押品类型可用。

5. agEUR

Angle Protocol 的稳定币 agEUR 是目前规模最大的与欧元挂钩的去中心化稳定币。

如您所知,欧元/美元汇率从 2021 年的 1.21 跌至 2022 年 10 月的底部 0.97。

这种急剧下降显然导致了对欧元稳定币的兴趣下降。

但鉴于欧元兑美元再次开始升值,这种趋势可能会改变。

Angle 团队围绕 agEUR 构建了一个产品生态系统,以提高其实用性。

从单一界面就可以完成借贷、获得杠杆、法币出入金等操作。

6. MIM

这是一种去中心化的稳定币,主要由收益资产支持。

尽管经历了动荡的过去,MIM 还是成功地保持了与美元的挂钩。

Curve LP 代币、GLP 和其他资产可以用作抵押品,同时仍能赚取一定比例的抵押品收益率。

下面还有一些即将推出的稳定币

真实收益这个叙事表明,人们正在寻找像实体企业一样产生收入的项目。

为了创造新的收入来源并提高流动性提供者的资本效率,许多知名协议将推出自己的稳定币:

- 来自 Aave 的 GHO 稳定币(已经在测试网上运行)

- 来自 Curve Finance 的 crvUSD 稳定币(关于其发布的细节不多)

- 来自 Redacted Cartel 的 DINERO 稳定币(由 ETH 流动质押衍生品支持)

- 来自 Ethos Reserve 的 ERN 稳定币(几周后发布)

其中一个非常有趣的是crvUSD。

crvUSD 将使用一种称为 Lending-Liquidating AMM 算法的新清算机制。

它的借款人不必担心发生即时清算,因为 AMM 将逐步清算/取消清算他们的抵押品,而不会收取罚款。

以上这些是需要关注的稳定币项目。

我希望去中心化稳定币的主导地位会随着时间的推移而增加。

2022 年许多中心化、不透明系统的崩溃再次表明了去中心化的重要性。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:TheDeFinvestor,如有侵权请联系删除。转载或引用请注明文章出处!