EigenLayer 的 Re-staking:会催化 LSD 板块的下一波吗

Eigenlayer 可归类于 LSD 赛道的创新叙事之一,让质押用户除了 PoS 质押外,可以同时把资金重复质押到其他项目,从本质上提高质押 ETH(如 stETH 或 rETH)的资本效率。

原文作者:Cabin VC

原文来源:微信公众号

上周,原本计划于 3 月份的以太坊上海升级被推迟至上半年,距离以太坊自由冲提的时代将比预期稍晚些到来。

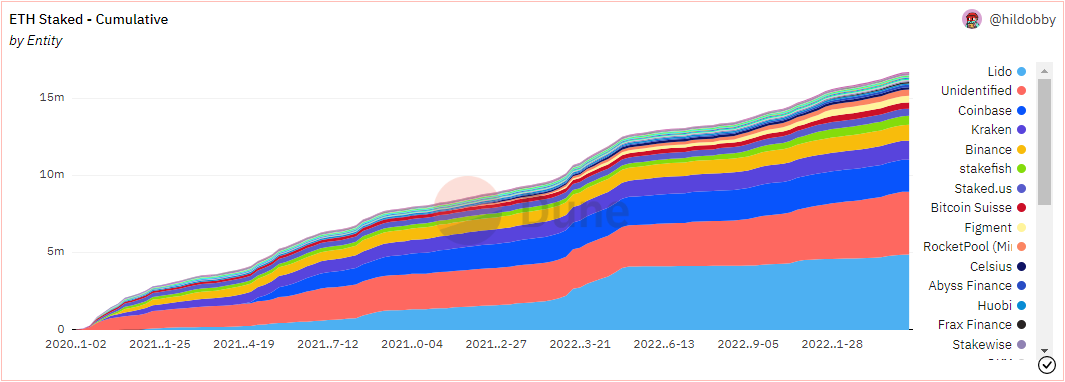

随着 ETH 释放、套利驱动和 LSD 协议的发展,市场普遍预计 ETH 质押率或持续上涨,以太坊当前质押率正在接近 14%,以 PoS 公链典型质押比率的 40-70% 来计,增长空间大。

(https://dune.com/hildobby/eth2-staking)

(https://dune.com/hildobby/eth2-staking)

LSD 项目旨在创造基础收益率以上更高的收益,是今年的热点话题板块。市场对于这次升级预期反馈积极,从近期 LSD (Liquid Staking Derivatives)板块行情就能看到。目前,基于 DVT 技术的质押解决方案能够将节点再度分布式,提高验证节点稳定性,受到广泛讨论(以 SSV 为代表)。

该赛道基于以太坊这一重要基础设施升级,是今年比较确定的赛道。上海升级对以太坊生态的影响长久而持续,预计在该板块二次炒作后,该赛道热度将从 LSD 上游的质押板块传导至下游应用板块,并出现更多质押凭证与 DeFi 的组合结构。

今年中期乃至下半年,该赛道中的 Re-staking 可以继续挖掘。Re-staking 概念下,能够将质押的 ETH 二次质押、并解决非结算层 Dapp 的信任及安全性,以 EigenLayer 为代表。同时,EigenLayer 也是去年热点概念“模块化区块链”的延伸之一。

EigenLayer 及其下游协议的发展情况值得进一步关注。 Eigenlayer 可归类于 LSD 赛道的创新叙事之一,让质押用户除了 PoS 质押外,可以同时把资金重复质押到其他项目,从本质上提高质押 ETH(如 stETH 或 rETH)的资本效率。

如何实现这种“套娃”呢?

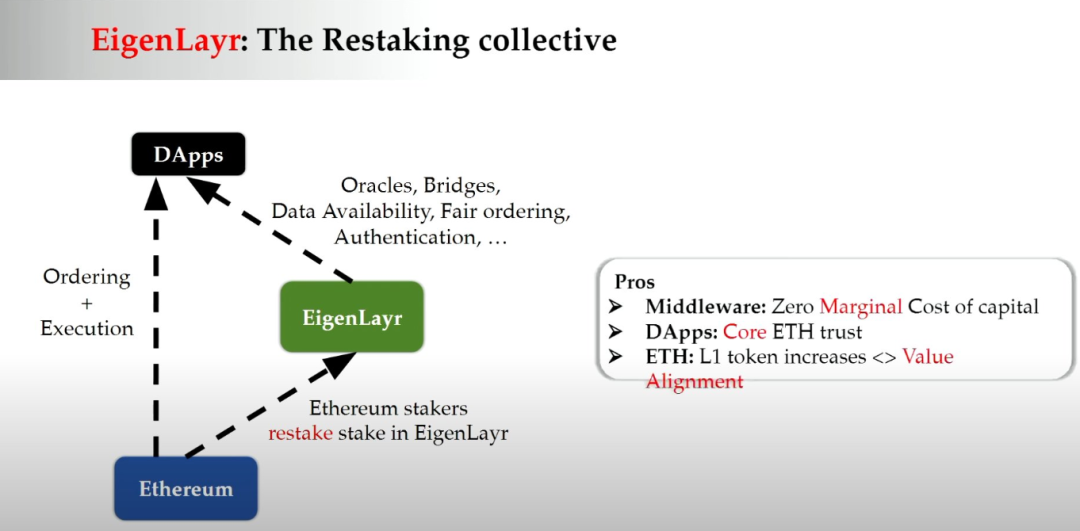

EigenLayer 引入了 Re-staking 模型:该协议创建了一个可选择加入的中间层,在中间层上,允许用户将质押的 ETH 存入智能合约,同意授予 EigenLayer 额外的执行权利。即:将质押 ETH 的管理权让渡给 EigenLayer 来获得更多收益。

这样的网络可视为在众多以太坊质押者和验证者中,自愿选择加入 Re-staking 的一个集合子网络,与以太坊共享安全性。

关于【EigenLayer 的 Re-staking:会催化 LSD 板块的下一波吗】的延伸阅读

以太坊基金会应该解散吗?

本文指出以太坊基金会和可信中立的冲突,以及基金会员工在决策中的影响力。作者呼吁解散基金会或制定宪法来保持可信中立,避免权力积累。研究人员披露获得代币激励,但违背了以太坊的核心价值观。作者认为解散基金会是保持以太坊灵魂和可信中立的唯一途径。

多打一份工多赚一份钱,以太坊研究员正「restake」他们自己

以太坊基金会的顾问角色引发社区争议,因为他们接受了Eigen Foundation的职位并获得大量EIGEN代币激励。这引发了对基金会中立性的担忧,也暴露了其信息披露不足。然而,这也提醒我们应重视社会共识层面的去中心化,以太坊选择模块化架构让不同团队共同实现更美好的未来。

该网络中的选择加入将带来很多结果:例如,提供额外的验证服务将能够获取额外的验证收益。一个 Token 的角色是多重的,可以既是质押 Token 、又是验证 Token。

Re-staking pool 中,以下三种模式的 ETH Staker 可以⾃愿加⼊ EigenLayer:

(1)直接将质押在 PoS 链上的 ETH 通过 EigenLayer 进行再质押;

(2)包含 ETH 的流动性质押代币(例如 ETH/USDC LP Token)

(3)包含 stETH 的 LP Token

当然。对上述在共识层中持续存在的抵押 ETH ,EigenLayer 也设置了额外附加的 slashing 条件,以承担相应的风险,对恶意行为进行罚款。

(图片来自 EigenLayer:现在质押的 ETH 主要是用于 execution / ordering;Re-staking 之后,质押的 ETH 可用于 DA / Fair ordering / Authentication / oracles / Bridges 等等)

(图片来自 EigenLayer:现在质押的 ETH 主要是用于 execution / ordering;Re-staking 之后,质押的 ETH 可用于 DA / Fair ordering / Authentication / oracles / Bridges 等等)

这样,以太坊的安全性可共享至 EigenLayer 下游,让众多中间件基于验证网络提供相应服务,也包括新的侧链和 L1,这种验证服务的成本已经被大大降低。

从用户的角度看,在质押 ETH 的同时可维持其它应用或服务。用户在承担了更多的惩罚风险的同时,能够获取更多激励,以实现“一次质押,多份收益”。

而对于其他第三方协议,EigenLayer 提供的是一个在公开市场能够“购买”(或说“租赁”)的以太坊安全网络模块,可省去本身需要在内部生成及维护信任的过程。

这将给 ETH 带来更重的金融含义。能够预期的是,在这样的网络中,持有 stETH 后的一揽子收益又增加了:比如租赁安全性所带来的其他中间件的奖励。

与 LSD 板块内的合作的将更具潜力,EigenLayer 的 Re-staking 下游协议可关注 FXS、Rocketpool 等,其潜在的合作伙伴和合作预期可持续关注,以及 EigenLayer 项目本身进展与技术成熟度。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Cabin VC,如有侵权请联系删除。转载或引用请注明文章出处!