ETH链上数据回暖,Staking监管利好去中心化质押

随着上海升级的临近,以太坊staking赛道的竞争帷幕,也正在缓缓拉开。

原文作者:Ebunker

原文来源:WebX实验室Daily

01ETH链上数据继续回暖

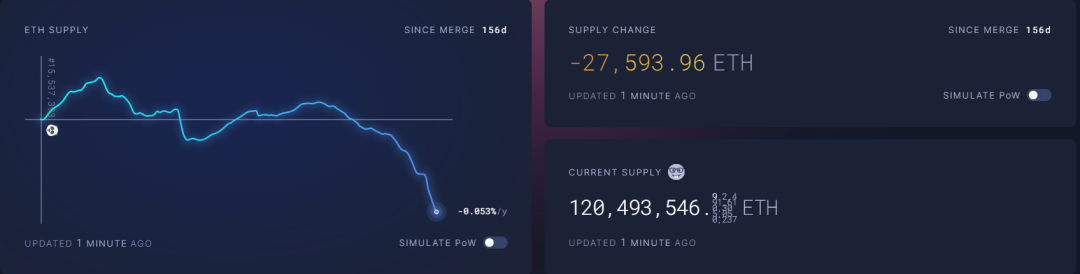

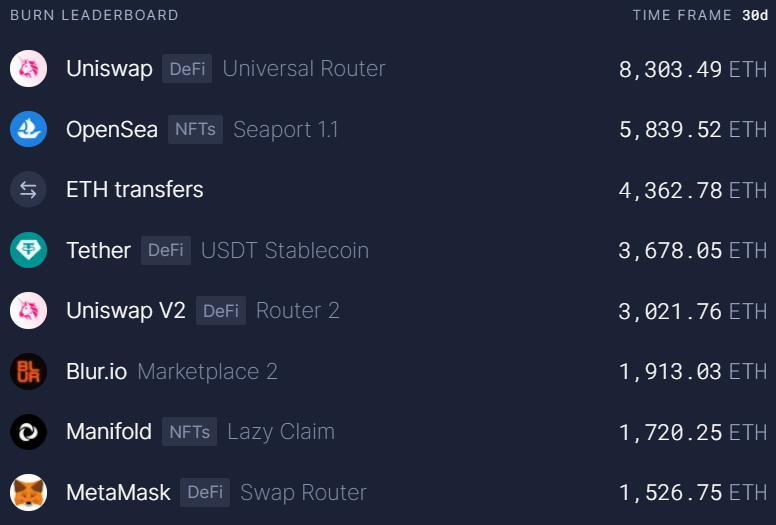

自以太坊大合并(Merge)以来,ETH总量非但没有增加,反而通过燃烧减少了23,700多枚,目前年通胀率为-0.053%。

近30天的ETH销毁贡献应用除了常规的DEX、ETH转账、稳定币、钱包之外,NFT应用也在Blu.io的带动下开始活跃起来。自2020年11月以来,以太坊的Defi市场占比从约96%降至约60%。

NTF方面,Polygon和Solana长期来看已经成为以太坊的两个潜在竞争者。Polygon正在努力将迪士尼和Meta等Web2巨头吸引到NFT领域,而Solana在FTX事件后正在缓慢恢复,正在欢迎新用户和艺术家尝试NFT。当然,以太坊区块链仍然是绝大多数NFT高级藏品的最佳选择。

从gas费用的角度来看,去年整个下半年都处于低迷状态,而最近gas费用出现小幅上涨,表明链上活跃度开始有所起色。

据加密分析公司Santiment的数据,储存在交易所的ETH数量继续下降。自2022年9月份以太坊合并以来,所有交易所的ETH数量减少了37%。交易所的供应持续下降通常被认为是看涨的标志。

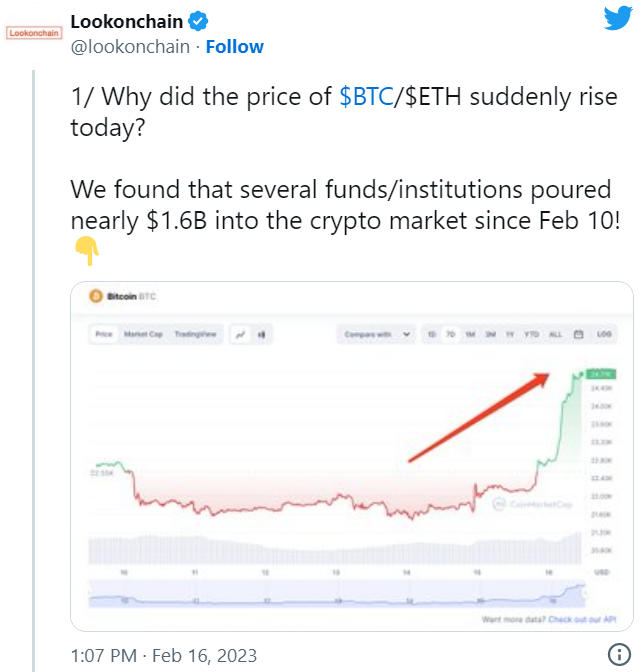

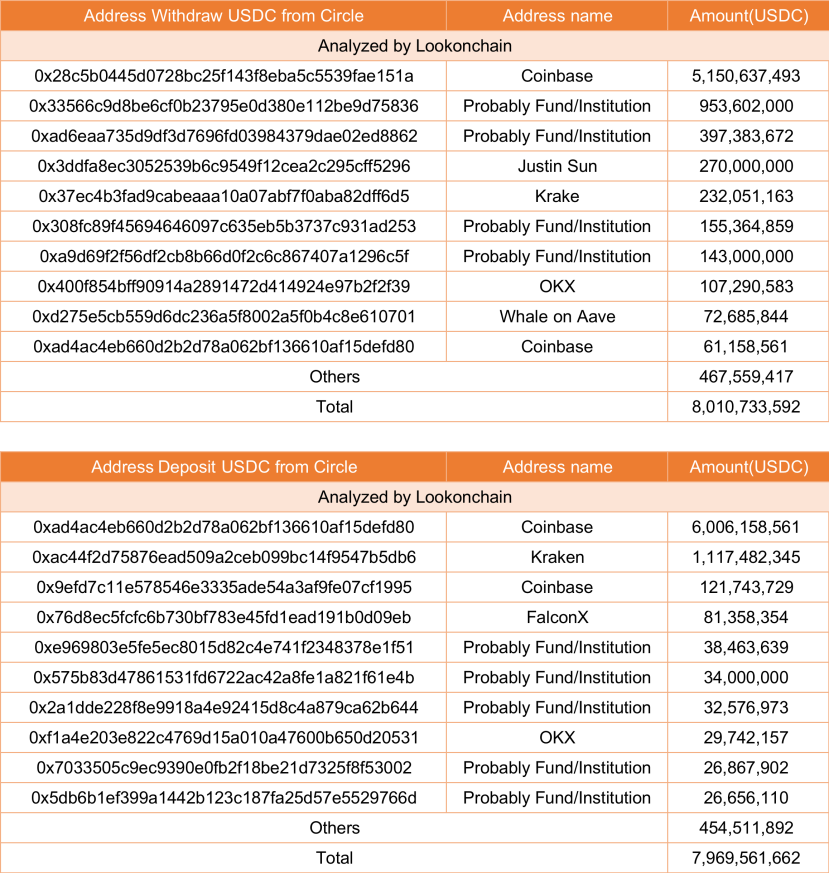

最近,链上数据分析网站Lookonchain指出,在过去一周中,机构一直在买入BTC和ETH。

自2月10日以来,多个基金和机构已向加密货币市场投入了近16亿美元,这可能也是近期行情起色的重要原因之一。

02质押者将如何应对上海升级?

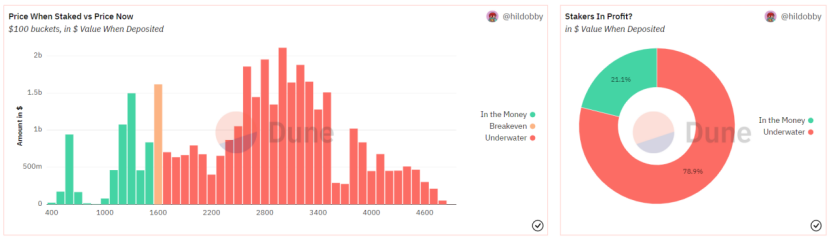

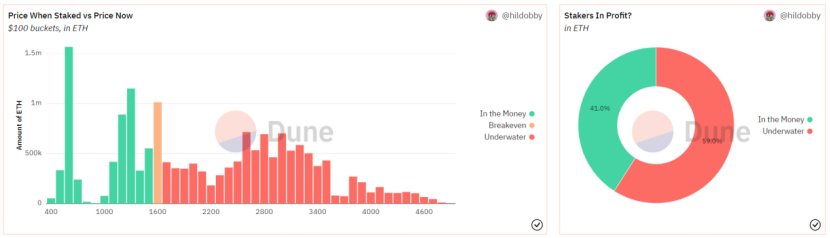

以质押时的价格对比,目前质押中的ETH仅有21.1%处于1600美元以下,而有78.9%的ETH质押时的价格是高于1600美元的,从上图可见,大部分参与质押的ETH价格集中在2500-3500美元区间。

以本息的角度来看,即质押的ETH本金+质押获得的奖励,也仍有59%的质押者处于“水下”状态。从质押者的角度来看,参与信标链质押的基本都长期看好以太坊网络,在牛市周期参与质押的他们并没有获得丰厚利润,因此上海升级后选择撤出质押ETH的可能性不大。

Binance最新的上海升级研究报告也指出,大多数ETH质押者都处于亏损状态,几乎没有以当前价格出售ETH的经济动机。该报告还指出,约200万枚的ETH质押时的价格在400-700美元区间——这代表了2020年12月最早的质押者,由于当时流动性质押鲜为人知,因此这部分ETH大多数是没有流动性的。

上海升级将消除锁定期的流动性风险和不确定性,它最直接影响的群体是那些冲动型的短期投资者。而且,上海升级将ETH从“长期锁定”转变为“活期收益”,这可能会吸引一大批新的参与者,给ETH带来一定数量的潜在购买压力,尤其是在ETH对机构投资者具备长期吸引力的情况下。

03强力监管Vs去中心化

2月9日,美国证券交易委员会(SEC)指控加密货币交易平台Kraken质押服务不规范,违反了证券法,并命令其停止美国客户的所有质押服务,Kraken被迫同意支付3000万美元的罚款并遵循SEC的要求。此次监管虽然暂未波及Coinbase等其他中心化交易平台,但交易所们可能不得不开始重新评估其质押服务的合规性。

在去年FTX、Celsius、Voyager、BlockFi等中心化机构暴雷之后,加密货币中心化平台受到更严格监管的趋势将不可避免,而DeFi协议具有去中心化和无国界的特性,它通过智能合约和其他自动化设计为用户提供匿名服务,将成为潜在的受益者。

因此,加密社区认为,此次事件将对ETH质押数据分布产生长远的影响,利好ETH等去中心化质押服务提供商,而且对以太坊共识层的去中心化也有着重要意义。

04中心化质押和去中心化服务的利弊

通常,中心化交易平台的质押服务具有门槛低、操作方便的优点,缺点是交易所截取了30-40%的质押利润。

据Coinbase透露,其去年第三季度的质押服务收入为6200万美元,占到其同期总收入的10%。此外,用户将资金托管给交易所,也承担了交易所潜在的“第三方”风险。

关于【ETH链上数据回暖,Staking监管利好去中心化质押】的延伸阅读

Scroll生态嫡系项目Pencils Protocol:第三轮空投详解(一鱼六吃)

Pencils Protocol是Scroll生态上的一站式收益聚合器和拍卖平台,提供丰富的链上资产服务。参与第3季空投活动可获得多种积分奖励,其中Scroll Marks是重要指标,持有量决定后期空投分配。为了提高排名,可以通过增加交易量和生态合约交互条数。Pencils Protocol还推出了Pencils积分系统,可用于参与Staking、Vaults、Launch和未来的Shop产品,持有积分可获得福利和优先获得空投。此外,Pencils Protocol还提供类似借贷的杠杆挖矿模式,收益高且风险低。

Scroll生态嫡系项目Pencils Protocol:第三轮空投详解(一鱼六吃)

Pencils Protocol是Scroll生态上的一站式收益聚合器和拍卖平台,提供丰富的链上资产服务。参与第3季空投活动可获得多种积分奖励,其中Scroll Marks是重要指标,持有量决定后期空投分配。为了提高排名,可以通过增加交易量和生态合约交互条数。Pencils Protocol还推出了Pencils积分系统,可用于参与Staking、Vaults、Launch和未来的Shop产品,持有积分可获得福利和优先获得空投。此外,Pencils Protocol还提供类似借贷的杠杆挖矿模式,收益高且风险低。

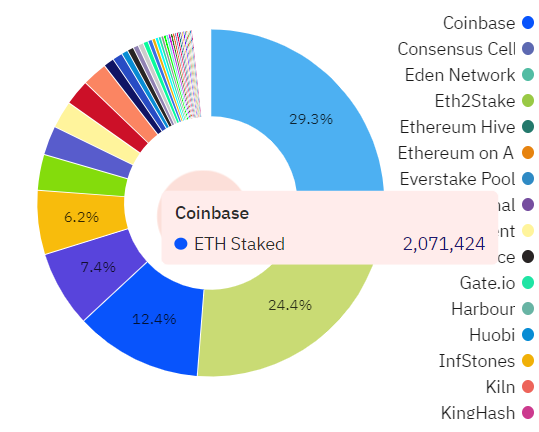

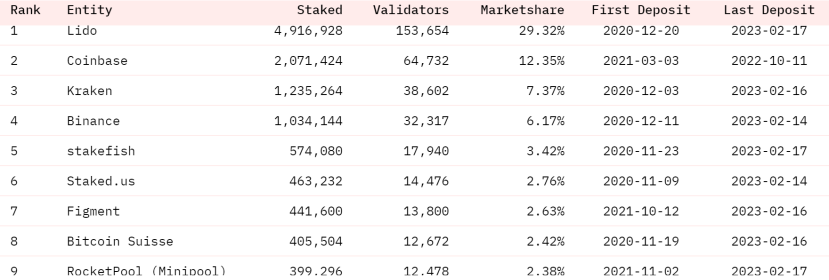

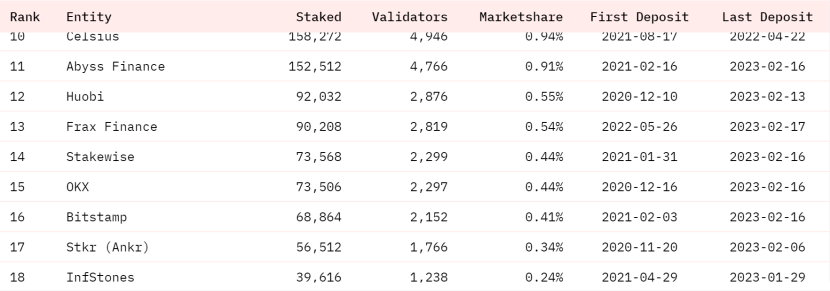

目前,Coinbase是ETH质押量最高的中心化交易平台,目前质押着207万枚ETH,占总质押量的12.4%。

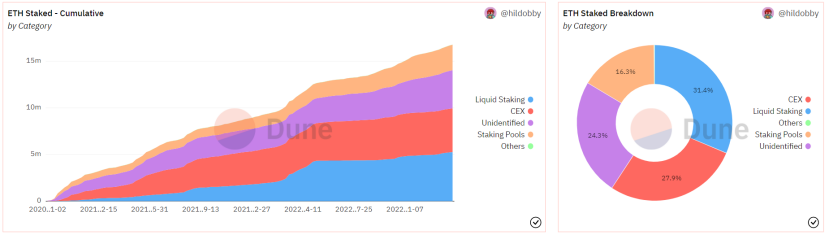

如图所示,ETH质押大致可以分为4大类,分别是流动性质押(31.%)、中心化交易所质押(27.9%)、质押池(16.3%)和无法识别的个人或实体质押(24.3%)。

目前,中心化平台的ETH质押量比较可观,达到468万枚,占总质押量的27.9%。若SEC后续继续对中心化平台的质押进行监管,可以预计的是,更多的ETH将从中心化交易所离开,转向去中心化的流动性质押或质押池服务。

尽管去中心化平台尚不完美,但是,用户自住掌控资金而不是将资金托管给中心化交易所仍然是未来的发展趋势,这将会巩固以太坊的长期前景,也更符合区块链本身的反脆弱性精神。

05质押服务格局

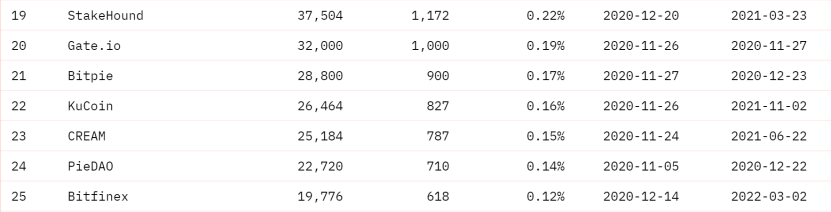

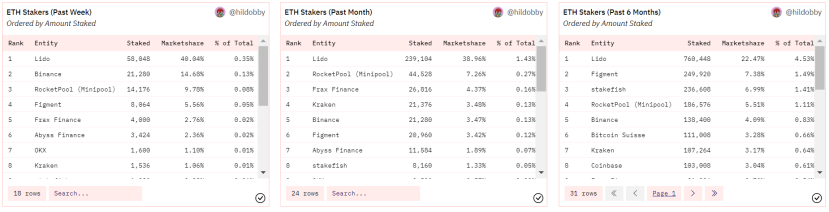

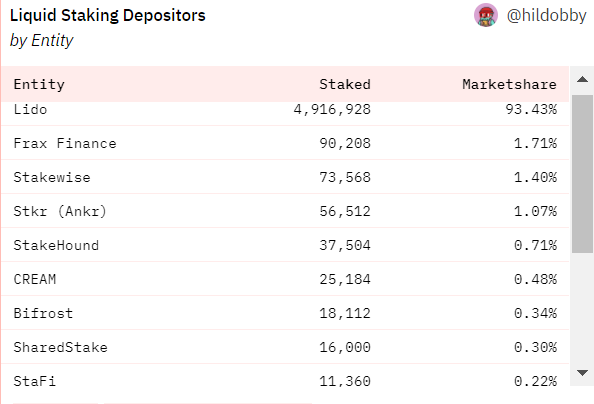

从质押数量排名来看,Lido以491万枚领先,市场份额占比29.32%。除了Lido,其他流动性方案(LSD),包括RocketPool、Frax Finance和Ankr。

从近一周、近一个月、近半年的质押数量来看,Lido头部效应持续性很强,RocketPool和Frax Finance的质押数量也保持着不错的增长势头。

ETH质押数超过5万枚的流动性质押服务项目目前有:Lido(491万)、RocketPool(39.9万)、Frax Finance(9万)、Stakewise(7.3万)、Ankr(5.6万)。

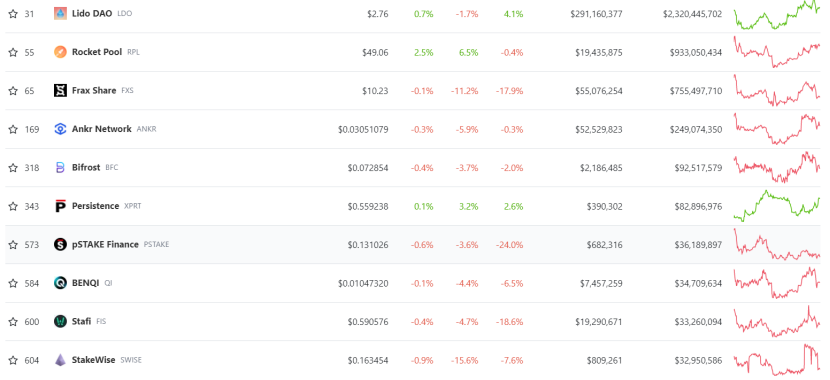

对比流动性质押治理token的市值排名可以发现,这些项目的市值和质押量基本成正比。

在上述几个项目中,从token市值/TVL比值来看,Stake Wise数值为0.24,Lido为0.27,Rocket Pool为1.38,Ankr为2.66,Frax为4.67。这个数值越小,代表每一枚的Token背后拥有越大的TVL。

Frax的以太坊流动性质押数增长速度很快,从2022年10月21日推出至今,从0增长到约9万枚,主要得益于其较高的收益率,目前年化收益率为7.85%(略高于其他协议4-5%的平均收益率),因此仍然在继续吸引用户投入ETH。

此外,Frax质押量远少于Rocket Pool,但市值与其相当,其背后原因可能是Frax还有稳定币等Defi产品矩阵作为支持,体现了其中一部分市值。

Stake Wise的市值/TVL最低(0.24),且5.48%的年化收益率高于市场均值,但近30日质押增长较为缓慢,其后续表现有待进一步观察。反观Lido,尽管它质押量最高,但仍然保持着5.3%的收益率和0.27的低市值/TVL比值,相比于市场上的其他竞品,TVL稳定增长,因此短期仍然有足够的实力保持质押龙头的地位。

此外,还有一些非托管的Staking方案,包括Ebunker、P2P、Stakefish等Pools。由于是非托管的方案,因此它们无法提供类似stETH这样的存折,但是它们却允许用户自我掌握提现私钥,而不移交给第三方,这让Staking的安全性提升到最高。

随着上海升级的临近,以太坊staking赛道的竞争帷幕,也正在缓缓拉开。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ebunker,如有侵权请联系删除。转载或引用请注明文章出处!