Aura Finance会不会是上海升级后的LSD赛道最大赢家?

相比 LSD 协议,Aura Finance 关注度并没有那么高,但该项目一直在「偷偷做事」。

原文作者:X,DeFi 研究员

原文来源:Twitter

原文编译:Leo,Blockbeats

近期市场热度又转向了 LSD 赛道,LDO、FXS、RPL 为主的 token 纷纷上涨。对于 LSD 赛道,用户关注点在于增加 LSD 的流动性,其中谈论较多的项目是 Aura Finance——0xMaki创建的基于 Balancer 生态的收益治理平台,用户通过持有 BAL(Balancer)和 AURA(Aura Financ),为 Balancer 上的 LP 和 BAL 质押者提供最大程度的收益激励。相比 LSD 协议,Aura Finance 关注度并没有那么高,但该项目一直在「偷偷做事」。DeFi 研究员 X 撰写了关于 Aura Finance 的文章,BlockBeats 编译如下:

了解 Balancer

伴随着以太坊即将到来的上海升级,LSD token 可能会继续被证明是 2023 年最优的加密叙事之一。即便如此,我还是相信背靠上海升级大环境的最大赢家不会是 LSD 协议,而是 Aura Finance,理由如下:

上海升级后的质押提款将促使 LSD 激励他们的 LP,用来中和对 single-side staking 偏好的增加。而 Aura Finance 正是可以实现这一目标的完美协议,它通过对 Balancer 投票激励来促进更高效地流动性供应。

Aura Finance 的动作

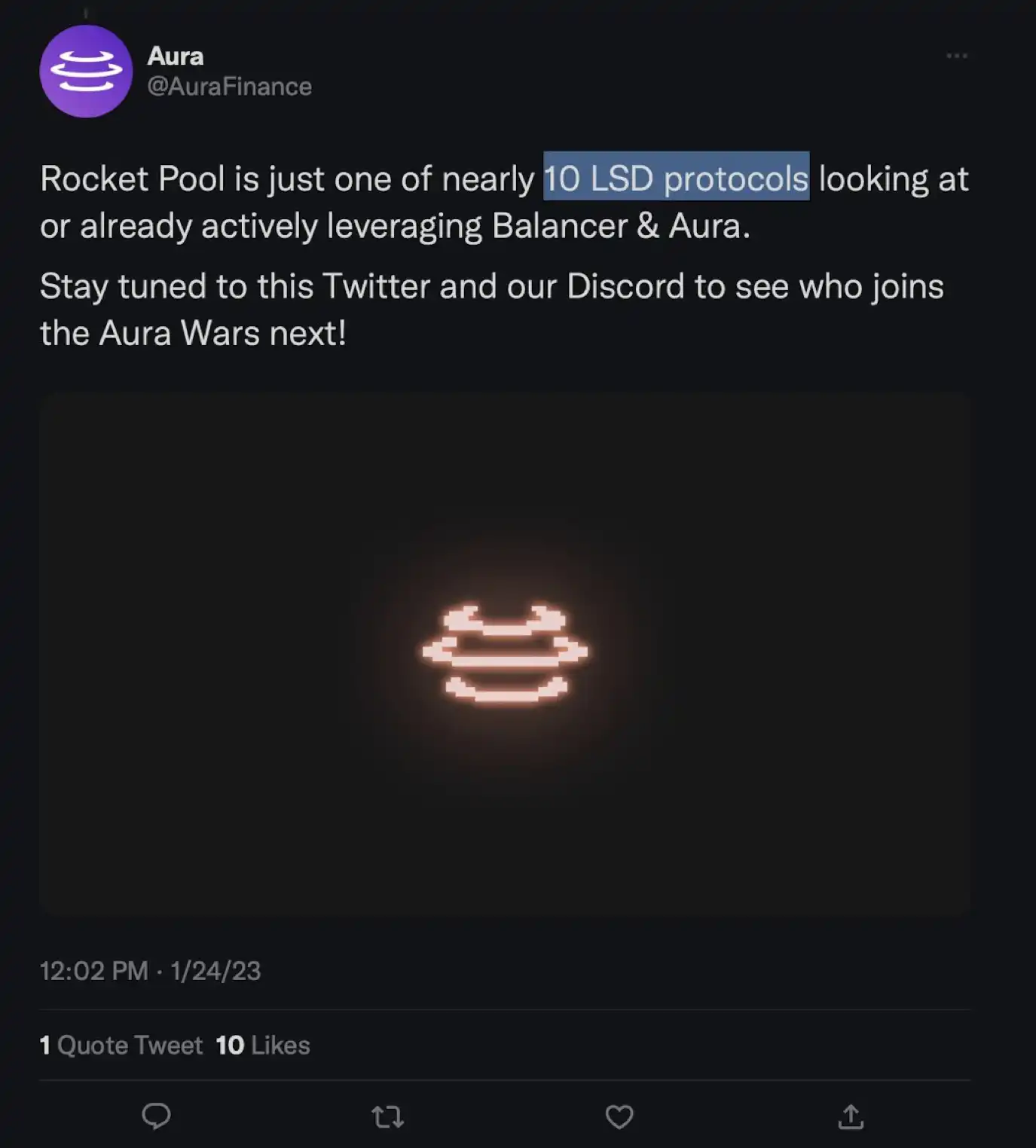

值得注意的是,Aura Finance 已然默默与几乎所有主流 LSD 协议建立了合作关系,其中包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等,所有这些协议都将在上海升级阶段开始提供激励措施。此外,期待更多其他项目(EtherFi、Diva、Swell)的跟进。

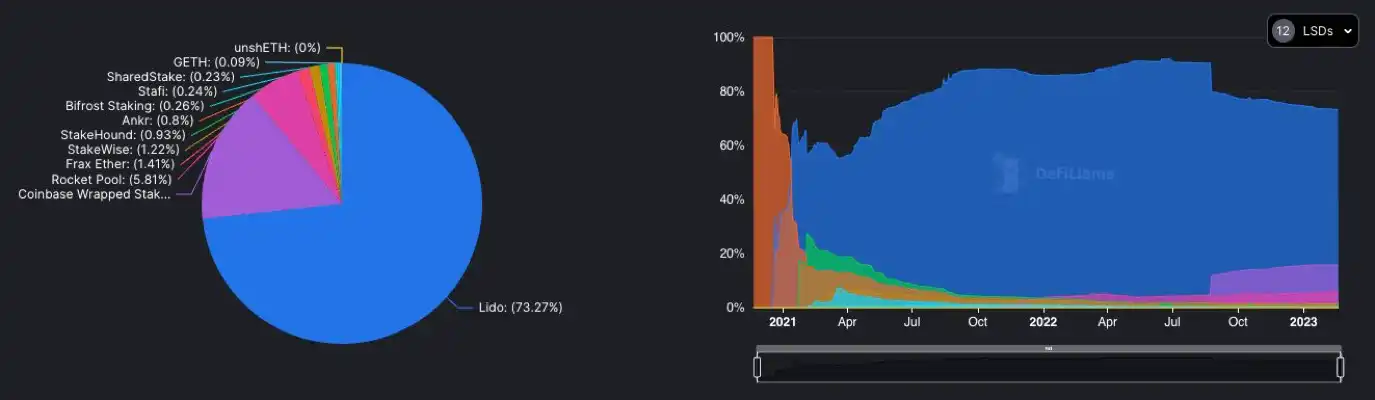

不同于 Lido 协议,可区分其他 LSD 赛道协议的唯一方法是通过超高的收益率,Frax 的 sfrxETH 就是一个很好的例子,通过提供高达 40% 的收益率,Frax 用 4 个月的时间成功占据了 ETH 质押市场份额的 1.5%。

而对于其他协议,为了与 stETH 和 cbETH 类的龙头竞争并获得市场份额,体量较小的参与者就需要进行投票激励,获得:

-更高的收益率

-增加流动性

-集成 DeFi

Rocketpool 算是第一个意识到 AURA 潜力的项目,自 3 个月前开始激励以来,rETH-WETH 的流动性增加了 6 倍,导致交易量和费用大幅增加,目前 RPL 仍然是 Aura Finance 上最大的参与者之一。

更好的流动性可以实现更多的 DeFi 集成,Aave、Pendle 和其他协议现正在寻求加入 rETH,这一切只能通过 Aura Finance 来实现。

RPL 的做法为基本的 LSD 增长给出了范例:

支付投票奖励——增加流动性和 TVL——集成以建立安全和差异化的产品。从结果上看,其他合作的协议效仿并开始注入资金只是时间问题。

此前,Lido 已经在 Paladin 上进行激励试验。事后看来,Lido 作为资本化程度最高的 LSD 协议,也开始提高投票激励以阻止 stETH 流向竞争对手。

数据显示,每消耗 1 美元就会产生 2.35 美元的排放量,Aura Finance 的资本效率比 Convex 高出 64%。

ETH 质押市场份额的争夺将导致 AURA 水涨船高,因为从 Lido 到 Frax 的每个 LSD 协议都希望加入。

催化 AURA 的其他重要项目

OlympusDAO 购买了 20 万美元,并将在未来 4 个月内再次购入 80 万美元,最近还在 Aura 中存入了价值约 7000 万美元的 BPT。此外,他们还卖出了 CVX 头寸用来买入 AURA。

Frax Finance 也正在寻求积累 AURA,正如其 founder Sam 所暗示的那样,Frax 正在讨论针对增强型 FRAX 池的试点投票激励计划。

关于【Aura Finance会不会是上海升级后的LSD赛道最大赢家?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

Synapse Protocol 也提议将 SYN 流动性迁移至 Balancer,并开始在 Aura 上提供投票激励。每轮大约 10 万美元的投票奖励,这将使 vlAURA 收入增加约 30%。

Redacted cartel 将在上海升级后推出其 LSD 支持的稳定 DINERO,且很可能通过其 vlAURA 持有来激励流动性。

Stargate Finance 是 Aura 的主要利益相关者,最近也提供了 21 万美元的激励措施,也是其迄今为止投入 Aura 的最大一笔激励资金。

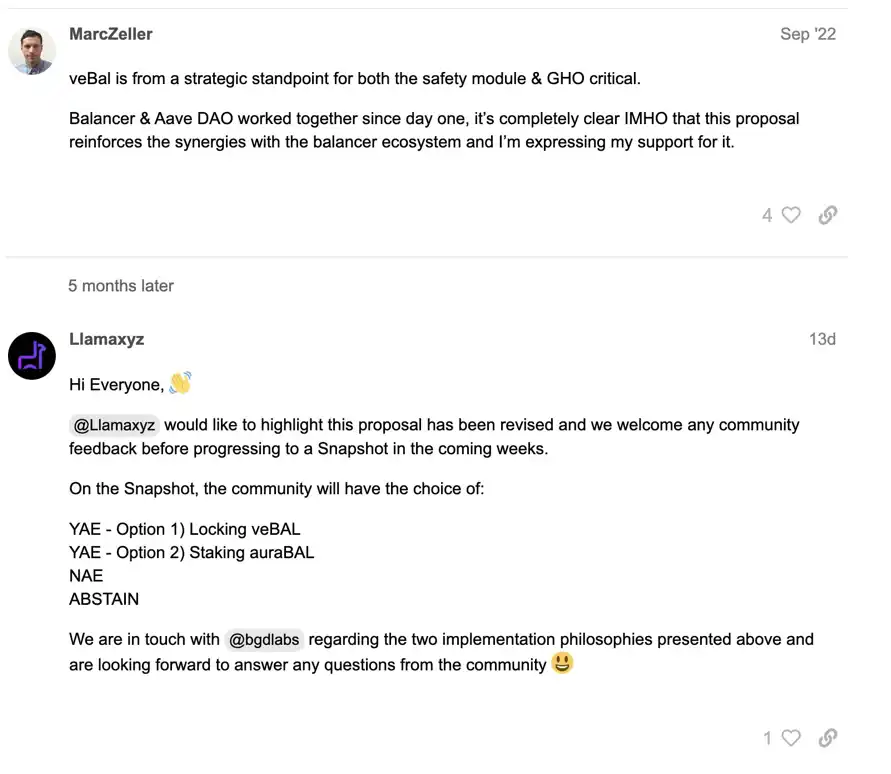

Aave 的激励计划近期也提上了日程,将在未来几天推动锁定 veBAL 的提案,也可以通过 Aura 激励 GHO 流动性。

Alchemixfi 已将其 ALCX 的流动性转移至 Balancer,并将通过其 TOKE 持有的资金购入 AURA,未来的 Alchemix 资产可能会被整合,并且关于提供投票激励的讨论已经在进行中。

谈及 Arbitrum,一旦可以进行跨链,可能会看到很多 Arbitrum 项目进入其 Aura 生态。比如,当 MAGIC、JONES、GMX、GNS、DOPEX、VSTA 等都开始与 LSD 一起激励 vlAURA 投票时会发生什么?

与 Aura 的合作还在继续,后续新的合作伙伴包括 Ribbon、Liquity、Pendle、Gearbox、Euler 等。

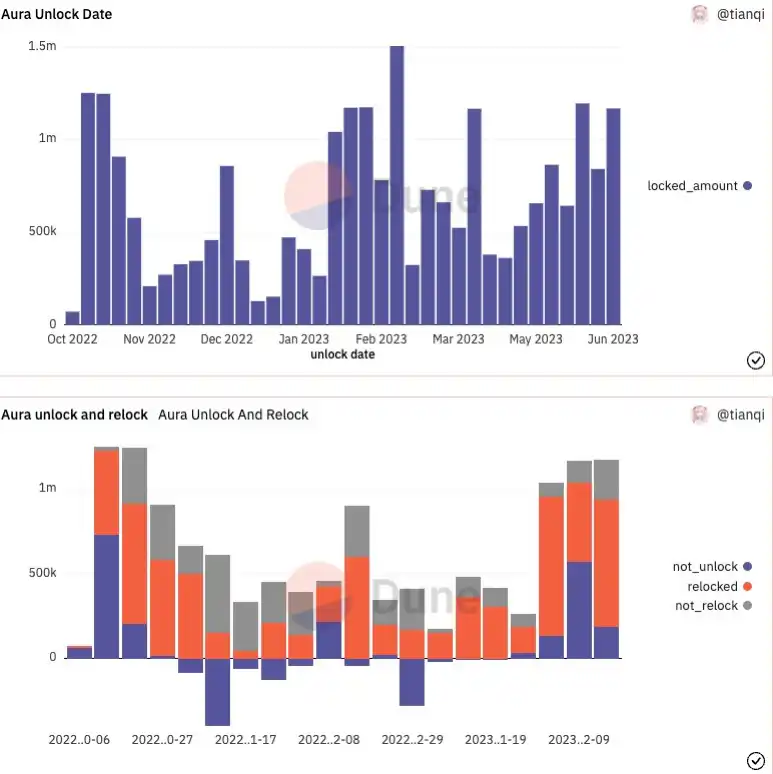

最近的解锁的 vlAURA 的 70-80% 都进行了再次锁定,几乎没有卖出。像 Gnosis、Badger 和 Messi 这样的大户都是长期持有的,他们每几周都会不断累积锁定 AURA。

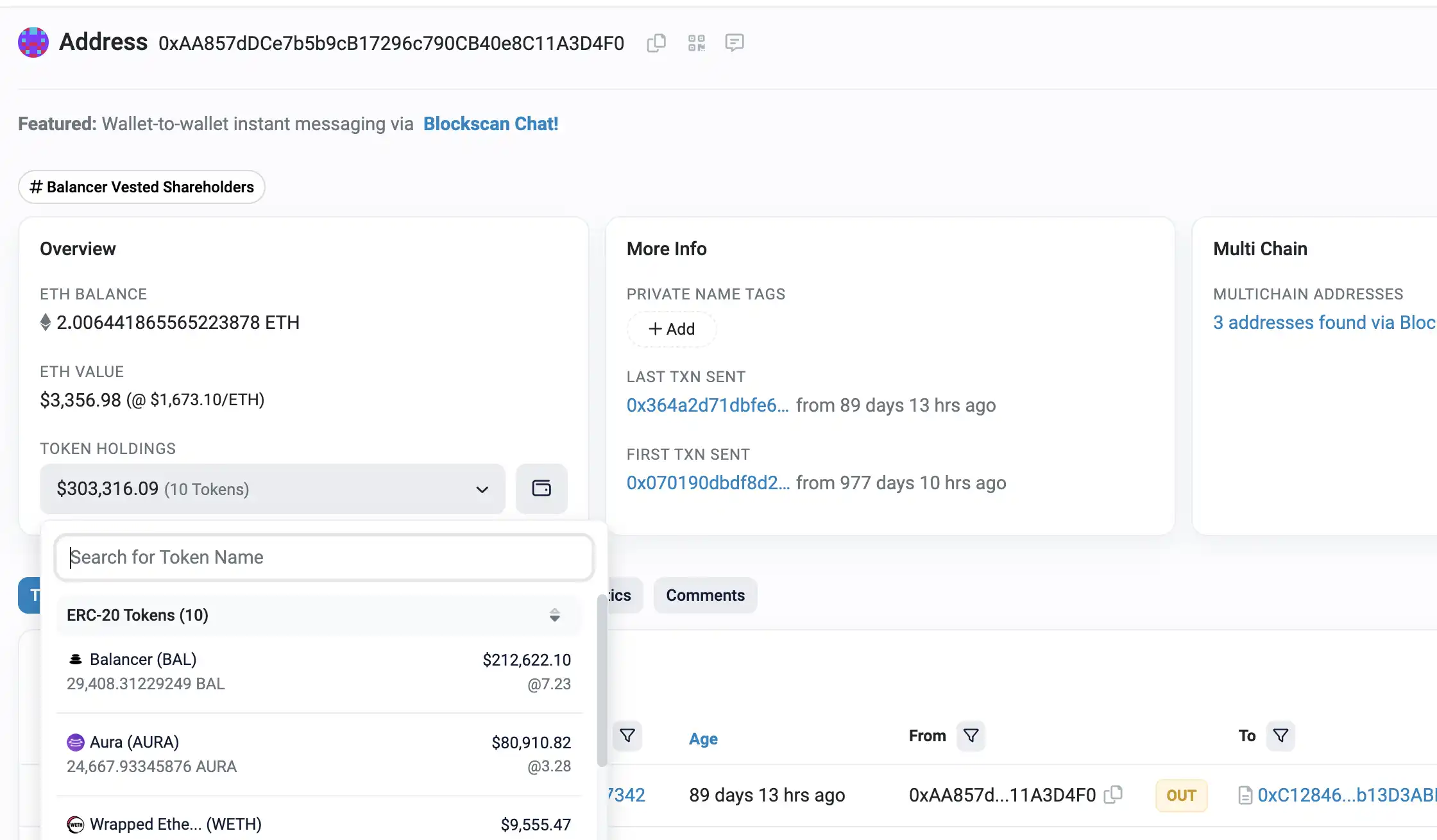

Balancer 核心团队成员和种子轮投资方也都保持一致(以下为其地址,均持有大量的 BAL 和 AURA):

-0xAA857dDCe7b5b9cB17296c790CB40e8C11A3D4F0

-0x19ae63358648795aaf29E36733f04FCef683Aa69

-0xBB19053E031D9B2B364351B21a8ed3568b21399b

-0x4281E53938C3B1C1D3e8AFD21c02CE8512CDbc93

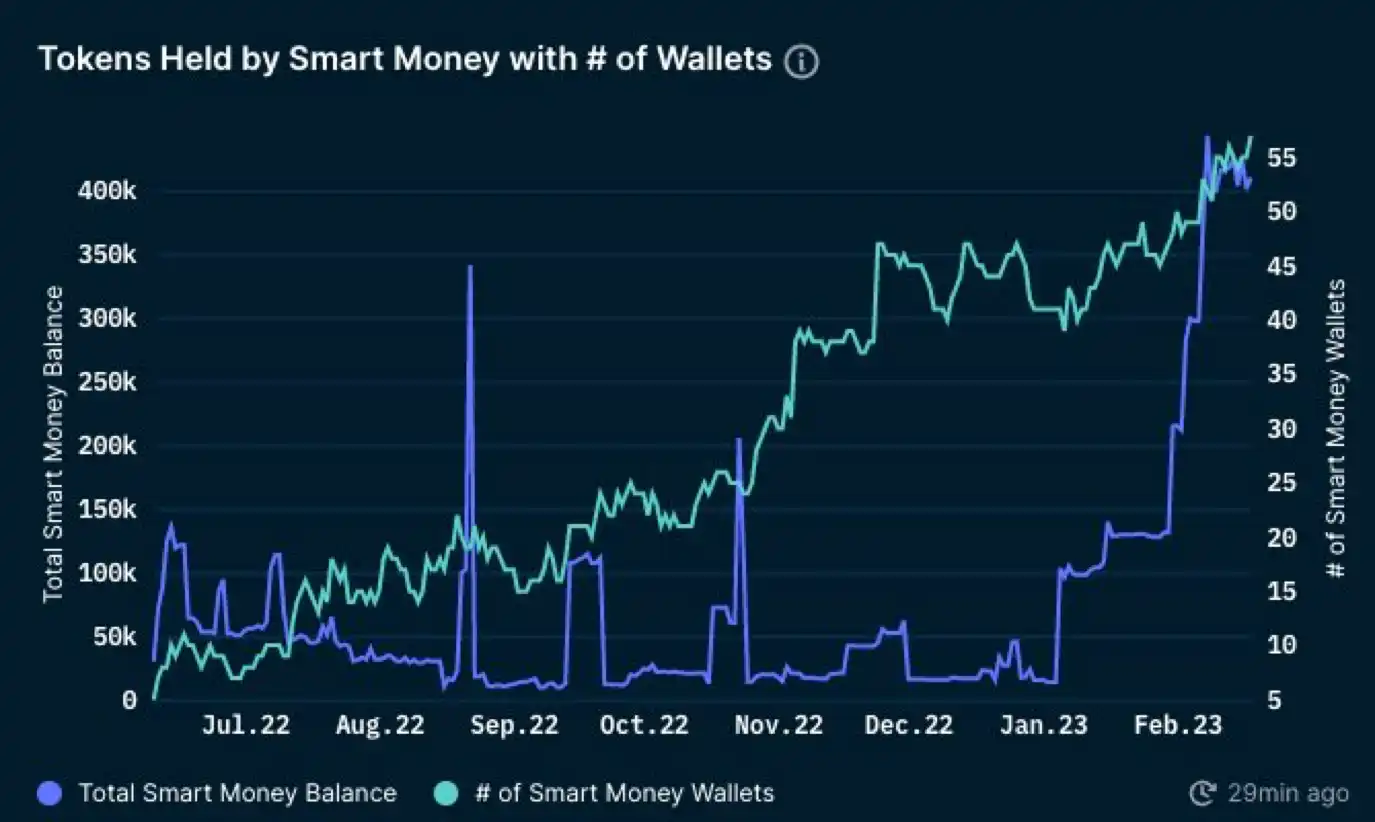

Nansen smart money 通过在过去一个月内的积累,token 数量涨了 5 倍。Arca也在过去一个月内大量买入:

其地址:0x23A5eFe19Aa966388E132077d733672cf5798C03

Aura Finance 发展至今就取得如此成就,甚至不包括 Aura 基于 Balancer 的扩展计划,0xMaki 和其他贡献者暗示了集成其他 veTokens 的计划。

在上述所有项目的催化下,我坚信 Aura 将继续创下收入新高,并成为促进 LSD 流动性和 DeFi 流动性的实际项目。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:X,如有侵权请联系删除。转载或引用请注明文章出处!