「反向(3,3)」为何再现跑路潮?一文回顾(3,3)模式的血泪Rug史

(3,3) 尚且兴盛之时,有一个名为 Wonderland 的协议,被公认为是最好的 OHM 分叉,甚至超越了 OHM。

原文作者:Jack

原文来源:blockbeats

近期以 EggsCare 为代表的「反向 (3,3)」项目大热,不仅是因为 Token 的大幅上涨,更是因为其「火不过一天」的价格表现。据 BlockBeats 不完全统计,EggsCare 等大部分反向 (3,3) 项目的 Token 价格在一天内上涨数倍后又迅速跌去 80%,很多项目更是明目张胆的 Rug。

与 (3,3) 近乎一致的历史表现,不得不让我们思考,(3,3) 模式为什么总是出现 Rug?它的本质到底是什么?

反向 (3,3) 玩了什么新花样?

反向 (3,3) 模式参考了 Camelot 和 OHM,二者是通过通胀方式来奖励 Token 质押者和 LP 质押者,同时利用金库资金回购来抬高 Token 价格。而 Carrot、Eggs 等反向 (3,3) 项目则通过通缩的方式来惩罚不进行质押 Token 的持有者。

以 EggsCare 为例,持有者手中的 Token 数量会自动削减,因此为了保证自己的持有量,参与者就必须在 Vault 中锁定自己的 Token。EGGS Token 的供应量以每个区块 0.001% 的速度减少,即约为每天 7%。为了避免持仓量的通缩,持有者需将 Token 放入三种 Vault:

1.Full Protec Vault,该方式锁定期为 7 天,用户可以存入 EGGS,7 天后取出,不会损耗任何 EGGS;

2.Big Protec Vault,该方式的锁定期为 24 小时,但需要存入 EGGS/ETH,ETH 不会受到影响,EGGS 仍然会受到每天 7% 的损耗,区别是用户会得到 90% 的奖励,即每个区块 1000 万 EGGS;

3.Small Protec Vault,该方式的锁定期为 24 小时,也是需要存入 EGGS/ETH 作为 LP,ETH 不会受到影响,EGGS 仍会受到每天 7% 的损耗,用户会获得 Big Protec Vault 奖励(每个区块 1000 万 EGGS)标准的 10%。

在初始阶段,EggsCare 也获得了参与者不错的评价,市场上也涌现了 EggsCare 仿盘项目。昨日,EGGS 价格大幅上涨,社区也出现了极高的 FOMO 情绪,处处高喊「改变 (3,3) 格局的新实验」。然而不到一天,这些反向 (3,3) Token 却又如 Rug 一般急剧下跌,Bird Finance、Golden Cow Farm 等项目甚至直接切断了自己的官网。

(3,3) 血泪史,刻在基因里的 Rug 宿命

2021 年下半年,价格一路高涨的 OHM 用近千倍的回报率让所有人都记住了「(3, 3)」这个 Meme,自此,Olympus DAO 便举起了「协议拥有流动性」的大旗,宣称要将 DeFi 带入 2.0 时代,(3, 3)的故事就这样开始了。

OHM 和它的分叉

彼时的币圈,7,000% 的 APY 年化收益不是哪里都能找到的,但自 OHM 的(3, 3)诞生后,以百分之千计位的 APY 却变得微不足道。一时间,APY 70,000%、7,000,000%,甚至 7,000,000,000% 的 OHM 分叉在各个公链上到处生长(大部分在 Avalanche 生态),DeFi 也迎来了「(3,3) Summer」。

关于(3, 3)的具体机制,BlockBeats 在《APY 70,000%,被 OHM 分叉们支配的 DeFi 2.0》中有详细阐释。简单来说,它就是一个博弈游戏,Token 持有者可以通过锁仓来获得更多 Token,套利者可以用 Bond 低价买入这些「空气币」,协议则拿到了真金白银,并以回购来担保 Token 价格。

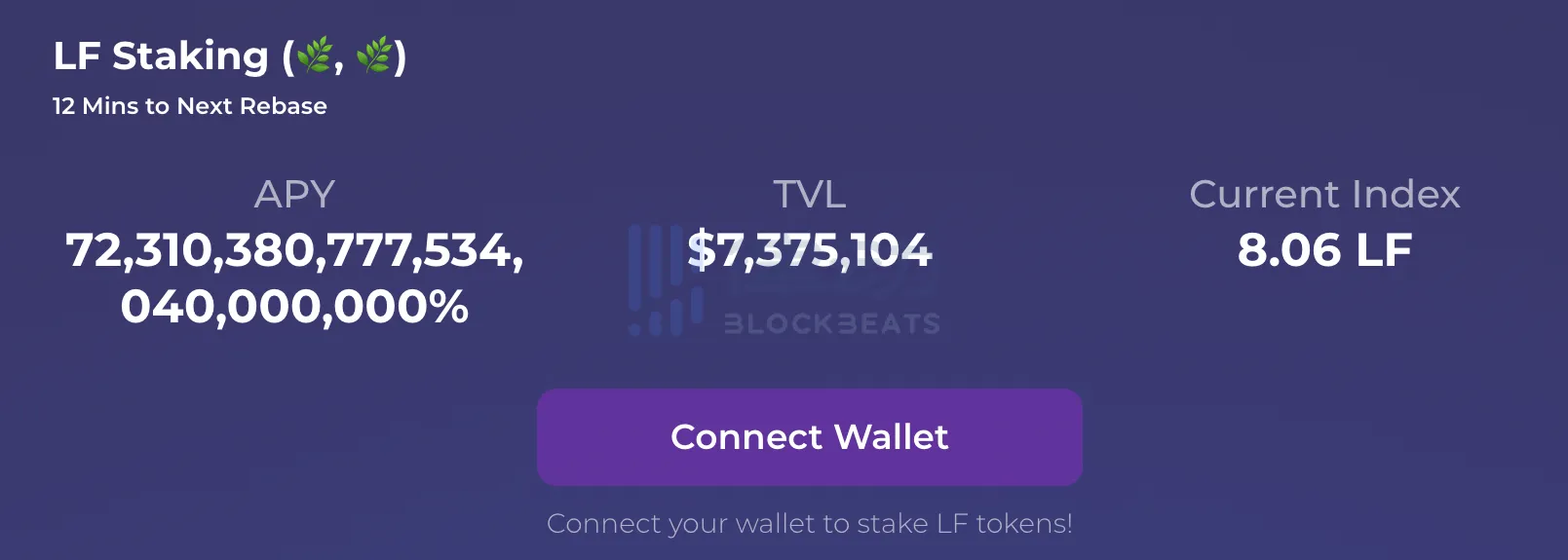

而通过牺牲部分储蓄收益,OHM 的分叉们不断抬高自己的 APY,以这种方式吸引散户投资者的目光,「3, 3」也变成了「4, 4」甚至「9, 9」,把 OHM 的理念发挥到让人望而却步的程度。比如下面这个叫做 LF Staking 的分叉,为投资者提供了数不清倍数的 APY,而在当时,这个级别的 APY 还只是中等水平,不少协议提供的 APY 甚至能让用户的 Token 数量在两天内翻倍......

当然,更高的 APY 也意味着更快的资金轮动,那些早期参与者(大多数是团队成员)在拿到后来参与者「缴纳的学费」后,便立马撤出资金,Token 则进入死亡螺旋,价格迅速归零。这其实就是(3, 3)模式最终失败的原因:一部分投机者找到了这种最迅速、最纯粹、最吸引人的圈钱模式,并最大程度地发挥了它的作用。

我们来简单梳理一下(3, 3)项目的「收割流程」:

1. 团队分叉 OHM 合约,对参数稍加修改,然后开始在推特上推广宣传。

2. 一部分 Degen 用户看到了项目,开始参与公募,并锁仓赚取更多 Token,逐渐和团队一样,成为大户。

关于【「反向(3,3)」为何再现跑路潮?一文回顾(3,3)模式的血泪Rug史】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

3. 团队用公募资金抬高 Token 价格,吸引更多的散户,他们有的通过 Bond 买入,有的直接购买 Token。

4. 团队赚到了足够的资金,不再进行回购并跑路,大户得知消息首先开始出货,这时还有散户在高喊「抄底」,不断的进入。

5. 最终,大户开始大规模抛售,Token 价格迅速归零,散户们的资金则被一卷而空。

还有像 SnowDog DAO 这样的分叉,则 Rug 的更加直接。团队在一周的公募期间拿到了 4400 万美元,但却在即将开盘之际直接以失误为由转走了大部分资金,让协议失去了回购能力,Token 价格直接暴跌 99%。

但人总是贪婪的,在这个项目上亏了钱,就想在下一个项目上赚回来。不少人看到更高的 APY 后,又再度冲进了这个资金盘中。就这样,OHM 分叉的 APY 越来越高,项目的生命周期也越来越短,到最后,绝大部分分叉的寿命最多不会超过一周。

Sifu 自盗、AC 隐退,(3,3) 的转折之 Rug

(3,3) 尚且兴盛之时,有一个名为 Wonderland 的协议,被公认为是最好的 OHM 分叉,甚至超越了 OHM。Wonderland 是 Abracadabra 的创始人、被誉为 DeFi「青蛙帮帮主」的 Daniele Sesta 的作品,同样建于 Avalanche 生态,APY 不高,只有 70, 000%。

与其他分叉不同,Wonderland 除了有 Daniele 的背书,还有 Abracadabra 平台的生态支持。其 Token TIME 也可以质押到平台上,借贷出更多生息资产质押到 Wonderland 协议中。原本的「3, 3」就这样变成了「9, 9」,团队还声称要启动 Launchpad,为 TIME 进行实际的赋能。

但在 22 年初的一个清晨,Wonderland 团队核心成员 0xSifu 被爆曾多次参与诈骗犯罪(BlockBeats 注,更多内容请阅读《Frog 变 F「rug」,一条推特引发的十亿美金恐慌事件》)。0xSifu 早年因网络犯罪被捕入狱,后又化名 Michael Patryn 与 Gerald Cotten 创立了臭名昭著的庞氏加密平台 QuadrigaCX。数月后,Cotten 意外死亡,0xSifu 却卷钱逍遥法外。

Frog Nation 创始人 Daniele 却在知情的情况下任命 0xSifu 为 CFO,掌管 Wonderland 金库近 8 亿美元的资产。传出后,Wonderland 发生大规模清算,TIME Token 直线跳水,甚至连 Abracadabra 也受到了影响,平台稳定币 MIM 一度出现脱铆。

有人还发现,这次清算的触发也与 Daniele 和 0xSifu 脱不了干系。在大规模清算发生之前,Daniele 和 0xSifu 等团队成员使用 Wonderland 新 Token wMEMO 作为抵押借出了大量的 MIM,并将这些稳定币转至 Bitfinex 交易所进行套现。

随着 Wonderland 的轰然倒塌,(3, 3)的音乐转椅游戏也戛然宣告结束,OHM、TIME 等 3, 3 Token 纷纷大跌,曾经大红大紫的 DeFi 2.0 叙事也一蹶不振,成了人们口诛笔伐的对象。

另一边,DeFi 教父 Andre Cronje 却一天连发三文,正筹划着自己的新项目 ve(3,3),希望结合 veToken 和协议拥有流动性模式(BlockBeats 注,关于 ve(3,3) 机制的更多内容请阅读《AC 拼命宣传的 ve(3,3) 究竟是什么?》)。

但 Wonderland 的暴雷导致原本与 AC 合作的 Daniele 不得不退出开发,尽管热度高涨,但问题却频频浮现。一开始,为了获得 SOLID Token 的初始配额,Fantom 生态的各个协议尔虞我诈,展开了 TVL 战争(BlockBeats 注,关于 ve(3,3) TVL 之争的更多内容请阅读《AC 新项目有多火?一夜之间引爆 Fantom 的 Vampire War》)。在 Solidly 协议正式上线后,前端 Bug、资金池漏洞等问题又使 AC 成了众矢之的。在项目的糟糕表现和舆论压力下,AC 删除了推特账号,并选择离开 DeFi 和加密行业。

新的套索云

无论是 (3,3) 也好,反向 (3,3) 也罢,机制的演化并不能改变他们背后博弈的本质,跑路也是时间上的问题,只不过有不同的形式而已,阿猫阿狗,最后都一样。

BlockBeats 在《APY 70,000%,被 OHM 分叉们支配的 DeFi 2.0》一文中阐释过,(3,3) 这样的协议就像一片套索云(Lassoing clouds),云是 Token 的价值,协议金库里的真金白云是山,而将这片云拴在山上的唯一力量只有参与者的信仰。一旦人们对协议失去了信心,这片套索云便会不可避免地消逝于蓝天之中。

在「协议拥有流动性」的 DeFi 2.0 时代,高 APY 带来了极度的 FOMO 情绪和非理性的行为,用户和协议也互换了位置,协议的承诺和用户彼此之间的信任似乎成为了投资者唯一的依靠。而当下,在加密市场行情回暖的环境下,有出现了诸如 Eggs、Carrot 这样的反 (3,3) 以及 ve(3,3) 仿盘,BlockBeats 在这里提醒读者,谨慎参加此类击鼓传花的「勇敢者游戏」。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jack,如有侵权请联系删除。转载或引用请注明文章出处!

标签:DeFi