DeFi 真实收益之星:GMX 及其乐高生态

Defi 可组合性、真正的产量,以及利用 GMX perps 协议的 35+ 协议。

原文标题:GMX: A Real Yield & Defi Primitives Launchpad

原文作者:Gabriel Tramble

原文来源:Substack

编译:Web3 大航海

过高的 Crypto farming收益被证明是不可持续的,再加上 FTX、3AC、Terra Luna、Celcius 和 Blockfi 崩溃的后果,用户现在正在寻求可持续的“真实收益”。过去,用户不假思索地迅速涌入 20% 的 CEX(中心化交易所)质押率。现在,尤其是在熊市中,Defi 用户更加怀疑收益率及其推导方式。机构数字资产交易公司 Genesis 最近的破产是收益率领域的另一张多米诺骨牌。Genesis 为美国最大的加密货币交易所之一 Gemini 提供了Earn 计划中的客户存款收益. Earn 计划允许用户存入加密货币,以换取某些稳定币和其他加密货币高达 8% 的收益率。Genesis 破产导致客户资金流失,回想起来,Gemini 的 Earn 计划 8% 的收益率风险很大。由于向代币持有者分配费用的趋势不断增长,许多协议都采用了实际收益策略。在本文中,我将解释 GMX 的工作原理,以及精明的开发人员如何利用协议代币经济学来创建新的 Defi 原语、收益策略和集成以造福于他们。

什么是真实收益率?

在传统金融中,实际收益率是通货膨胀率和利率之间的差值。在 Defi 中,人们将“真实收益”称为代币持有者从共享协议收入中获得的收益或利润。通常,需要质押(使用协议锁定代币)协议治理代币才能获得协议收入的索赔。

GMX

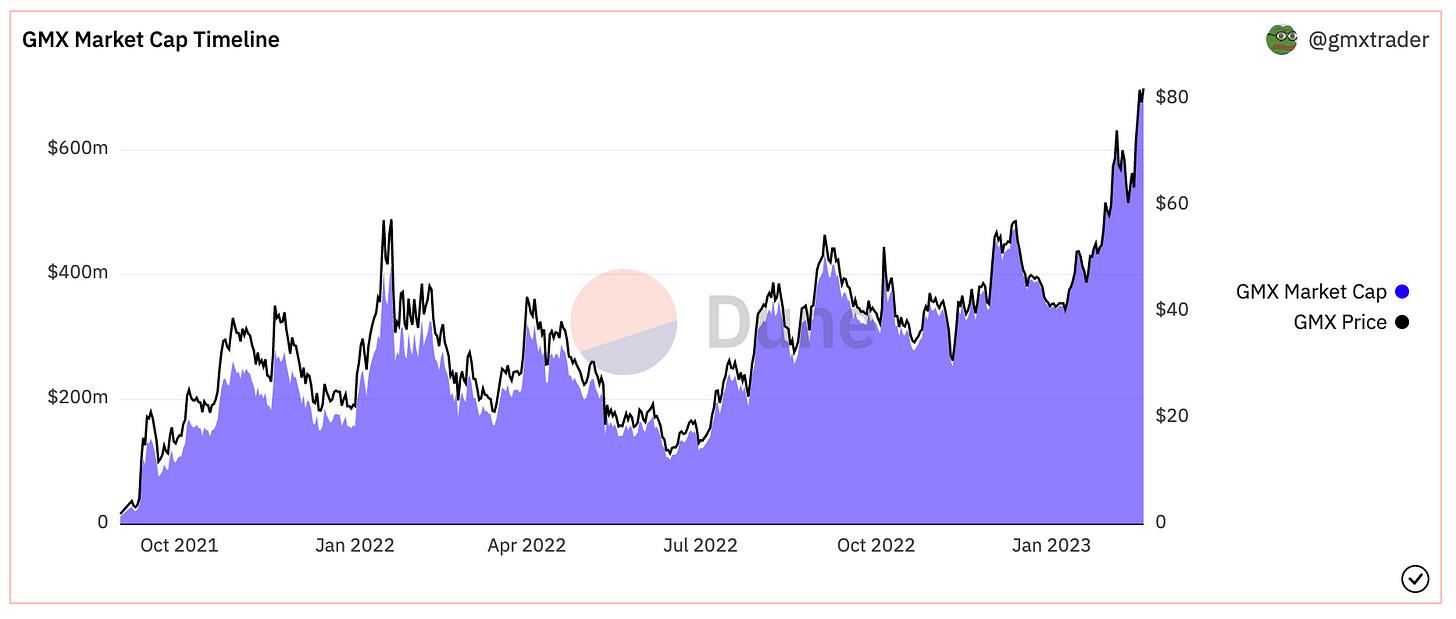

本地 Arbitrum 去中心化永久交易所 GMX 在 Arbitrum Dapps 的总锁定价值 (TVL) 和市值方面处于领先地位。永久是一种类似于期货但没有结算日期的加密原生金融工具。精明的交易者可以将他们的多头或空头头寸长期开放,以换取支付融资利率以保持头寸开放。永久交易所非常适合资产或对冲头寸的定向交易。GMX 允许用户在一些受支持的资产(包括比特币和以太坊)上的交易中获得高达 50 倍的杠杆。

GMX 代币经济学

激励机制是 Defi 的关键,也是为协议吸引流动性和资本的关键。流动性很难保持在协议范围内,因为用户会转向最新的闪亮事物。高 APR 导致资金在新的 Dapps 和叙述之间轮换。最初是为用户的特定行为空投和打印代币,现在已经演变成更可持续的代币激励机制模型。GMX 代币设计通过在协议中抵押代币来提供流动性,从而奖励用户协议费用。GMX 采用双代币经济,$GMX 和 $GLP,这促进了协议的价值分配。GMX 的大部分收入来自向交易者收取的 0.01% 的借入、开仓和平仓费用。

$GMX

- $GMX 是 GMX 协议的治理令牌,它授予新提案的投票权。GMX 的持有者还可以抵押(锁定合约)他们的代币以换取抵押的 GMX,这将获得向使用该协议的交易者收取的所有费用的 30% 的索赔。在 Arbitrum 和 Avalanche 网络上,交易者可以部署交易,网络在 Arbitrum 上以 $ETH 和在 Avalanche 上以 $AVAX 形式分配费用。

$GLP

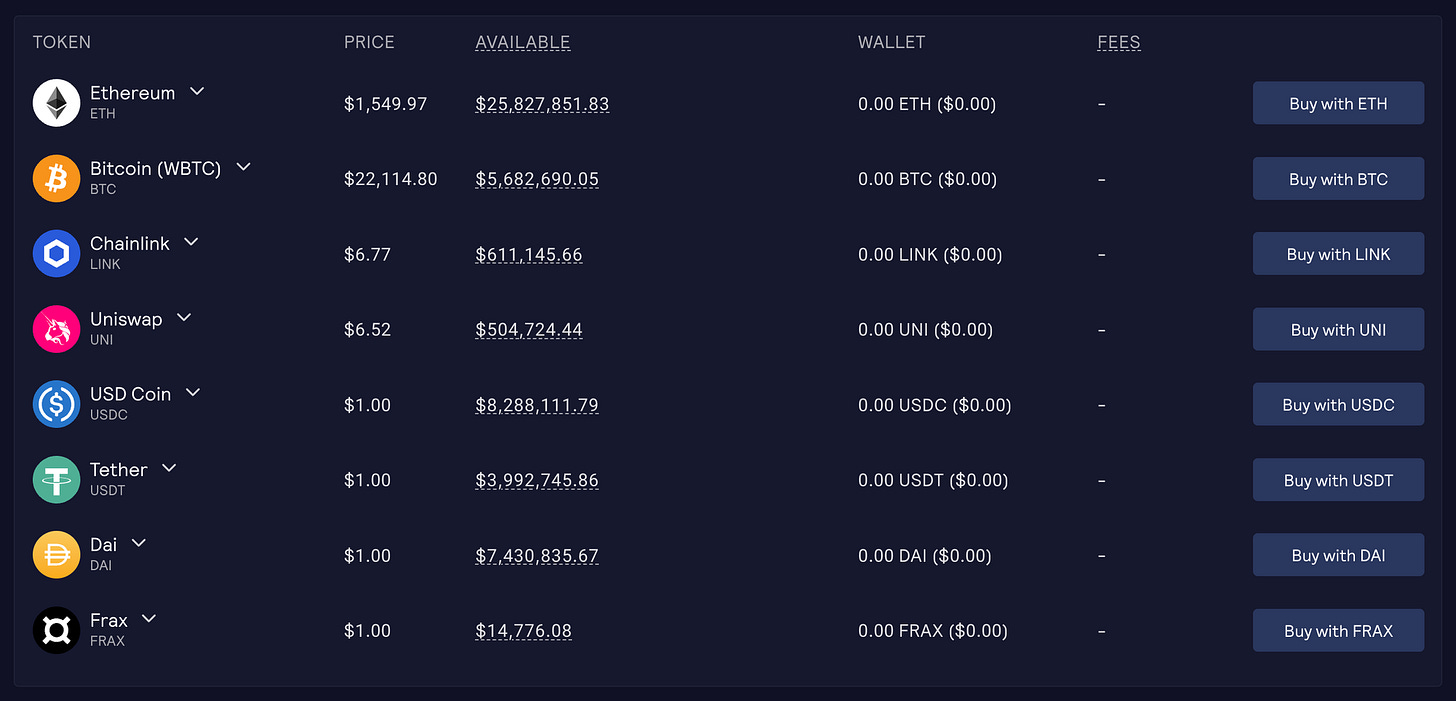

- $GLP 流动性代币是一种资产指数,包括 $ETH、$WBTC、$LINK、$UNI、$USDC、$USDT 和 $DAI,是盈利交易的资金来源。可以说更重要的是,$GLP 是 GMX 协议的流动性代币。为了铸造 GLP 并获得奖励,交易者可以存入抵押的指数资产以获得协议奖励。奖励以 AVAX 或 ETH 形式分配,具体取决于用于铸造 GLP 的网络。那些持有 $GLP 的人将从生成 GLP 的链中获得 70% 的协议费用。

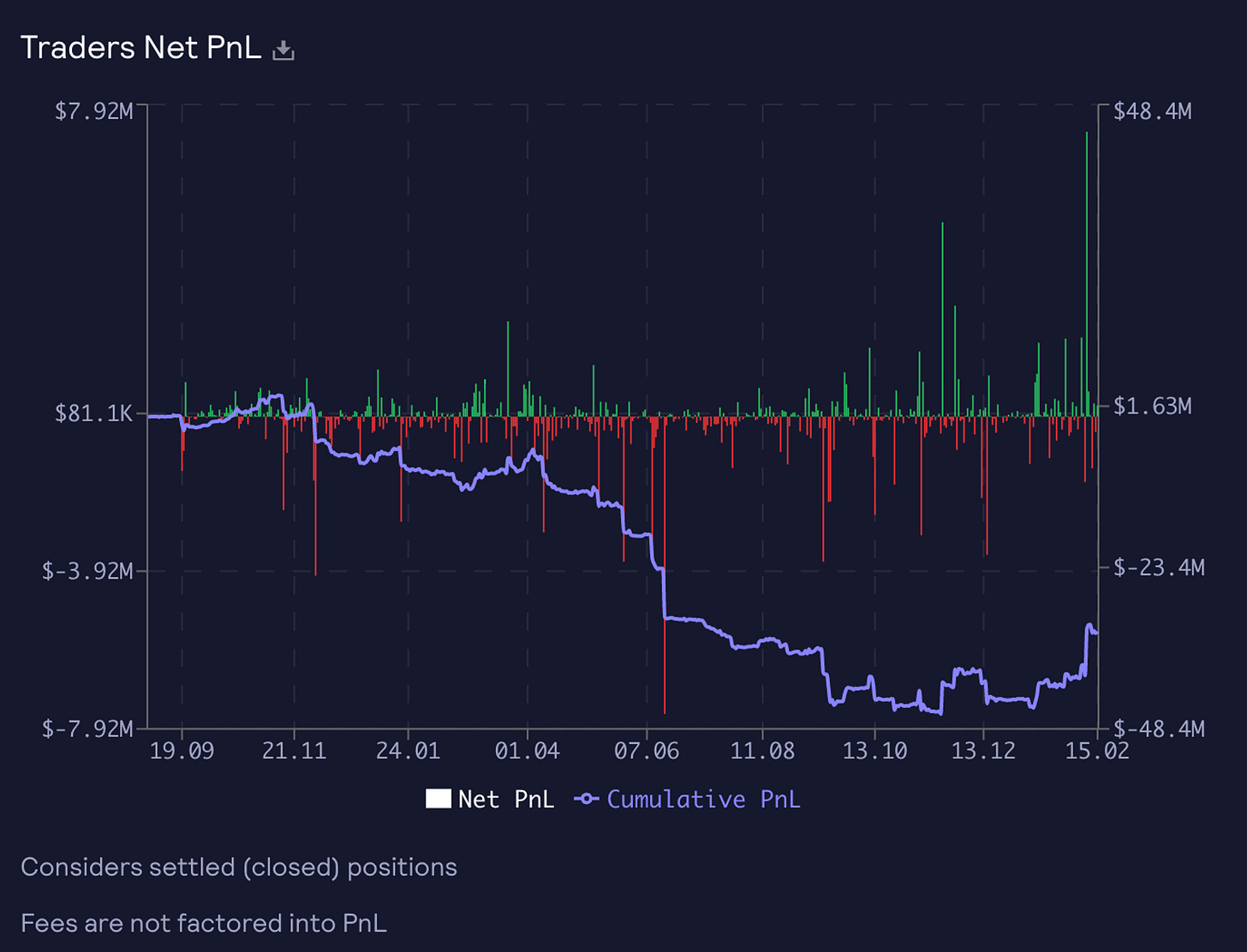

当交易者在 GMX 上赢得交易时,GLP 池负责支付奖金,而铸造 GLP 的链上的 $GLP 持有者将获得 70% 的交易费用和清算。GLP 持有者本质上充当“房子”,并为交易者提供资金,因为大多数交易者在交易中都会亏损。自 GMX 协议推出以来,交易者在平台上的交易损失超过 3000 万美元(盈利 + 亏损)。GLP 代币经济学为交易双方创造了积极的激励。流动性提供者期望交易者以亏损换取稳定的收益,而交易者拥有进行大规模交易的流动性。

GMX 可组合性

其他 Dapps 可以利用 GMX 的收益资产和交易协议,因为它是一个无需许可的平台。超过 35 种以上的协议正在以某种形式利用 GMX,这可能是由于能够在 GMX 之上构建,称为“Defi 可组合性”或“Defi 乐高积木”。可组合性对于加密领域的快速创新至关重要,因为一种协议可以复制或扩展其他协议服务,而无需从头构建整个基础设施。

GMX 可组合性用例

Abracadabra

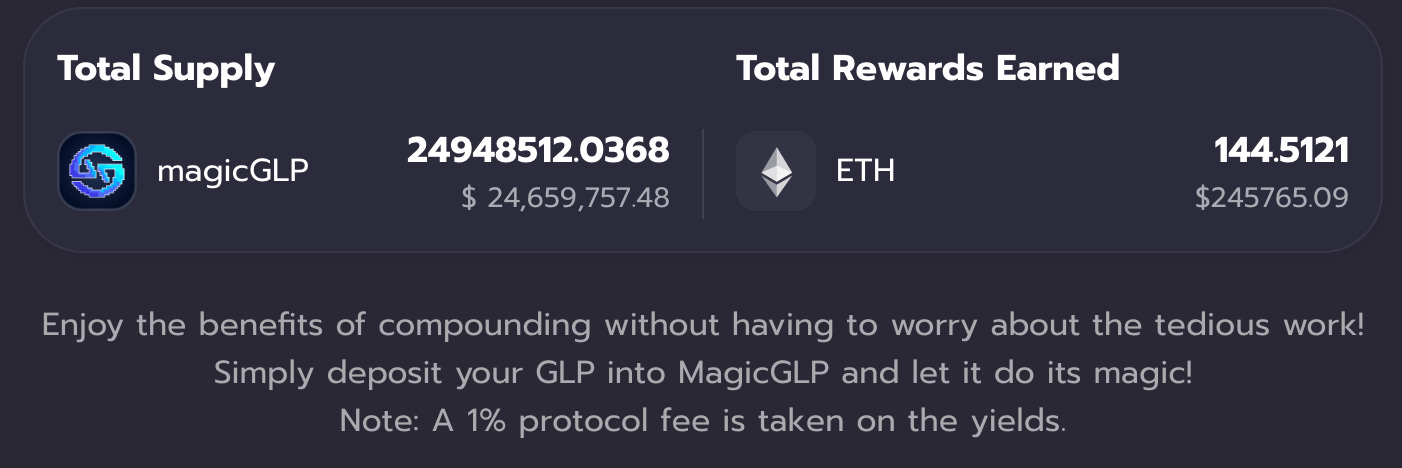

例如,Abracadabra Money是一种带有 GLP 保险库的杠杆和收益农业协议。在 Abracadabra 上,用户可以将 $GLP 存入他们的自动复合金库,该金库会自动获取所赚取的收益并将其放回协议中。Abracadabra 收取 1% 的费用来提供这项服务,并已成为质押 GLP 的最大持有者之一。

Rage Trade

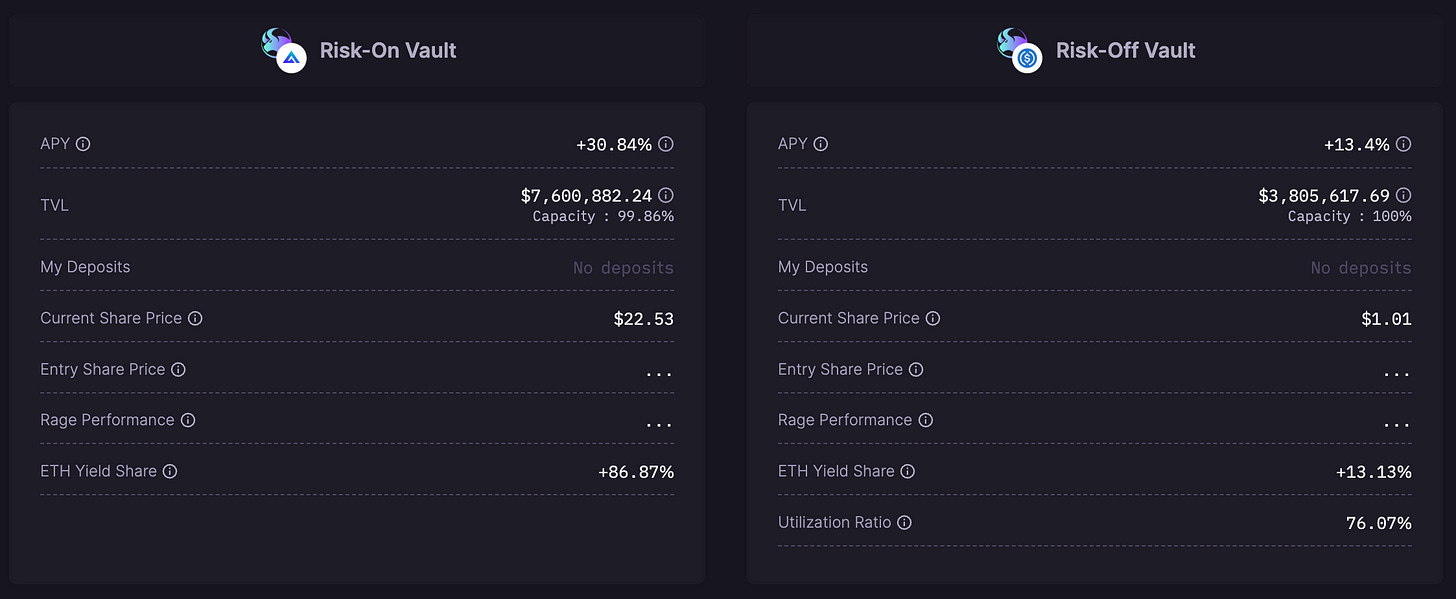

Rage Trade为 $GLP 提供 delta 中性金库,允许用户在保持 delta 中性头寸的同时赚取 ETH。Rage Trade 通过做空 Aave 和 Uniswap 来执行这一策略,抑制 ETH 和 BTC 的价格敞口。空头与$GLP 的组合对冲$GLP 指数中的标的资产,使用户不会在$GLP 上遭受无常损失。无常损失是参与 Defi 流动性池时的一种风险,池中获得的利润低于直接持有资产所获得的利润。Rage Trade 关键创新主要消除了这种风险,以换取略低的收益率。

关于【DeFi 真实收益之星:GMX 及其乐高生态】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

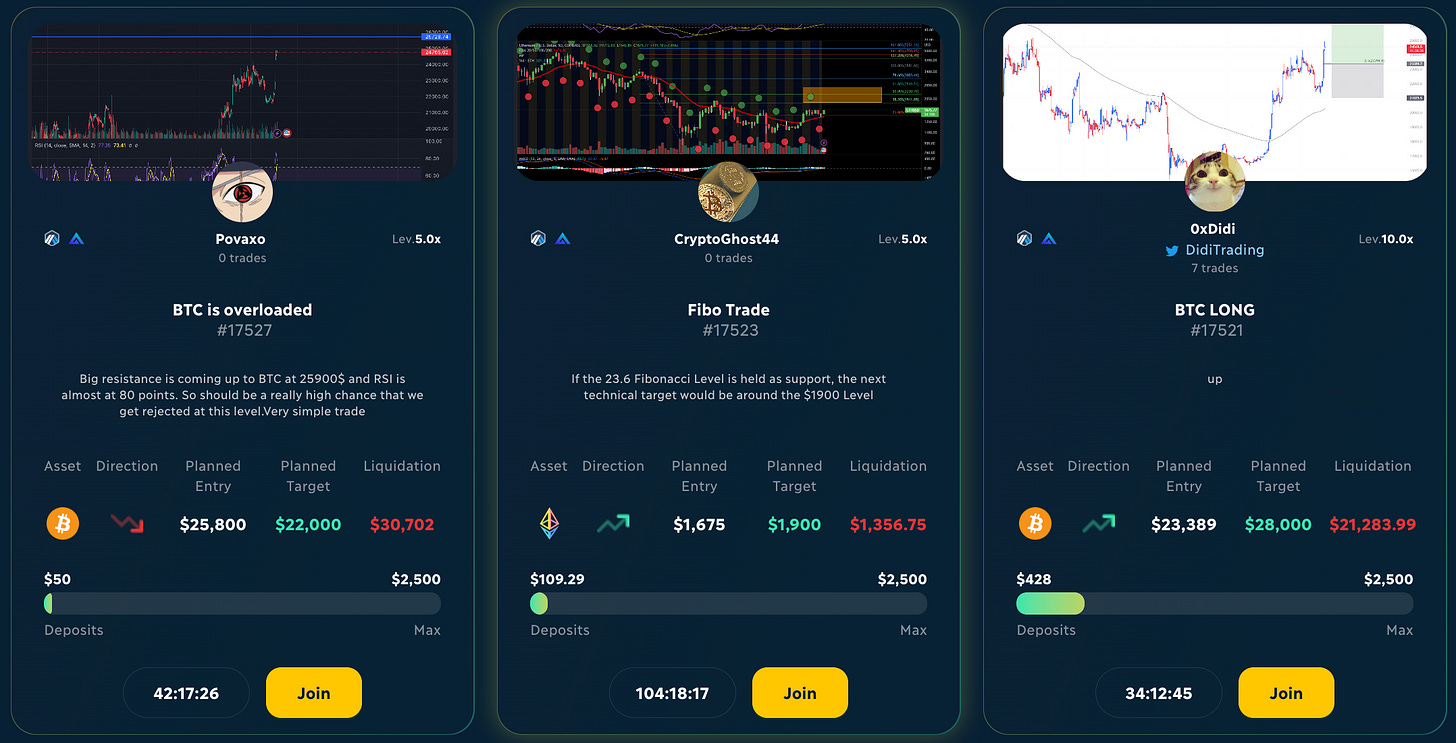

STFX

STFX为用户提供复制交易服务,并建立在 GMX 之上。用户可以通过存入 USDC 加入同行管理的交易金库,金库所有者将为该交易策略开立众筹头寸。金库经理从成功的交易中赚取费用,整个交易功能完全建立在 GMX 上。尽管金库经理使用 STFX 界面,但交易会被传送到 GMX。

总结

乍一看,GMX 是一个永续交易协议,但在本质上,该协议为开发人员提供了用于创建新的 Defi 原语和外部交易服务流动性的工具。协议服务可以针对特定用户进行优化和指定,例如 Abaracdabra、Rage Trade 和 STFX 如何以不同方式利用 GMX。GMX 支持 Dapps 的生态系统证明了 Defi 可组合性的价值,并在不断扩大。

基于 GMX 的协议

- Abracadabra:具有自动复合 $GLP 策略的 Algo 稳定币协议

- Jones DAO:利用 $GMX 和 $GLP 的期权收益率和策略库

- Plutus DAO:治理令牌黑洞,利用 $GLP 金库

- GMD 协议:基于 GMX 构建的 Smart Vault and Yield

- MugenFinance:LayerZero 上的真实收益聚合器,利用 $GLP

- RageTrade:利用 $GMX 和 $GLP 的 Yield vault 策略协议

- Dopex:Arbitrum 上的期权交易所,具有 GMX 集成

- Umami finance:利用 $GLP 的 Delta Neutral 金库策略

- STFX : 建立在 GMX 上的社交交易平台

- Lyra:在 Arbitrum 上与 GMX 集成的 Optimism 原生期权交易协议

- Buffer Finance : Exotic 期权交易平台,从 GMX 分叉出来的质押机制

- 招标融资:借贷协议与 $GLP 和 $GMX 抵押

- Rodeo Finance:利用 $GLP 保险库的杠杆收益农业策略

- Perpy Finance : 基于 GMX 的社交交易平台

- Vovo Finance :采用 $GLP 策略的收益金库

- Beefy Finance:带有 $GLP 金库的多链收益优化器

- 稳定协议:利用 $GLP 池的稳定币稳定协议

- Vesta Finance:Arbitrum 上的稳定币协议,带有 $GMX 和 $GLP Vaults

- Nitro Cartel,Arbitrove:使用 $GLP 保险库的收益率指数和策略保险库

- Moremoney:Avalanche 上的借贷协议,带有 $GLP Vaults

- Demex : Cosmos Defi 多合一 DEX,具有自动复合 $GLP Vault

- Steadefi:优化收益策略,3 倍杠杆多头 $GLP Vaults

- 情绪:具有 $GLP 金库的借贷和交易平台

- Neutra Finance : $GLP Delta 中性策略

- Olive:使用 $GLP 保险库的实际收益策略

- Handlefi : 与 ETH 和 BTC 的外汇交易和借贷协议被路由到 GMX

- KostrenFinance : Yield Aggregator 和 Smart Vaults,采用 $GMX 和 $GLP 策略

- Stardust:基于 GMX 和 $GLP 的收益聚合器

- Dsquared finance:基于期权的 Defi 保险库,与 GMX 集成

- 已编辑,Pirex:使用 $GMX 和 $GLP 保险库自动复合收益策略

- Puppet Finance:基于 GMX 的社交交易平台(即将推出)

- DappsOS:具有 GMX 交易集成的 Defi 可访问性移动应用程序

- MUX : 具有 GMX 交易集成的杠杆交易平台

- Yeti Finance:Avalanche 借贷协议与 $GLP 金库

- Yield Yak:Avalanche Defi 工具,具有增强的 $GLP 农场

- Delta prime : 与 $GLP 集成的借贷平台

参考来源

https://stats.gmx.io/

https://docs.stfx.io/

https://cryptofees.info/

https://docs.rage.trade/

https://gmxio.gitbook.io/gmx/

https://defillama.com/chain/Arbitrum

https://dune.com/saulius/gmx-analytics

https://abracadabramoney.gitbook.io/learn

https://dune.com/shogun/gmx-analytics-arbitrum

https://dune.com/defimochi/definitive-glp-vaults-tracker

S/o @Helkem0用于标题横幅中使用的炫酷 GMX 徽标

责编:Lynn

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Gabriel Tramble,如有侵权请联系删除。转载或引用请注明文章出处!