10 分钟学会评估一个项目是否值得投资

SWOT 分析(优势,劣势,机会和威胁)有助于识别组织的优势和劣势。

原文作者:Edgy -The DeFi Edge

原文来源:Twitter

编译:Cecilia,bfrenz DAO

前言:随着以太坊 L2、Optimism、Coinbase L2 网络等热点不断发酵,DeFi 重新得到了广泛关注,涌现出越来越多新的、极具潜力的投资机会。然而,对于新手来说,了解和参与 DeFi 世界可能会感到有些不知所措,一不小心就会被信息淹没,找不到投资方向。

本文是一篇新人友好的 DeFi 速成课指南,目的就是为那些想要开始探索 DeFi 并理解如何进行有意义的投资者提供指导和帮助。在这个指南中,你将了解到如何评估 DeFi 项目,以及如何制定自己的加密货币投资策略。如果你是一位加密货币新手,或是正在考虑加入 DeFi 领域的投资者,那么这个指南将对你有所帮助。这样不需要靠市面上复杂的信息、大人物喊单,自己也能理性地分析。ps.尽管本文是以 DeFi 为例,但文中提及的评估角度,大部分适用于其他赛道项目。供大家参考。

针对一项区块链投资的评估的过程比结果更重要。在这个行业,任何人都可以有几次靠幸运得到的好交易回报。但是,持续获利是有难度的,需要深思熟虑设计你的投资逻辑和系统。如果你只是依赖于其他人的分析,在市场上,就不会有任何优势。所以,自己下手去评估投资的全过程至关重要。

本文从 7个角度助你评估这 7 个角度分别是:1. 产品,2. 创始团队,3.财务,4.代币经济学,5.风险管理,6.利好消息,7.“炒作经济学”。

一、从产品的角度看协议

你需要了解这个协议为什么需要存在。1)它试图解决什么问题?2)这是一个想法还是有一个可以工作的产品?3)它如何比竞争对手更好地解决问题?亲身体验一下这个协议,比如,参与社区感觉如何,空投过程顺不顺心?

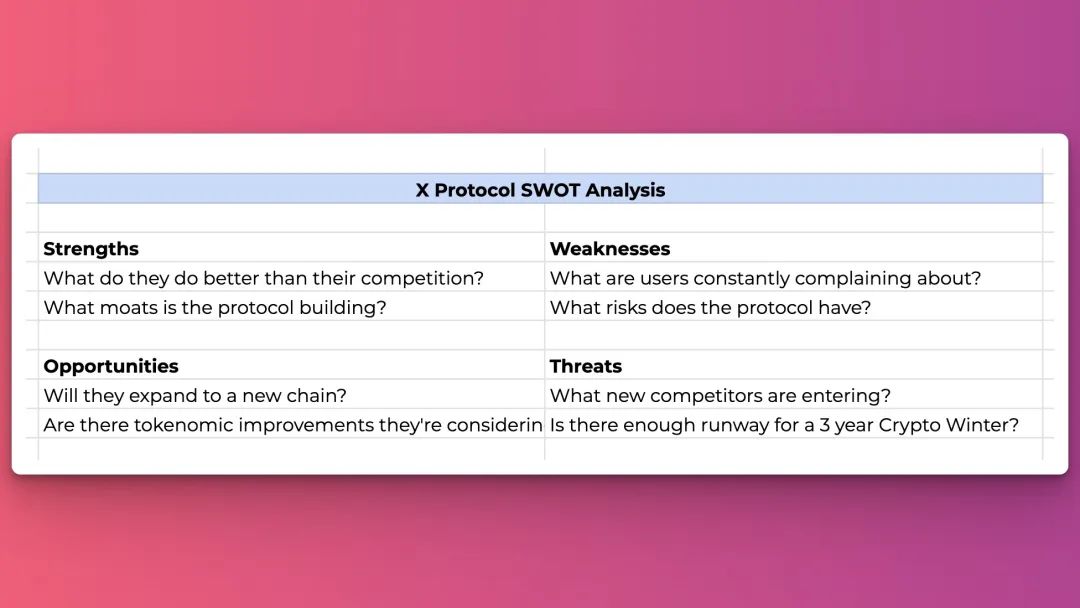

进行 SWOT 分析

SWOT 分析(优势,劣势,机会和威胁)有助于识别组织的优势和劣势。传统上,它是用于企业内部的改进。DeFi 玩家也可以使用它来帮助分析协议。

更多关于产品的关键问题

- 市场规模有多大?

- 它有哪些弱点?

- 是否达到了产品/市场契合度?

- 到目前为止,项目的执行情况如何?- 用户对产品的评价如何?

- 每日活跃用户数;增长速度有多快?

二、创始团队

协议的存亡与其创始人有着密不可分的关系。关注以下几点:

- 创始人的技能组合- 他们的过往经验是什么?

- 团队、产品、市场的契合度

- 是否存在长期的财务协调?

这些问题可以通过听采访、访谈等找到线索和答案。读到这里也可以思考一下,你认为什么样的创始人是好的?

其他关键人员

- 这个协议的早期支持者是谁?

- 是否有任何知名的种子投资者或风投公司?

- 该协议是否有任何重要的合作伙伴关系?

早期支持者和合作伙伴可以进行比你更深入的尽职调查(理论上)。所以善用他们的筛选机制。如果支持者是匿名的,那也很有意思了。

三、财务指标

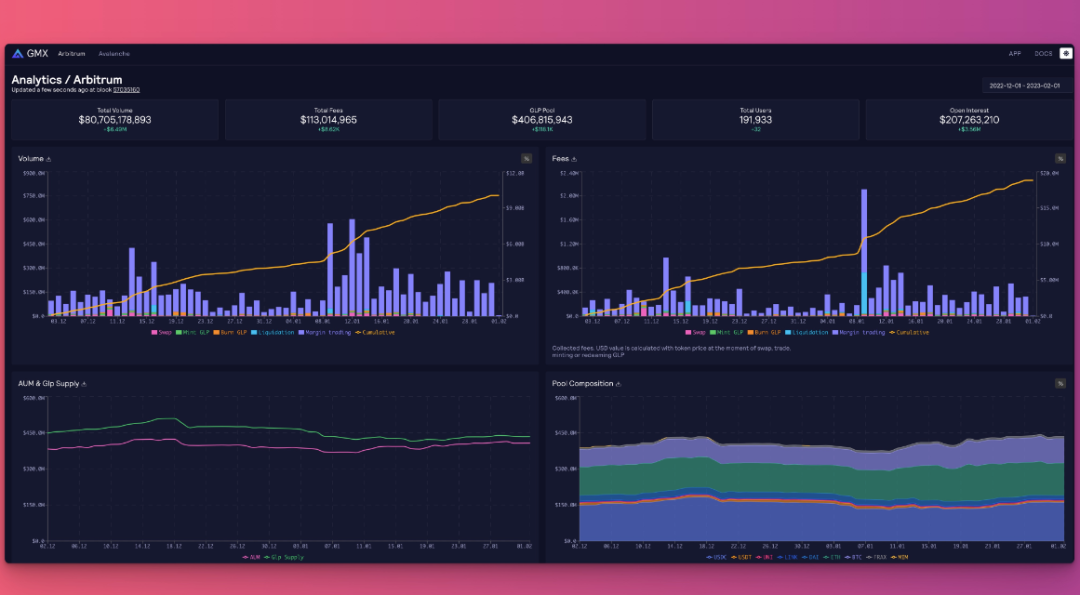

风险投资资金、庞氏骗局经济学和代币通胀可能会让没实力、不可持续的协议暂时被隐藏起来。但最终,所有协议都是企业。项目需要产生收入才能长期生存下去。这就是你开始分析指标以确定它是否是一个可行的企业的地方。

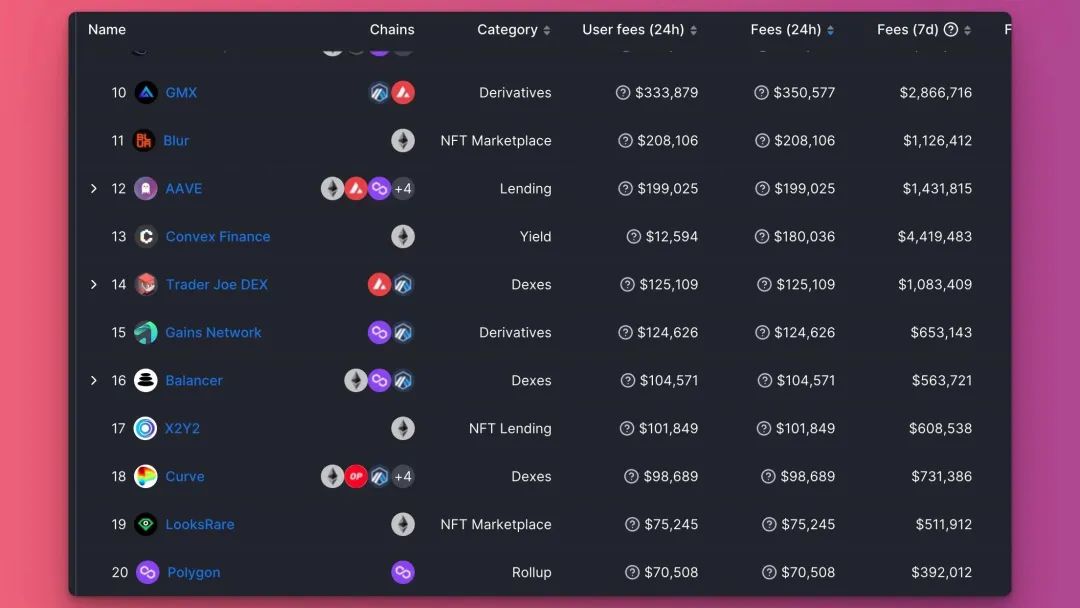

一些能够帮你下判断的关键财务指标

- 总锁仓价值(TVL)

- 利润- 交易量

- 收入

- TVL 增长趋势

- 资金储备有多少?可以运营多久?

- 资金储备中有哪些代币?不要有太多本地代币。

可以使用协议仪表板如 Dune、Token Terminal 和 DeFiLlama 查看这些信息。

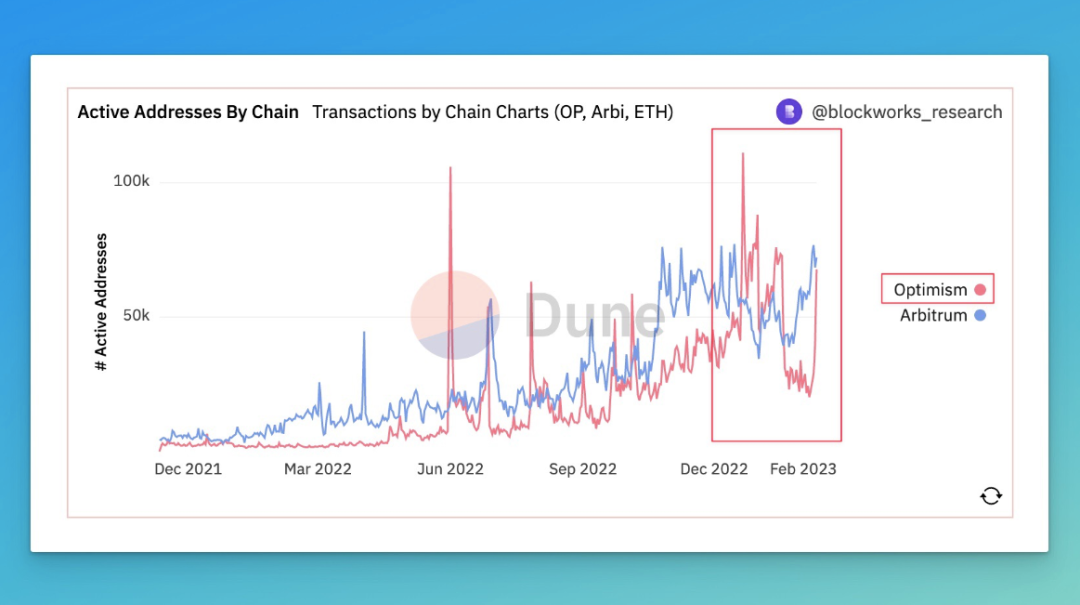

警惕“羊毛党”

如果有短期激励计划:空投、比赛或奖励红利,协议可能会获得一次活动爆发。问题在于,这些用户一旦奖励消失,就会消失不见。例如,看看 Optimism 的 Quest 计划结束后发生了什么。

四、代币经济模型

这是大多数新手被绕晕的部分。一个协议可以做得很好,但如果代币经济模型糟糕,作为一项投资也可能会失败。如果你对这块基础知识不熟悉,可以阅读这篇关于代币经济模型的推特:https://twitter.com/thedefiedge/status/1511737802655903744?s=20

关键的代币经济细节- 代币发行速率- 全部稀释估值- 为什么需要代币?-内部人员代币何时解锁?- 分配给内部人员的百分比是多少?- 如何使代币增值?- 协议如何降低抛售压力?这里面坑很多,小心故意埋下的陷阱,买入之前多做研究。

不要只看好的一面

当你对一个协议热爱至极时,很容易陷入回音室。不仅要理解并回应对手的观点和论点,还要尽可能地以其最有力的形式表达,以便进行更深入和更富建设性的讨论。有时候,需要主动寻找 FUD(害怕、不确定和怀疑)——你应该能够比最大的批评者更好地辩驳该项目的缺点。了解项目缺点和潜在劣势,是深度建立对项目信任的方式。

五、风险管理

关于【10 分钟学会评估一个项目是否值得投资】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

-协议的审计情况如何?- 有哪些未知的风险?- 协议的财库有足够的资金储备吗?- 协议可能面临哪些监管风险?- 财库是否有多重签名保护?好的投资背后是好的风险管理。

未来计划

当其他人购买时,价格会上涨,而其他人购买是因为有趣的利好消息或故事推动它。理论上,这应该在路线图中说明。现实情况是:Dapp 并不是有组织的。要找到线索,你必须深入挖掘它们的社交媒体、Twitter、Discord 和创始人的采访。

六、利好消息

一些“利好消息”的例子(catalyst,指引发价格波动或市场变化的事件或因素)-战略伙伴关系-主要协议更新-高知名度的背书或提及- 积极的监管发展- 市场扩张或新用户群体采用

并非所有的利好消息的效果都是相等的

如果只是重构网站,那这个消息就没那么重要,你需要找到更有力的利好消息。举两个例子,会带来大幅积极影响的利好消息:1)Tron 宣布将为人工智能系统提供支付框架;2)亚马逊想进入NFT 领域。无论哪个区块链获得了这份合约,都将获得巨大的价格提升。

七、炒作经济学

Pumpnomics,指的是促使投资者疯狂购买的各种力量,通俗理解为“炒作”,中性词。即使一个协议没有任何基本面,其价格也可能飙升。与此同时,一个基本面优秀的协议可能会止步不前。所以说,Pumpnomics 并不仅仅是营销策略,而是所有可能导致购买狂潮的因素。

寻找以下可能会带来社区炒作风潮的叙事

- 狂热信徒

- 好的故事

- 良好的品牌形象

- 部落式社群

- 顺应现实世界热点,例如人工智能

- 圈内影响力博主、KOL、大 V 的公开支持

- 我们 (crypto natives)vs. 他们(想来沾光的传统世界人员)

(比如,如果有项目说,我们是一个没有 VC 投资的的有机 Layer 1 协议,听起来很特别,很激动人心)

Pumpnomics 旨在寻找能够引发购买狂潮的各种力量,这些力量不仅仅是营销手段,还包括了一系列的社区行为和市场心理学。在寻找这些力量时,需要注意上述提到的模式。

在熊市中,要寻找具有坚实基本面的代币(例如 Frax、GMX、GNS)。

在牛市中,最好变得“傻一点”,因为“炒作经济学”在牛市中更加重要。普通散户投资者无法理解复杂的机制。他们只想要简单的叙事。

以上就是我给到新人朋友的一些评估项目的标准。最终,是你在做投资,DYOR,你所投的协议也应该符合你的投资需求,为你服务。在这方面有一些需要注意的事情。

八、其他投资组合构建

考虑这种投资如何适应你的整体投资组合。- 你是否过度分配到一个行业?- 这项投资如何影响你的风险?- 你的赌注大小是否适合该风险区间?

你的交易和你的心态

- 你是否过于自信?

- 你是否因为害怕错过而匆忙进入这个交易?FOMO了?

- 你是否处于适合进行投资的正确心态?如果你已经亏损并且进行报复性交易,你不想进行投资。在投资者心理上,可以参考这条之前分享过的推特:https://twitter.com/thedefiedge/status/1543279598758010880?s=20

认知偏差

这些是思考中容易犯的系统性错误。其中两个常见的:

1)权威偏差 - 举例:“一家大型风投公司投资了这个项目,那它一定很棒,有包票了!”

2)锚定偏差 - 举例:“这个代币比它的历史最高价跌了95%!”

时机

即使你的投资论点可能是正确的,如果你没有在合适的价格入场,你照样赚不到钱。所以,了解投资时机很重要。考虑这两个问题:1)我们目前在当前周期中的整体位置在哪里?

2)你对这个叙述的早期程度如何?时机带给你的优势在于知道其他人需要时间才能意识到的信息。

这是一项投资还是交易?

主要的区别在于时间范围和风险承受能力。如果这是一项长期投资,比如以太坊,我可能不会在以太坊价格下跌50%时抛售,反而可能会抄底。投入更多资金。但如果这是一项短期交易,在价格下跌15%的时候,我就会及时止损了。

利润策略

你的止损点是什么?比如:“如果下跌15%,那么我将出售我的头寸。”你的盈利点是什么?比如:“当它翻倍时,我会把一半卖成USDC。”在进入市场之前确定你的系统。否则,你会做出情绪化的决策,在FOMO 中赚不到钱。

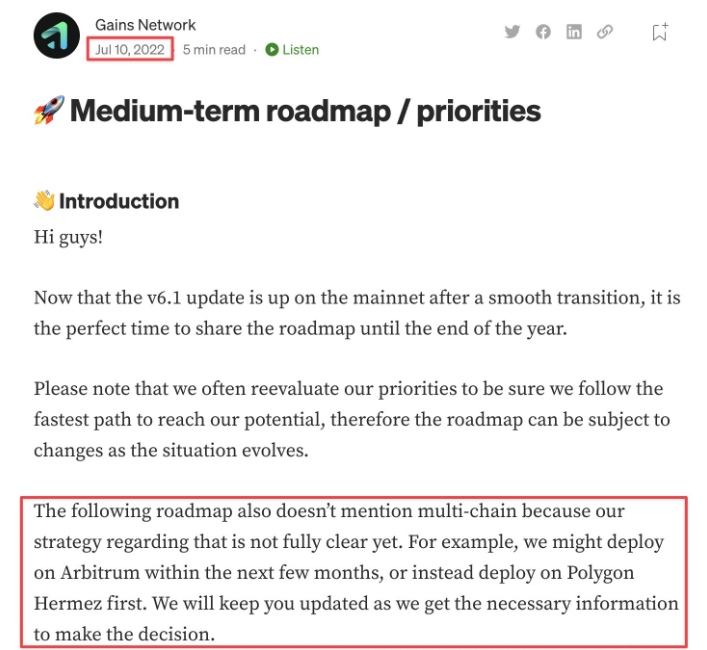

所有的研究都应该归结为一个 30秒的论点

这是我去年夏天投资 GNS 时的论点:“相比 GMX,估值指标被低估。通过外汇和更多杠杆获得不同的差异化优势。利好消息是转向 Arbitrum 的多链解决方案。团队正在扩张。”有些人在交易和使用杠杆时遭受了损失,如果他们购买实物的 ETH 并持有,可能会赚更多的钱。根据我的例子,和这篇指南中的一些评估指标,你也可以学着生成自己的关键投资论点。

最后,对比 ETH

如果你想做的 DeFi 交易无法比买 ETH 更好,那相当于浪费时间和精力,直接买 ETH 多轻松。所以一个基准也可以是,根据 ETH 的风险/回报,打算买的协议应该能(至少短期)比 ETH 表现更出色。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Edgy - The DeFi Edge,如有侵权请联系删除。转载或引用请注明文章出处!

标签:DeFi