长推:简析GNS代币经济学

GNS 初始供应量 38,500,000,当前 30,460,902,累积销毁 ~20%。

原文作者:latingi44239287

原文来源:Twitter

关于 GNS 的几点说明! 时常会有社区的朋友问,GNS 总量是多少?目前流通量是多少?代币如何释放的?

与其他代币不同,$GNS 流通量即供应量,供应量是个弹性值,通过一套铸造燃烧机制动态调整。 今天对这套机制做个阐述,希望能够让 GNS,gDAI 持有人对自己的风险回报做更加准确的评估。

不想看后面具体内容的朋友,这里先给出 tldr:

GNS 持有者:承担为 gDAI 提供保险的风险,同时分享协议收入 (质押赚 DAI,代币通缩红利)

gDAI 持有者:相较于其他协议让渡部分收益给 GNS,但无本金损失风险 (未考虑智能合约风险)11968

GNS 设计初衷即为用途代币,具体可参考文档: https://gains-network.gitbook.io/docs-home/what-is-gains-network/gfarm2-token…

简单概括:

为 gDAI 提供保险 (风险)

质押分享协议收入 (回报)

其他用途:奖励 NFT bots & affiliates,治理等

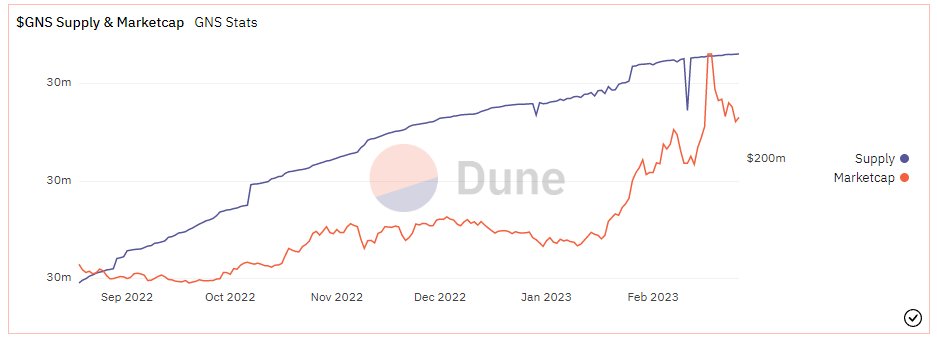

GNS 初始供应量 38,500,000,当前 30,460,902,累积销毁 ~20%。 请注意:Dune 数据从 2022 年 9 月开始,之前的数据未显示

在具体介绍铸造销毁机制之前,有必要先回顾下流动性池 gDAI 的工作流程。

交易者用 DAI 作为抵押品进行交易,交易结束已实现盈亏 PnL 进入 gDAI (之前 DAI) 池:

-> 交易者亏损,gDAI (之前 DAI) 池盈利,抵押率提高,达到阈值,回购 GNS 并销毁;

-> 交易者盈利,gDAI (之前 DAI) 池亏损,抵押率降低,直到不足额抵押时,铸造 GNS 兑换为 DAI 补充流动性池到足额抵押

x%根据当前的抵押率做动态调整,最新更新的数据为:Polygon 3%, Arbitrum 5%

关于【长推:简析GNS代币经济学】的延伸阅读

DAI向双稳定币发展,MakerDAO的Endgame“这盘棋”有多大?

本文介绍了MakerDAO创始人Rune Christensen关于Dai未来发展的两篇文章,讲解了Dai如何在Endgame转型计划中实现双向“制导”,即去中心化和中心化两种稳定币新品牌。文章提出了两种解决稳定币三难困境的路径,分别是优先考虑效用和规模和走纯粹去中心化的路径,并披露了两种不同品牌的具体发展规划。未来,NewStable将继承大多数Dai的用例,专注于大众市场的采用和符合监管要求的现实世界资产支持,而PureDai则专注于实现完全去中心化的稳定币,通过与SubDAO生态系统合作,提供合法用例和套利机会。最终,预计所有Dai用户将迁移到NewStable或PureDai,确保去中心化核心价值在未来的稳定币解决方案中得到延续和强化。

MakerDAO终局计划“Endgame”迎新进展:将推出首个SubDAO和新代币,计划今年夏季推出第一阶段

MakerDAO正在加速推进终局计划“Endgame”,通过提高效率、弹性和可访问性,将DAI的供应量扩大到1000亿甚至更多。首个SubDAO Spark及其原生代币SPK即将推出,采用流行的DAO治理新模式,将每个subDAO设定特定的应用或职责。随着Endgame的推进,MakerDAO将推出多种新代币和功能,旨在实现DAI使用量的指数级增长。此外,Capital联创发布的研究指出,MakerDAO在DeFi领域占据近40%的利润,但市盈率受到抑制。随着Endgame的推进,MakerDAO的重组之战已经开始。

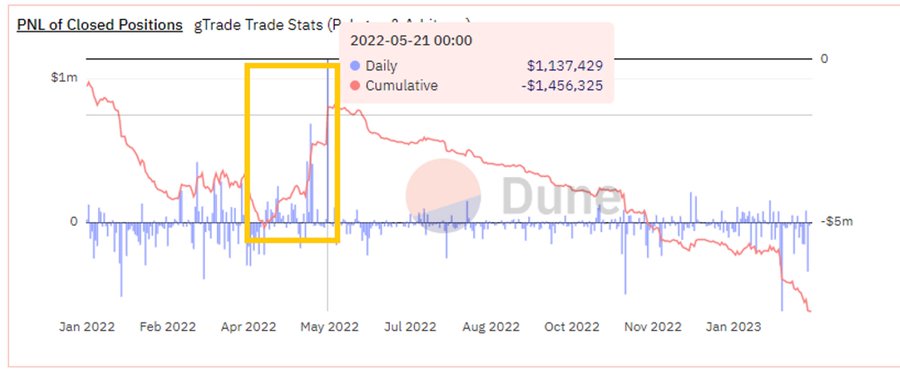

上面 gDAI 的工作流程中说过,销毁发生的前提是抵押率超过阈值。

这个阈值最开始设置为 110%,记得那段时间常见到 GNS 的增发率为负值。

LUNA 事件后调整为 130%,流动性池获得充足的安全冗余的,但也导致了那时至今未销毁过 1 颗 GNS。

最近更新为 100%,近期 Gains 各项指标如交易量,协议收入,锁仓量都创新高,进行稳定发展的阶段,是时候照顾下 GNS 了。这次更新的目标就是,在保证抵押率的前提下,最大程度的提高 GNS 的销毁量。

关于 GNS 的铸造 mint

1,NFT bots 和 affiliates 奖励

2,抵押率不足时铸造 GNS 换 DAI 补充流动性池

1,NFT bots 和 affiliates 奖励:交易者亏损直接进入 gDAI 池,按照奖励所需数量铸造 GNS。 这意味着这部分的每一颗 GNS 都不是凭空铸造的,都来自协议的真实收入。

2,在 trader 连续盈利导致 gDAI (之前 DAI) 池抵押率不足时,将会通过铸造 GNS 兑换为 DAI,来补足流动性池。 GNS 为 gDAI 提供保险,提供最后一道防线保障,这也是在去年 Luna 事件时,虽然交易者大幅盈利,但 DAI 池的 LP 也并未真正亏损的核心原因。

总结

GNS 持有者: 承担为 gDAI 提供保险的风险 (代币被稀释); 同时分享协议收入 (质押赚 DAI,代币通缩红利); 只要交易者整体长期亏损,gDAI 就是安全的,GNS 长期就是通缩的,但是类似 LUNA 的黑天鹅事件发生概率依然时存在的,这就看你的个人风险偏好了。

DAI 持有者: 让渡部分收益给 GNS (相对而言),但无本金损失风险 (未考虑智能合约风险) gDAI 的收益率,确实不算很高,但作为交易者的对手盘不会因对方盈利而亏损,这个算是非常大的优势了。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:latingi44239287,如有侵权请联系删除。转载或引用请注明文章出处!