Aave 营收、支出以及利润等财务状况

Aave 是最大的借贷协议,TVL 为 47 亿美元 。

原文作者:Marco Manoppo

原文来源:substack

原文标题:AAVE: DeFi Money Market Juggernaut

编译:东寻,DeFi 之道

这个系列文章将研究有趣的公司或协议,评估他们如何产生收入,估算他们的支出并分析其利润📈。

就个人而言,我对独立黑客、个体企业家和自主创业公司的文化着迷,这些公司能够以极高的利润率为核心团队创造巨额利润。

相比之下,加密货币业务和协议在货币化模型方面往往相当不明确,首先关注的是技术,而不是商业。

这不一定是件坏事——但在当前的宏观经济和融资环境下,加密货币企业需要将注意力重新集中在一件事上:“我们如何赚钱?”💰

以下是快速总结的要点:

- Aave 是最大的借贷协议,TVL 为47 亿美元 。

- 包括代币激励排放在内,Aave没有盈利。

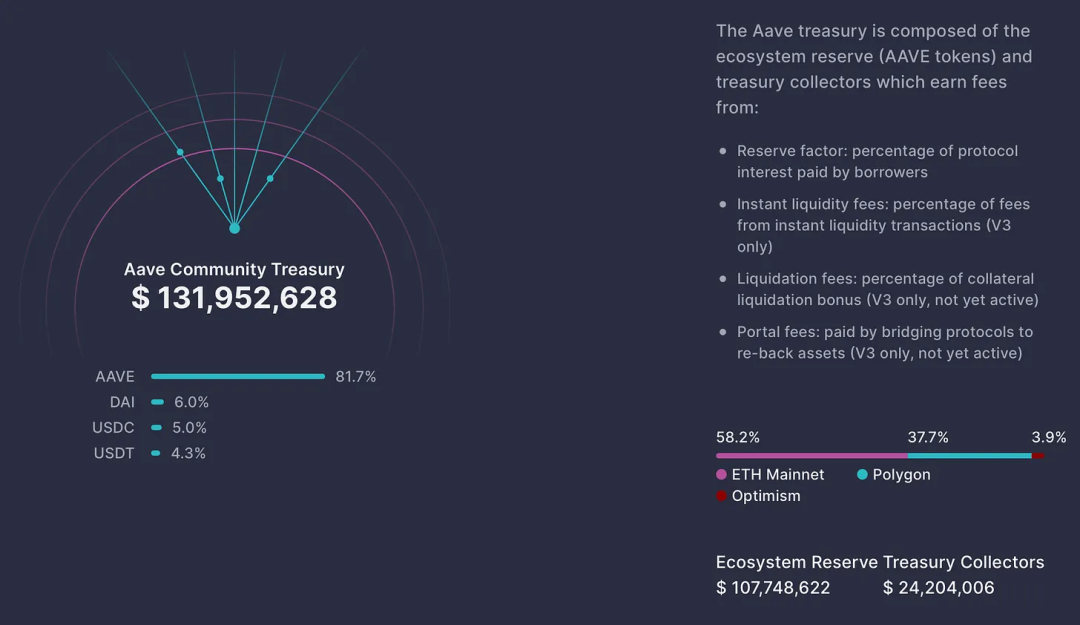

- Aave 的金库下降了-88%,从 2021 年第一季度 10.3 亿美元的峰值下降到 2022 年第四季度的 1.1464 亿美元。

- AAVE 代币占该协议金库的80% 以上。

- 根据 LinkedIn 的数据,Aave 雇佣了 117 名员工,预计每年会消耗1200-1500 万美元。

AAVE:DeFi 货币市场的主宰者

Aave 是一个在以太坊区块链上运行的去中心化金融(DeFi)平台。它使用户能够在不需要中介的情况下借出和借入各种加密资产。使用 Aave,用户在任何时候都可以完全控制他们的资金,并可以访问各种借贷选项。

- Aave 的一项独特功能是其“闪电贷”,它允许用户在很短的时间内无需抵押就可以借入资金。这使得它在套利交易者和寻求构建新的 DeFi 应用程序的开发人员中很受欢迎。

Aave 有一个名为 AAVE 的原生Token,可用于治理和赚取被动收入。通过抵押 AAVE,代币持有者可以赚取 6-7% 的年收益率,以帮助保护协议免受任何流动性危机的影响。这种收益并非没有风险。在坏账累积的情况下,质押的 AAVE 代币最多可削减 30%🗡️。

总体而言,Aave 已成为业内最受欢迎的 DeFi 协议之一,其锁定的总价值达数十亿美元。到目前为止,Aave 一直保持着 TVL 排名前 10 的 DeFi 协议的地位。

- 它目前的TVL 为47 亿美元。

- 在 2021 年 10 月达到顶峰时,Aave 的 TVL 曾达到190 亿美元。

资料来源:DeFiLlama

资料来源:DeFiLlama

AAVE 是如何赚钱的?

与许多其他 DeFi 协议一样,Aave 通过在其平台上收取的各种费用来产生收入。这些费用由参与 Aave 平台借贷活动的用户支付。

Aave 收取的费用根据平台上执行的具体活动而有所不同。值得注意的是,Aave 的费用可能会发生变化,并且可能会根据市场条件和其他因素而变化,例如借款人使用的是固定利率还是可变利率。

以下是 Aave 收取费用的一些示例:

- 借款费用:向在平台上贷款的借款人收取的费用,通常在 0.01% 到 25% 之间,具体取决于所借资产、贷款价值比和贷款期限。

- 闪电贷手续费:向使用平台“闪电贷”功能的用户收取,允许他们在没有抵押的情况下,在短时间内借入资金。费用通常为借入金额的 0.09%。

- 其他功能费用:在 V3 中,Aave 将提供收取额外费用,例如清算、即时流动性、门户桥等。

简而言之,Aave 通过向其服务的用户收取费用来赚取收入。然后将这些收入存入 Aave 社区金库,AAVE 代币持有人有权决定如何使用这些资金。这些是通过在 Aave 的治理论坛上对各种提案进行治理投票来完成的。

- 截至 2023 年 2 月 28 日,Aave 拥有1.319 亿美元的资金。

- Aave 81.7%(或 1.077 亿美元)的资金以 AAVE 代币的形式存在,其余15.3%以美元计价的稳定币形式存在。

- 在 2021 年第二季度达到顶峰时,Aave 的金库资金为 10.3 亿美元。

资料来源:AAVE

资料来源:AAVE

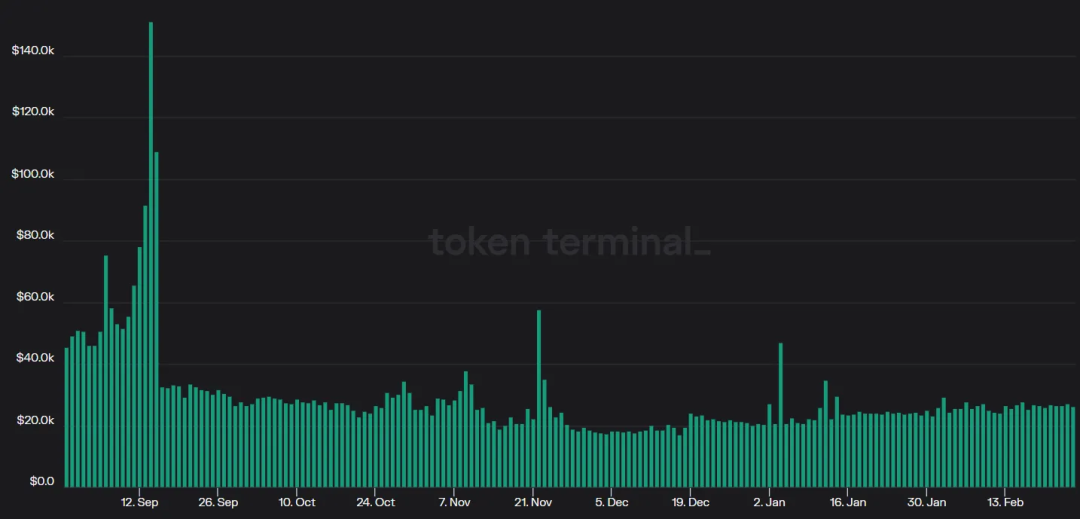

如果我们看下图,Aave在过去 6 个月中成功地保持了每天约 2 万美元的平均收入。

但是,这些数字是最高收入。基本上,如果不了解 Aave 为支付其员工和服务提供商或代币激励,而消耗了多少钱,那么它就不是很有用。

资料来源:Token Terminal

资料来源:Token Terminal

员工数量和资金消耗

根据 Linkedln 的数据,Aave 拥有117 名员工。其前 5 个“部门”如下所示:

- 工程 - 37 人

- 业务发展 - 22 人

- 财务 - 12 人

- 艺术与设计 - 11 人

- 市场营销 - 9 人

关于【Aave 营收、支出以及利润等财务状况】的延伸阅读

浅析Aave V4的核心要点——“统一流动性层”

Aave V4将推出" 统一流动性层",整合多个网络的流动性。类似于V3的Portal,但更高效灵活。通过模块化设计,Aave可更有效管理流动性,提高资金效率。升级还将允许添加新模块,如隔离池和RWA模块。Aave将成为无视链间流动性隔阂的DeFi协议,但需要信任假设。V4引入改进,如动态利率、流动性溢价、智能账户,构建Aave Network。旨在推动生态系统进一步采用,服务于10亿潜在用户。

Aave v4 的一些思考:每个大协议都应该发链?

Aave v4的改进旨在提高用户体验、降低治理成本、防止不良债务扩散,并为长期发展提供便利。其中包括统一流动性层、模糊控制利率、流动性溢价机制、智能账户和金库、动态风险参数配置、超额债务保护机制、与GHO稳定币的原生集成和计划推出的Aave Network。Aave计划推出的新网络层将作为GHO稳定币和借贷协议的核心枢纽,使用GHO支付费用,以Aave V4为枢纽,$AAVE作为主要质押资产。Aave未来将专注于稳定币市场,为GHO创造场景。Aave Labs将持续关注网络发展,选择最合适的技术方案。

让我们创建一个场景来估算 Aave 需要在上述 5 个部门上花费多少钱:

- 工程:在 10 万美元到 20 万美元的范围内,Aave 每年需要支付 370 万美元到 740 万美元。

- 业务发展:在 8 万美元到 12 万美元的范围内,Aave 每年需要 176 万美元到 264 万美元。

- 财务:在 8 万至 12 万美元的情况下,Aave 每年需要支付 96 万至 144 万美元。

- 艺术与设计:在 6 万至 9 万美元的范围内,Aave 每年需要支付 66 万至 99 万美元。

- 市场营销:在 5 万至 8 万美元的范围内,Aave 每年需要支付 45 万至 72 万美元。

总的来说,对于上面列出的 5 个部门,Aave 每年需要花费753 万美元到 1319 万美元。

这不包括未包含在计算中的其余 26 名员工。假设平均工资为 8 万美元,AAVE 需要在这些人身上额外花费 208 万美元。将最终总数推高至953 万美元 - 1527 万美元。

此外,来自 Token Terminal 的数据表明,AAVE 在 2022 年花费了1.2467 亿美元用于激励,为其资金消耗增加了另一个指标。

收益

再次感谢 Token Terminal 所做的繁重工作👷⛏️

据报道,在 2022 年,Aave 损失了1.037 亿美元,其中包括用于引导或维持流动性的Token排放支出,这是其服务的一个关键要素。如果我们包括上面计算的额外的 953 万美元 - 1527 万美元的人员资金消耗:

Aave 在 2022 年的运营净亏损为 1.1323 亿美元 - 1.1897 亿美元。

资料来源:Token Terminal

资料来源:Token Terminal

虽然考虑到 Aave 只剩下 1.2 亿美元至 1.3 亿美元的金库资本,看起来可能非常糟糕,但这一切或许还有一线希望。

- 👑 Aave 是加密借贷领域事实上的领导者,Compound 是最接近的竞争对手。

- ⬆️ Aave 的商业模式仍然可以呈指数级扩展,因为它越来越接近去中心化的货币市场基金,尤其是其即将推出的 GHO 稳定币,它将成为更多创新产品的基石。

- 👩⚖️ Aave 几乎没有触及 DeFi 服务的制度方面,其 Aave Arc KYC 授权池惨遭失败。

- 🏄 与 2022 年第四季度相比,Aave 在过去 3 个月的收益呈现出积极趋势,表明该协议在这个熊市中谨慎行事。

- 💼 Aave 最新一轮融资是 2020 年 10 月的 2500 万美元 B 轮融资。在最坏的情况下,他们仍然可以在未来几年内筹集到 C 轮融资。

资料来源:Token Terminal

资料来源:Token Terminal

未来的计划

Aave 于 2023 年 1 月推出了Version 3(版本 3),重点是提高稳定币和流动性抵押衍生品借贷的资本效率。Aave 还在开发一种名为 GHO 的稳定币,这是一种去中心化的多抵押稳定币,它完全支持、透明且原生于 Aave 协议。目前,它仅在测试网上的 Aave 平台上处于活跃状态,尚未部署到主网上。

凭借 GHO 和版本 3,Aave 将自己定位为围绕稳定币和流动性质押衍生品的借贷市场的首选。

- 基本上,随着更广泛的加密货币行业转向权益证明(因此获得收益)、流动性质押衍生品和稳定币,该平台将提升和重新质押用户的资产。

- 通过推出自己的稳定币,Aave 扩大了 TAM(总可寻址市场)并进一步巩固了其作为 DeFi 巨头的地位。

- 在全球范围内,货币市场基金持有约 3 万亿美元。

接下来做什么:Aave 需要减少其激励支出,同时通过自己的稳定币和 LSD 资本效率创造创新产品来保持领先地位。

- 如果没有Token激励,考虑到其员工人数和其他运营成本,Aave 大致处于盈亏平衡点。只要稍微调整一下顶线或底线,协议就应该是有利可图的。

我们预测 Aave 的最终形式将更接近于一个去中心化的货币市场巨头。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Marco Manoppo,如有侵权请联系删除。转载或引用请注明文章出处!