复盘Uniswap的跨链之争,加密独角兽是否初心依旧?

尽管 Uniswap 的选择已经尘埃落定,但对于跨链场景仍应该谨慎,多链、跨链、全链的叙事和博弈仍然在进行。

原文作者:CryptoBricks

原文来源:律动theblockbeats

一、纷争缘起:反分叉的 BUSL

吸血鬼攻击

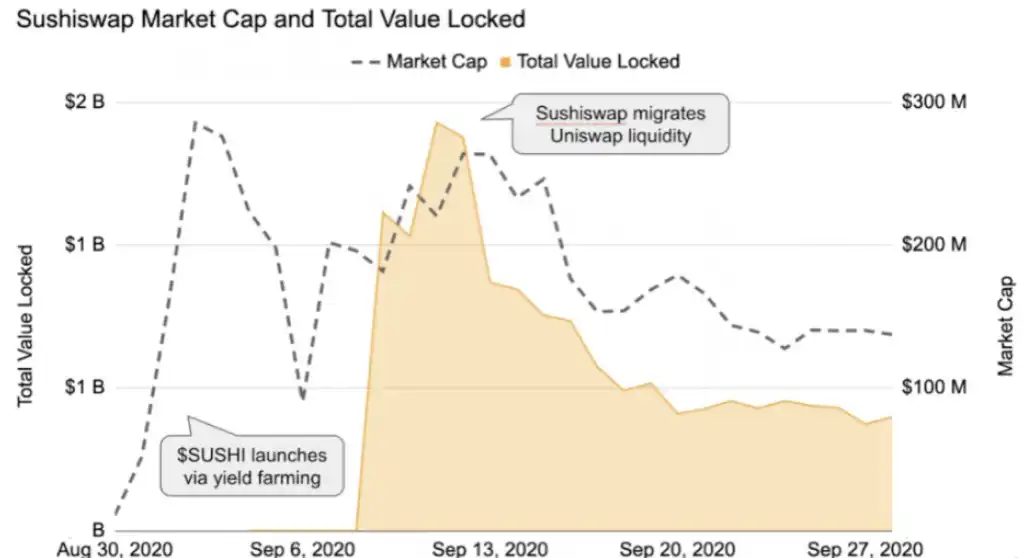

2020 年 8 月 26 日,Sushiswap 在对 Uniswap 源代码进行 copy 的基础上,增设 SUSHI Token 以将协议治理权下放至社区用户。先导文曾论述,流动性提供者 (Liquidity Provider, 下文简称 LP) 是新建流动性资金池实现增长飞轮的核心角色 [1],因此 Sushiswap 上线之初便剑指 Uniswap,通过 SUSHI 的 Tokenomics 设计吸引 Uniswap 资金池的 LPs,其核心逻辑便是赋予 SUSHI HODLers 更多权益以实现用户留存。

Sushiswap 的三层攻击:

零成本套利 - 吸引用户:在 Uniswap 资金池提供流动性的 LPs 可以将其 LP Token 质押到 Sushiswap 合约中,以获得 SUSHI 代币,其套利成本几乎为零,因此 SUSHI 短时间内市值抬升至接近 $300 M,吸引了约 $1.6B 的 LP Token [2]。

流动性迁移 - 转化用户:LPs 可以将其在 Uniswap 上提供流动性的代币对提出,并迁移到 Sushiswap 上继续提供流动性,实现了将外部用户转化为自身协议的 LPs,这使得 Sushiswap 的 TVL 一度超越 Uniswap,逼近 $2B。

Token 激励 LP - 留存用户:Sushiswap 收取 0.25% 手续费供 LPs 分红,同时吸纳 0.05% 的资金激励 SUSHI 的持有者,使得用户在离开流动性池子后不仅仍然能够获得持续的协议收益,还能够获得项目的治理权,将转化来的用户留存成为协议的长期支持者。

数据来源:DeFi Pulse, Coinbase

商业源代码许可证

尽管 Uniswap 通过发行治理 Token UNI 并为其资金池提供流动性挖矿奖励,在 2021 年初 (Jan 1, 2021) Uniswap 凭借 $26B 的交易量重新坐稳头部 DEX 的宝座,但 Sushiswap 同样以 $1.3B 的交易量紧随其后。考虑到彼时 DeFi Summer 的加持,Uniswap TVL 的抬升不能排除存在大量资金入场 Crypto 的成分,其市场份额仍然被 Sushiswap 吃掉了很大一部分,一份分叉协议也至今 (Feb, 2023) 仍以第四大的市场份额居于 DEX 前列 [3]。

因此,为了防范诸如此类的攻击影响协议的稳定性,Uniswap 在 V3 上线前申请了商业源代码许可证,除了在 GPL-2.0 或更高许可下的contracts/interfaces/和contracts/libraries/,以及在MIT 许可或暂无许可的文件外,Uniswap V3 的核心代码都在Business Source License 1.1 (BUSL-1.1)许可下 [4],该许可规定了「自更改日期,或根据本许可证,首次公开分发特定版本的许可作品四年后,任何人都可以享受 Change License——GNU General Public License v2.0 or later,以及复制、修改、创建衍生作品、重新分发和非生产性使用许可作品的权利 [5]。简而言之,在 BUSL-1.1 许可证到期后 (Apr 1, 2023),任何人都可以在任何链部署 Uniswap V3 并获利。因此,这便是 Uniswap 治理风波的缘起,Uniswap 迫切需要在 BNB Chain 上部署协议以争取市场份额。

二、跨链风波复盘

Uniswap 治理流程

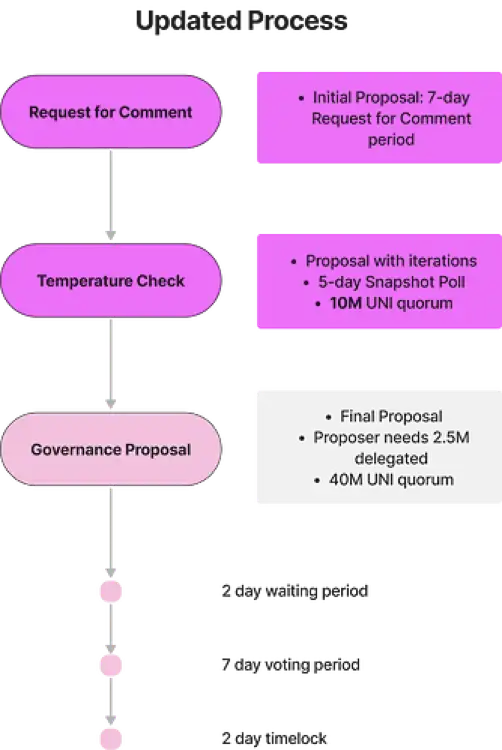

根据 devinwalsh 在 2023 年 1 月更新的Community Governance Process Update [Jan 2023],目前 Uniswap 的治理流程为:

第 1 阶段:征求意见 (Request for Comment, RFC)

第 2 阶段:温度检查 (Temperature Check)

第 3 阶段:治理提案 (Governance Proposal)

根据Deploy Uniswap v3 (1 / 0.3 / 0.05 / 0.01) on BNB Chain (Binance)提案者 ilia_0x 的规划,本提案的进程如下:

1.Discussion on Governance Forum/ Twitter Space

2.Uniswap v3 + Governance Bridge Deployment on BNB Chain Testnet. Tests and Simulations.

3.Temperature Check

4.Governance Proposal

5. Uniswap v3 Deployment to BNB Chain mainnet

关于【复盘Uniswap的跨链之争,加密独角兽是否初心依旧?】的延伸阅读

第一个ERC-1919代币,Base上的AIR怎么玩?

Degen是一个新的机制,旨在解决DEX交易中的流动性问题和恶意攻击风险。它采用多级分档机制,消除交易对手风险,每档价格以0.8%的预定Delta值增减。此外,它还可应用于改进后的荷兰式拍卖和基于层级的节点销售等未来的使用案例。使用ERC-1919,无需DEX和LP提供流动性,卖出代币后等级会降低并被销毁。这个机制具有潜力和消除交易对手风险的能力。

一文盘点 2024 年第一季度 TON DeFi 发展状况

TON DeFi领域2024年第一季度,总锁定价值增长7倍,受到去中心化交易平台和流动权益挖矿协议Tonstakers的影响。The Open League推出,奖励用户参与TON项目并提供增强APY的流动性挖矿池。DeDust和STON.fi推出TelegramMini Apps,方便交易者使用基于Telegram的Token研究工具和新闻频道进行交易。Storm Trade允许使用Toncoin作为期货交易抵押品,增加实用性。Whales推出流动型质押池Whale Liquid,EVAA协议上线,提供利息奖励和EVAAXP积分。RedStone是TON上的第一个Oracle解决方案,满足DeFi基础设施需求。随着DeFi的发展,对可靠的Oracle服务的需求将增加,TON在这方面有潜力。

6. Subgraph Deployment

7. Uniswap UI integration*

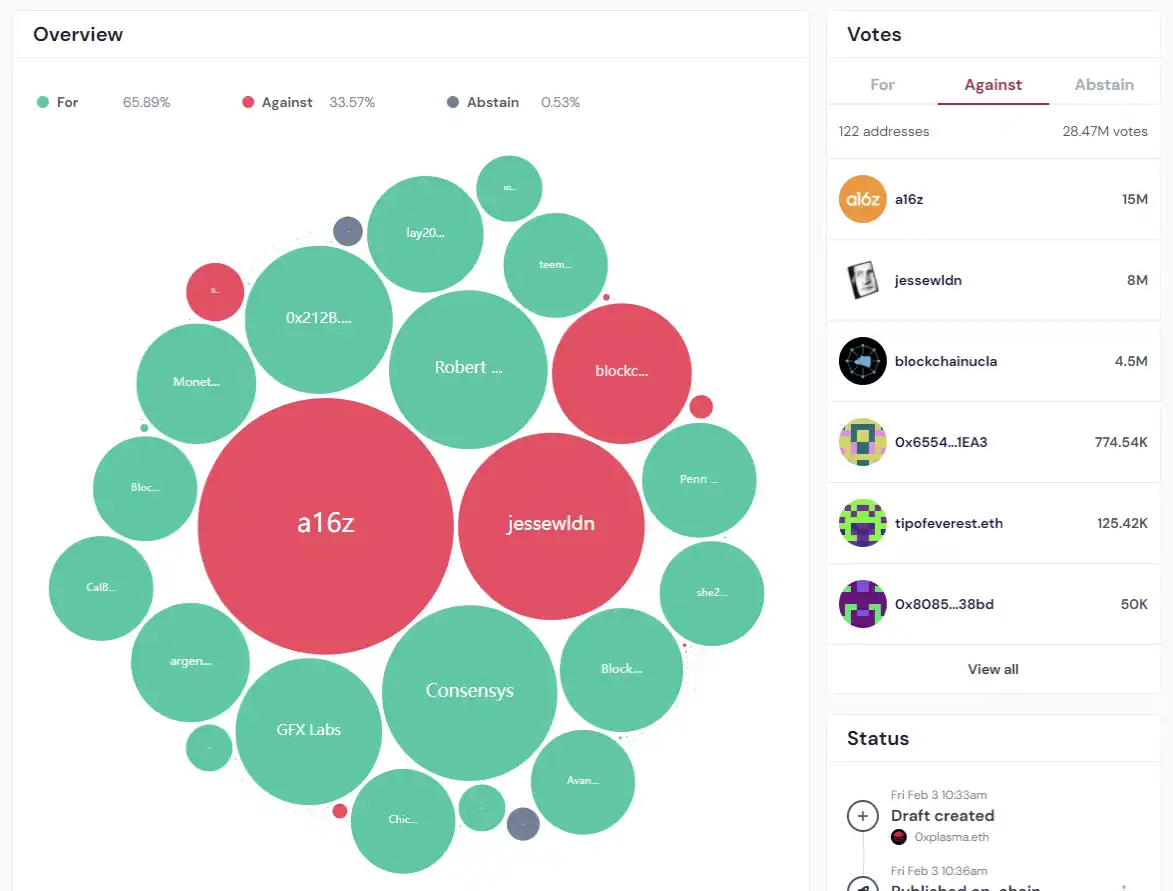

然而,当社区以 20M UNI, 80.28% 的优势通过了Should Uniswap v3 be deployed to BNB Chain?的温度检查投票后,社区对于跨链工具的选择产生了分歧。与 Sushiswap 不同,Uniswap 目前主要支持以太坊及其 Layer 2,因此将协议部署在 BSC 这样的 Layer 1 需要通过社区选择跨链工具实现链间的信息传递、资产转移等功能,这场风波亦正是围绕着 Jump Crypto、Folius Ventures 支持的 Wormhole 和 a16z 和红杉投资的 LayerZero 展开。

跨链工具的比较分析

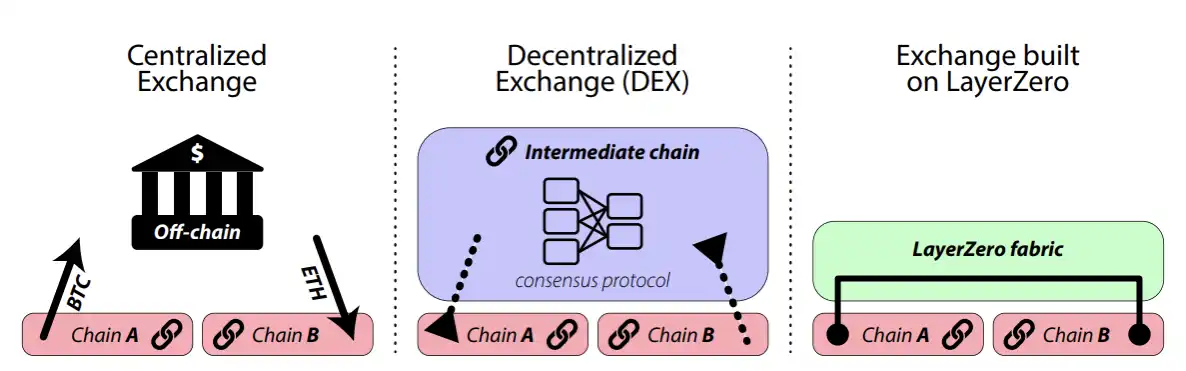

Wormhole 是一份由 19 个中心化机构背书的验证节点组成的跨链数据传递协议,每个节点独立验证包括 Solana 等非 EVM 兼容的区块链网络上智能合约发出的跨链交易,并在通过 2/3 验证后,在目标链完成最终的交易。因此,Wormhole 的安全设计本质上是基于人性的利益博弈构建,而非底层设计上的「代码即法律」:相比于串通 2/3 个验证节点作恶,这 19 个机构将更重视其品牌和声誉,因此联合作恶的情况少有发生。此外,22 年的黑客攻击事件并非源于验证节点作恶,而且在攻击发生后,不仅 Wormhole 背后的 Jump Crypto 出资弥补了该 3 亿美元的损失,同时 Wormhole 还提供千万级的赏金激励白帽黑客的漏洞审查。

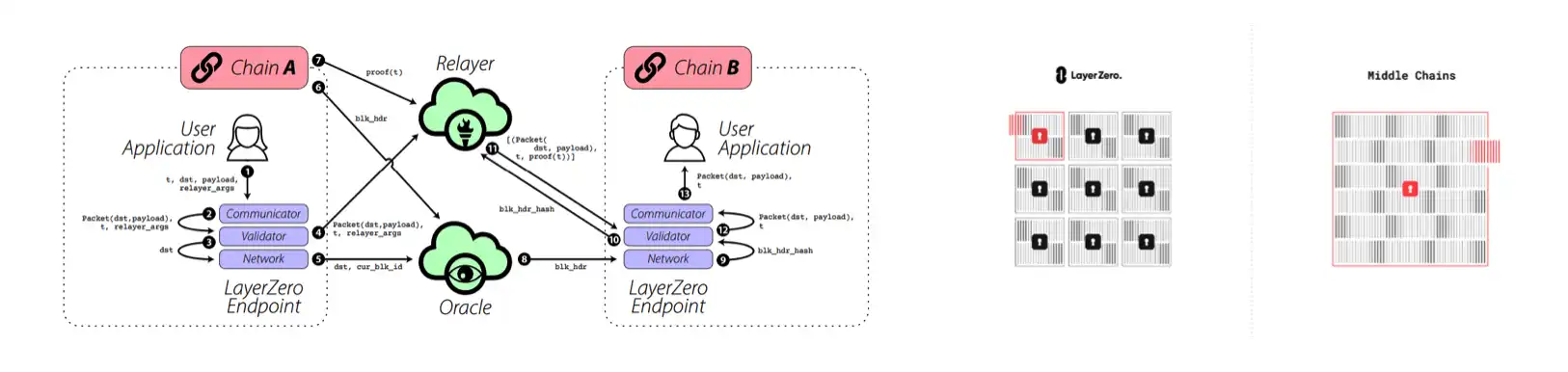

然而,Wormhole 的桥接需要在两个链分别部署对应的智能合约,当桥的数量增多时,智能合约也成指数倍增长,而智能合约的漏洞正是黑客攻击跨链桥的主要对象。LayerZero 解决了这个问题,每个应用只需用一份合约部署 Endpoint,并通过中继器和预言机分别向目标链传输交易证明和块头信息,在通过该链上的 Endpoint 验证后得以执行。LayerZero 通过用户可选择的中继器和预言机解构了 Wormhole 建构的由 19 个节点组成的中间层,因此惟有攻击者同时控制中继器和预言机才能发动攻击,而且这个攻击仅在该中继器 - 预言机之间奏效,其他的跨链通信并不受影响。此外,协议可以自行选择中继器和预言机,因此相比于 Wormhole,LayerZero 赋予了协议更高的自主权。

风波散去后对跨链的再思考

面对 a16z 15M 枚 UNI 的反对,Wormhole 最终顶住了压力,以 55.88M UNI, 65.89% 的优势成为了社区的最终选择。纵使 LayerZero 提出了 Omnichain 的概念,使得跨链不再是一对一的通道,而是一对多的网络,从而大大降低了部署合约带来的风险。然而,仅仅考虑将 Uniswap 迁移至 BSC 一条链的话,合约部署的风险程度是和 Wormhole 相差无几的,反而对于 Sushiswap 这种多链生态布局,LayerZero 的优势则会更加明显,而 Uniswap 选择了 Wormhole 与选择 LayerZero 的 Sushiswap 也形成了跨链工具的风险对冲。此外,LayerZero 与 Wormhole 相比实际上是「无背书」的,反而利用了一种与Nostr相近的逻辑,将风险转移给了协议,但对于 Uniswap 这种每日十亿美元级别交易量的 DEX,其风险就不是收到几条垃圾信息那么可控了,相比之下,以 13 家以上 (占验证节点的 2/3 以上) 顶级 Crypto 机构品牌背书的 Wormhole,作恶成本或许并不比 LayerZero 低,而且耗费 3 亿美元填补漏洞的 Jump Crypto 也的确为 Wormhole 再上了一层保险。

然而,资本的支持不能取代技术的更迭,赔付能力固然是利好因素,但并非跨链工具的核心。随着 FTX 大厦的崩塌,对中心化机构的信任也在逐步瓦解,纵使联合十余家顶级机构作恶的成本依旧高的可怕,但也确实没有做到 trustless。而且作为可升级合约,Wormhole 的支持者在抨击 LayerZero 不可升级存在风险的同时,也要警惕自身的每次升级亦暗藏危机。此外,无论是 Wormhole 还是 Layer Zero,面对单条链的 51% 攻击也仍缺乏应对能力,而这将使得本应控制在单链上的风险被成倍放大了。因此,尽管 Uniswap 的选择已经尘埃落定,但对于跨链场景仍应该谨慎,多链、跨链、全链的叙事和博弈仍然在进行。

三、去中心化下的权力博弈

尽管两大投资机构的正面对垒已足以令人关注,但真正将整个事件推向高潮的是 a16z 持有的 15M UNI,让社区开始质疑 Uniswap 的去中心化程度。Uniswap V3 是部署在以太坊上的,其合约的核心逻辑和功能是无法被修改的,因此即使 a16z 或任何资本真的有对社区提案的绝对权力,亦没有办法破坏 Uniswap 协议本身,因此从协议层面上看,Uniswap 的去中心化属性仍然毋庸置疑。

然而,随着公众们关注到 Uniswap 团队中来自 Chainalysis、纽约联储、纽约证券交易所等机构的成员,纵使链上合约无法改变,监管不过局限于了前端,用户仍然可以绕过 Uniswap 的前端与合约交互,但 FUD 情绪却的确产生了,来自于对 Uniswap V4 的构想:人们开始担心,Uniswap V4 或许相较于 V3 更倾向让步于监管而磨灭掉部分去中心化的精神 [6]。

如果我们以最坏的情况考虑,那么时至今日监管和资本的布局或许已经基本完善,一旦下一代的 Uniswap 协议取消了不可变性,那么大概率将由 UNI 持有人控制,而潜在水下的巨鲸们对于我们而言仍然是未知的。纵使 Uniswap V1 - 3 仍然会继续投入使用,但 UNI 的控制权,即社区的控制权如果是集中化,甚至是被垄断的,那么通过流动性挖矿、空投等方式,Uniswap V4 将极大程度吸纳前三个版本的流动性,一方面是监管的铁律,另一方面是紧缩的流动性,交易者将作何抉择?

尽管确实有这一层面的风险,但是就本次风波的实际情况来看,a16z 的 15M 和 jessewldn 的 8M 是链上投票的两个最高的数额,但也并未改变最后的结果。不过,在对其他持币地址作详尽的研究之前,任何人都没有发言权。

监管的本质是对作恶行为的预防和惩戒,但这永远都不会是阻碍文明进步的借口。

参考资料:

[1]: https://www.notion.so/access2everything/Uniswap-5bea623734af432fb3230cda05ba225c

[2]: https://messari.io/report/the-sushi-chronicles

[3]: https://dune.com/queries/4319/22558

[4]: https://github.com/Uniswap/v3-core#licensing

[5]: https://github.com/Uniswap/v3-core/blob/main/LICENSE

[6]: https://mp.weixin.qq.com/s/pN2axW6_8VspgOUEYx7YCA

[7]: https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976

[8]: https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976

[9]: https://www.tally.xyz/gov/uniswap/proposal/31

[10]: https://gov.uniswap.org/t/rfc-update-deploy-uniswap-v3-1-0-3-0-05-0-01-on-bnb-chain-binance/19734

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CryptoBricks,如有侵权请联系删除。转载或引用请注明文章出处!