Velodrome :Optimism 的 DeFi 发动机

本文主要通过数据角度来分析 Velodrome 的经济模型。

原文作者:Cabin VC

原文来源:微信公众号

Velodrome:Optimism 的 DeFi 发动机

注:本文主要通过数据角度来分析 Velodrome 的经济模型,不作为任何投资建议。

Optimism 是基于以太坊的 Layer 2 扩容解决方案,在今年的表现堪称惊艳,TVL 和 token price 涨幅都超过了 100%,近期公布了多个利好预期:

将于 3 月 16 日执行 Bedrock 主网升级,并将生态迁移到其上。据 Optimism 官方透露,Bedrock 目标是构建迄今为止最好的汇总架构,兼具模块性和简约性。升级后 L1 到 L2 的存款时间可缩短 4 倍、数据提交到 L1 的成本降低约 20%;

Optimism 将进行定位升级,由一条单一的 L2,升级为基于 OP Stack 构建的多链 L2 平台。OP stack 将不同的功能层级进行解耦,并以 API 软件堆栈的形式把所有层级组合起来,极大地简化了模块化区块链构建的流程;

Coinbase 与 Optimism 达成合作,将基于 OP Stack 构建自己的 L2 “Base”。Base 作为 OP 多链平台的一员,将把交易费收入的一部分返还给 Optimism Collective 国库;

Optimism 已承诺将初始 Token 总供应量的 19% 分配给 AirDrop。在 Drops 1 和 2 结束之后,该 Drops 分配还有 13.73%(约 5.9 亿枚 OP)未发放。由于 Drops1 发放时,OP 上的生态尚未建立起来,对生态促进效果有限。目前 OP 上运行了超过 100 个协议,包括 dex、lending、Yield 等各个板块,生态版图初步完善,未来的 Drops 将会对生态发展起到更直接的激励效果;

随着以太坊上海升级的临近,Layer2 正在迅速赶超其他公链,目前 Arbitrum 和 Optimism 在所有公链中 TVL 排名分别为第 4 和第 6,其上面的生态项目正在不断涌现。

(资料来源:defilama)

(资料来源:defilama)

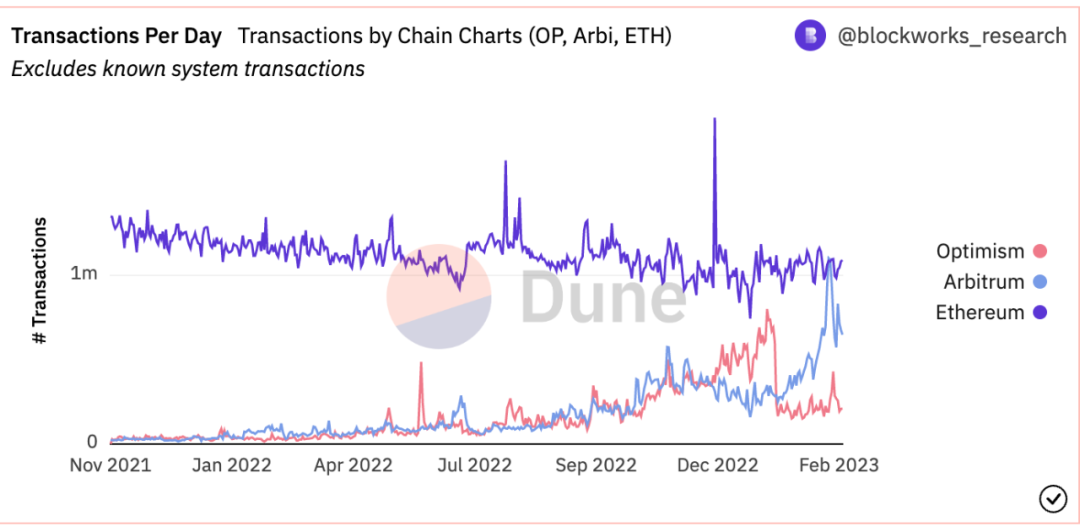

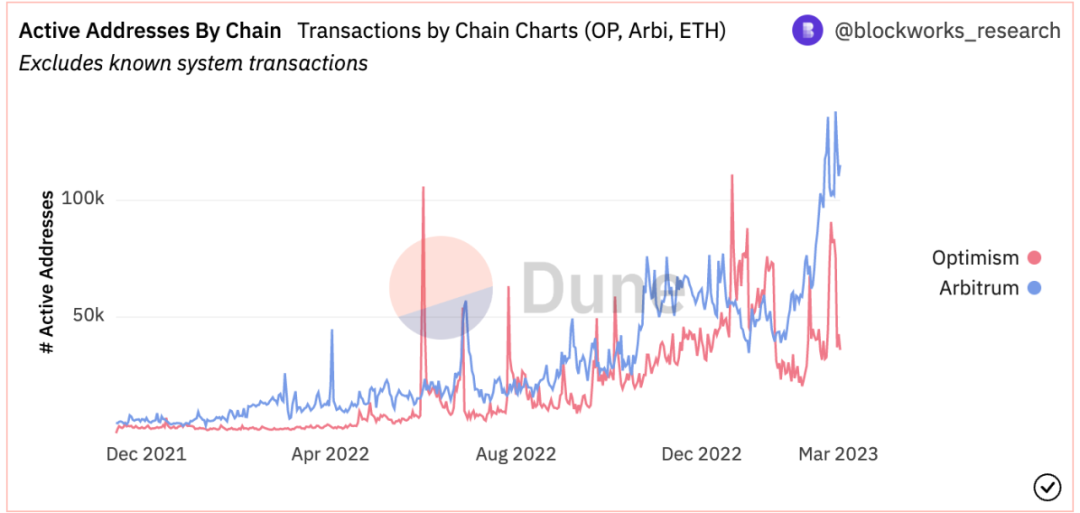

L2 赛道内的竞争已经接近白热化,Arbitrum 在启动初期积累了较大的优势,而 OP 通过发 token 正在追赶 Arbitrum 的步伐。目前在 TVL、转账笔数和活跃地址数上,Arbitrum 较 Optimism 都有 1 倍左右的领先优势。

(资料来源:dune)

(资料来源:dune)

从本质上来看,OP 与 AR 两者都采用 Optimism Rollup,并不存在较大的技术壁垒。从数据上来看,Optimsm 暂时落后于 Arbitrum,但其成为多链 L2 平台的目标构成了宏大的叙事,接下来将进行 Bedrock 的重大升级并且还会有更多轮的 Drops 激励,值得我们对其多加关注。

Velodrome 是目前 Optimism 上 TVL 最大的 dex 协议,目前 TVL 为 3.1 亿$,占整个 Optimism 生态 TVL 的 34%。Velodrome 主要 folked from Andre Cronje 创建的 Solidly(fantom 上的 dex,TVL 曾高达 2B$)。Solidly 解体后,其最大的协议参与者 veDAO 团队吸取了经验教训,对 Solidly 的机制做出了部分改进,于 2022 年 6 月在 Optimism 上创立了 Velodrome 。

(资料来源:defilama)

(资料来源:defilama)

一、Velodrome 的机制介绍

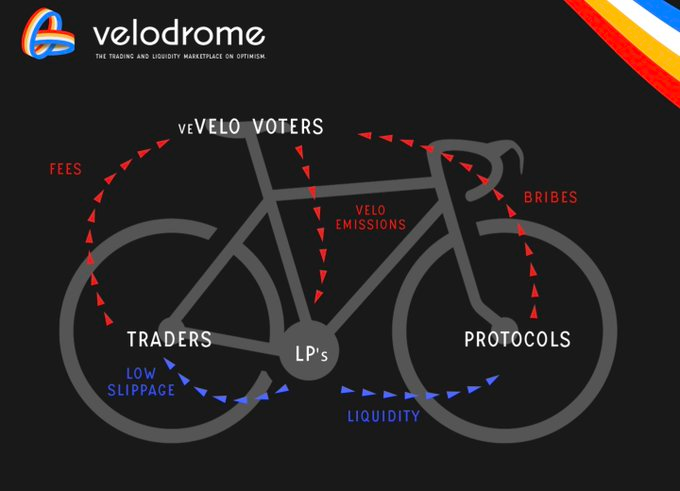

Velodrome 核心采用了 AC 提出的 ve(3,3) 机制,该机制主要激励用户锁仓 token,认为当大家都质押 token 而非卖出时,所有人的收益都将更高。

(资料来源:Velodrome 官网)

(资料来源:Velodrome 官网)

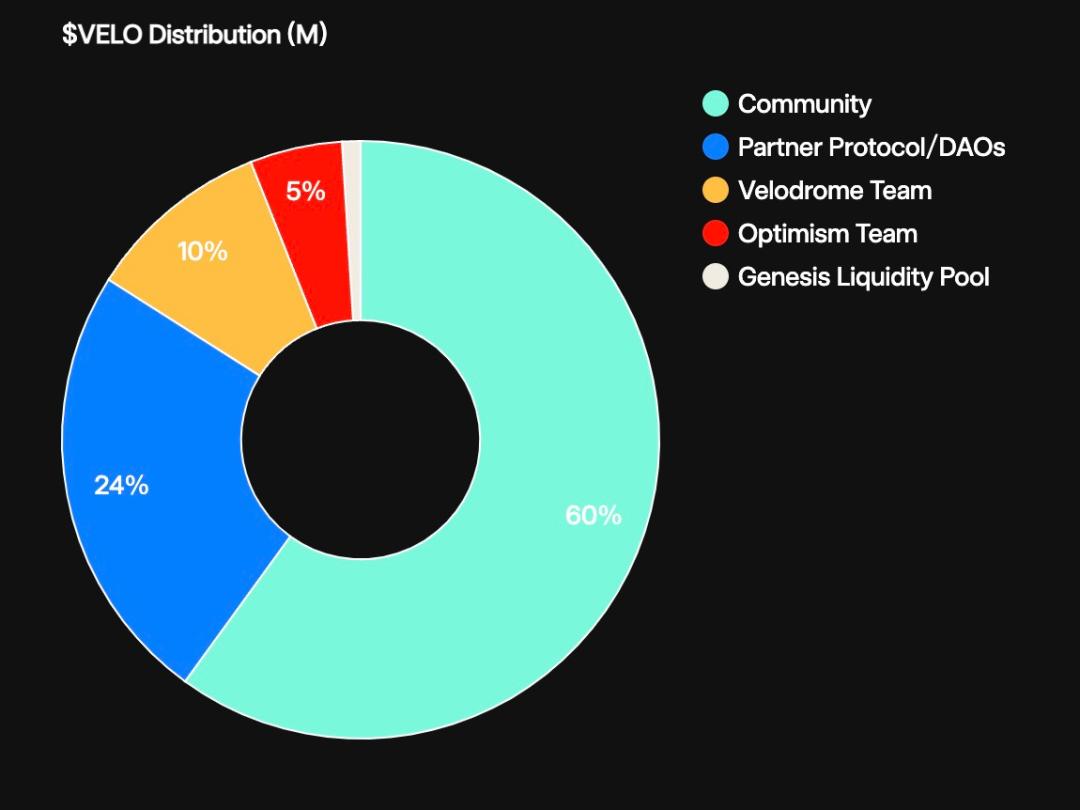

1)VELO 初始供应 400M,按照以下比例进行多元化分配:

(资料来源:Velodrome 官网)

(资料来源:Velodrome 官网)

60%(2.4 亿)将分发给在孵化 Velodrome 方面发挥最大作用的人以及最有可能为其长期成功做出贡献的人,包括:27% 给 WeVe 持有人;18% 给 OP 网络用户;15% 给资深 defi 用户(Curve, Convex, Platypus 上有深度交互的用户等);

24%(0.96 亿)分配给对 Velodrome 和 Optimism 做出长期贡献的协议;

10%(0.4 亿)给 Velodrome 团队;

5%(0.2 亿)给 Optimism 团队;

1%(0.04 亿)用于提供初始流动性;

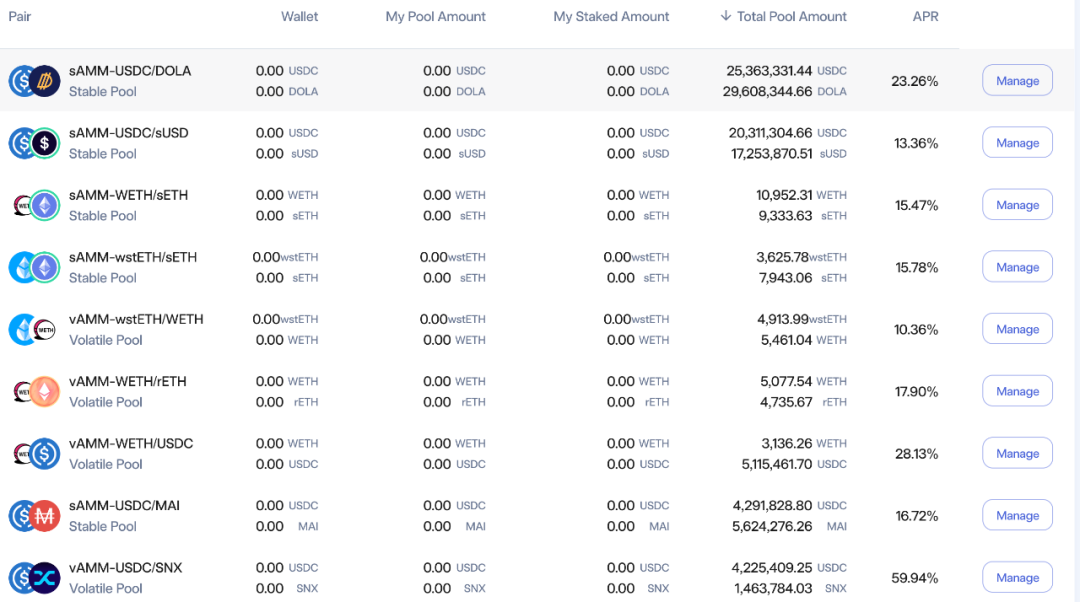

2)VELO 会在每周(UTC 时间星期三 23:59 之后)增发,从15M 开始按每周 1% 的速率衰减。LP 持有者仅可获得这部分增发奖励。2 月 28 日几个主要池子的 LP APR 如下图所示:

(资料来源:Velodrome 官网)

(资料来源:Velodrome 官网)

3)锁仓 VELO 可以获得 veVELO,兑换的 veVELO 数量与锁仓时间成正比,1 个 VELO 锁仓 4 年可获得 1 个 veVELO。目前有 1 周,1 月,1 年,4 年 这 4 个锁仓时间选项;

4)veVELO 代表协议治理权,决定每周增发的 VELO 分配给每个流动性池的权重;所有的交易手续费收入将按比例分配给投票给该池的用户,而非 LP 持有者;

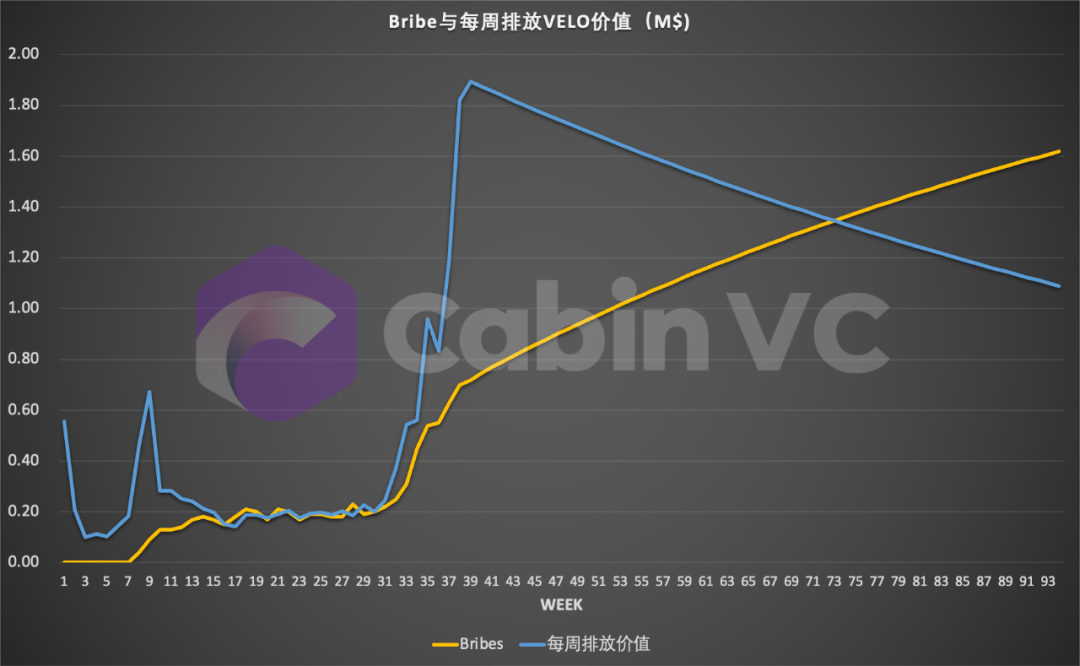

5)可贿赂选票,通过 Velodrome 内置的 Bribe 功能,可向任意池子发送贿赂,这些贿赂资金会按比例分配给投票给该池的用户。目前每 1 美金的贿选可以带来 1.5-2 美金的 VELO 增发奖励,协议们可以通过贿选撬动 VElO 奖励杠杆来增加自身的流动性,因此近期贿赂奖励迅速增长;

6)veVELO 是一种 NFT,根据质押的 VELO 数量及锁定时间产生不同的 NFT,加总得到 veNFT 余额。Velodrome 计划在 2023 年 Q1 上线 veNFT 的 trade、lending 功能,届时 veVELO 将被赋予流动性,用户将会有更多的投资选择,这点是相对 Curve 的最大创新;

7)veVELO 持有者将受部分稀释保护,当每周增发 VELO 时,veVELO 将获得一定比例的 rebase 奖励。

每周rebase金额=(veVELO.totalSupply ÷ VELO.totalsupply)³ × 0.5 × 排放量

锁定的 VELO 比例越高,rebase 的占比也将越高,上限为当期排放量的 50%;

二、数据分析

了解完上述机制后,我们就可以通过数据来观察 Velodrome 的飞轮是如何运作的。

1)TVL 及交易量

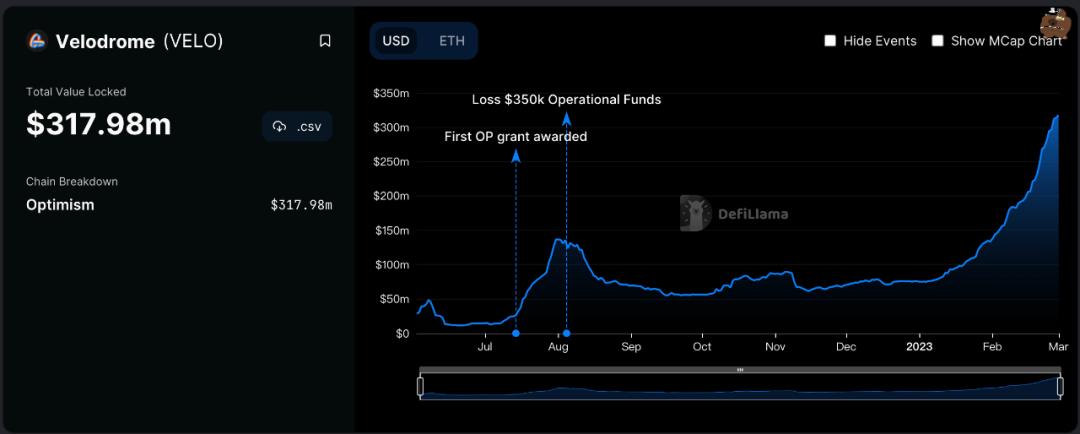

(资料来源:defilama)

(资料来源:defilama)

受益于 1 月的市场复苏、Layer2 赛道火热,Velodrome 的 TVL 快速增长,从 1 月 1 日的 0.75 亿$增长到了目前的 3.18 亿$,今年 TVL 增幅高达 322%;

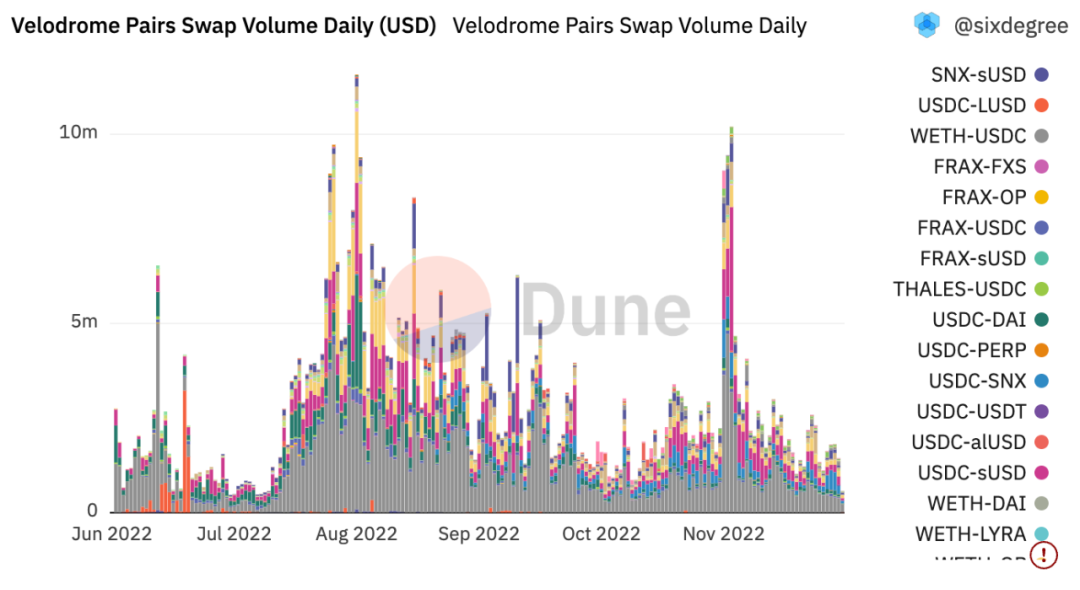

(资料来源:dune)

(资料来源:dune)

关于【Velodrome :Optimism 的 DeFi 发动机】的延伸阅读

Coin Metrics:分析以太坊 Blob 与 EIP-4844 的影响

自3月13日起,多个Layer-2解决方案采用blob交易,超过950,000个blob已发布到以太坊,降低了操作成本。EIP-4844升级提高了L2的可伸缩性和降低交易成本,每天约有10,000个blob发布。blob被设计为18天后过期,防止永久存储膨胀。随着rollups使用blob发布大量数据,blob空间利用率将增加。blob费用根据需求动态调整,4月份因铭文blob激增而增加,但随后又降低。Blob的采用是EIP-4844降低数据存储开销和增强L2可伸缩性的积极信号。然而,跨资产、流动性和用户体验碎片化等挑战仍需解决。随着更多L2利用blob,拥塞可能会再次出现。

Stacks Nakamoto 升级,BTC生态的文艺复兴

Stacks是一个跨链共识区块链,旨在将智能合约功能移植到比特币网络中。其共识机制为转移证明,通过燃烧比特币来参与挖矿。Stacks 2.0主网已推出,获得美国证券交易委员会批准的代币销售。Stacks 3.0升级解决了安全性、性能和可扩展性等问题,引入签名者角色,提高链的可扩展性。Nakamoto升级解决了MEV问题,提高了挖矿过程的公平性和稳定性。升级将在4月22日开始,提高Stacks区块链的透明度和信任度。

Velodrome 目前日均交易量 3000 万$,OP、WETH、VELO 对 USDC 的交易量占据了 60%;

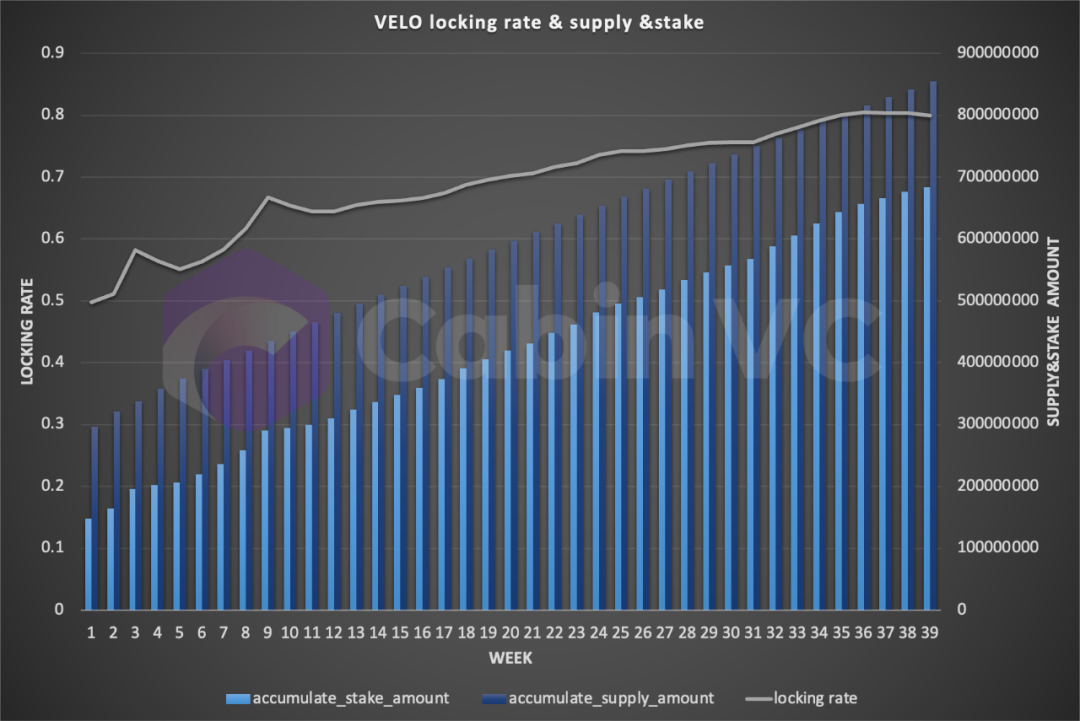

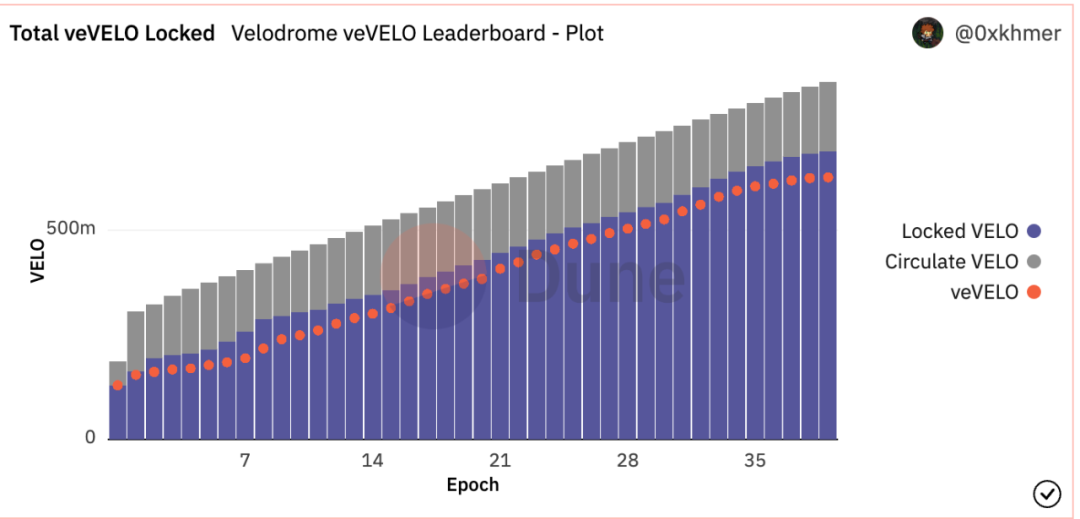

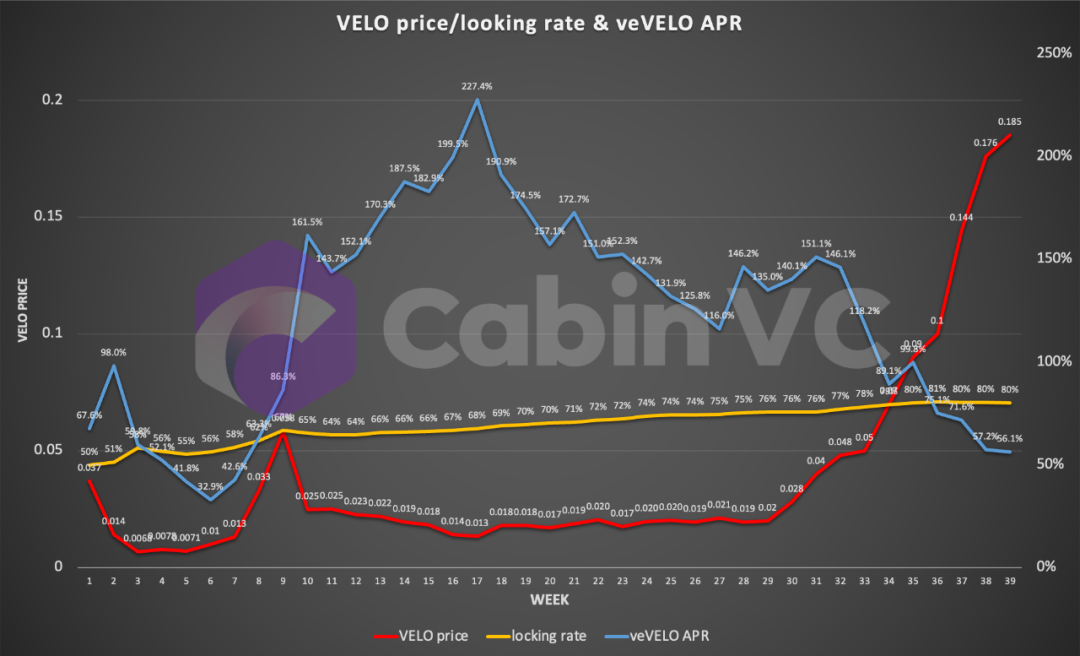

2)锁仓率

锁仓率(上图灰线)从 2022 年 6 月的 50%升至目前(第 39 周)的 80%,新增流通量少,9 成以上排放被锁仓。不过最近一周内,锁仓增速开始放缓,新增排放量/新增锁仓量降至 60%。

(资料来源:dune)

(资料来源:dune)

目前共锁定了 688.7M 个 VELO,生成 626.5M 个 veVELO,约 90% 的 VELO 被锁定了最长的 4 年。

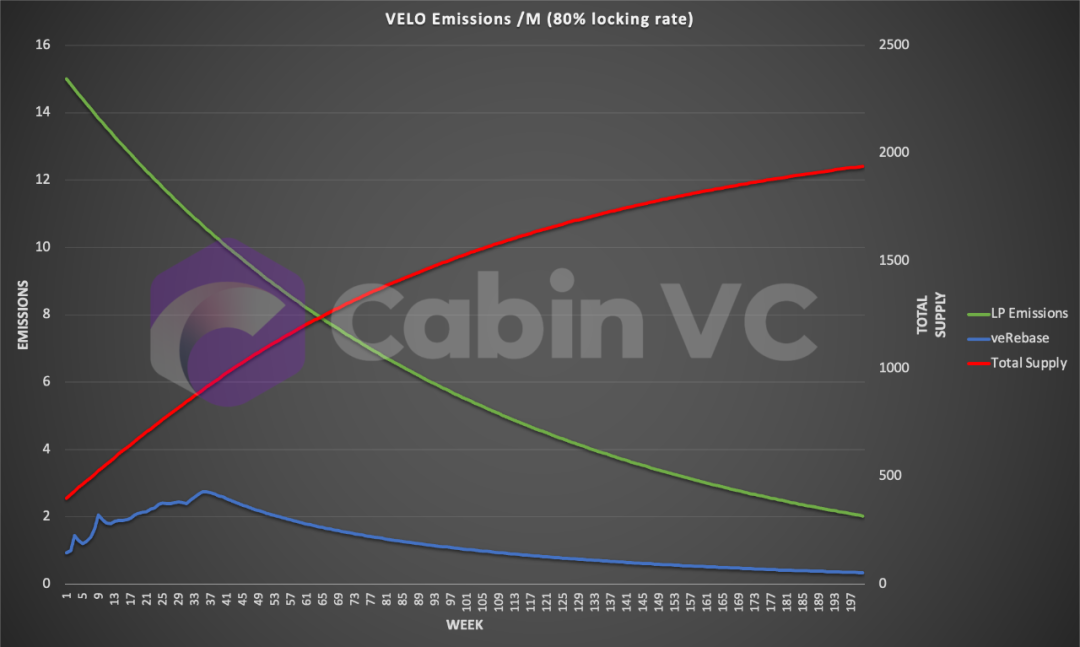

3)增发与供应曲线

目前为第 39 周,正处于 rebase 拐点(上图蓝线),当前 rabase APR 为 15.69%。按照目前 80% 的锁仓率估算,总供应量(上图红线)将在第 200 周达到 2000M,目前为 854M。

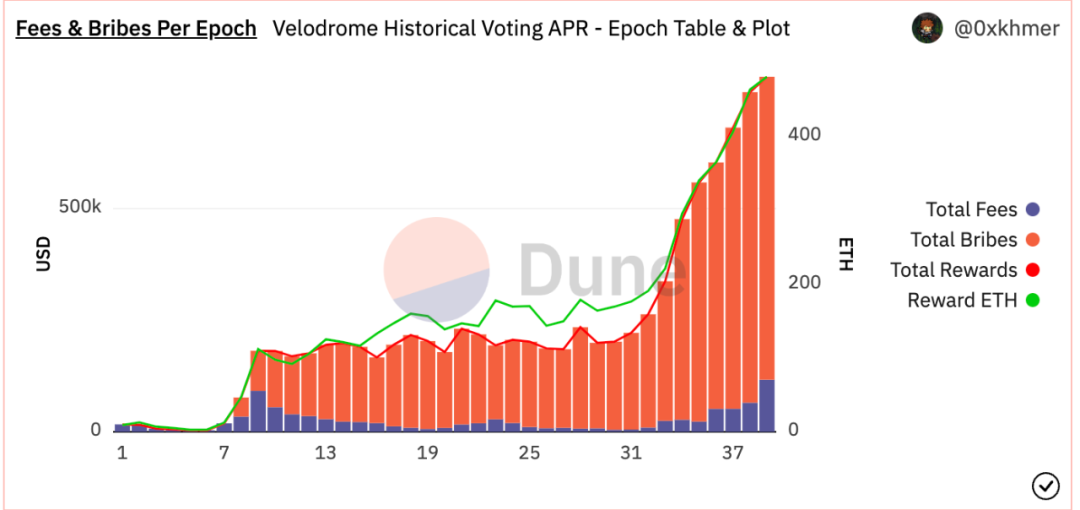

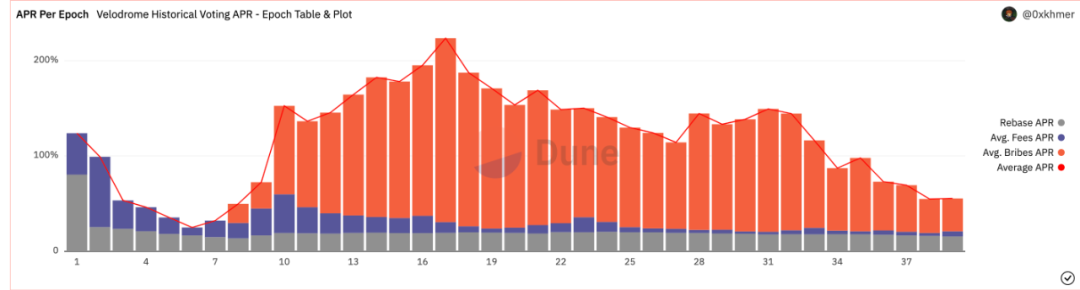

4)veVELO APR

veVELO 的奖励包括三部分:手续费,rebase 奖励,Bribes。在项目启动初期锁仓量较少,每周排放量大,所以 rebase 对 veVELO APR 的贡献较高。随着贿选启动,Bribes 奖励成为 veVELO APR 的大头。

(资料来源:dune)

(资料来源:dune)

在第 10-33 周内,veVELO 的平均 APR 始终高于 100%,峰值超过了 200%。虽然总奖励快速增长,但由于 VELO Price上涨的更为快速,整体的 APR 从第 33 周(23 年初)开始回落至目前的 54%;

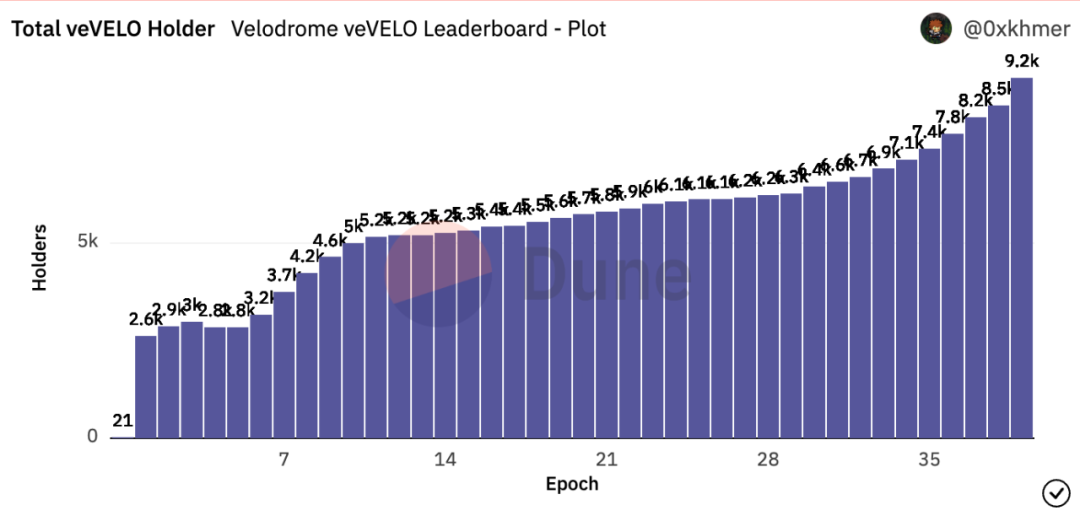

5)veVELO 分布

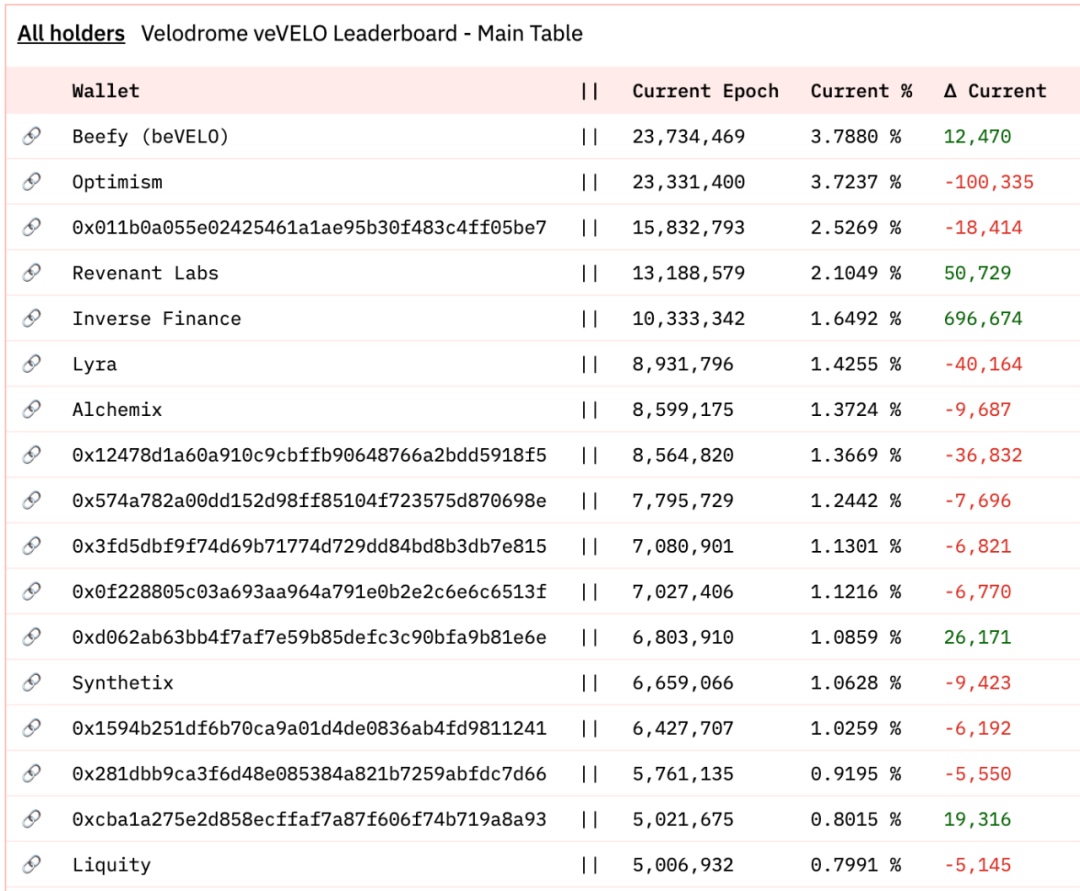

目前共有 626.5M 个 veVELO,分布在 9.2k 个地址上。持有量排名前 20 内有 8 家是协议方,包括 Beefy、Optimism、Revenant Labs、Synthetix、Liquity 等持有了近 20%的 veVELO。

(资料来源:dune)

(资料来源:dune)

6)Velodrome 的飞轮路径

高 APR 吸引用户 Farming, TVL 增长;

协议们参与贿选,杠杆激励自己的流动性池(协议每贿赂 1$ 给 veVELO 投票用户,Velodrome 会对应的增加 1.5-2$ 对该池子的 VELO 奖励);

高锁仓 APR 吸引更多的 VELO 锁仓,锁仓率增加(90%的 VELO 锁仓 4 年获得更多投票权);

VELO 新增流通极少,Price上涨,维持流动性激励杠杆;

VELO 价格、锁仓率 & veVELO APR 变化:

当锁仓率下降 VELO 会下跌 锁仓 APR 会提高,当锁仓率上升 VELO 会上涨 锁仓 APR 会下降。锁仓率、锁仓 APR、Price三者之间会达到一个动态平衡。

因为 rebase 奖励每周都在降低,而总锁仓量在增长,所以若要维持住目前锁仓率 80%,锁仓 APR 54%,VELO Price 0.185 这三个数据,则需要每周新增 Bribes 金额。这显然不可持续,因为当 Bribes 价值=每周排放价值时,流动性激励杠杆便不存在,协议们便没有动力再增加贿赂。

只有当 VELO Price 上涨,Bribes 金额增加,锁仓 APR 降低三者协同才能够让飞轮继续运行下去。而随着 Velodrome 的体量不断扩大,推动飞轮所需的动力也在变大,锁仓率及 Bribes 是我们观察其飞轮运作的最佳“动力指标”。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Cabin VC,如有侵权请联系删除。转载或引用请注明文章出处!