长推:USDC 暴雷很难,不要自我恐慌

而2022年的融资中,Circle的估值达到了90亿美元,季度净收入约4300万美元,7-20亿美元的损失对Circle来说并不是太大的问题。

原文作者:0xLoki

原文来源:Twitter

Circle暴雷可能性分析:先说结论,出问题的概率极低,不要自己吓自己。

一、从Circle储备资产结构看暴雷可能性

1/n 储备资产可以分为三个部分:(1)$324亿国债组合 (2)SVB中的$33亿 (3)存在SVB以外银行的$78亿

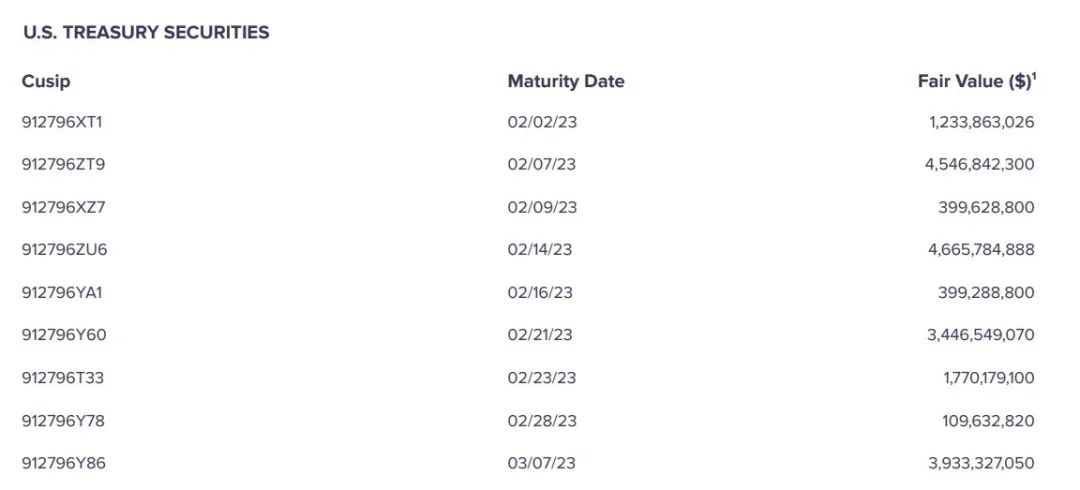

第一部分是国债组合,可以看到截至今年一月的数据,一共有16只证券,投资期限均不超过3个月,具备充足的流动性,即使被迫贴现也不会受到太大损失。

2/n 需要注意的是官网披露信息目前只到1月,其中有九只证券已经到期,合计超过$180亿目前我们不能100%确定Circle是否继续购买了短期国债,但从以外信息来看,Circle会在到期后继续购买国债,并确保到期日分布在未来1-3个月以内,这显然是一种非常稳妥的做法,$324亿国债组合出问题的概率极低。

3/n 更加重要的一点是SVB的情况和FTX完全不同,SVB自己的骚操作导致破产和这些贷款没有必然的关联,这些贷款中的大部分还是可以收回的,43%是非常极端的情况,发生的概率很低很低。

3/n 更加重要的一点是SVB的情况和FTX完全不同,SVB自己的骚操作导致破产和这些贷款没有必然的关联,这些贷款中的大部分还是可以收回的,43%是非常极端的情况,发生的概率很低很低。

4/n 第三部分是除了SVB以外的78亿,在官网我们也找到了相关信息披露,Circle的所有现金存放在包括SVB和Silvergate在内的7家银行。

虽然我们目前无法100%确定其它银行是否安全,但从股票信息中可以获取一点信息,可以看出,除了SVB和Silvergate以外,Signatures Bank等三家银行同样不能让我们放心。

二、USDC极端为0.885,正常0.985

5/n 根据此前的公开信息,Circle在2022年底就察觉到了Silvergate的危险,并停止了与其互动,因此在Silvergate Bank的风险敞口可以被视作0。

6/n 另外,考虑到BNYM是Circle的首选银行,理论上来说分配的金额更大。保守估计一下BAYM资金占35%,剩下四家每家10%,那么有风险的就是三家中风险=111*30%=33亿和SVB的33亿。悲观一点的是这三家都出问题,回收率按80%计算,那么Circle的总损失是33*40%+33*20%=$20亿左右。

7/n 合理一点的估计是,Circle在SVB中损失33*20%+11(三家中的一家)*10%=$7亿左右。而最极端的情况是SVB的33亿和剩下三家中有33*50%一共50亿无法收回,但这种估计发生的概率太低了。

8/n 那么对标的USDC净值分别是;0.985(正常情况)、 0.954(悲观情况)、0.885(极端情况)

9/n 而2022年的融资中,Circle的估值达到了90亿美元,季度净收入约4300万美元,7-20亿美元的损失对Circle来说并不是太大的问题。

关于【长推:USDC 暴雷很难,不要自我恐慌】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

Circle在这件事中没有任何主观过错和作恶的行为,仍不失为一个优质企业,即使损失实际发生并且Circle自己无法解决,大概率也会有其它机构愿意收购或者投资来解决问题。

三、USDC真正暴雷的条件

10/ USDC真正暴雷需要满足三个条件:

(1)存在SVB和三家中风险银行的资金足够多

(2)这些银行的债务回收率足够低

(3)USDC自己无法承担损失或者无法找到资金支持方来解决问题。

所以我个人的看法是出问题的概率不大,而且即使出问题,也不会像FTX那么严重。

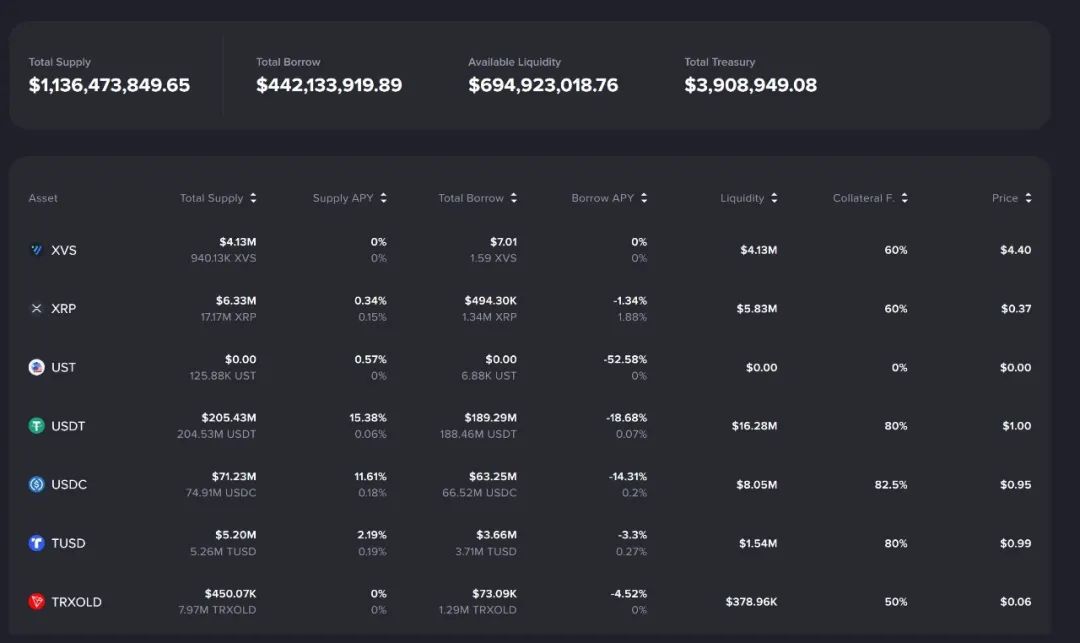

11/ 这里插一句题外话,USDC这种模式即使坏账不解决,只要有足够的USDC在流通而不是赎回,都不会立马出问题。按照最极端的60亿也才11%。而Venus11.3亿的TVL,有1.475亿的连环债务和5200万美元的坏账,加起来快20%了,但是苟了一年了什么事都没有。

12/ The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.

以上非投资建议。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:0xLoki,如有侵权请联系删除。转载或引用请注明文章出处!