美联储救市,USDC、VC全身而退,但加密行业的“危机”远未解除

Signature 的 SigNet 网络曾是 SEN 的替代方案之一,但随着 Signature 的关闭而下线。

原文作者:黑米

原文来源:白泽研究院

上周,硅谷银行暴雷事件对加密行业产生了重大影响,波及多家大型 Web3 风险投资公司以及第二大稳定币 USDC。加密市场受此影响全线下跌,总市值跌破万亿美元大关,比特币(BTC)一度跌破 2 万美元。

硅谷银行是美国前 20 大银行之一,为许多科技初创公司和风险投资公司提供银行服务。根据 Castle Hill 的一份报告,Web3 风险投资公司在硅谷银行中的存款总计超过 60 亿美元,其中包括来自 a16z 的 28.5 亿美元、来自 Paradigm 的 17.2 亿美元和来自 Pantera Capital 的 5.6 亿美元。

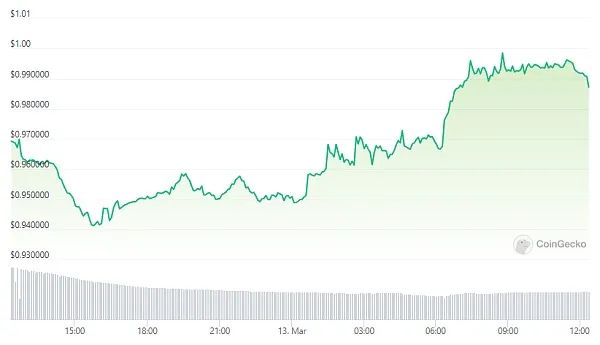

稳定币 USDC 的发行商 Circle 证实,其 400 亿美元的 USDC 储备中有 33 亿美元存在硅谷银行,受此影响,USDC 在上周末开始脱锚。此外,Circle 也在同期破产的加密友好银行 Silvergate 中有一笔未公开的存款。随之而来的 Coinbase、Binance 宣布暂停 USDC 与美元、BUSD 的转换,让 USDC 更加雪上加霜,一度跌至 0.87 美元低点。

不过,随着美联储出手采取行动,这一危机似乎暂时化解。

美财政部长珍妮特·耶伦、美联储主席杰罗姆·鲍威尔和联邦存款保险公司(FDIC)主席马丁·格伦伯格发表了联合声明:

今天,我们正在采取果断行动,通过增强公众对我们银行系统的信心来保护美国经济。此步骤将确保美国银行系统继续发挥其重要作用,保护存款并以促进强劲和可持续经济增长的方式为家庭和企业提供信贷渠道。

在收到 FDIC 和美联储的建议并与总统协商后,财政部长耶伦批准采取行动,使 FDIC 能够以充分保护所有储户的方式完成其对硅谷银行的决议。从 3 月 13 日星期一开始,储户将可以使用他们所有的钱。与硅谷银行决议相关的任何损失都不会由纳税人承担。

我们还宣布纽约 Signature Bank 的类似系统性风险情况,该银行今天已被纽约金融服务部关闭。该银行的所有客户都将拿回存款。与硅谷银行决议一样,纳税人不会承担任何损失。

Signature 的股东和某些无担保债务人将不受保护。高级管理人员也被免职。根据法律要求,存款保险基金为支持未投保的存款人而遭受的任何损失,将通过对银行进行特别评估来弥补。

最后,美联储宣布,它将向符合条件的存款机构提供额外资金,以帮助确保银行有能力满足所有存款人的需求。

美国银行体系保持弹性且基础稳固,这在很大程度上归功于金融危机后为确保银行业获得更好保障而进行的改革。这些改革与今天的行动相结合,表明我们承诺采取必要措施确保储户的储蓄安全。

1、硅谷银行储户周一将可以使用“所有”资金

Circle CEO 杰里米·阿莱尔发表声明:

我们很高兴看到美国政府和金融监管机构采取关键措施来减轻部分银行系统带来的风险。硅谷银行的存款是 100% 安全的,将于周一开门营业。

USDC 储备金也是安全的,我们会将在硅谷银行的存款转移到纽约梅隆银行。如前所述,USDC 的流动性操作将在明天早上银行开门时恢复。

在撰写本文时,USDC 在过去 24 小时内上涨了 3.3% 回到 0.99 美元,几乎恢复了锚定汇率。

而更广泛的加密市场似乎也受益于“硅谷银行周一早上开门”的消息,加密货币价格全面飙升,比特币 (BTC)、以太坊 (ETH)、Cardano (ADA)、Polygon (MATIC) 和 Solana (SOL) 等资产在过去 24 小时内分别上涨了 10.6%、11.4%、12.3%、11.7% 和 15.1%。加密市场总市值重回 1 万亿美元上方。

2、Signature Bank 被关闭

在美国,只有三家对加密友好(承接加密业务)的银行,Silvergate、Signature 和 Metropolitan。

作为唯一一家拥有 24/7 全天候法定货币和加密货币交易网络(SEN)的加密银行,由于大客户之一的加密货币交易平台 FTX 的暴雷,再加之风险管理不善,Silvergate 在上周的银行挤兑危机中未能幸免。

今年 1 月,由于来自 Operation Chokepoint 2.0的监管压力,Metropolitan Bank 宣布退出加密行业。(最初的“Operation Chokepoint”行动是对美国监管机构认为的高风险公司的联合打击。通过向银行业施压,要求其停止与特定行业的公司开展业务,让公司彻底边缘化。2.0 是加密社区起的术语,指代在过去几个月内,美国的所有金融监管机构都在攻击加密业务,似乎并没有兴趣监督加密货币,而是为了关闭它。)

关于【美联储救市,USDC、VC全身而退,但加密行业的“危机”远未解除】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

这使得 Signature 在上周成为了大多数加密公司的唯一可行选择,许多 Silvergate 的顶级客户都转向了该银行。

就像我们前几天在文章中解构 Silvergate 破产原因所说的那样,如果 Silvergate 正式崩溃,监管机构和政客将有“加密威胁银行业”的借口来打击 Signature 和其他剩余的加密友好银行。

纽约金融服务部昨日关闭了 Signature,以“系统性风险”和“保护储户”为由。FDIC 被任命为这家银行的接管人,保证全额返还客户的存款。

Coinbase 发布推文称,截至 3 月 10 日,它在 Signature 拥有约 2.4 亿美元的现金,同时指出预计将完全收回这些资金。

稳定币 BUSD 的发行商 Paxos 表示,目前其在 Signature Bank 拥有 2.5 亿美元的现金。

Circle 此前一直通过 Signature 的 SigNet 网络处理 USDC 铸造和赎回,在后者被关闭后,Circle 将暂时“依赖纽约梅隆银行的结算”,并与 Cross River 银行达成合作,提供 USDC 自动铸造和赎回功能。

Circle CEO 杰里米·阿莱尔:

随着今晚宣布关闭 Signature 银行,我们将无法通过 SigNet 处理铸造和赎回,我们将依靠纽约梅隆银行的结算。此外,我们将尽快引入一个具有自动铸造和赎回功能的新交易银行合作伙伴。我们致力于以最高质量和透明度建立稳健和自动化的 USDC 结算和储备操作。

(撰写本文时发推)Circle 的 USDC 业务将于周一早上开始营业,包括通过我们与 Cross River Bank 的新合作伙伴关系实现了新的自动结算。

加密行业面临的“危机”并未解除

在上一篇文章中,我们分析了,加密公司弃“Silvergate”转“Signature”并不是最优解。

首先,对于 USDC 以及其他加密公司来说,不能保证其他的加密友好银行是否能够长久运营,而不受监管机构审查和打击,Signature 就是一个深刻的例子。更何况今年年初时,美联储等多家监管机构已经就“加密货币风险”向银行业发出示警。这可能会导致银行业对加密行业失去“信心”,也可能会对其他金融机构产生连锁反应。

其次,像 SEN 这样的全天候法币-加密货币交换网络对于加密市场的正常运行是必要的,在促进大投资者和加密货币交易平台之间的资金转移方面发挥了至关重要的作用。没有它,机构很难进出加密行业。更重要的是,没有它,资金流向银行受限于营业时间,这对于 24/7 全天候交易的加密市场来说,将会是一场“灾难”。

Signature 的 SigNet 网络曾是 SEN 的替代方案之一,但随着 Signature 的关闭而下线。上周,加密货币支付提供商 BCB Group 的首席执行官宣布,该公司正在研究 SEN 的替代品,希望在今年第二季度启动并运行这一替代品。预计会成为大型投资者和加密货币之间新的主要进出渠道。

借着惊心动魄的硅谷银行危机,Circle CEO 阿莱尔重申了自己的稳定币“愿景”:

我们长期以来一直提倡全额准备金数字货币银行业务,将我们的“互联网货币”和支付系统的基础层与部分准备金银行业务风险隔离开来。

事实上,《支付稳定币法案》仍然是国会非常积极的追求,它将在法律中规定一种制度,在该制度下,稳定币资金将在美联储和短期国库券中以现金形式持有。如果我们想要一个真正安全的金融体系,我们现在比以往任何时候都更需要这部法律。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:黑米,如有侵权请联系删除。转载或引用请注明文章出处!