USDC灾难时刻,稳定币表现大观

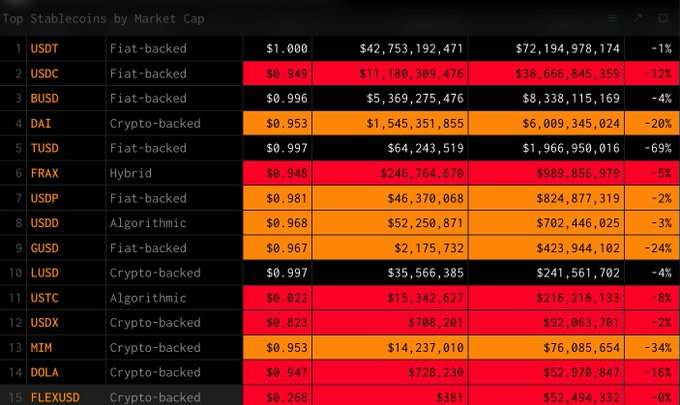

稳定币市场在这一刻血流成河。但只有这样珍贵的时刻才能提醒我们,我们真正需要的到底是什么样的稳定币。

原文作者:darkforest

原文来源:twitter

注:本文来自@darkforest_lian 推特,CHAINLOOK整理如下:

USDC灾难时刻,稳定币表现大观

前记:稳定币市场在这一刻血流成河。但只有这样珍贵的时刻才能提醒我们,我们真正需要的到底是什么样的稳定币。

在3.12三周年纪念日,加密货币圈并没有给我们一个平静的日子来舔舐三年前的那次伤痛。正所谓幸福的家庭都很相似,不幸的家庭各有各的不幸。每逢这种特别的时刻,我总会关注稳定币市场,看看他们是不是真的能在关键时刻锚定价值,尤其是去中心化稳定币在极端行情下的表现能否让人满意,为我们守住财富。

相比USDT的不够透明,USDC作为由Circle公司和Coinbase两家公司共同发行和管理的稳定币,合规性得到了广泛的认可和监管机构的支持,大有超越USDT市场份额的潜质。我想发生这次脱钩事件之前,很少有人能想到circle公司还能被监管极其严格的美国银行坑。

USDC在合规方面做的很多:

KYC/AML:USDC的用户必须完成实名认证(Know Your Customer)和反洗钱(Anti-Money Laundering)流程,以符合金融监管的要求。

审计报告:USDC的发行公司Circle会定期接受第三方审计机构进行审计,以验证其1:1锚定美元的现金储备,并保证持续的透明度。

金融监管支持:USDC得到了多个监管机构的支持和认可,例如美国金融监管机构FinCEN和纽约州金融服务部门。

开放合规框架:Circle公开了其合规框架,以帮助其他加密货币公司和社区参考和实践。

然而这一切都没有能避免发生在昨天币圈的恐慌与踩踏事故,发行了4年的币圈最合规的稳定币USDC,竟然沦落到需要靠USDT进行出逃的地步。

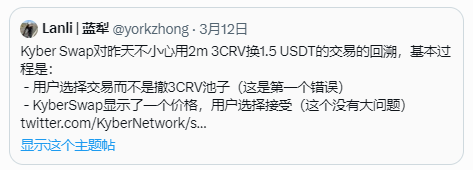

不可思议的是还发生了200万U的3CRV兑换了0.05U这样匪夷所思而又极其悲惨的的事故,我不认为在平时岁月静好的日子里会发生这种情况,而绝大多数所谓的稳定币都失去了往日的稳定,在这一刻血流成河。但只有这样珍贵的时刻才能提醒我们,我们真正需要的到底是什么样的稳定币。

https://twitter.com/yorkzhong/status/1634599443231297537

我们来捋一下各个稳定币depeg的逻辑链条:

1. USDC因为硅谷银行的雷,导致部分现金存款可能无法取出,造成恐慌性折价,USDC脱钩。

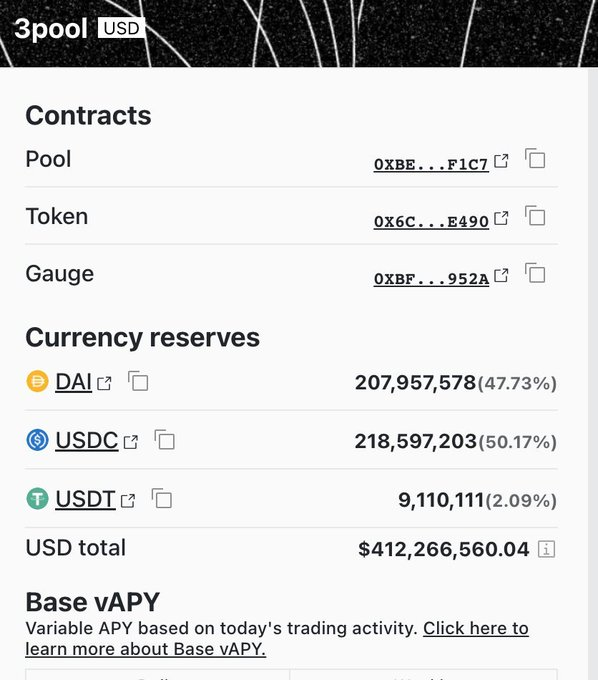

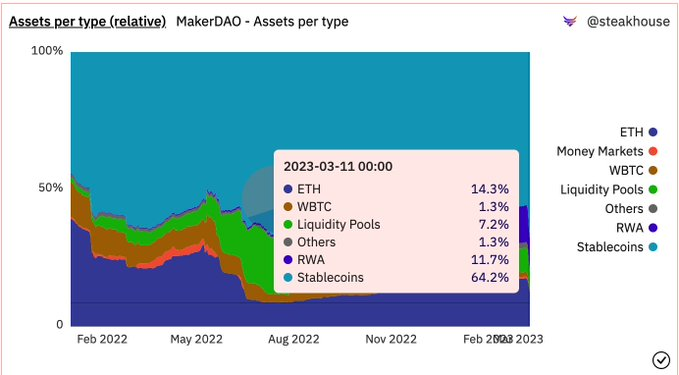

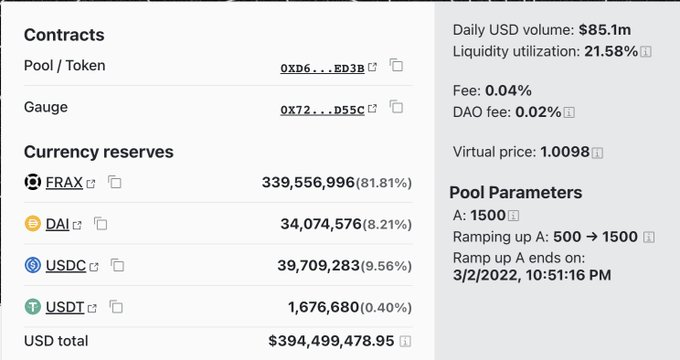

2. 作为稳定币市场最大的流动性池子,curve上的3pool从来都是承受稳定币风险最直接冲击的池子。原本USDC的风险可以由DAI和USDT共同承担,

但由于DAI的抵押物中USDC占比很大,目前可能超过了60%,抵押物价值下跌自然会影响DAI的稳定性。

更糟糕的是,因为makerDAO有PSM模块(PSM允许用户使用USDC,GUSD等,向MakerDAO系统中的债务池直接购买或赎回具有1:1价值的DAI代币),巨量的USDC通过PSM模块兑换称为DAI进行出逃,两相结合自然DAI也就跟着USDC被砸了下去。

通过makerburn数据可以清楚看到最近24h 由USDC流入创造的DAI达到将近10亿美元

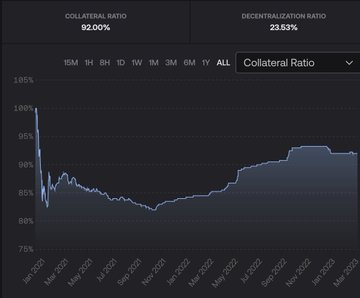

仅次于DAI的去中心化稳定币 FRAX,因为是以92%的collatral ratio接受USDC作为抵押产生的稳定币,所以,当抵押品价值不足时,作为部分抵押的FRAX只会比DAI跌得更惨。

4.比较大的中心化稳定币BUSD,由于币安直接暂停了USDC与BUSD的自动转换,所以隔离了风险,没有出现脱钩。

https://twitter.com/binance/status/1634361554543030273

5.TrustToken发行的TUSD,有点类似USDC,也属于受美国金融业监管局(FinCEN)监管,并符合美国AML和KYC规定,非常难得的也没有受到太大冲击。

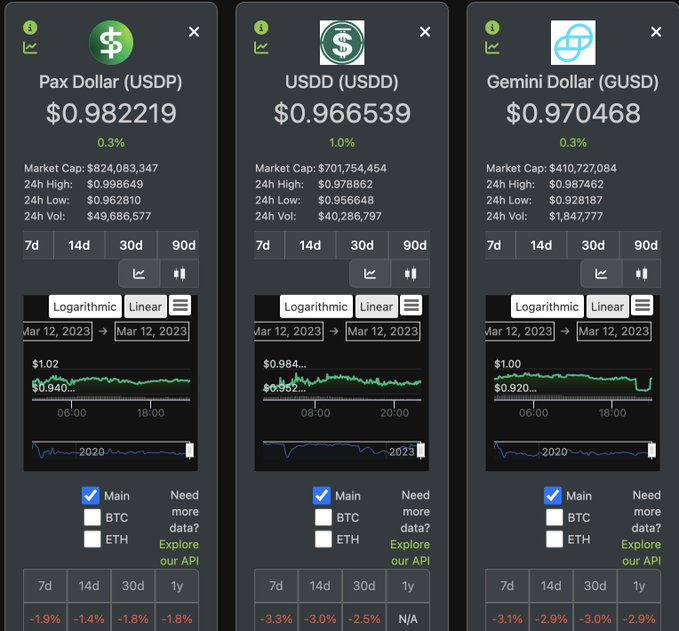

6.还有一些类似的中心化稳定币USDP,GUSD等就没那么幸运了,也出现了脱钩。

7.再往下,孙割的USDD,平时就不怎么稳定,谁用谁傻叉,不说了。

关于【USDC灾难时刻,稳定币表现大观】的延伸阅读

火星早报 | 昨夜今晨要闻:美联储降息25个基点;美联储无意持有比特币

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

8. S级去中心化稳定币LUSD,恐慌开始后短时间跌倒0.98,但对于LUSD持有者来说是个好事,因为这意味着此时市场给你提供了2个点的套利机会,今天一看价格果然恢复了,什么叫做最顶级的去中心化稳定币,持有者遇事不慌,还能瞅准机会赚一把,这才是真顶级。

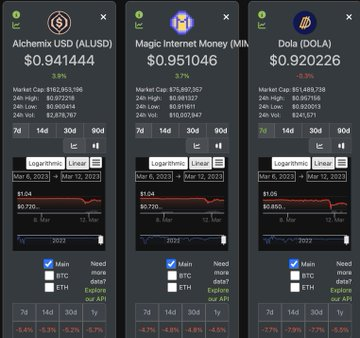

9.再看看另外几个去中心化稳定币的情况,超额抵押型稳定币ALUSD,MIM,DOLA都没能扛住这一波,目前仍然depeg。

10.合成资产synthetix的sUSD也还没有回锚。

纵观这次USDC脱钩事件,对币圈稳定币市场造成了空前的恐慌与危机,大批的中心化稳定币及几乎所有的去中心化稳定币都瞬间脱锚,事情的源头竟然只是一家不算太大的美国银行因为买入美国国债造成的现金流短缺和挤兑。

不得不说,由中本聪建构的区块链技术演进到今天非但没有能够部分取代当今金融体系,反而将这颗定时炸弹深刻的埋入到了DEFI之中,这样缺乏韧性与反脆弱性的金融系统我们还能称之为“去中心化金融”吗?

当我们这个世界再次发生如08年那种级别的金融危机时,我们能否像中本聪写入比特币创世区块时那样对这个世界充满蔑视与嘲笑,对这个技术能够保卫我们的财富抱有期待呢?

我们究竟需要一个什么样的稳定币?

1/8 顶级去中心化稳定币liquity在 $USDC 灾难时刻如何成为印钱机器

硅谷银行引起的 $USDC 危机时刻让几乎整个稳定币市场血流成河,然而 liquity协议的去中心化稳定币LUSD在保持价值稳定的同时还为LQTY持有者带来了丰厚的收益。

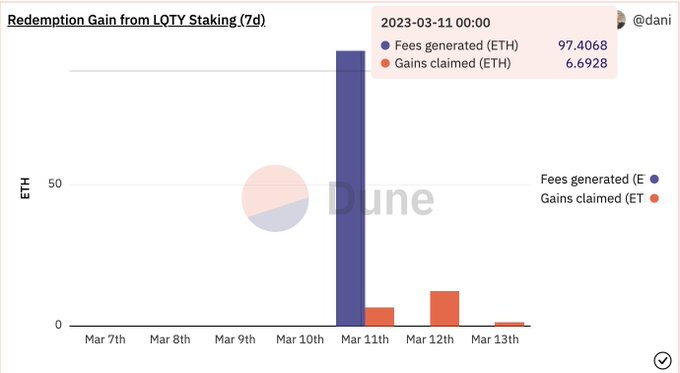

2/8 3月11日一天,通过将暂时depeg的LUSD 进行redemption,协议产生了100多枚以太的收入,并分配给LQTY的质押者。

3/8 LQTY staking APR一下子升到了27.5%, LUSD存入stability pool的APR也达到了7.65%。

4/8 LQTY价格因此开始上涨,最近30天的涨幅达到了3倍,这可是在最近币圈普遍大跌的背景下取得的,可谓是加密货币领域最为反脆弱的资产。

5/8 liquity的redemption机制让每个LUSD的持有者无惧市场恐慌带来的稳定币脱钩,真正做到“山崩于眼前而不动声色”。

相反,这还是稳定币持有者的机会,为什么这么说,我来为你讲一讲liquity的redemption机制。

6/8 redemption机制是给了LUSD持有者在任何情况下都可以以1LUSD= 1USD 的价格来赎回ETH

这有什么好处?

好处就是如果LUSD向下脱锚,你仍然可以把LUSD当成1美元赎回以太坊,转手再卖掉获得套利机会。脱锚价格越大,你的套利空间越大,马上就会有人来蜂拥购买LUSD进行套利,从而再次将LUSD锚定在1美元。

7/8 从系统角度来说,redemption机制通过将系统内抵押率最低的仓位强行部分平仓来销毁LUSD,从而提升系统整体CR,保证了LUSD的锚定价值。

更详细的解读请参考liquity官方技术文档:

https://www.liquity.org/blog/understanding-liquitys-redemption-mechanism

8/8 明白了这些相信你会对LUSD的价格锚定更有信心,毕竟经历过从5.19,到如今3.11USDC脱钩等一系列的风险事件,LUSD始终保证了价值的锚定。

要知道,系统在所有极端行情下的运行都是自动化,无治理达成的,这非常惊人。相比而言,makerDAO这几天各种紧急提案依旧不能避免脱锚,每年的运营成本达4000万

这里不是投资建议,而是希望大家都能够将LUSD使用起来,去中心化思想既是为了自身利益,也对整个defi行业健康发展至关重要。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:darkforest,如有侵权请联系删除。转载或引用请注明文章出处!