长推:浅谈三大加密友好银行关闭/接管对Crypto市场的影响

DCG表示汇丰、德意志、桑坦德等多家主流银行仍愿意为加密公司提供服务,可解决资金存放的问题。

原文作者:betalphalabs

原文来源:Twitter

该Thread谈谈3大币圈友好银行(#Silvergate、#硅谷银行 和 #Signature)的关闭或接管带来的影响:

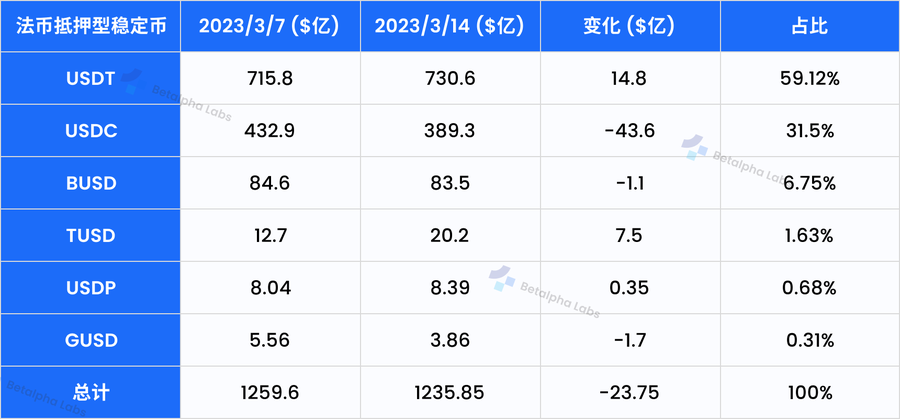

法币抵押型稳定币规模变化;

资金进出通道遭到影响;

新的增长机会 尽管USDC在爆雷的硅谷银行中其资金已解决,从脱锚状态又回到1刀,就跟合约交易中常被戏称“价格没变,仓位没了”的一样。

加息预期减弱等因素致美股和币圈整体大涨而忽略,但该事件对加密行业的影响还是很大的,目前来看严重影响着资金进出的便利以及由大量用户和机构带来的增量资金。

法币抵押型稳定币规模因USDC近一周43.6亿的流出而流出,该数据在接下来的一段时间值得持续关注。以不透明著称的USDT份额占比持续增长。

前不久币安支持的BUSD遭遇监管,转向支持TUSD,且其服务银行是Signature,其中Trusttoken已将TUSD业务出售,与其关系不大但有增长概念的 $TRU 频频大幅波动登上涨幅榜。

资金进出通道遭到影响

关于【长推:浅谈三大加密友好银行关闭/接管对Crypto市场的影响】的延伸阅读

欧洲 MiCA 法案万字研报:全面解读对 Web3 行业、DeFi、稳定币与 ICO 项目的深远影响

欧盟将于2024年实施《加密资产市场法规》(MiCA),旨在规范加密资产市场并保护投资者利益。法案涵盖加密资产发行、交易平台透明度和披露要求、服务提供商授权和监督要求、投资者保护要求等内容。申请牌照的公司需符合特定条件,发行加密资产的公司需提供详细信息保证投资者权益。MiCA可能成为全球标准,但其实际成功仍有待观察。欧盟希望通过国际合作和协调监管,确保加密资产市场的一致性和有效性。MiCA法案也可能影响具有匿名功能的加密资产,如Monero和Zcash。

加密对公业务三板斧:稳定币、DePin 和资产代币化,非投机需求已经涌现

2024年,Modular Capital创始人Vincent和作者预测加密货币的应用场景将扩展至稳定币、代币化国债和ETF等领域。稳定币发行量已超过1600亿美元,每月交易量达到2-3万亿美元,24/7实时支付是一项巨大的创新。去中心化物理基础设施网络Helium已卖出超过200万个盒子,通过全球资产账本和小额支付民主化物理网络的资本形成。DePin通过区块链实现了全球小额支付和资产代币化,降低了网络设置和运营成本。区块链已成为现代资产账本,具有24/7转账和结算、可组合性等重要功能。在GameStop交易狂潮中,以太坊和Solana表现出色,成为经过时间和战斗考验的系统。现代全球资产账本将成为更多资产首选的结算层。

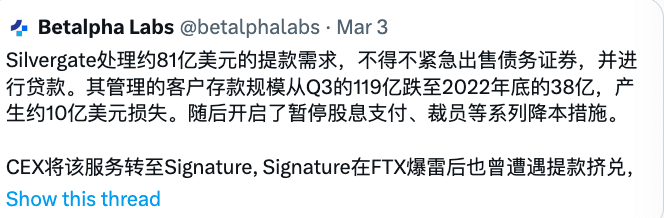

Silvegate和硅谷银行关闭或接管后,之前说上述银行关闭后CEX转向Signature。

结果Signature银行也遭到闪电般关闭,据接触过的Signature银行相关人士称,银行人员也对Signature关闭感到意外。接连3家加密友好型银行闪速关闭,不难觉察出美国针对加密行业特别监管的意思。

DCG表示汇丰、德意志、桑坦德等多家主流银行仍愿意为加密公司提供服务,可解决资金存放的问题。

但会限制经济和货币市场服务以及向第三方电汇等服务,也就是资金进出通道遭到影响。 尽管纽约金融服务部称接管Signature与加密行业无关,Circle也在寻找新的银行开展USDC的出入金服务,值得关注后续的进展情况。

新的增长机会

因UST等加密原生稳定币陨落,稳定币从加密原生到法币抵押型,又回到加密原生。币圈原生稳定币再次成为新叙事, $DAI 和 $Frax 因USDC作为抵押物而波动, $LUSD $crvUSD $GHO 及其他新生稳定币被给予新的希望,后面有机会盘点一下加密原生稳定币的现状及其变化。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:betalphalabs,如有侵权请联系删除。转载或引用请注明文章出处!