值得关注的5大真实收益DeFi项目

这篇文章介绍了 DeFi 领域一些具有真实收益的项目,这些项目能够为所有参与者提供真实的经济收益,如 Arcadeum、Pendle、Liquity、Factor 和 RDNT。

原文作者:Jack Niewold

原文来源:[email protected]

编译:Biteye 核心贡献者Anci,Crush

DeFi 已经伤痕累累,不过谢天谢地,像 GMX 这种有真实收益(Real Yield)的项目将会救它于水火。

这里有一些我一直关注的有稳定真实收益的 DeFi 项目,包括 $ARC, $PENDLE, $LQTY, $FCTR, $RDNT。

真实收益是一个设计完备的经济体,所有参与者都能获得收益,整个经济体可以持续发展。

虚假收益则不过是一场代币通胀的美梦,最终持有者将在流动性枯竭后出局。

那么我们提到的这些项目是怎么赚取真实收益的呢?

- $ARC: 将 GLP 模式应用在 GambleFi 中

- $PENDLE:在今天买卖未来收益

- $LQTY:从稳定币用户中赚取费率

- $FCTR:从资产持有者手中赚取管理费

- $RDNT:一个 P2P 的跨链银行

(译者注:GMX 是一个去中心化的现货和永续合约交易所,$GLP 是 GMX 的流动性池使用的基础代币。GLP 模式中的 GLP 指的是一个混合资产池子,通过做市/兑换/杠杆交易等获得流动性收益,并将收益分配给 GMX 和 GLP 持有者)01@arcadeum_io

$ARC 采用了 GMX 的 GLP 模式,并用这一模式构建了一个完整的 GambleFi 生态。他们的产品有:

- 体育竞猜

- 扑克游戏

- 转盘游戏

- 1000 倍杠杆交易

让 Arcadeum 不费吹灰之力就能获得真实收益的关键在于,他们的 ALP 机制可以让用户为生态本身提供流动性。

这就给了 Arcadeum 的流动性池一个有保障的优势:

- GLP 的收益在实际中非常依赖交易员水平,平均算下来未必能盈利

- ALP 可以保证盈利

他们还宣布旗下的永续合约交易产品可以使用高达 1000 倍的杠杆,一时间也吸引了很多注意力。不过从获得真实收益的角度看,也不过是为了收获更多的流动性。

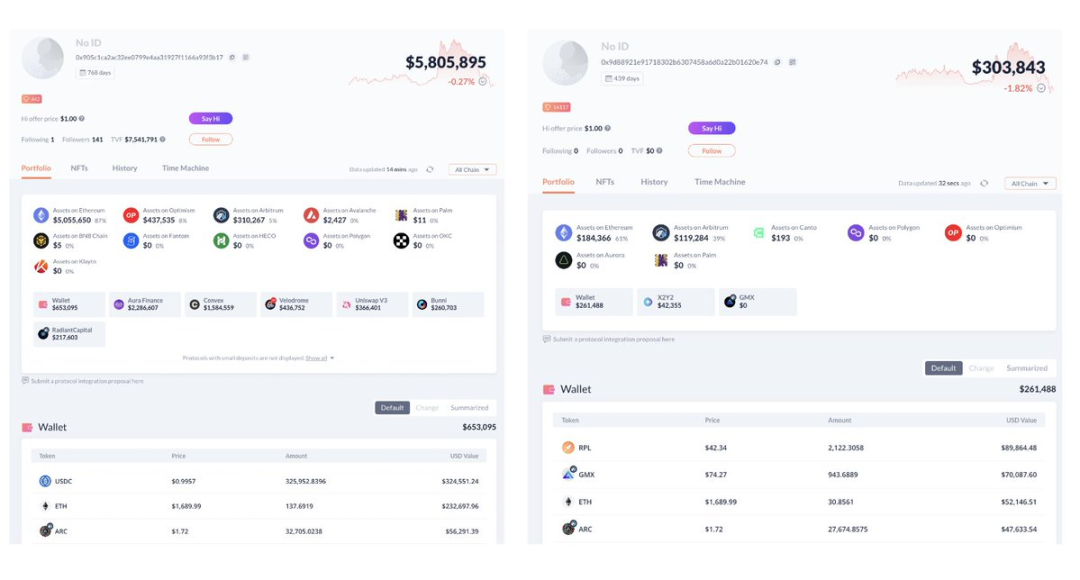

但这些已经吸引了 Crypto Messiah 以及很多隐藏的巨鲸的注意,他们都已经开始囤积$ARC。

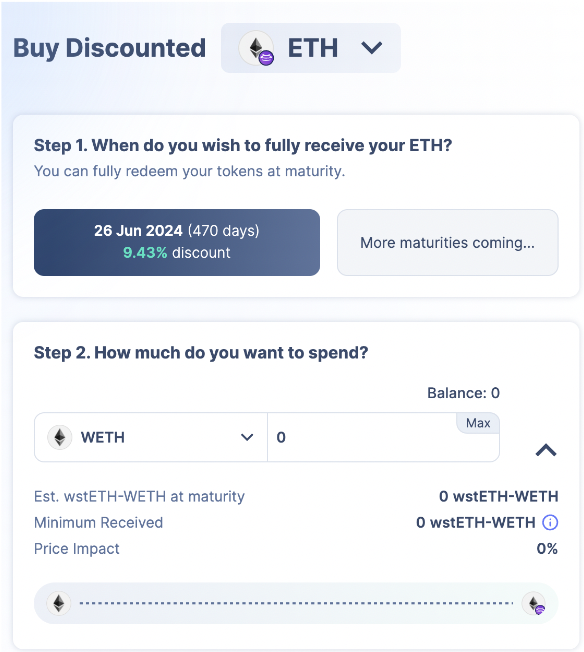

02@pendle_fi

Pendle 是一个用户可以以固定利率卖出未来收益的协议。这里的交易双方是:

收益卖家:以固定价格卖出未来收益,从而获得一个当天的 ETH 的折扣价格

收益买家:通过交易 GLP/ETH 的收益来对未来收益进行赌注

由于未来收益可以立刻转化成基础资产,我把它归类为真实收益协议。

你对 GLP 的费用持有看涨态度吗?

也可以选择落袋为安:以当天的折扣价格买入 ETH。

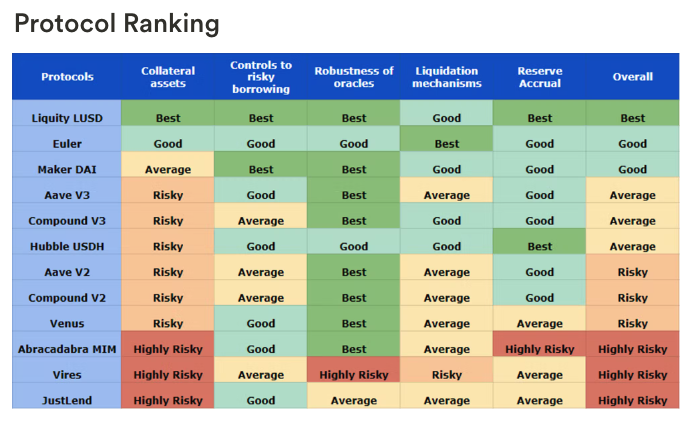

03@LiquityProtocol

稳定币的疯狂一周过后,我们明确感觉到需要挖掘 USDC 或者 USDT 的替代品了。

那么我们也许应该看看$LQTY,这个项目的稳定币$LUSD 为代币持有者创造现金。

即使在巨大的稳定币波动中,$LUSD 的锚定表现也惊人的好,依旧保持着去中心化和不受监管的本色。

(译者注:$LUSD 被评价为最有韧性的稳定币,只能由 ETH 铸造)

关于【值得关注的5大真实收益DeFi项目】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

在这个协议的设计框架下,这个生态的所有参与者都要付给 LQTY 持有者以下费用:

- 借贷费用

- 清算后的多余资金

04@FactorDAO

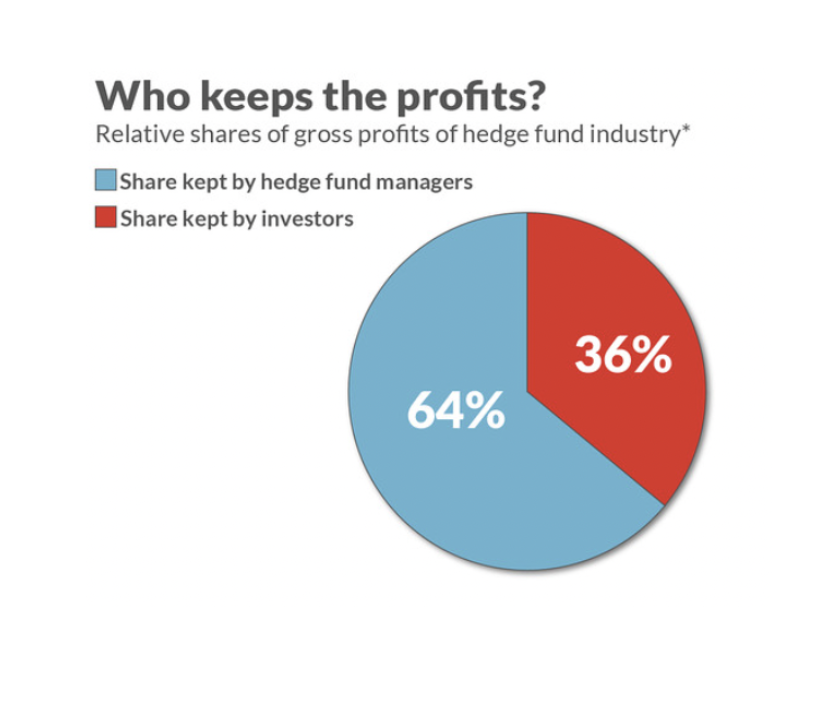

在传统金融里,大约 66% 的资金都被积极管理(译者注:积极管理,active management,即将钱交给职业基金经理/管理团队进行专业的投资),这也产生了每年百万级的资金管理费用。

但在加密货币领域,大多数钱并没有被积极管理。因此,Factor DAO 正在寻求重塑加密货币领域的资金管理方式。

虽然主动管理的管理费非常高,由于头部基金的表现出众,他们依然大受欢迎。但就目前来说,投资人也并不能从积极管理中获得太多收益。

(译者注:如下图,64% 的投资收益被基金经理团队分得,36% 的收益归投资人所有。)

但在 Factor DAO,持有人将会赚得:

- 一部分的协议收费

- 激励奖励

05@RDNTCapital

Radiant 是一个跨链的货币市场,功能上就像一家银行:

- 储户可以从借贷者那里赚利息

- 借贷者可以跨越不同的链上找到资金

Radiant 采用超额抵押借贷,这种最简单的放贷形式。平台上的利息会随着各种资产的需求程度进行波动。

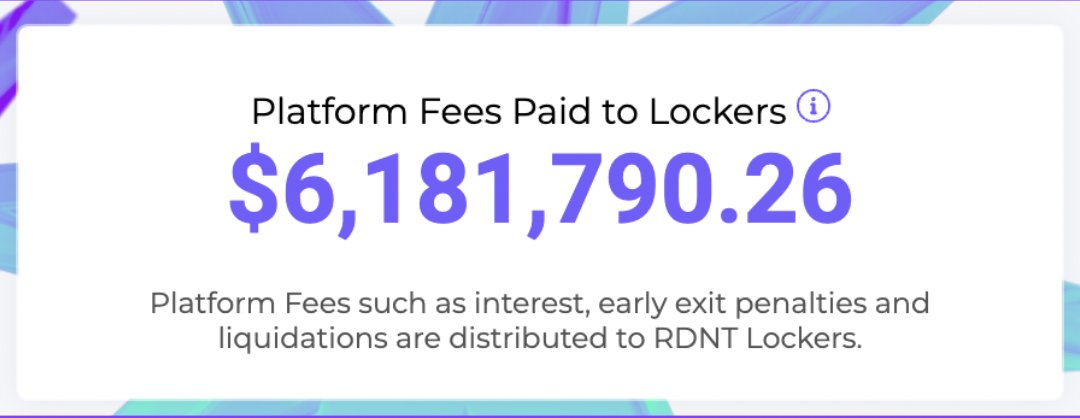

作为$RDNT 的持有者,以下几种方式可以为你带来真实收益:

- 借贷利息

- 平台费用

- 对过早卖出$RDNT 的罚款

作为一个市值只有 6900 万美金的平台,他们已经回馈用户了超过 600 万美金。06总结

在加密货币的世界里,有些叙事自带用户粘性(比如真实收益),而有些则更像一阵资本旋风(比如 AI 币)。感谢这些提供真实收益的协议,是它们的成功推动着 Defi 的世界走上可持续发展之路。我相信它们一定大放异彩。

译者小结

这篇文章介绍了 DeFi 领域一些具有真实收益的项目,这些项目能够为所有参与者提供真实的经济收益,如 Arcadeum、Pendle、Liquity、Factor 和 RDNT。

这些项目有不同的经济模型,例如,Arcadeum 采用了 GMX 的 GLP 模式,构建了一个完整的 GambleFi 生态,让用户可以为生态本身提供流动性来获得真实的收益。

Pendle 是一个用户可以以固定利率卖出未来收益的协议。Liquity 是一个去中心化、不受监管的稳定币项目,它的稳定币 LUSD 为代币持有者创造现金。

Factor 通过从资产持有者手中赚取管理费来获得真实收益,RDNT 是一个 P2P 的跨链银行。

这篇文章也提出了一个观点,即真实收益是一个设计完备的经济体,所有参与者都能获得收益,整个经济体可以持续发展。

虚假收益则不过是一场代币通胀的美梦,最终持有者将在流动性枯竭后出局。因此,寻找具有真实收益的项目并参与其中是很重要的。

然而,需要注意的是,这些项目的风险并不低,而且市场的波动性较大,需要投资者谨慎评估自己的风险承受能力。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Jack Niewold,如有侵权请联系删除。转载或引用请注明文章出处!