Lido 之后,Stader 会领导下一波LSD叙事吗?

上海升级将允许质押者从信标链中提取质押的 ETH,而 Stader 则提供了更去中心化和经济化的流动质押方法。

原文来源:Twitter

原文作者:DeFI Saint

编译:Lucky,「Biteye」社区

如果您错过了由 $LDO 领导的 LSD 叙事的早期浪潮,请不要担心。原定的上海升级已改期至 4 月。这使您有第二次机会成为首批参与的人。

您是否想知道我相信哪个协议将会领导这次的叙事?在这篇文章中我将会讨论以下几个话题:

- 上海升级计划;

- Stader Labs 协议;

- $SD 的代币经济模型

(译者注:LSD 的全称为 Liquid Staking Derivatives,即流动性衍生品质押赛道;LSD的特点是无需运行硬件,无32ETH门槛,无需管理密钥,方便操作,旨在解决以太坊质押的痛点。在 ETH 2.0 中,采用了 POS 的共识机制,节点需要质押 32 ETH 才能参与网络维护。质押 ETH 所产生的流动性问题也就随之而来。LSD 的出现就解决了这一问题,通过 LSD,质押者可以将质押的 ETH 转化为一种可以交易的资产,从而解锁流动性,且 LSD 赛道的各大协议也通过不同的解决方案来降低了用户质押 ETH 的门槛。)01上海升级计划

上海升级将允许质押者从信标链中提取质押的 ETH。这意味着在合并前后质押的超过 1640 万个 ETH(相当于 260 亿美元)将可用于提款。

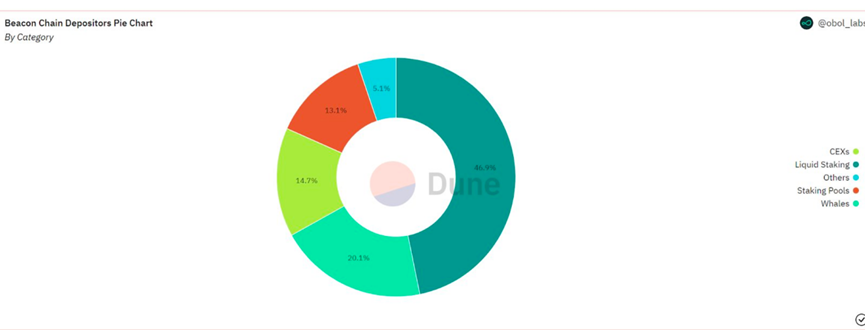

为了提供直观的表示,请参考下图,该图表显示了信标链中质押的 ETH 的分布情况。

(译者注:信标链中质押的 ETH 其中有 46.9% 分布在 LSD 协议中;)让我们根据 staking rewards journal 来看以下的几种可能:

1)早期质押者在 2020 年左右进行了质押,由于他们对于在提款功能出现之前就开始质押$ETH,这一部分人群整体上是 ETH 的信心持有者,而且当时他们以平均价格 600 美元购买了$ETH,因此在获利匪浅的情况下不太可能退出他们的$ETH 头寸。

2)同时,由于越来越多机构开始参与进来,这将导致质押的$ETH 数量增加而非减少。

3)同时随着 Staking Pools 的卖压,预计在上海升级提款后,其他类别的 ETH 将会向 LSD 转移。

像 Lido 这样的流动性质押衍生品允许用户在保留对其质押 ETH 的访问权的同时赚取奖励,这些奖励可以进行交易、借出等。

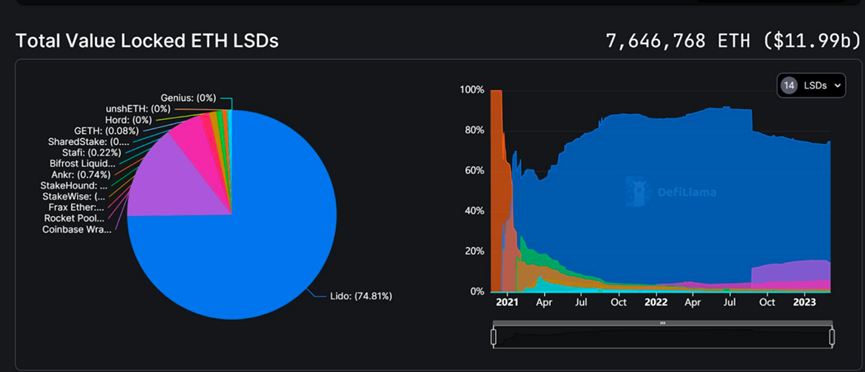

目前 LSD 赛道中总共有 7.6M 个 ETH 被质押。其中 Lido 拥有最高的市场份额和 TVL,但该赛道已经出现了更多的竞争对手。

一旦上海升级完成,我相信竞争格局将会更为激烈。

02Stader Ethereum

在这样的情况下,我注意到了 Stader 这个协议,它揭示了一种更去中心化和经济化的流动质押方法。Stader 本身是一个多链流动质押协议。Stader 正在扩展到以太坊,并旨在提供比已有解决方案更去中心化和无需许可的流动质押解决方案。

Stader Ethereum 旨在解决以下关键挑战:

1)少数实体集中持有 ETH,并仅授权给需许可节点运营商进行委托。

2)因为保证金要求,与无需许可节点运营商合作的 LSD 难以满足用户需求。

3)LSD 赛道中除 Lido 以外尚未有大规模的 DeFi 应用普及。

Stader Ethereum 如何解决这些问题?

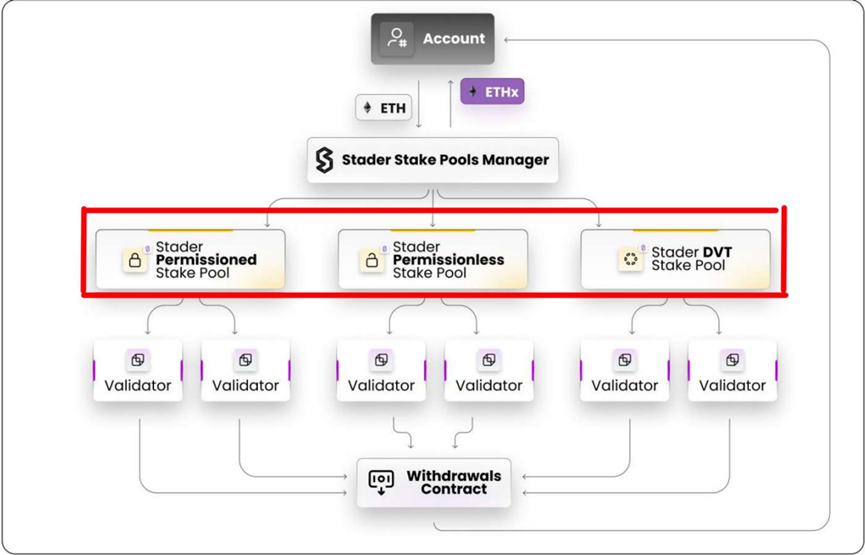

Stader 旨在通过 ETHx 解决这个问题,ETHx 是唯一提供最少保证金要求以运行节点的 LSD。Stader 以太坊设计架构更注重这三个核心:

关于【Lido 之后,Stader 会领导下一波LSD叙事吗?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

1)可扩展性;2)去中心化;3)灵活性;

以下是 Stader Ethereum 的 ETHx 将领导下一波 LSD 叙事的原因:

1)Stader 将允许无需白名单、无需许可的节点运营商以 4 个 ETH 的保证金要求运行节点,这是我们见过的最低限制。想象一下,花更少的钱但是能得到花更多的钱相同的服务。

2)Stader 是 DVT(分布式验证器技术)的早期采用者之一,该技术将通过减少惩罚和罚款风险来提高容错性。目前正在测试网上实现,并与 @ssv_network 合作。它正在成为现实。

3)Stader 的 ETHx 在收益机会和最高的费用效率方面是最好的。Stader 的白名单节点运营商将作为无需许可节点运行者的补充,该角色不需要任何 ETH 保证金要求,并将能够获得 5% 的佣金。

上述的优势或许能够驱使更多的节点运营商加入到 Stader 中。

03Stader 的代币经济模型

我们再来看看 Stader 的代币经济模型:$SD 是 Stader Labs 的原生治理代币,而$ETHx 是代表您在 Stader 以太坊中质押的$ETH 的流动质押凭证。

代币经济模型的第一阶段将采用如下规则:

1)除了 4 ETH 保证金之外,无许可节点运营商还需要提供每个验证者额外的价值 0.4ETH 的$SD 作为用户资金的额外保护,以防止节点运营商表现不佳。

(译者注:通过这种设计,在 Stader 上的节点运营商运行节点的最低资本要求约为 4.4 ETH,可获得比其他LSD协议更高的佣金,比自我质押32个ETH 高了约 35%的收益。)

代币经济学的第二阶段将在第一阶段推出后的几个月后上线。规则如下:

1)节点运营商有机会以无抵押的方式来借入$SD,以支付每个验证者价值 0.4ETH 的$SD 费用;

2)允许部分节点运行商仅需要缴纳 ETH 作为保证金即可;

3)允许$SD 的持有者将 SD 借给节点运营商来进行抵押,获得节点运营商收入的 10%;

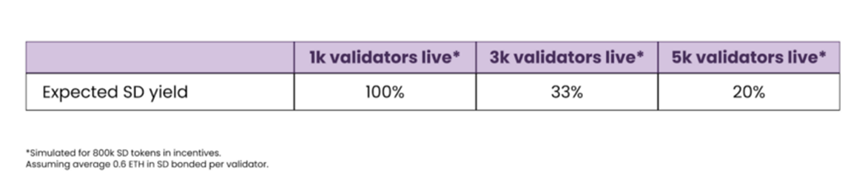

除了上述的代币经济学以外,Stader 同时将会将协议收入分配给$SD 质押者,以及 800k-1.5M 的$SD 代币作为节点运营商的额外激励。

译者总结:

本文讨论了上海升级计划、Stader Labs 协议和$SD 的代币经济模型,以及它们如何影响 LSD 叙事。上海升级将允许质押者从信标链中提取质押的 ETH,而 Stader 则提供了更去中心化和经济化的流动质押方法。

此外,Stader 的代币经济模型包括借贷、抵押和分配协议收入等功能,将为节点运营商和质押者提供更多的激励和选择,带来真实收益。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DeFI Saint,如有侵权请联系删除。转载或引用请注明文章出处!