如何通过MVRV判断加密牛市还是熊市?

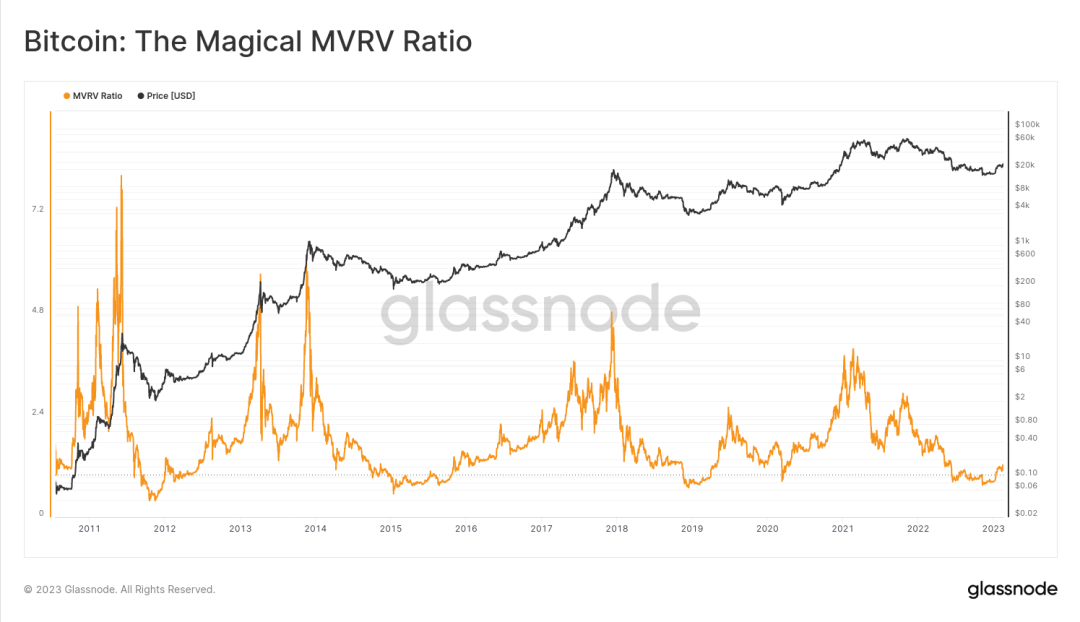

MVRV比率通常被用来观测宏观震荡,可用于探索比特币市场周期,尤其是用来发现最高价和最低价。

原文作者:Checkmate,Glassnode

原文标题:Mastering the MVRV Ratio

原文来源:Glassnode

编译:Anthony,达瓴智库

MVRV比率是最受欢迎,最广泛使用的链指标之一,但是,MVRV有很多功能都很少被用到。本文中,我们将探讨如何赋能MVRV以找到极端周期,确定市场趋势并获得抛售的预警。

它最初由链上先驱 Murad Mahmudov 和 David Puell 在 2018 年 10 月发布的一篇论文中构想出来,此后成为了主要的比特币分析工具。

MVRV比率通常被用来观测宏观震荡,可用于探索比特币市场周期,尤其是用来发现最高价和最低价。但实际上,MVRV指标比许多分析师所想的的更微妙、信息更密集。

图1:神奇的MVRV比率

图1:神奇的MVRV比率

本文我们将探索 MVRV 比率,从最基础的开始,一直到更高级的研究。我们的目标是展示使 MVRV 运行的机制,并探索是什么使该指标成为如此强大的工具。我们将涵盖三个主题:

1.探索 MVRV 的极值以发现周期顶点和低点。

2.MVRV的势头以及如何使用指标跟踪宏观牛市/熊市趋势。

3.分布差异显示MVRV如何预警抛售周期的顶点。

再次介绍MVRV

MVRV 是市场价值 (MV) 与实现价值 (RV) 的简写,是市场价格与实现价格之间的比率。由于已实现价格是每枚比特币最后在链上交易的平均价格,因此 MVRV 可以被视为衡量供应中“未实现利润”的指标。

- MVRV 为 2.2 表示市场价格是实际价格的 2.2 倍(120% 利润)

- MVRV 为 1.0 表示市场价格等于实际价格(收支平衡)

- MVRV 为 0.8 表示市场价格是实际价格的 0.8 倍(20% 损失)

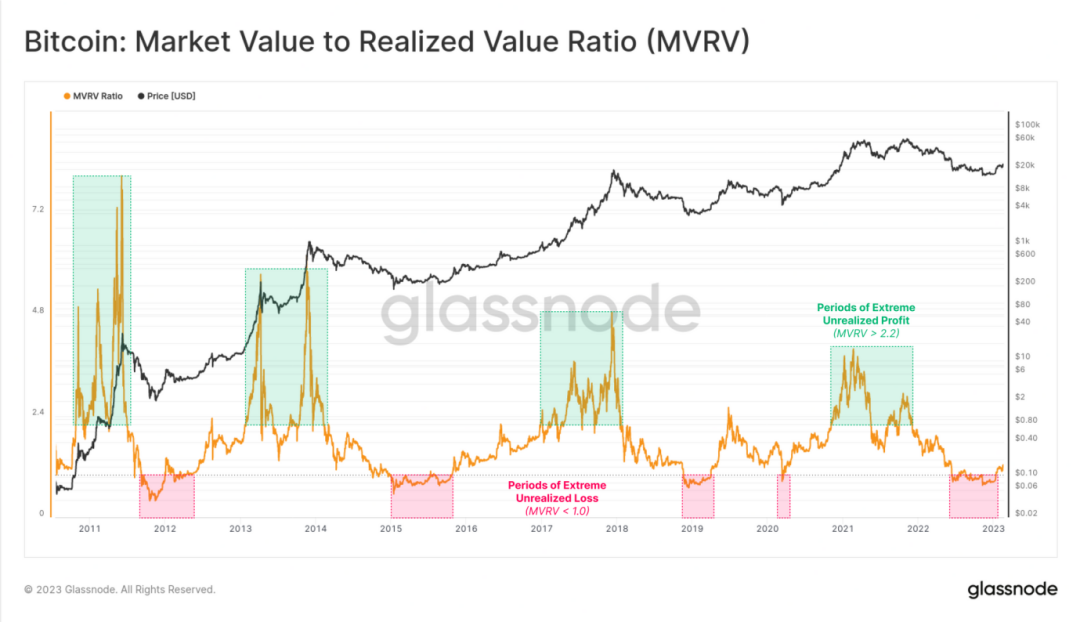

下图显示了 MVRV 比率,大致显示了多头在牛市最大的未实现的利润,以及空头在熊市最大的未实现损失。

- 高 MVRV 值 (> 2.4) 表明市场持有大量未实现利润。

- 低 MVRV 值 (< 1.0) 表示市场面临未实现亏损。

图2:市场价值与未实现价值的比率(MVRV)

图2:市场价值与未实现价值的比率(MVRV)

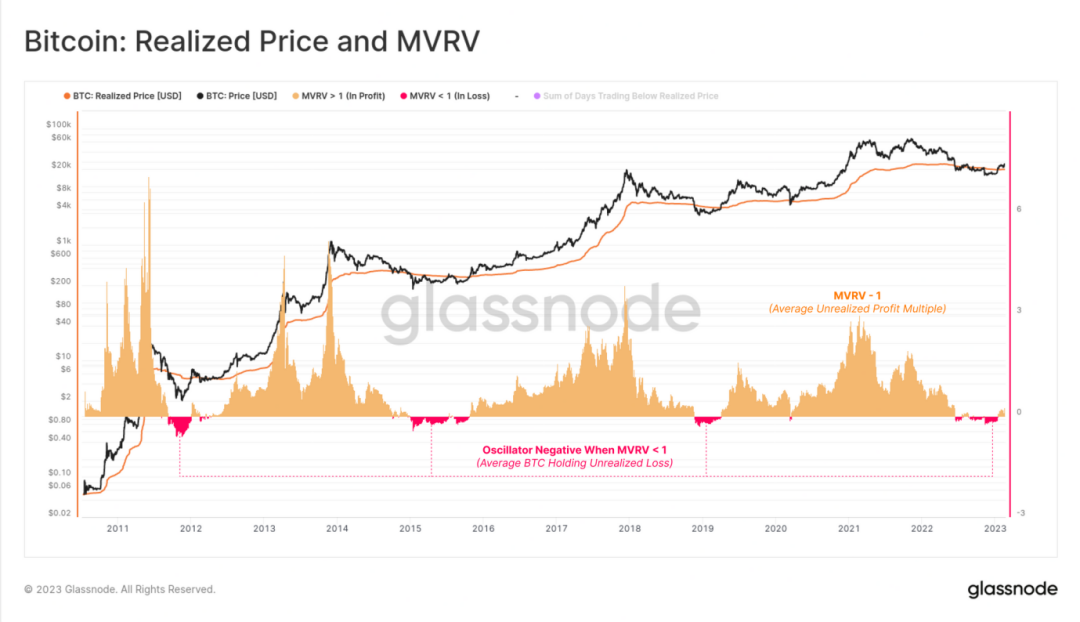

市场持有的平均利润百分比可以计算为 MVRV - 1。

下图显示了这种震荡指标,突出显示了 MVRV 低于 1 ,且平均比特币持有者的比特币处于缩水状态,比特币平均收购成本高于当前现货价格。

此类事件相对罕见,通常发生在长期熊市的后期。这些巨大的未实现损失通常会引发大规模的抛售事件,可能会形成周期低点。

图2:已实现价格与MVRV

图2:已实现价格与MVRV

探索价值极限

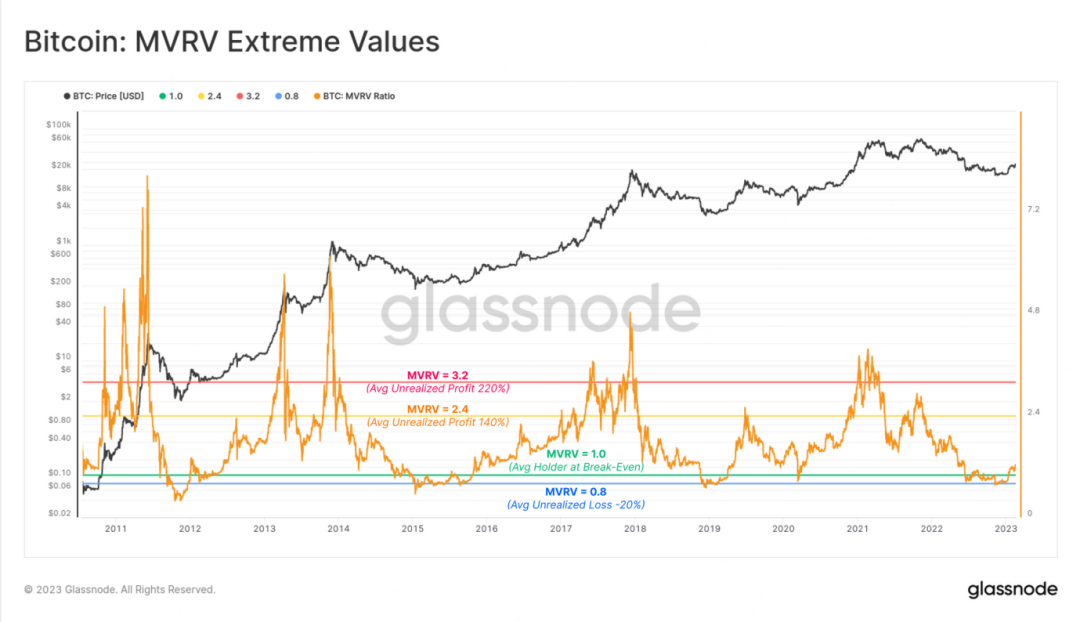

下一个问题是,什么是 MVRV 的高值和低值?我们如何衡量与周期顶部和底部相关的极端偏差?

首先,我们将从直观的视觉角度来看,我们将 MVRV 级别标记为 0.8(蓝色)、1.0(绿色)、2.4 (橙色)和 3.2 (红色)。从这些标记看起来,至少在刚开始可以与顶部和底部很好地对齐。然而,如果我们想正确掌握 MVRV,我们将需要使这种比目测的更有力一些的分析。

图3:MVRV价值极限

图3:MVRV价值极限

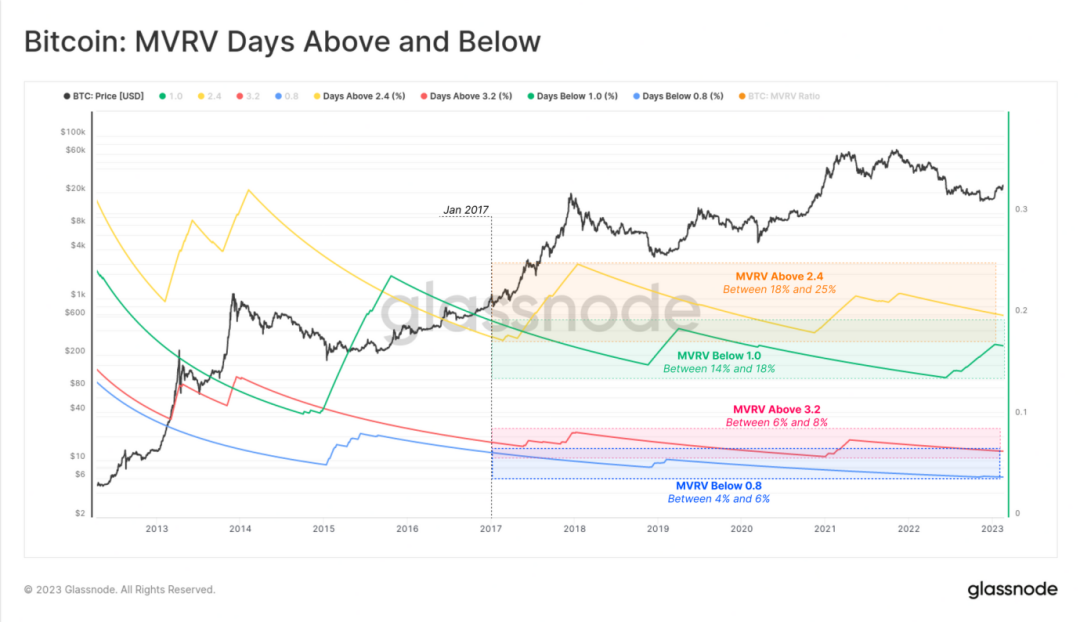

一种简单的方法是计算历史上 MVRV 交易价格低于或高于特定水平的天数比例。我们可以使用Workbench工具计算和显示这一点,并且只考虑自 2017 年以来的日期,与更成熟的比特币市场保持一致。如果 MVRV 仅在 10% 的交易日低于特定水平,则意味着它在其他 90% 的交易日都高于该水平。

现在我们可以更好地量化这些 MVRV等级的可能性:

- 蓝色极低点:MVRV 在大约 5% 的交易日内低于 0.8。

- 绿色持续走低:MVRV 在大约 15% 的交易日中一直低于 1.0。

- 橙色持续走高:MVRV 在大约 20% 的交易日中一直高于 2.4。

- 红色极高点:MVRV 在大约 6% 的交易日中一直高于 3.2。

图4:MVRV高于/低于关键层级的天数

图4:MVRV高于/低于关键层级的天数

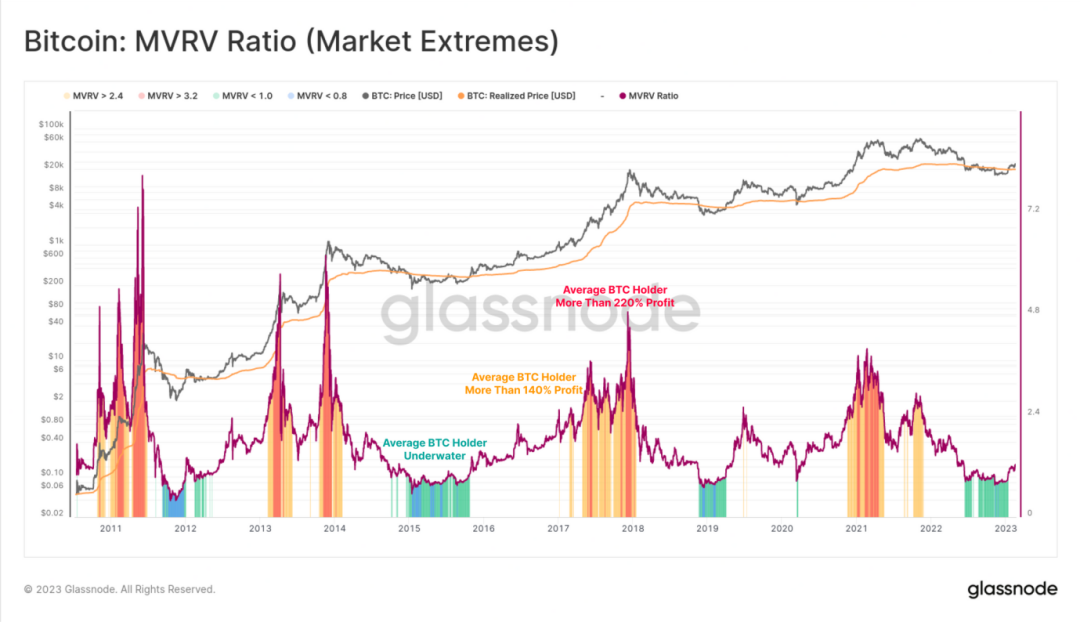

如果我们绘制出 MVRV 高于/低于这些关键层级的时期,我们就可以开始发现周期顶部和底部。

- 蓝色:如果 MVRV 低于 0.8(约低于 5% 的交易日),通常会形成周期低点

- 绿色:当 MVRV 低于 1.0(低于 15% 的交易日)时抛售开始

- 橙色:当 MVRV 高于 2.4(约 20% 以上的交易日)时,市场开始回暖

- 红色:如果 MVRV 高于 3.2(高于交易日的约 6%),周期通常会达到峰值

图5:MVRV比率(市场极限)

图5:MVRV比率(市场极限)

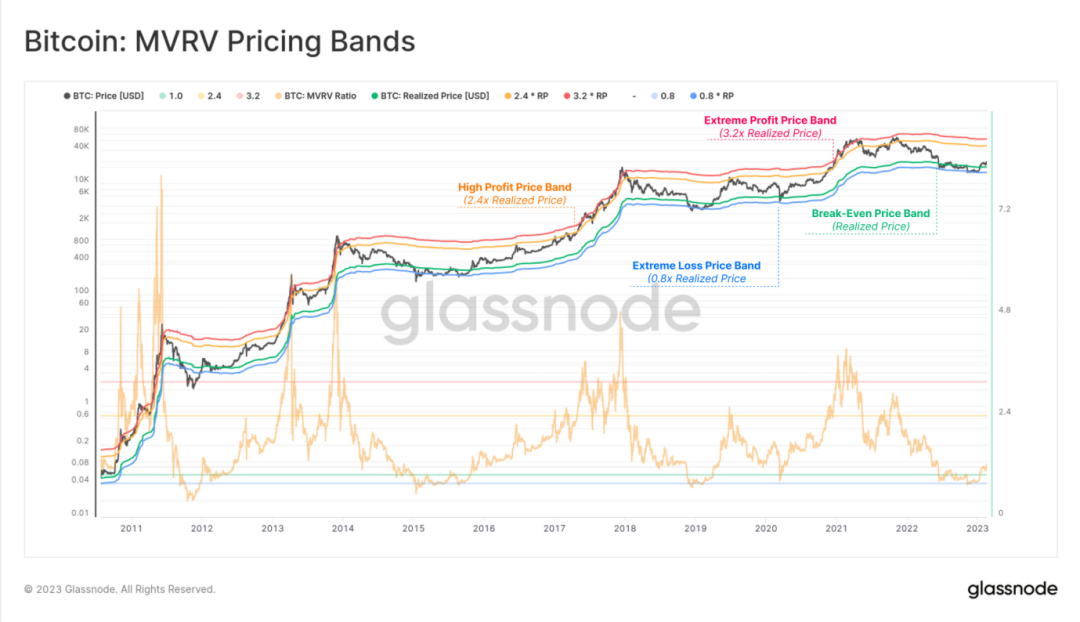

现在我们已经为 MVRV 定义了一组“极端层级”,我们可以将它们可视化为定价区间。如果 MVRV 比率等于 2.4,则意味着相应的盈利定价范围是已实现价格的 2.4 倍。

现在,该工具使我们能够估算市场将达到极端未实现利润(高值)或未实现损失(低值)的价格水平。达到这些价格可能会增加触发投资者行为(如获利回吐或抛售)的可能性,这最终是我们正在寻找的周期顶部/底部的基础。

图6:MVRV定价区间

图6:MVRV定价区间

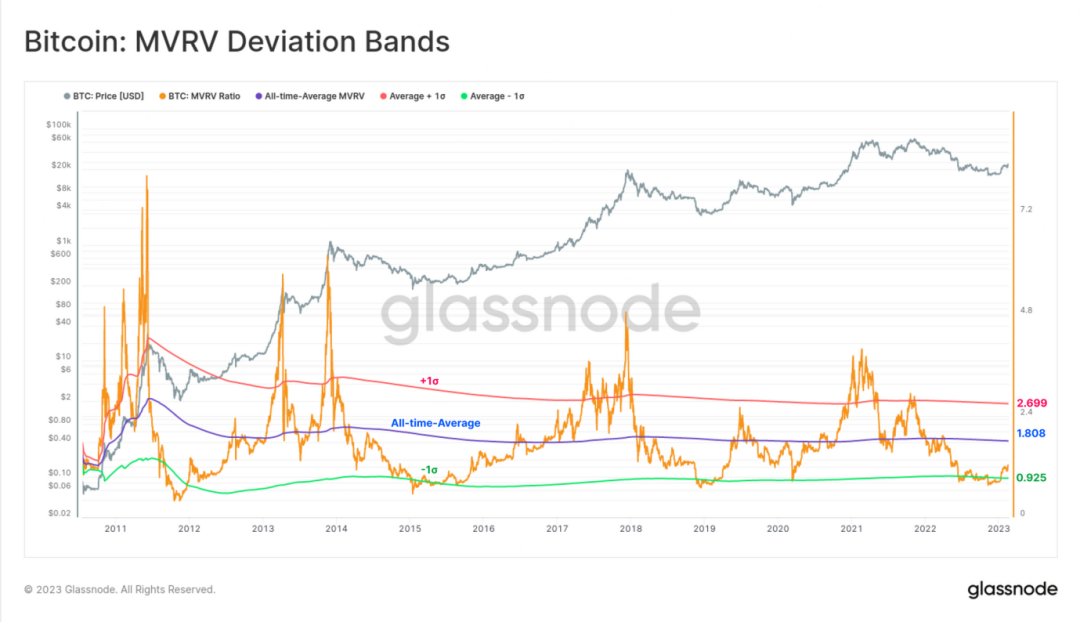

对于更高级稳健的统计方法,我们还可以计算历史平均 MVRV,并使用 +/- 1 标准偏差来发现极值。这提供了一种更加稳健和具有统计意义的方法。

图7:MVRV偏差区间

图7:MVRV偏差区间

MVRV动量

上一节探索了使用 MVRV 来判断周期极值的方法。接下来我们将使用 MVRV 作为判断宏观市场趋势的工具。

关于【如何通过MVRV判断加密牛市还是熊市?】的延伸阅读

Glassnode:数据评估比特币牛市的风险

长期持有者的MVRV比率显示,市场正处于牛市早期阶段。

Room to Grow

比特币市场经历冷淡后,投机交易回归。Mt.Gox比特币供应分配引发市场警报,但也提供新视角。大多数投资者未实现利润,市场形成新均衡。Mt.Gox资产分配开始,市场指标飙升。新需求占比41%,资产分配朝满足新需求方向发展。短期持有者扭亏为盈,持有成本低于当前价格。长期投资者持有比特币较少,市场供应量小。短期持有者损失减少,长期持有者损失少。长期持有者持有的亏损资产仅占市场总亏损资产的0.3%,而盈利资产占总盈利资产的85%。市场上升空间取决于投资者行为,高卖方风险比率意味着不稳定,低比率表示平衡。近期,市场投机迹象回归,卖方风险比率重置,可能导致大幅价格波动。

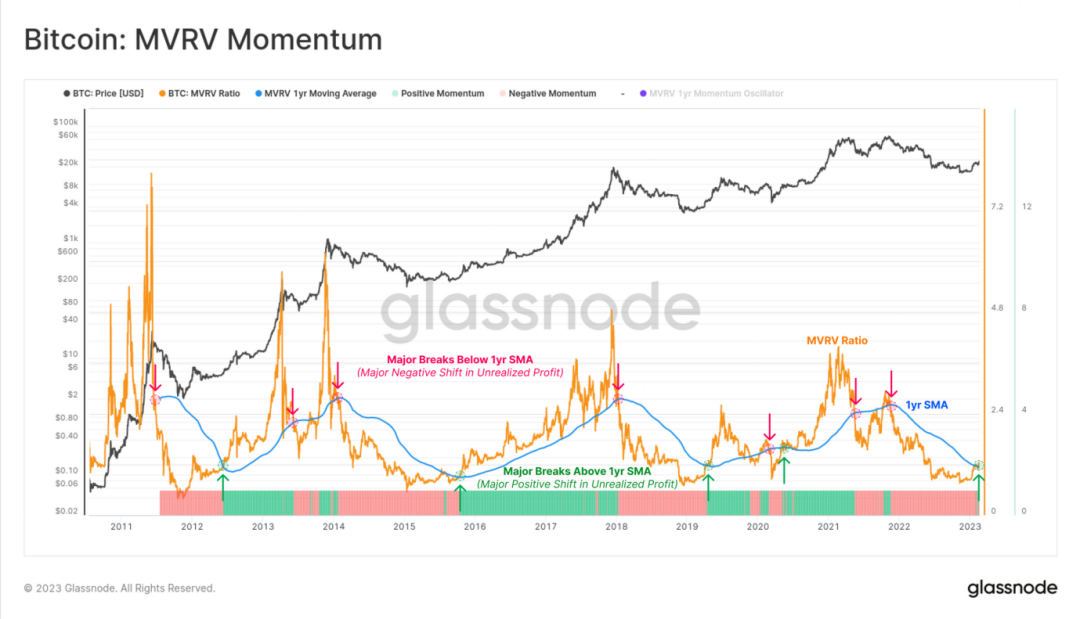

下图显示了 MVRV 比率(橙色)沿着1年平均线(蓝色)移动。请注意,MVRV交易在1年均线以上的时段通常描述的是牛市,而低于1年均线的时段描述的是熊市。MVRV强势突破1年均线阈值往往是周期过渡点的特点。

- 强势突破(绿色)表示大量比特币的基础成本低于当前价格,现在处于盈利状态(大量BTC在低点附近积累)

- 强力跌破(红色)表示大量比特币的基础成本高于当前价格,现在处于亏损状态(大量BTC在高点附近积累)

图8:MVRV冲量

图8:MVRV冲量

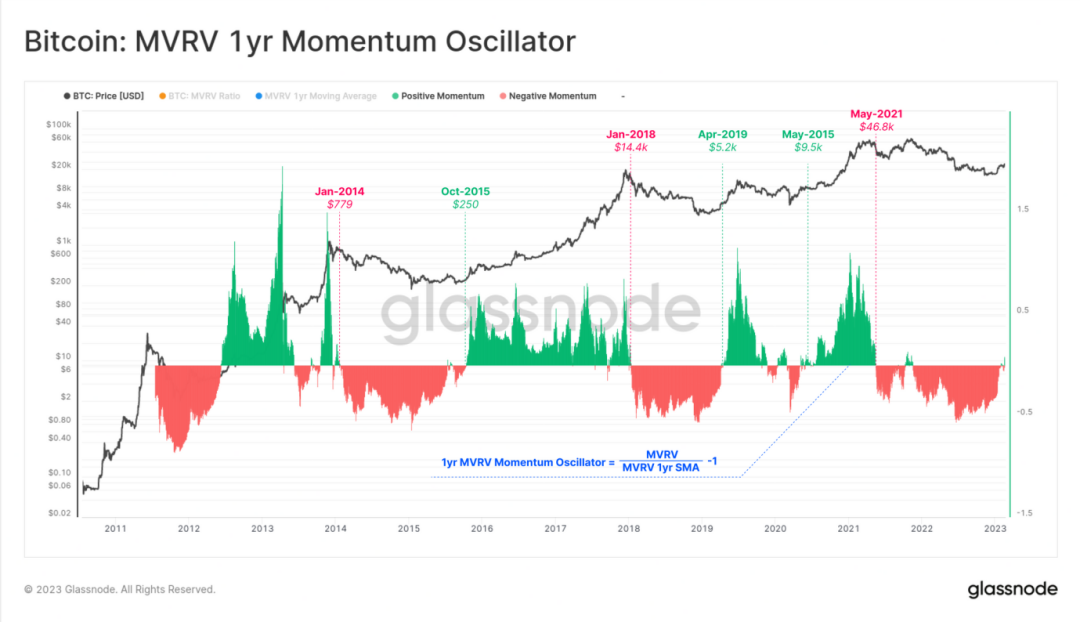

我们可以通过选取 MVRV 和 1 年 SMA 之间的比率将此观察结果转换为振荡区间。该工具特别适用于发现周期转折点发生的尖锐转变。

- 熊市的开始:急剧下跌(负值(红色))意味着大部分比特币的基础成本很高,比特币市场陷入亏损。这表明“头重脚轻”的市场可能对价格下跌很敏感。

- 牛市的开始:急剧增加(正值(绿色))意味着大部分比特币的基础成本很低,比特币市场重新获利。这表明在大量抛售之后进入增持阶段的“头轻脚重”市场。

过去周期中的关键过渡点被显示出来,作为衡量MVRV动量震荡对宏观周期变化的反应程度的一个标准。

图9:MVRV一年冲量震荡

图9:MVRV一年冲量震荡

分布差异

在最后一节中,我们将探讨如何提前预警MVRV大量分配的情况,这种情况通常出现在市场周期顶部附近。宏观和微观上都会发生这种情况。

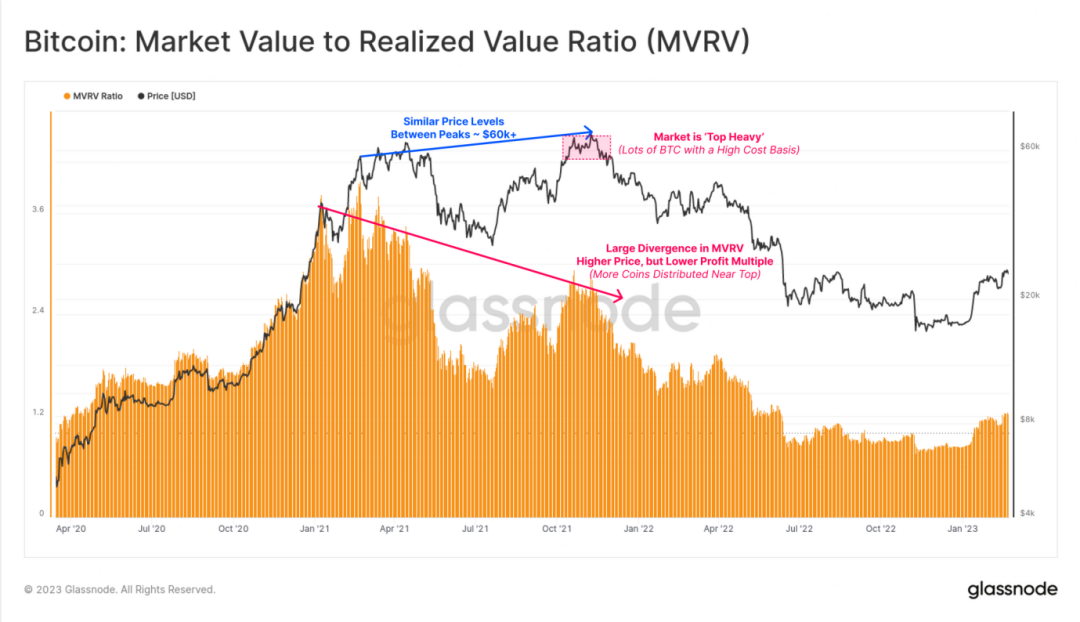

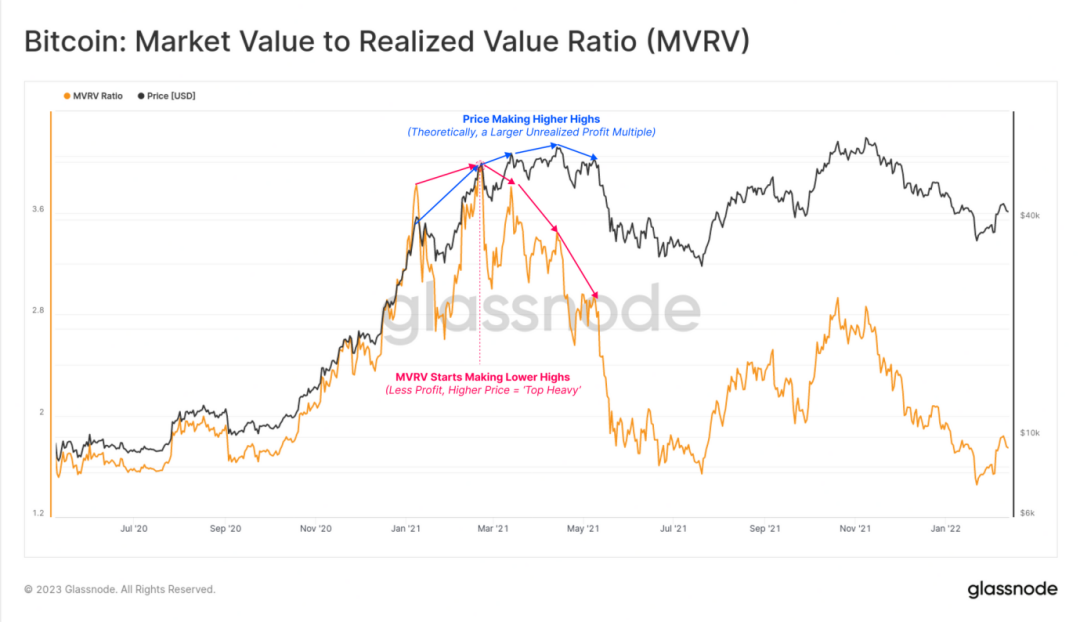

下图显示了整个 2020-23 周期的 MVRV 比率。我们可以清楚地看到与 4 月相比,2021 年 10 月至 11 月的价格如何创造新的历史记录的,但 MVRV 峰值却显著降低。

为什么价格升高,但总的未实现利润倍数却更低呢?答案是,与4月相比,11月的比特币平均收成本更高。

这在宏观上造成了MVRV比率的负背离。

在 7 月至 11 月的第二次反弹期间,之前以低价收购的大量比特币(例如在 5 月至 7 月的抛售期间)抓住了退出流动性的机会,并将它们转移给了新的、经验不足的“顶级买家” 。比特币从较低的实际价格中被重新估价,并转移到投机者和对价格敏感的买家手里,他们现在的基础成本要高得多(更接近 ATH)。

图10:市值与已实现价值的比率(MVRV)

图10:市值与已实现价值的比率(MVRV)

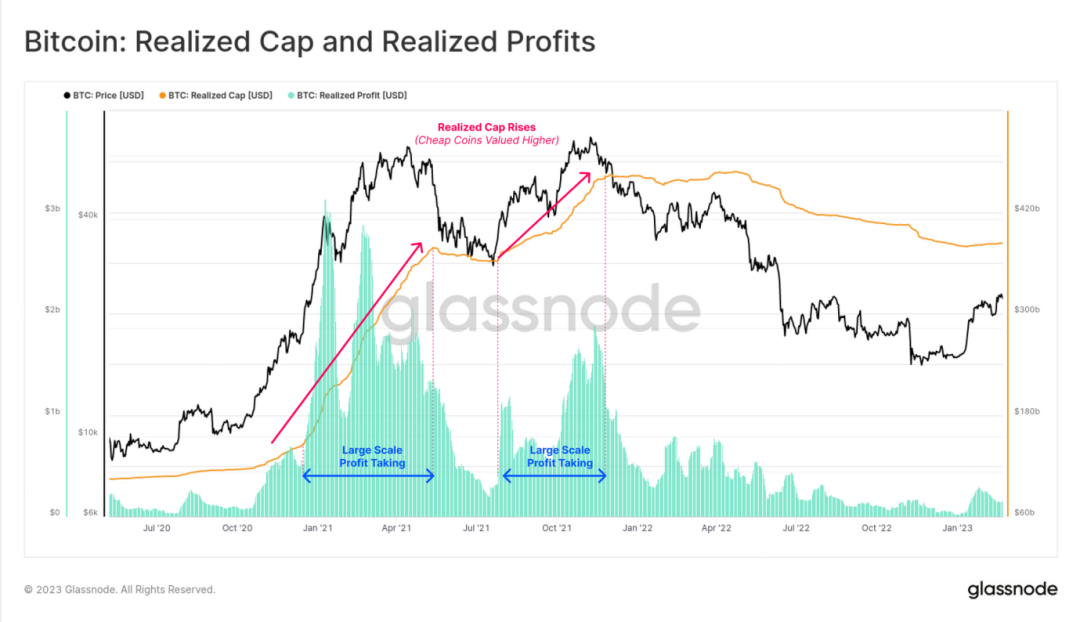

下图显示了这种现象在两个指标中的表现:

- 已实现的利润在 10 月至 11 月达到了每天约 $1.5B 的利润水平,因为以更便宜的价格获得的比特币

- 以更昂贵的价格转移给了新买家。

- 由于这种获利回吐行为,已实现市值经历了第二次走高。

我们可以看到,2022 年的熊市导致已实现上限出现下降趋势,因为损失已实现,该指标回到了 7 月份的水平。这代表了 2021 年 7 月至 2021 年 11 月期间增加的所有投机性溢价的冲销。

图11:已实现上限和已实现收益

图11:已实现上限和已实现收益

如果我们放大 2021 年 1 月至 5 月的峰值,我们实际上可以看到 MVRV 比率在较小范围内形成了类似的负背离。价格连续创下新高,但 MVRV 迅速下跌至较低的高点。

供应中的未实现利润正在减少,这是大规模抛售的结果,利润从未实现(账面收益)转化为已实现(锁定)。

图12:市值与已实现价值的比率(MVRV)

图12:市值与已实现价值的比率(MVRV)

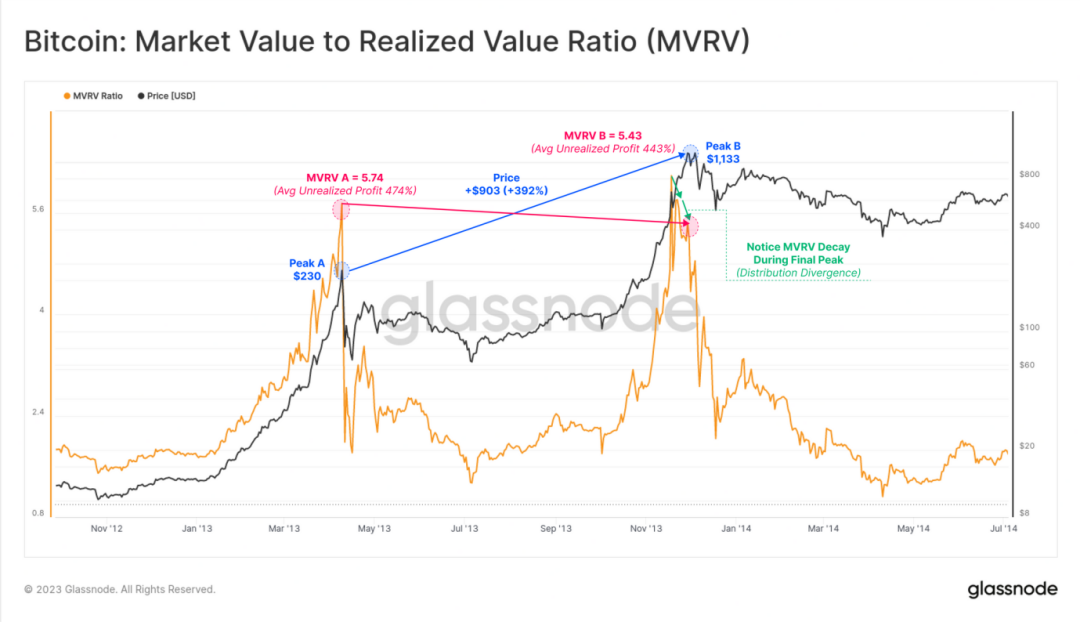

我们可以看到 2013 年发生在两个峰值之间的类似事件,价格上涨了 392%,但 MVRV 比率实际上更低,从 5.74 下降到 5.43。我们可以在下图绿色标记中看到,在最终峰值 1,133 美元之前发生了类似的衰减。

图13:市值与已实现价值的比率(MVRV)

图13:市值与已实现价值的比率(MVRV)

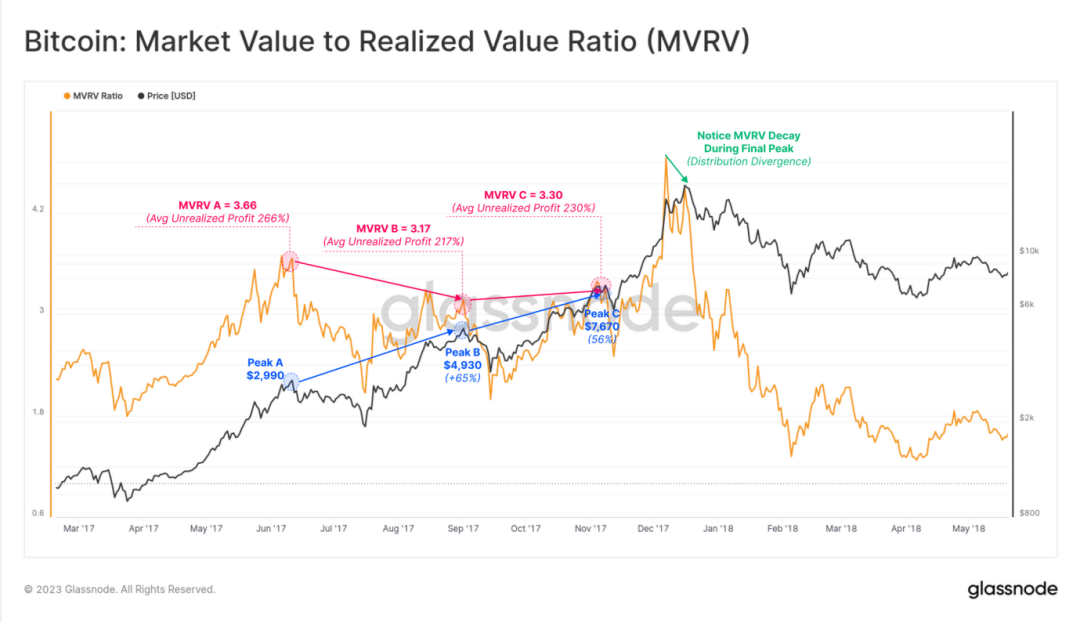

这种情况也出现在 2017 年后期的牛市周期中。随着 MVRV 超过我们定义的极端水平 2.4,我们开始看到更高的价格峰值,但 MVRV 比率的增长逐渐减弱。

请注意,在 2017 年 8 月,SegWit 升级软分叉到比特币中,许多锁定中的比特币被转移以利用 BCH进行硬分叉,这将部分影响这个周期观察。

图13:市值与已实现价值的比率(MVRV)

图13:市值与已实现价值的比率(MVRV)

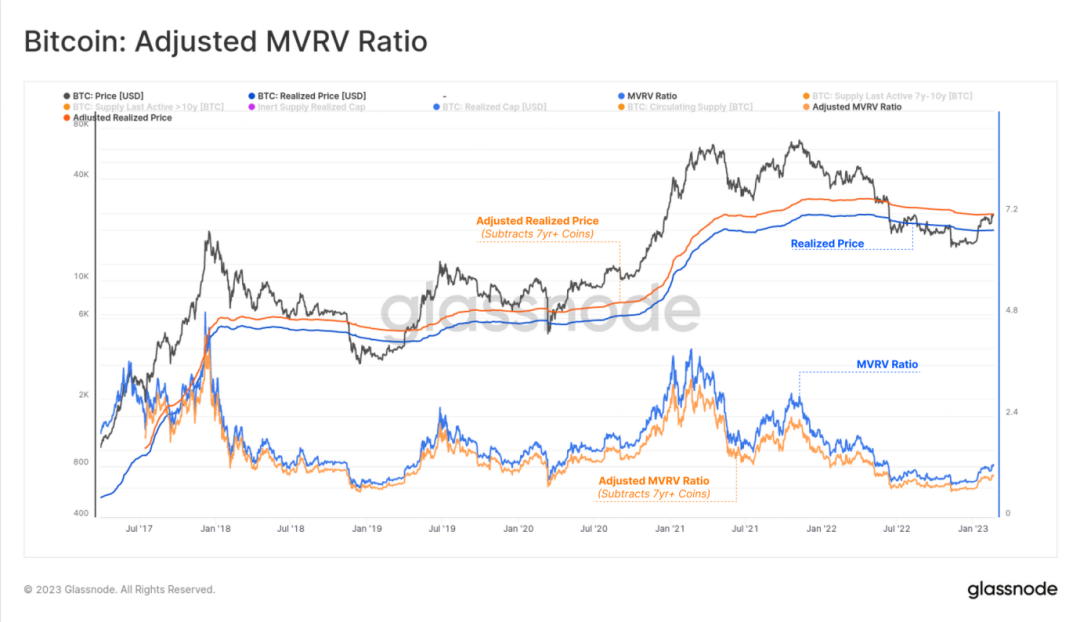

比特币丢失怎么办?

由于中本聪、早期Miner持有巨大未实现利润和丢失的比特币,MVRV 确实存在向上的净偏差。有几种方法可以计算丢失的比特币,有一种简单的方法是对至少 7 年未使用的比特币进行打折。

下图计算了调整后的 MVRV,减去长期休眠比特币的未实现利润,所有这些比特币最后都以非常低的价格流动。结果是我们调整后有了一个更高的已实现价格,更准确地反映了“活跃供应”的平均收购价格。这反过来会导致MVRV 比率较低(较小的利润倍数),为流动性和流通比特币供应的观察提供一个更好的角度。

图14:调整后的MVRV比率

图14:调整后的MVRV比率

总结和结论

MVRV 比率是一个非常复杂的指标,包含有关比特币市场动态和投资者行为模式的信息。MVRV 远不止是一个长期周期性振荡器,上面的一系列衍生工具和方法只是触及了这种简单结构的表面。

掌握 MVRV 比率是分析比特币必不可少的一步,一旦理解,就会为新的迭代、衍生品和变体打开机会之门。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:达瓴智库,如有侵权请联系删除。转载或引用请注明文章出处!