链上永续DEX对比:dYdX、GMX、Gains、Kwenta与Level

同样值得注意的是,Kwenta 和 Level 都通过原生代币发行来激励交易者。

原文作者:ThorHartvigsen

原文来源:Twitter

编译:深潮 TechFlow

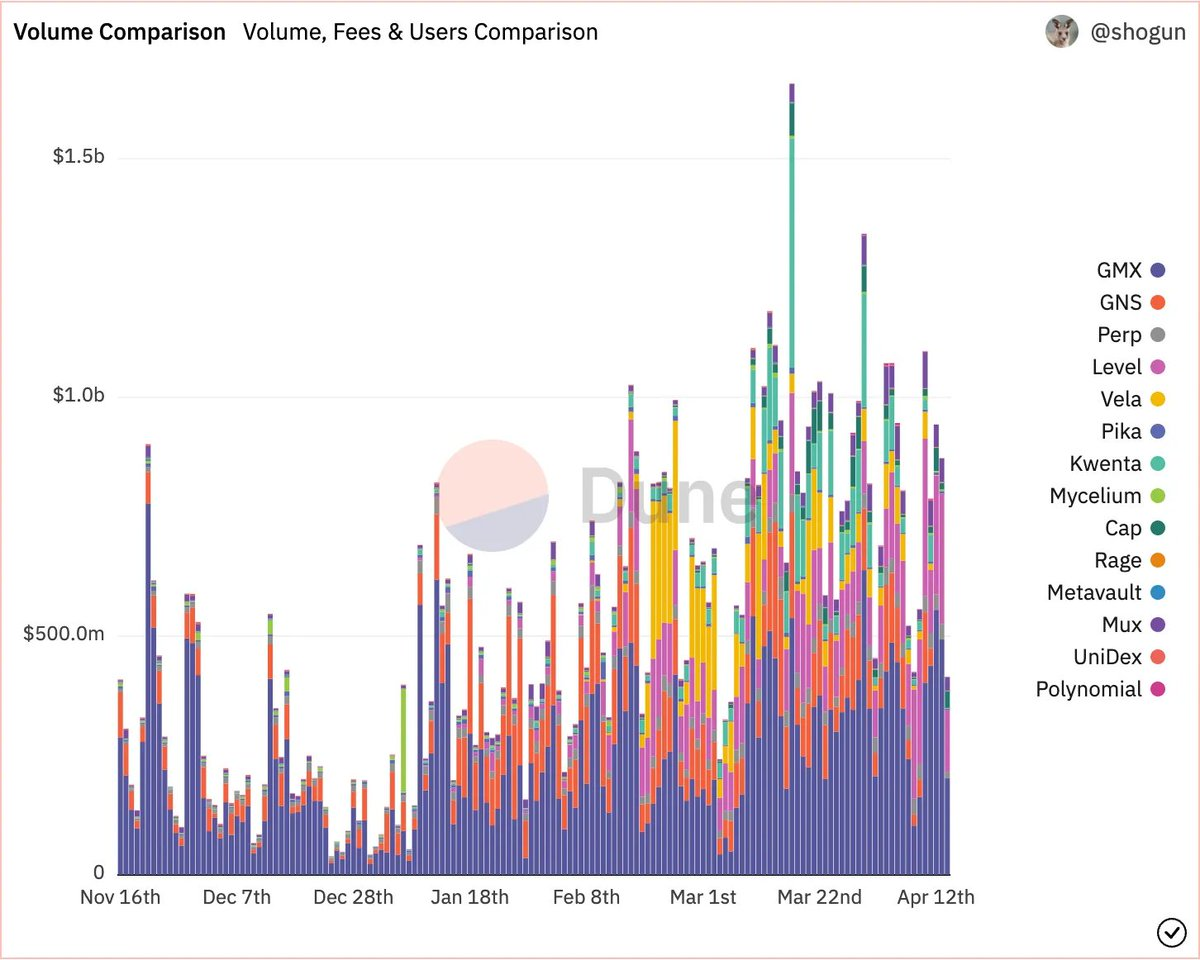

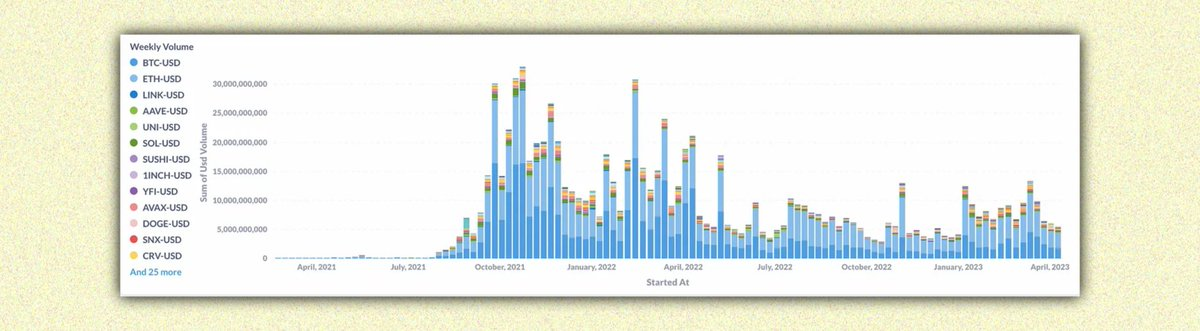

自 FTX 倒闭以来,越来越多的交易者转向链上永续 DEX,其市场规模也在不断扩大。

虽然 Binance 等中心化交易所仍然是衍生品交易的主要场所,但随着去中心化技术不断成熟,预计未来将有更多的资金流入去中心化永续合约市场。

本文将对目前有代表性的几家去中心化永续合约交易所的交易量、手续费和原生代币估值进行比较分析,并探讨它们可能面临的挑战和未来发展方向。

去中心化永续合约市场概况

2023 年第一季度,链上永续合约交易所的总交易量为 1642 亿美元。

虽然这比以前有了大幅增长,但仅在第一季度,币安就产生了 4.5 万亿美元的衍生品交易量。

自 FTX 倒闭以来,越来越多的交易者转向链上,并出现了几个新的协议。随着市场的成熟,我毫不怀疑,链上永续合约累计交易量将每个季度增长到数万亿美元。

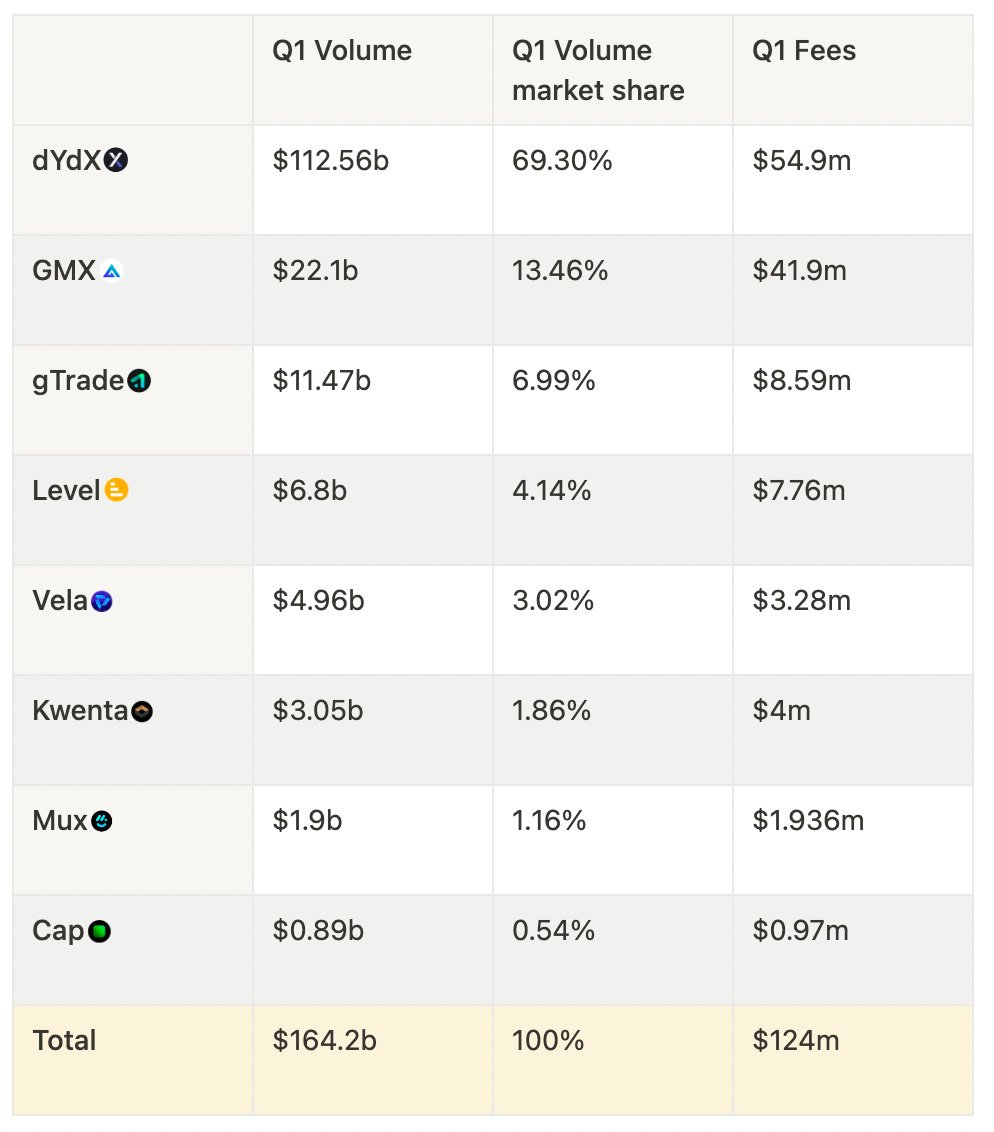

下表展示了领先的链上永续合约交易所的总交易量和生成的手续费。有两件事情引人注目:

• dYdX仍然吸引了大量的交易量;

• 尽管交易量显著减少,但GMX的手续费几乎相当于dYdX。

dYdX

- 总交易量:9130 亿美元;

- 14 天交易量:121.5 亿美元;

- 14 天费用:324 万美元。

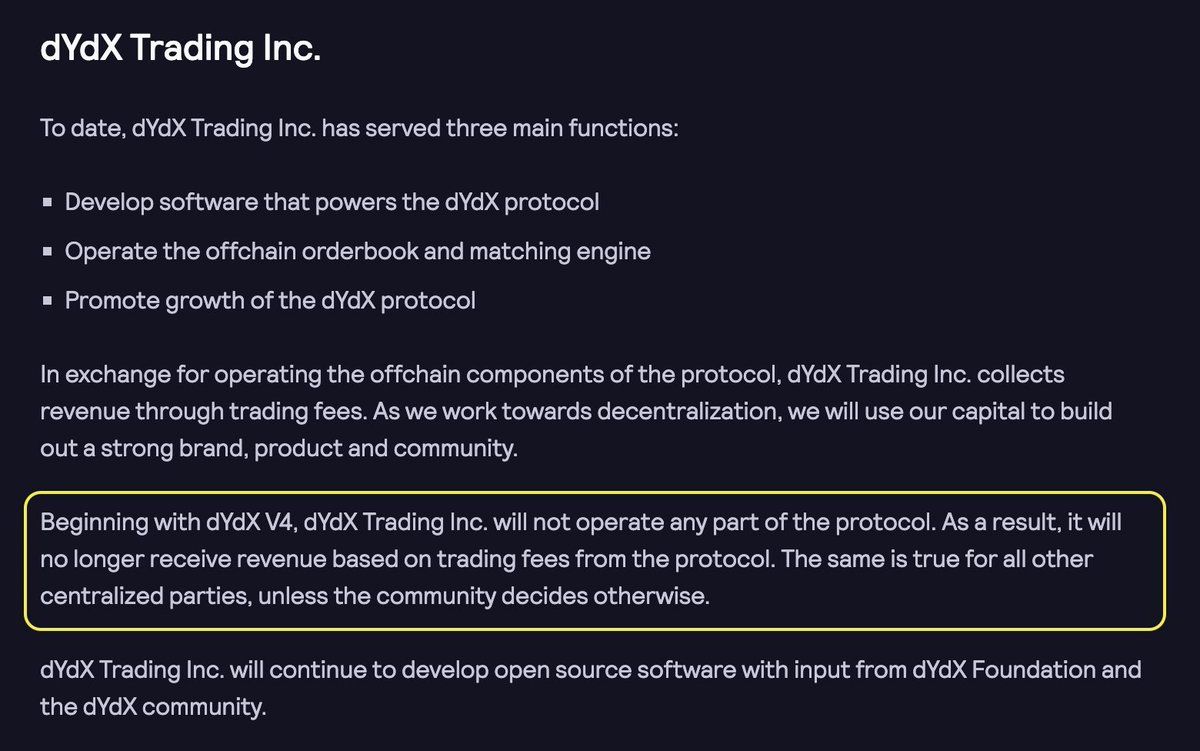

dYdX 目前在 Starkware 设计的自定义 zk-rollup 上运行,但将于今年晚些时候(dYdX V4)转移到 Cosmos 生态系统中的应用链。

在 V4 中,dYdX 验证者将操作一个链上的去中心化订单簿和匹配引擎。目前的测试已经能够达到 500+TPS 的吞吐量。在推出后,所有手续费收入都不会分配给中心化实体。

GMX

- 总交易量:1005 亿美元;

- 14 天交易量:49.3 亿美元;

- 总手续费:1.482 亿美元;

- 14 天手续费:743 万美元。

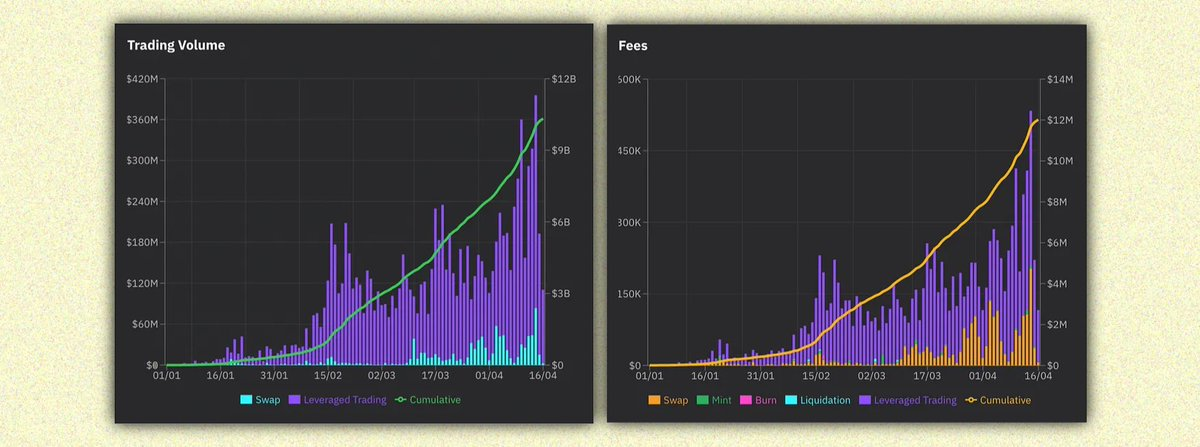

去年,GMX 引发了链上永续合约叙事。尽管过去几个月有很多新进入者,但 GMX 的日交易量、用户数和手续费持续增长。

GMX V2 将引入合成资产(不仅仅是加密货币)交易功能。

• 使用Chainlink低延迟预言机以获得更好的实时市场数据;

• 每个交易对将有单独的流动性,以隔离风险;

• 在V2后逐步淘汰GLP代币。

关于【链上永续DEX对比:dYdX、GMX、Gains、Kwenta与Level】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

预计在第二季度或第三季度发布。

GainsNetwork

- 总交易量:350 亿美元;

- 14 天交易量:18 亿美元;

- 总手续费:2.54 亿美元;

- 14 天手续费:160 万美元。

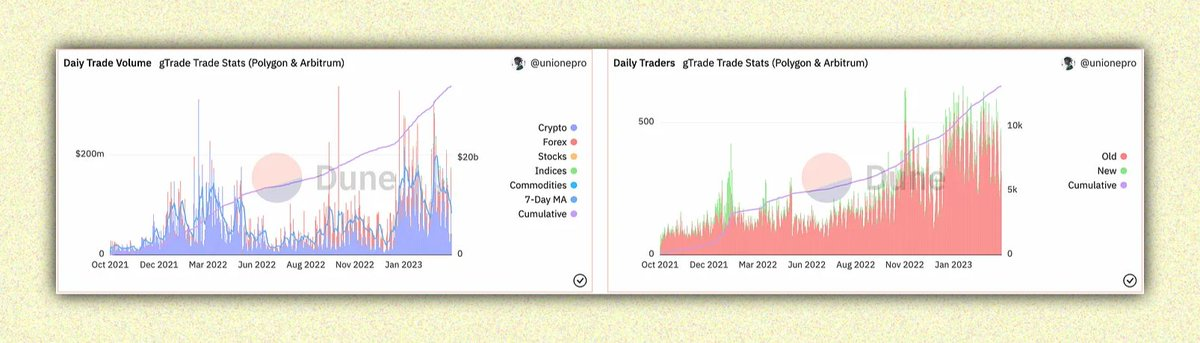

gTrade 在 1 月份在 Arbitrum 上部署后,每日交易量大幅增加。

现在约 80%的总交易量都发生在 Arbitrum 上。自引入 gDAI 保险库以来,也有大量流动性流入。该保险库将用户在保险库中的流动性份额进行代币化,并允许他们将其存入 AMM、借贷协议等中。

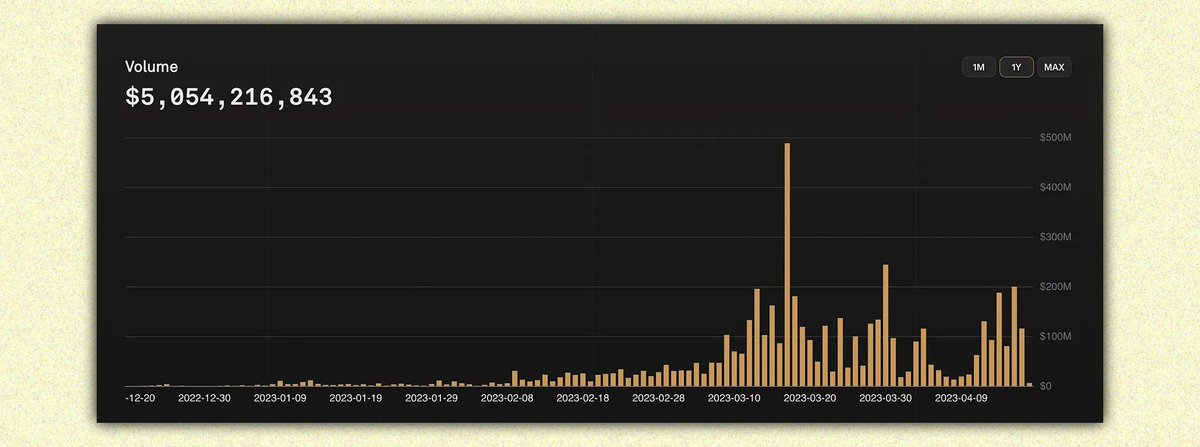

Kwenta

- 总交易量:64 亿美元;

- 14 天交易量:5 亿美元;

- 总手续费:1260 万美元;

- 14 天手续费:80 万美元。

Kwenta 在 2 月份推出了 V2 版本,新增了大量新的可交易资产,自那以后交易量大幅增加。

Kwenta 利用 Synthetix 作为永续衍生品交易的流动性层。随着 Synthetix V3 推出更多的抵押资产作为 sUSD 的担保,我们可能会在 Kwenta 上看到更深的流动性。

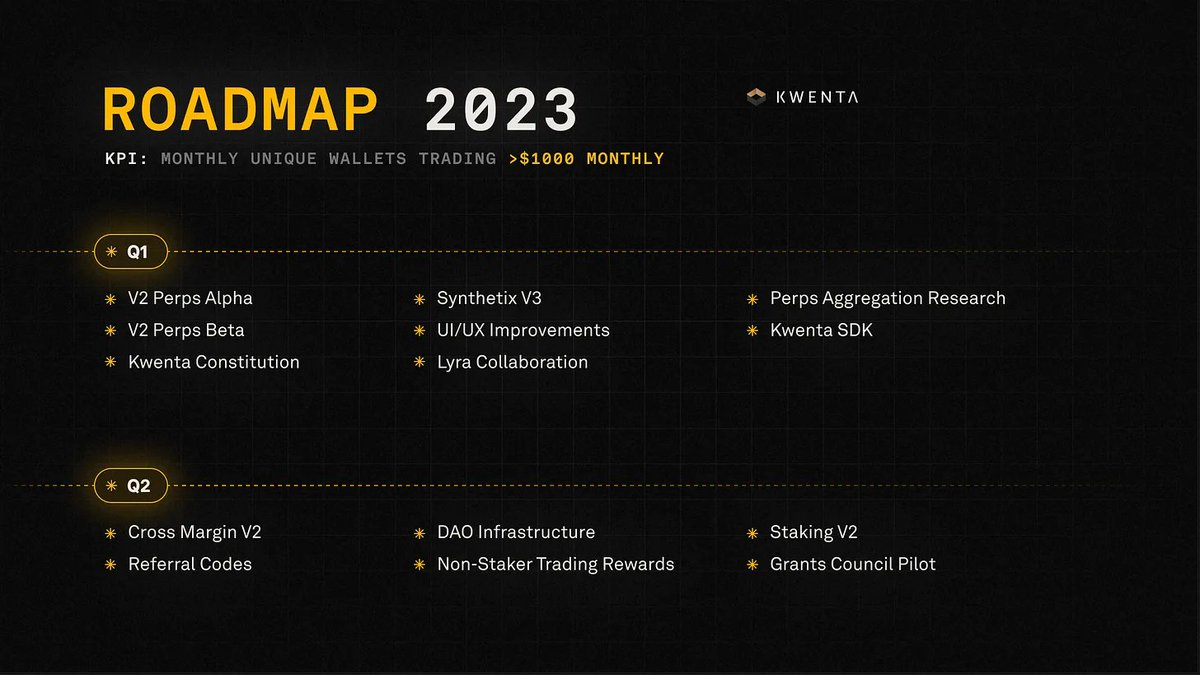

当前的 Kwenta 路线图:

Level

- 总交易量:103 亿美元;

- 14 天交易量:32 亿美元;

- 总手续费:1200 万美元;

- 14 天手续费:390 万美元。

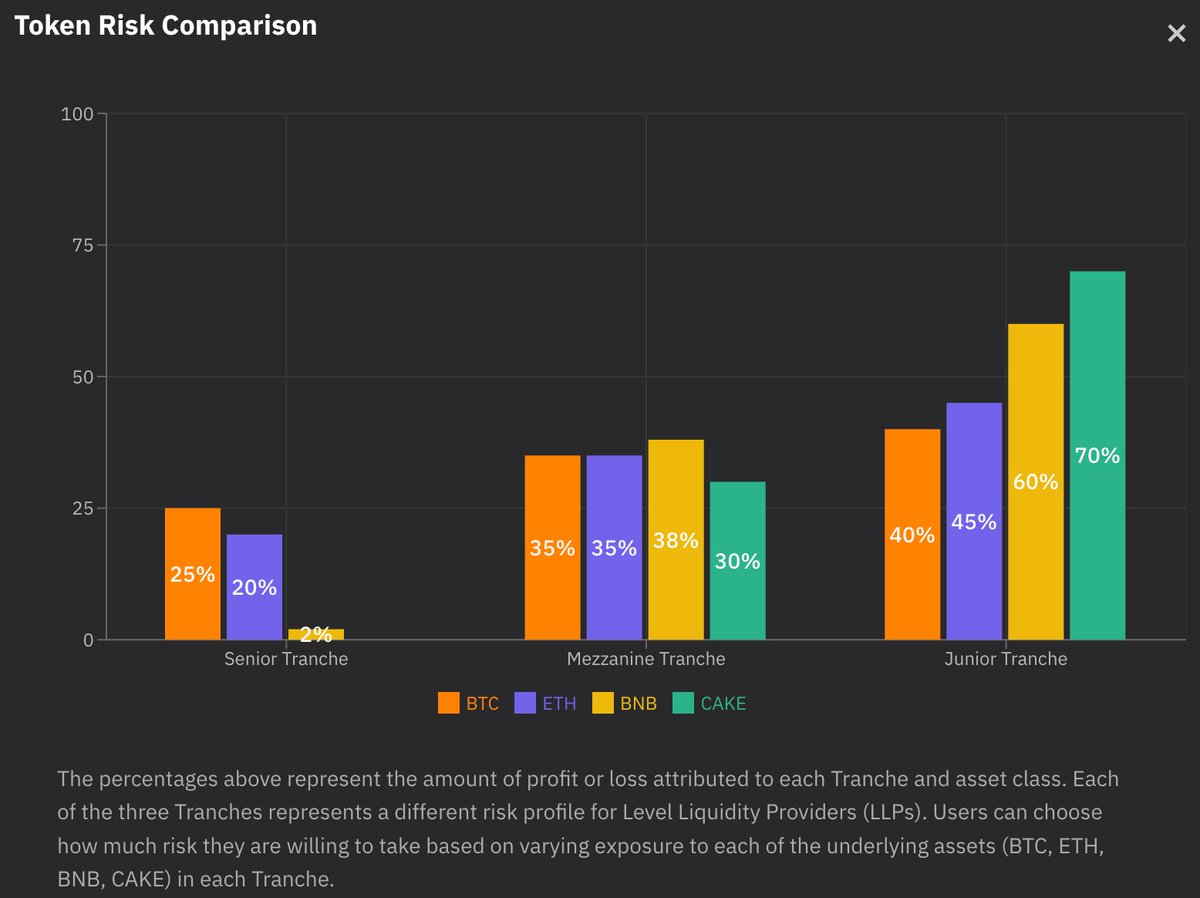

Level 是 BNB 链上最大的永续合约交易所,提供 ETH、BTC、BNB 和 CAKE 四个交易对。

Tranches 用于为那些风险偏好较高的交易者提供流动性,风险更高的 Tranche 将获得更大比例的交易费用。Level 还计划在 2023 年扩展到新的链,并升级当前的流动性结构。

比较分析

下表显示了最近的交易量、费用和原生代币估值。

FDV/交易量 和 FDV/费用 这两个比值越低,估值就越好。请注意,根据市值和 FDV 计算这些值之间存在很大差异。

根据这些数字,GNS 和 GMX 的估值最佳(也因为它们的 FDV 更接近市值)。基于市值计算,DYDX 是估值最好的代币。然而,重要的是要注意未来代币解锁情况。

同样值得注意的是,Kwenta 和 Level 都通过原生代币发行来激励交易者。在代币发行减少的情况下,它们是否会继续增长?

个人而言,我非常关注 $DYDX 和 $GMX,因为它们今年晚些时候将迎来催化剂事件(如版本更新,新产品等)。

总之,我坚信未来会有大量的流动性流入市场。如果未来交易量增长 10-20 倍,那么由于这些额外的增长,这些代币中的许多可能会从目前的价格显著上涨。

(以上内容不构成投资建议!)

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:ThorHartvigsen,如有侵权请联系删除。转载或引用请注明文章出处!