通过代码识别DeFi中的套利机会

在 Uniswap V2 中,用户一般是通过 Router 合约与 Pair 合约以及 Factory 合约进行交互。

原文作者:EoceneResearch

原文来源:Odaily

概述

去中心化金融(英语:Decentralized finance,俗称DeFi)是一种创建于区块链上的金融,它不依赖券商、交易所或银行等金融机构提供金融工具,而是利用区块链上的智能合约进行金融活动。在 DeFi 中存在了大量的套利机会,包括但不限于清算、差价套利。本文将分析部分去中心化交易所(DEX)以及聚合器(Aggregator)在合约代码上可能存在的套利机会。

分析

Uniswap

Uniswap 是一个采用了自动做市商(AMM)模型的去中心化的加密货币交易平台,目前有两个流行的版本,分别是 Uniswap V2 和 Uniswap V3,我们将分别分析其中可能存在的套利机会。

Uniswap V2 Router

在 Uniswap V2 中,用户一般是通过 Router 合约与 Pair 合约以及 Factory 合约进行交互。通常来说 Router 只是会在交易中中转代币,而不会存储代币,但由于种种原因,如空投、转账失误导致 Router 合约中存储了某些代币。那么如何将这些代币提取出来呢?

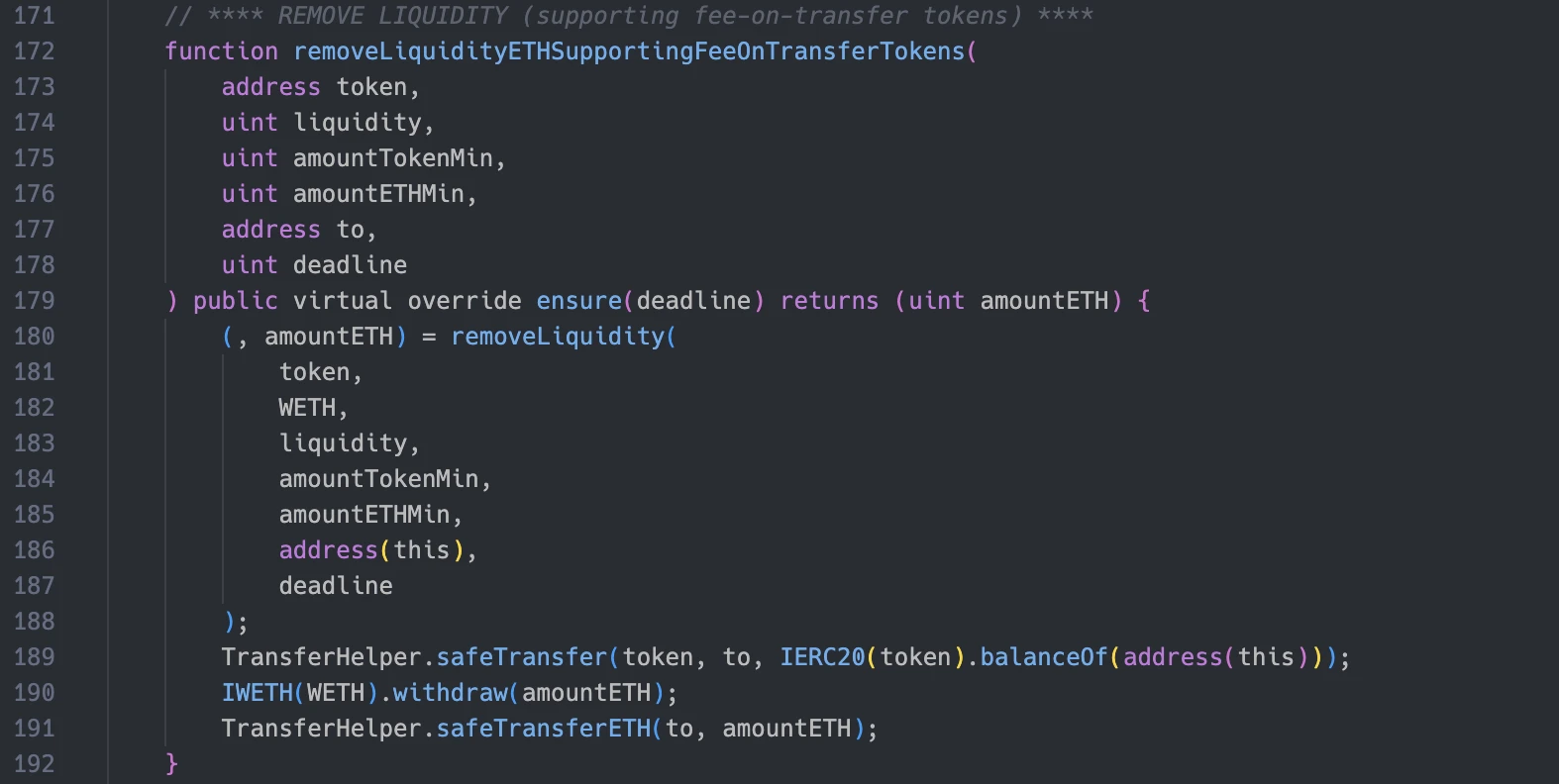

通过分析 Uniswap V2 Router02 合约的代码,发现存在removeLiquidityETHSupportingFeeOnTransferTokens函数:

该函数用于移除其中一个代币为 WETH 的流动性,其内部调用removeLiquidity函数时传入的 to 的地址为address(this),也就是会将两种代币先转移到 Router 合约中,然后 Router 合约再将两种代币转移到指定的地址。这里虽然转移的 WETH 的数量是removeLiquidity返回的,无法修改,但是转移的另一种 Token 的数量是balanceOf(address(this)),即 Router 合约中的该代币的余额。

因此根据上述分析,我们能得到一个套利的流程:

监控到 Router02 合约存在 ERC20 代币;

- 监控到 Router02 合约存在 ERC20 代币;

- 调用addLiquidityETH添加该 ERC20 代币和 WETH 的流动性;

- 调用removeLiquidityETHSupportingFeeOnTransferTokens移除流动性。

局限性:

- 如果该代币之前没有和 WETH 组流动性,当第一次添加流动性时会损失一小部分流动性(MINIMUM_LIQUIDITY);

- 暂时未发现提取 Router02 合约中的 WETH 和 ETH 的方法。

Uniswap V2 Pair

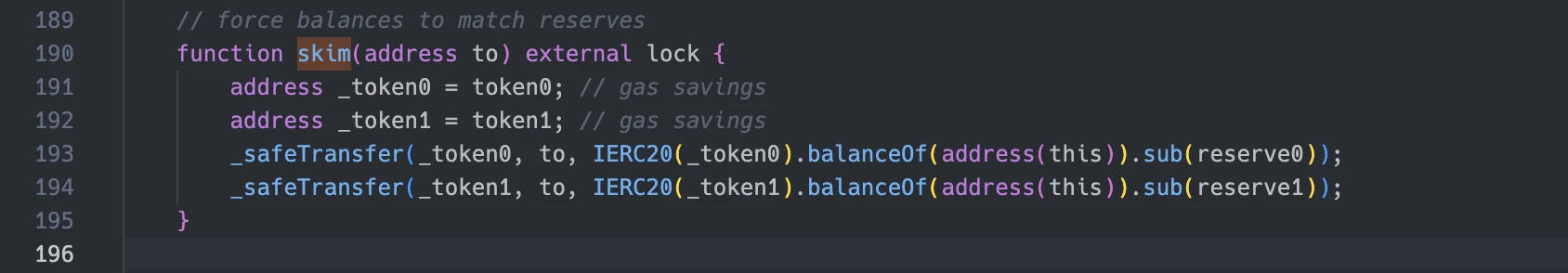

Uniswap V2 Pair 合约,即所谓的流动性池,存储着提供流动性的2种代币,因为 Pair 合约中使用的是 reserve 来记录余额而不是balanceOf(address(this)),因此有人直接误转流动性代币到合约中时会出现 balance 和 reserve 出现差值,而 Pair 合约中存在平衡函数skim,我们可以调用该函数将这差值数量的代币给提取出来:

可以看到该函数会将流动性池中两种流动性代币的 balance 和 reserve 差值数量的代币转移到 to 地址。

流动性池中除了这两种代币外,也会因为误转、空投等原因存在其他的 ERC20 代币,如何提取这一部分的代币呢?

对 Pair 合约的代码分析后发现无法提取这一部分代币,只有一种情况例外:当流动性池中存在该池的 LP 代币时。

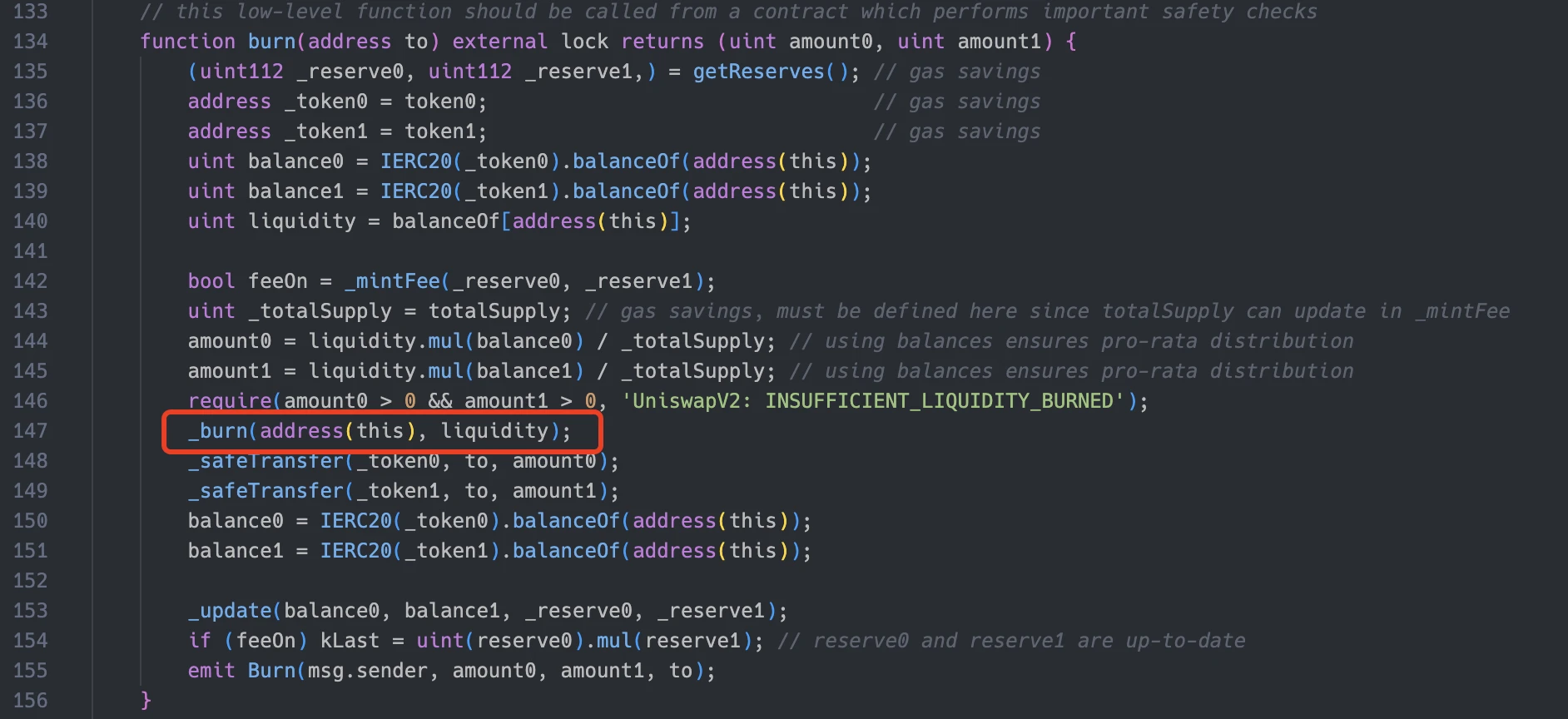

出现这种情况我们可以调用 Pair 合约的burn函数,移除流动性,取出相应的两种流动性代币:

Uniswap V3 SwapRouter

Uniswap V3 的 SwapRouter 合约中也会存在和 Uniswap V2 Router 一样的情况,存在 ERC20 代币和 ETH,但是幸运的是 SwapRouter 合约提供了几个函数可以方便提取其中的代币。

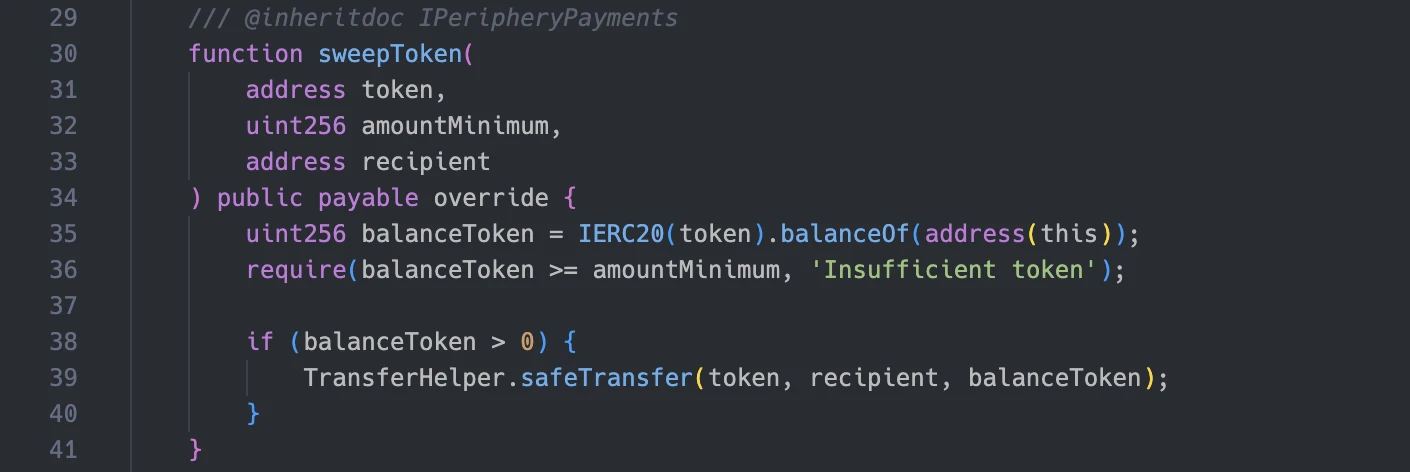

提取 ERC20 代币我们可以使用sweepToken函数:

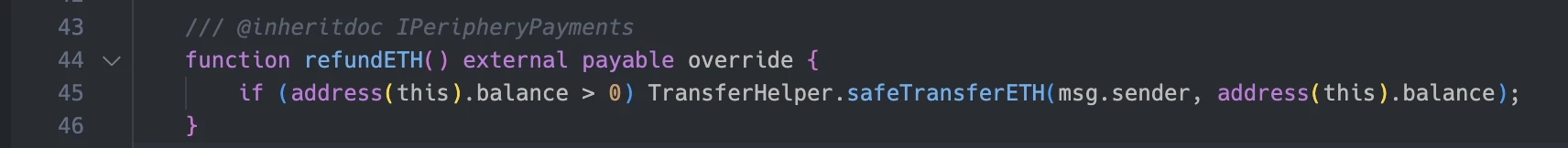

提取 ETH 我们可以使用refundETH函数:

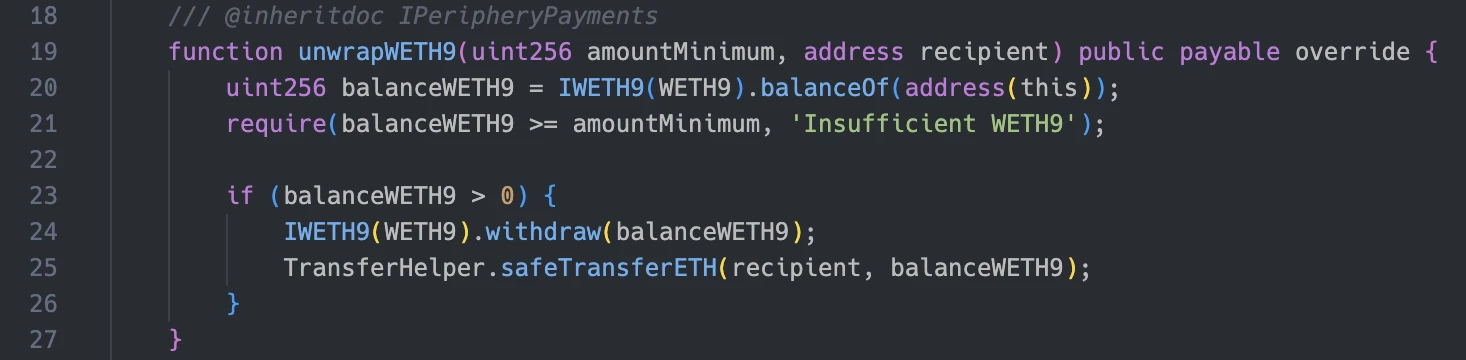

也能够直接调用unwrapWETH9函数将 WETH 还原成 ETH 并提取出来:

以上是对 Uniswap V3 SwapRouter 合约的套利分析。

在对 UniswapV3Pool 合约的代码进行分析后,发现没有办法提取其合约中的其他代币,也不存在如 Uniswap V2 Pair 合约中 balance 和 reserve 有差值的情况。

SushiSwap

SushiSwap 最初是一个 Uniswap 的分叉项目,后来发展成为一个独立的生态系统,提供了许多不同的金融服务和产品。

因为 SushiSwap 和 Uniswap V2 一样,因此上述的针对 Uniswap V2 的套利手段对与 SushiSwap 也同样适用。

SushiXSwap

SushiXSwap 是 SushiSwap 推出的基于 LayerZero 的全链交易协议,支持的网络包括Optimism、Arbitrum、Fantom、BNBChain、Polygon和Avalanche。用户可以在支持的网络以及资产之间进行跨链交易。

如何提取 SushiXSwap 合约中的代币呢?

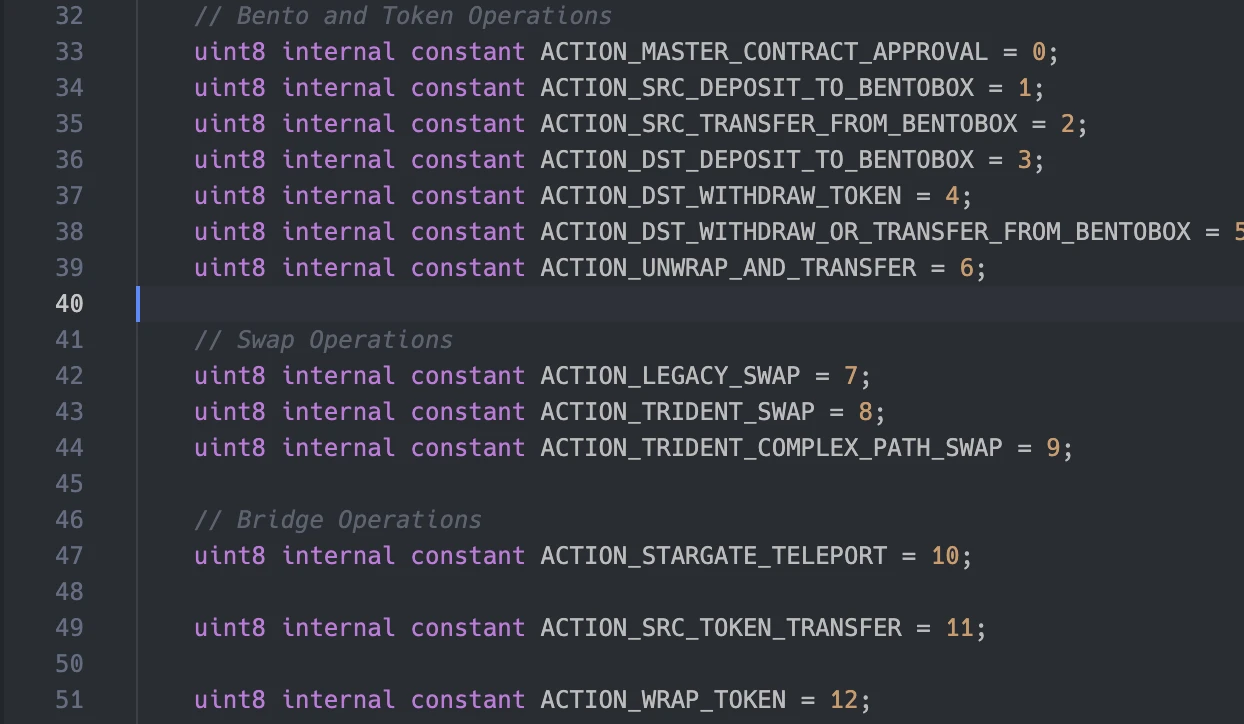

SushiXSwap 中主要的功能都通过cook函数实现,该函数提供了一系列的操作,支持操作列表如下:

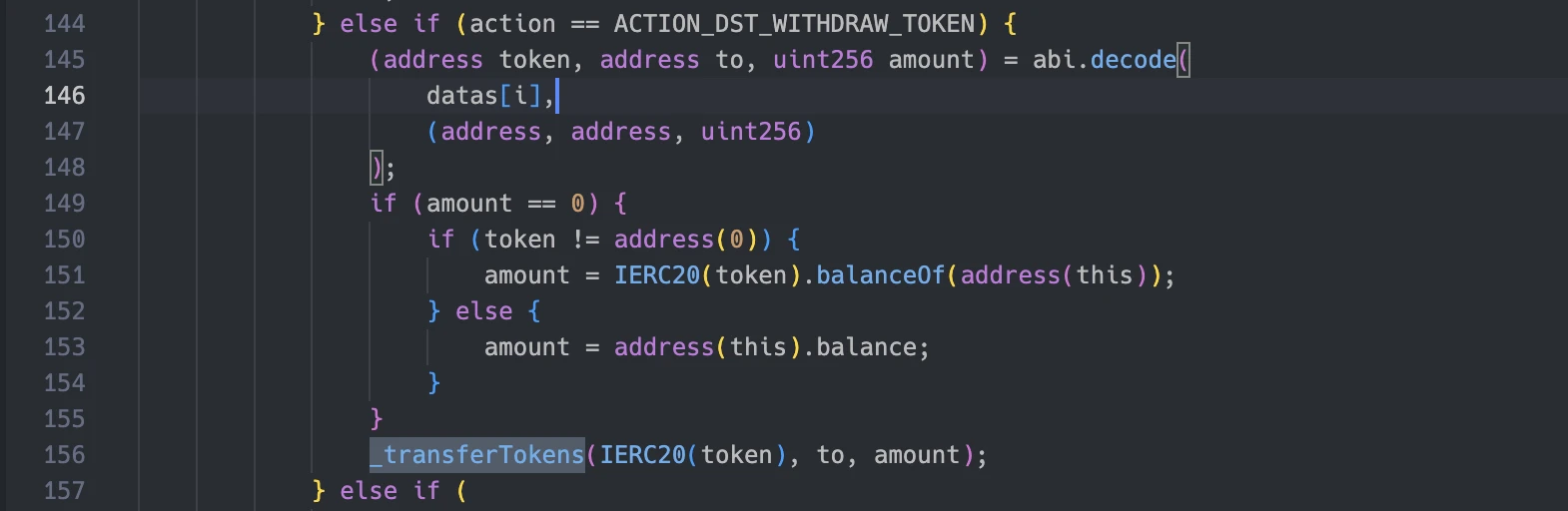

其中有一个操作ACTION_DST_WITHDRAW_TOKEN,其代码实现如下:

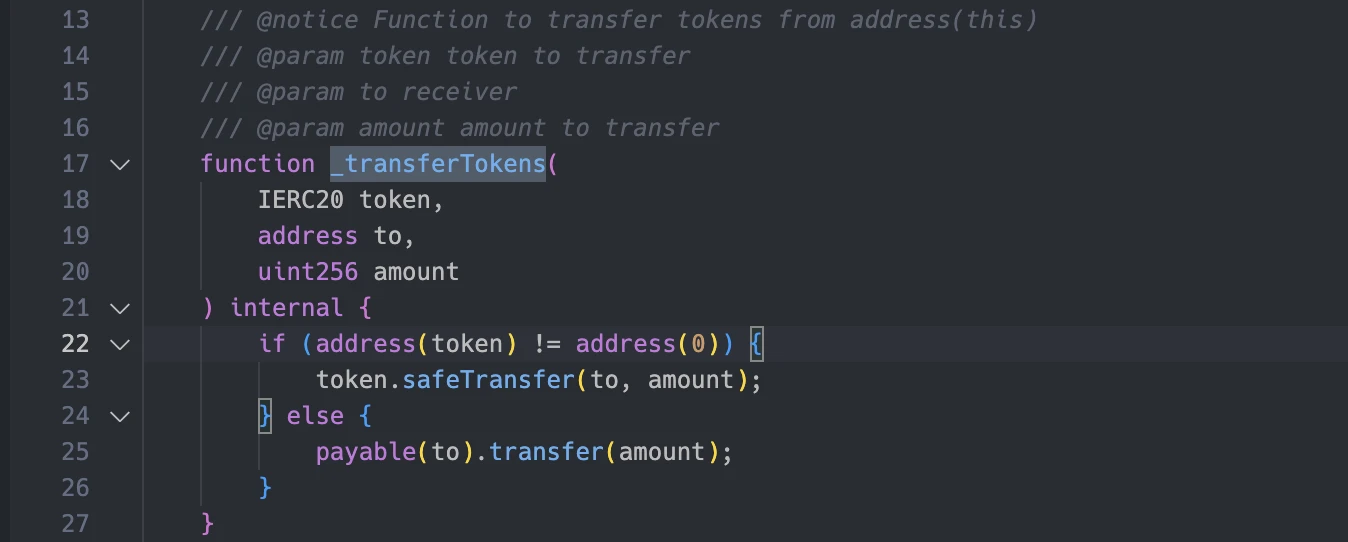

首先将传入cook函数的 data 进行解码,然后判断 amount 是否等于0,等于0则将 amount 的值设为该合约的 ERC20 代币的余额或者 ETH 的余额。最后调用_transferTokens将代币转移到指定的地址:

因此我们只需要构造传入cook函数的 actions 和 datas,即将 actions 设置为ACTION_DST_WITHDRAW_TOKEN,在 data 中构造想要转移的代币、接收地址、数量,即可转移出 SushiXSwap 合约中的代币。

关于【通过代码识别DeFi中的套利机会】的延伸阅读

Uniswap 投票延迟,代币持有者沦为二等公民了吗?

Uniswap基金会推迟了决定是否升级协议的投票,以奖励UNI代币持有者。这是因为一位利益相关者提出了新问题,需要更多审查。这不是第一次推迟投票,也不是代币持有者与其他利益相关者冲突的唯一一次。Uniswap V3的推出引发了关于费用转换的讨论,但最终无果而终。这反映了DeFi协议中代币持有者并非最终决定权的教训。

IOSG:从用户视角重新定义Web3项目和Token-market-fit

创业团队应更关注用户需求,而不是假设。设计UI/UX时应简洁直观,移动端体验需要优化。在加密领域,吸引长期用户比短期增长更困难。空投已成为获客捷径,但需要思考其目的性和管理预期。Token的价值反映了市场对项目的共识,可以通过预期收益和叙事来吸引投机者。用户体验也很重要,注意力是稀缺资源,Crypto项目难度比以前更大,但用户需求仍是最重要的。建议Crypto创业者从用户需求出发思考。

Sushi BentoBox

Sushi BentoBox 是 SushiSwap 生态系统中的一个组件。BentoBox 是一个高度灵活的去中心化金融(DeFi)利率优化产品。简单来说,它是一个允许用户存储、借用和赚取利息的智能合约平台。BentoBox 的主要目的是优化用户在 DeFi 领域中的收益。

以太坊上的 BentoBox 合约中存储了大量了代币,那么该合约是否存在套利的空间呢?

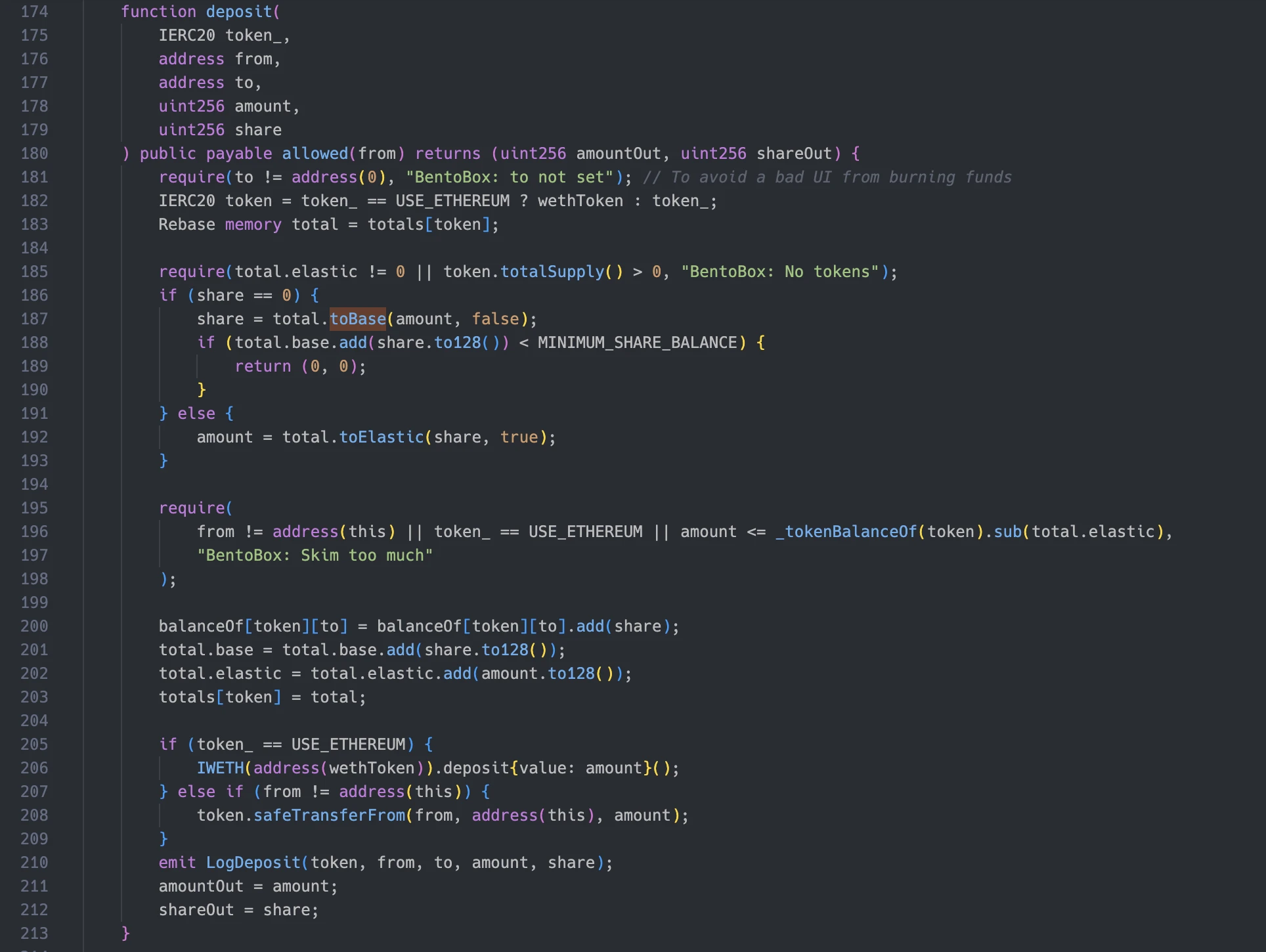

在 BentoBox 合约中用户可以通过deposit函数进行存款操作,函数的实现如下:

可以看到用户传入指定的代币地址,扣款地址,接收地址,数量,股份数量,函数首先做了一系列校验,然后将 amount 或者 share 进行转换,关键点在 195 - 198 行,这里做了一个校验 :amount <= _tokenBalanceOf(token).sub(total.elastic)。

在 BentoBox 合约中某种代币的余额使用的是total.elastic来记录,类似 Uniswap Pair 合约中的 reserve,某些情况下会和_tokenBalanceOf(token)产生差值, 我们可以利用deposit函数这里的特性,将差值部分真实转换成自己在 BentoBox 合约中的余额。

因此我们传入参数时将 token 设置为存在差值的代币地址,将 amount 的值设置为差值,然后将 from 设置为 BentoBox 合约的地址,将 to 设置为自己的地址,在 207行时由于地址为 BentoBox 合约地址,因此不会进行转账,只是平衡了total.elastic和_tokenBalanceOf(token)的值,将其转换为 to 地址在合约内的余额。

DODO

DODO 是一个去中心化交易平台,使用独创的主动做市商(PMM)算法为 Web3 资产提供高效的链上流动性。DODO 既自己提供流动性,也聚合其它交易所的流动性。

DODO 有一系列合约,其中用户会通过 DODOV2Proxy02 合约进行代币的兑换。和 Uniswap Router 合约类似,该合约也会因为各种原因存在一些代币,我们应当如何提取这些代币?

DODOV2Proxy02

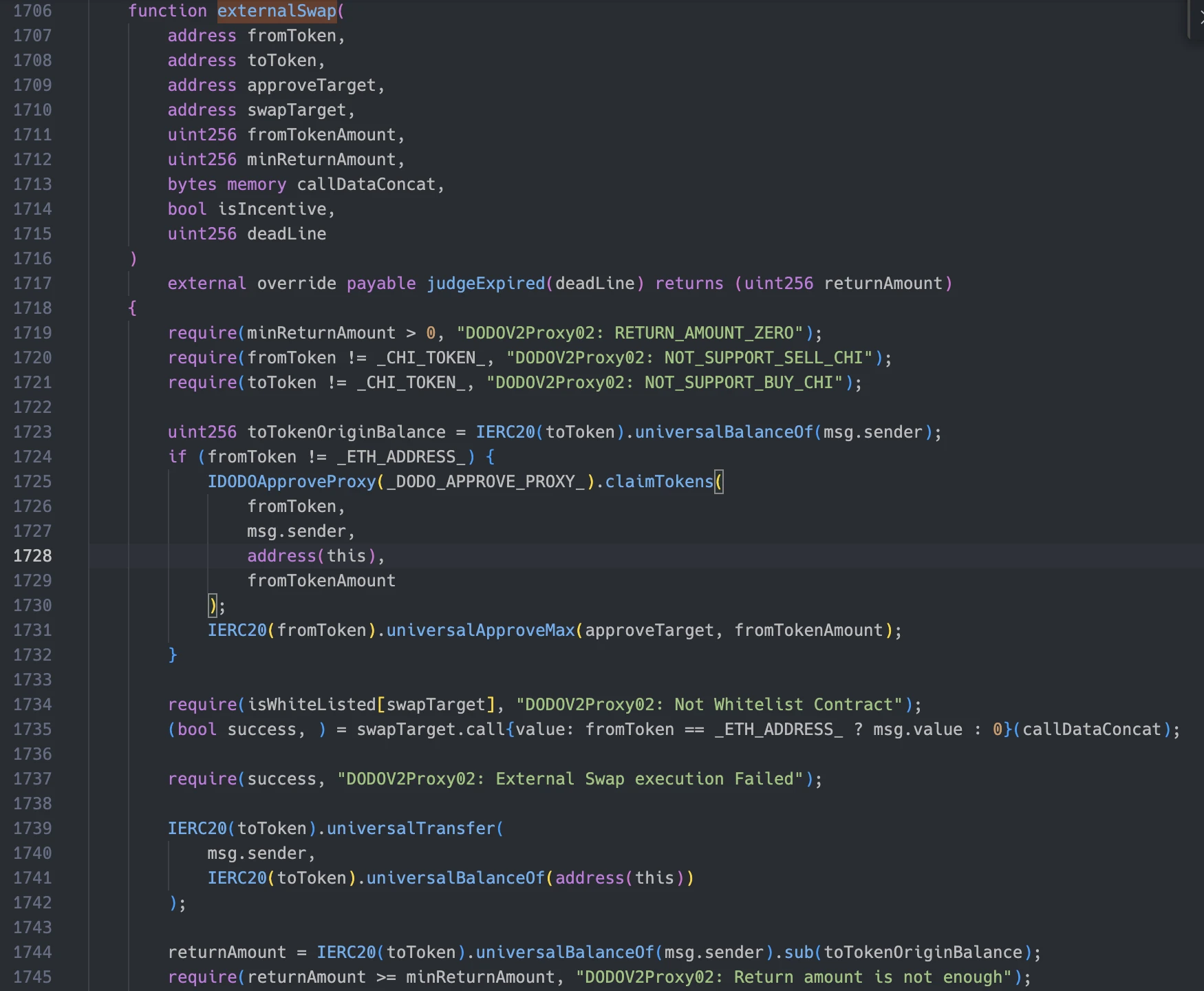

在 DODOV2Proxy02 合约中存在externalSwap函数,用来调用 DODO 聚合的外部平台进行兑换,如0x,1inch,代码实现如下:

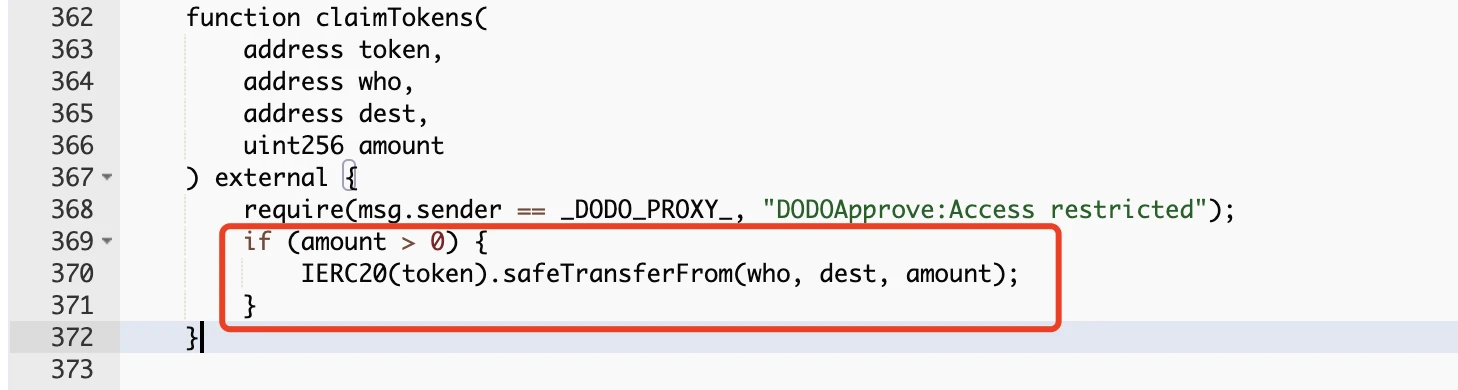

1719-1721行在对传入的参数做校验,然后1724行校验 fromToken 是否为 ETH,不是的话则会将调用者的代币转移到合约中,然后进行授权,在分析了 DODOAPPROVE合约的代码后发现只需要将 fromTokenAmount 设置为0即可绕过:

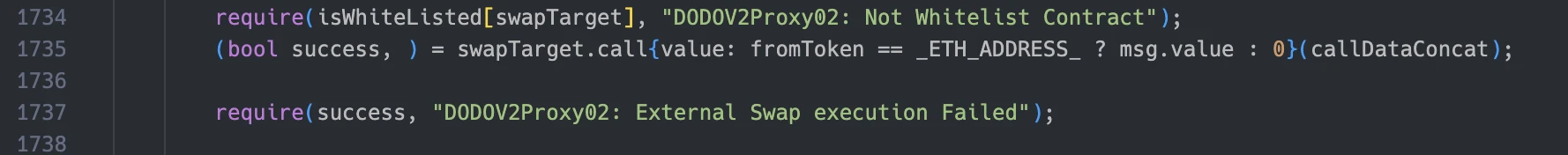

然后会对调用的外部合约做校验,是白名单内的才能够调用,这里的swapTarget,calldataConcat都是由用户可控的,因此可以将swapTarget设置为 0x 或者 1inch 的合约地址,然后calldataConcat设置为其合约的 view 函数的编码,从而让返回的值为 true,也能通过后面的 require 校验:

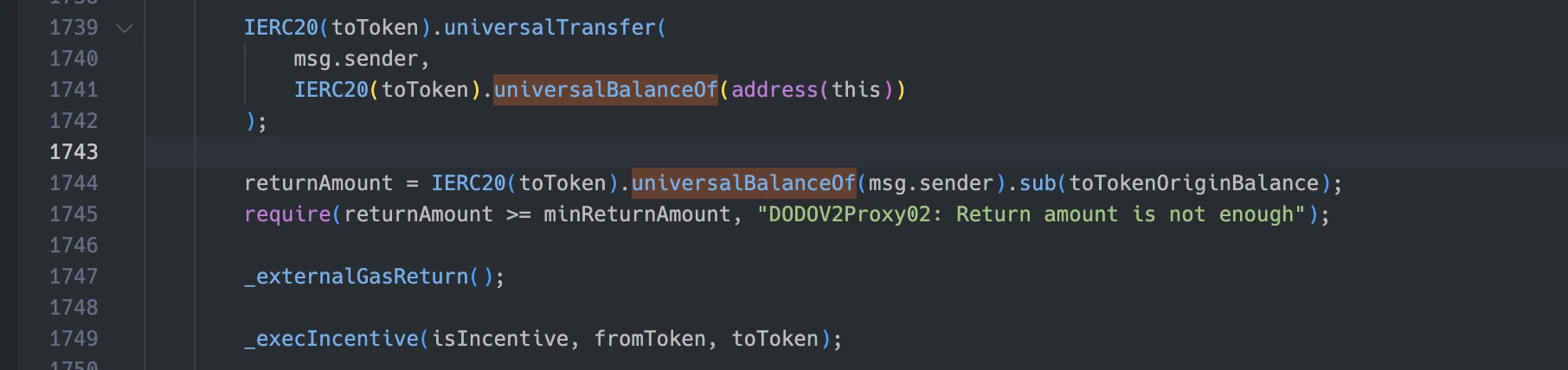

接下来会将合约中的 toToken,全部转移给调用者,这里的 toToken 可以是 ERC20 代币,也可以是 ETH,发送完后会进行最小的预期数量校验,我们将minReturnAmount的值设置为非常小的值即可通过。最后两个函数调用无关紧要。

通过以上的步骤我们就能够提取出 DODOV2Proxy02 合约中的 ERC20 代币以及 ETH。

1inch

1inch是一个去中心化交易所(DEX)聚合器,它从多个 DEX 中汇集流动性,以便为用户提供最佳的代币兑换价格。通过整合来自不同来源的流动性,1inch帮助用户优化交易并在各个平台之间找到最优惠的价格。1inch的智能合约自动在各个去中心化交易所之间进行交易,使用户能够轻松地在不同交易所之间获取最佳价格和最低滑点。此外,1inch还提供了其他功能,如流动性挖矿和治理代币。

1inch 的主要合约是 AggregationRouter,现在使用较多的是 V4 和 V5 版本,这两个合约也会因为各种原因存在一些代币,我们可以通过构造的传入函数中的参数,提取合约中的代币。

AggregationRouterV5

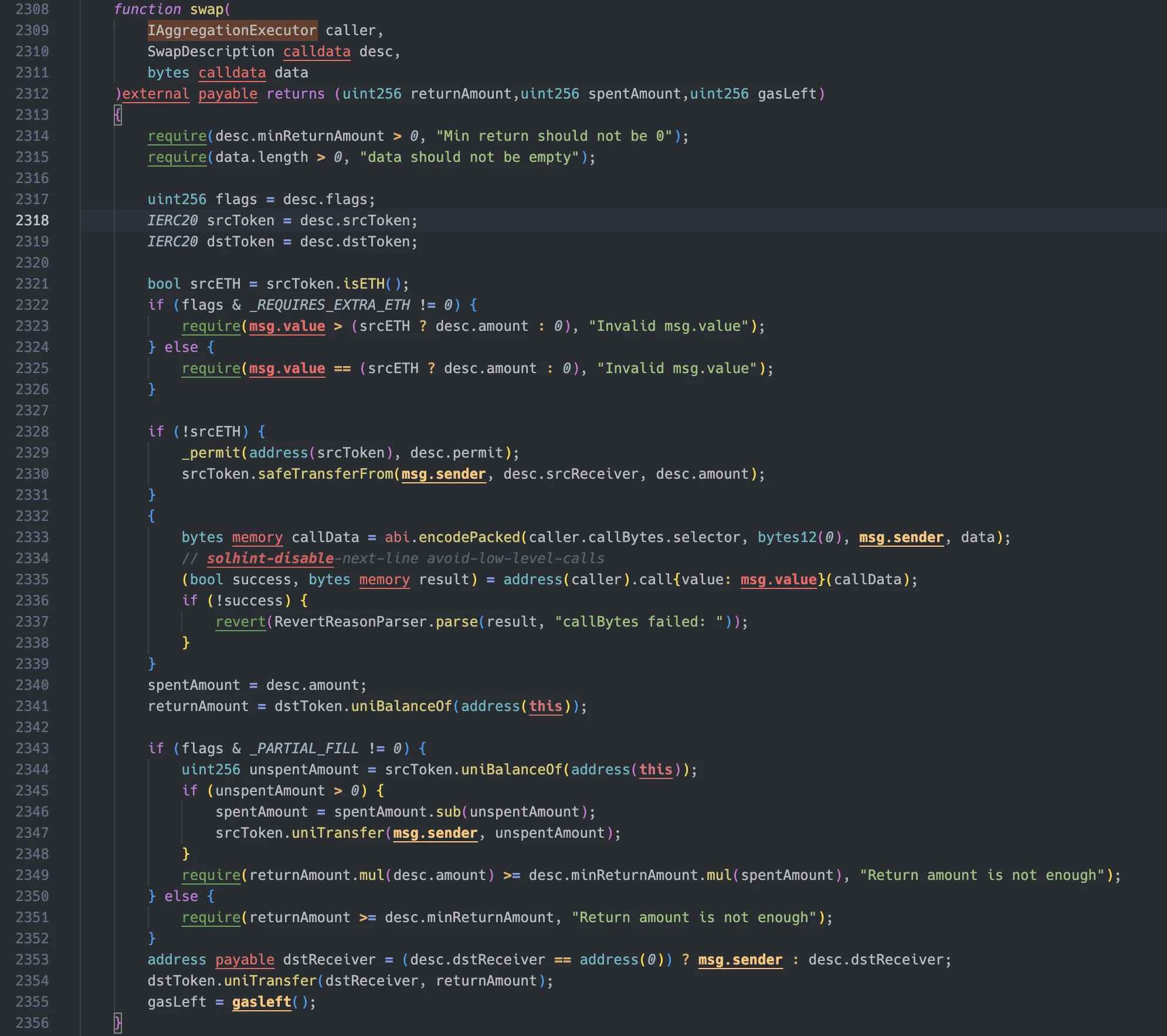

AggregationRouterV5 合约存在swap函数,其实现如下:

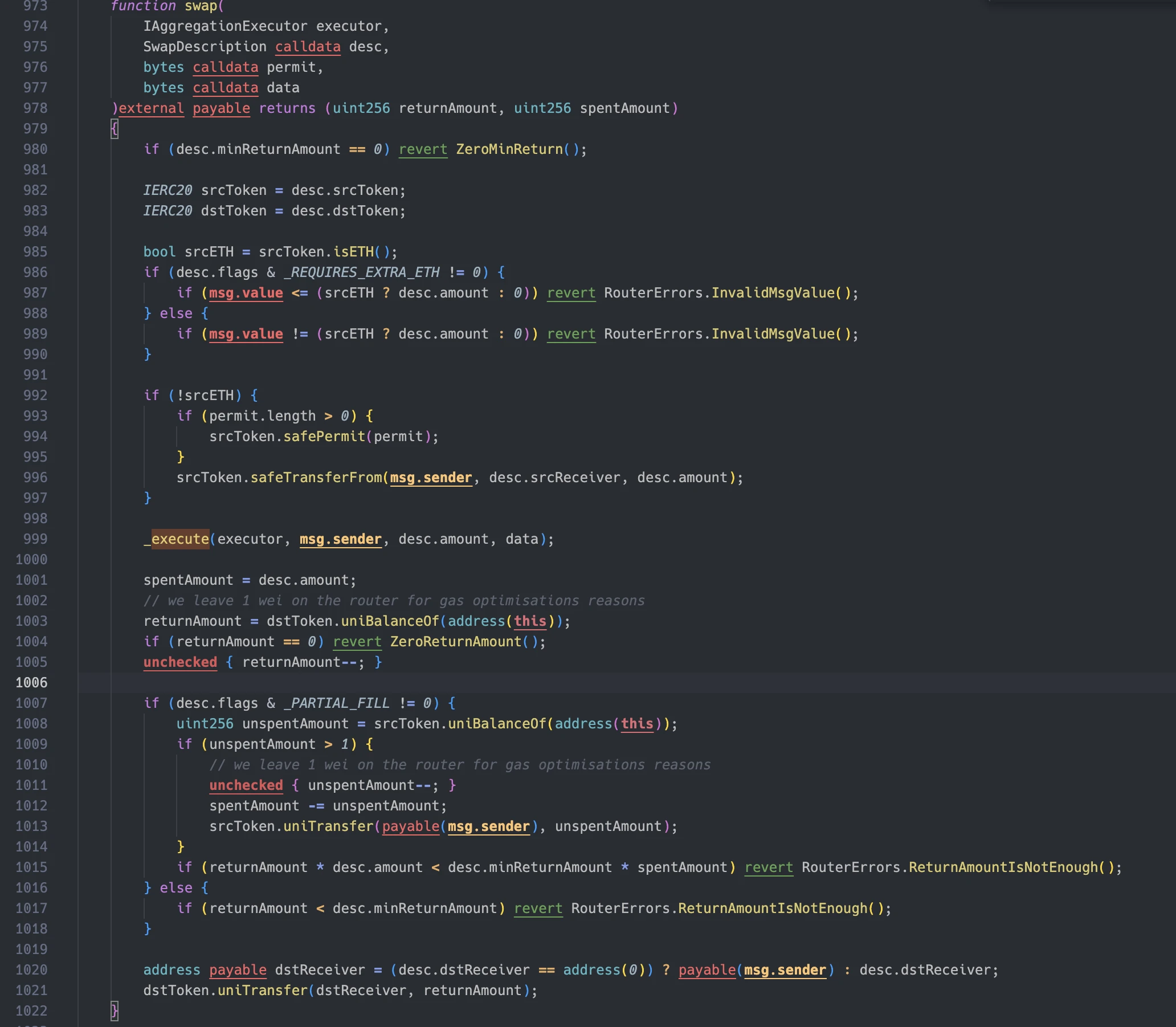

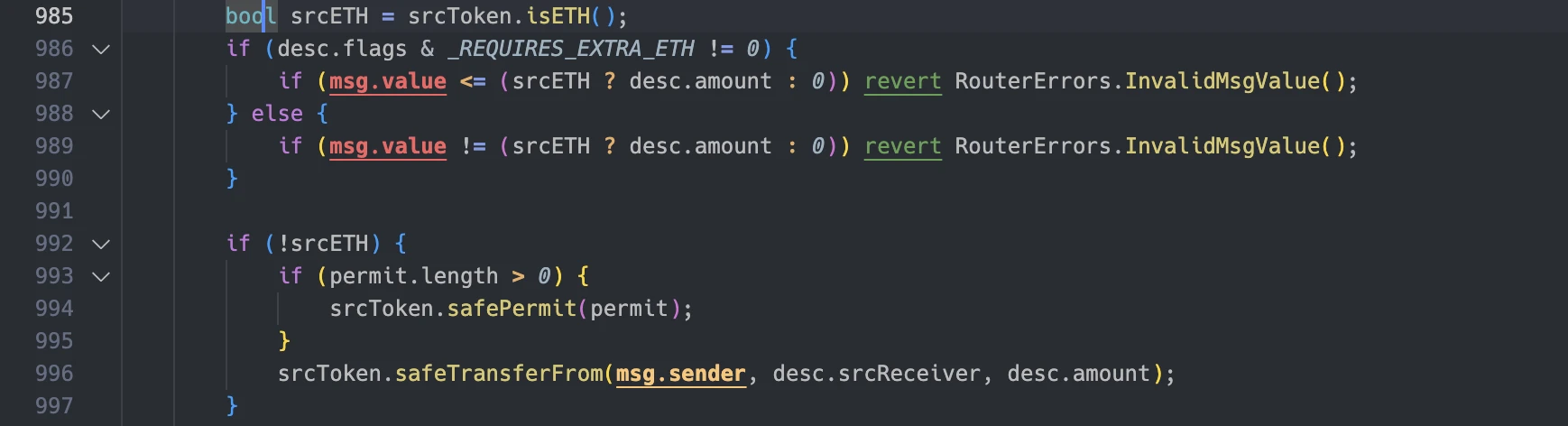

校验了 desc 中的 minReturnAmount 后,从 desc 中获取 srcToken 和 dstToken,接下来 986-997行可以通过构造 desc 结构体中的 flags 和 srcToken 进行绕过:

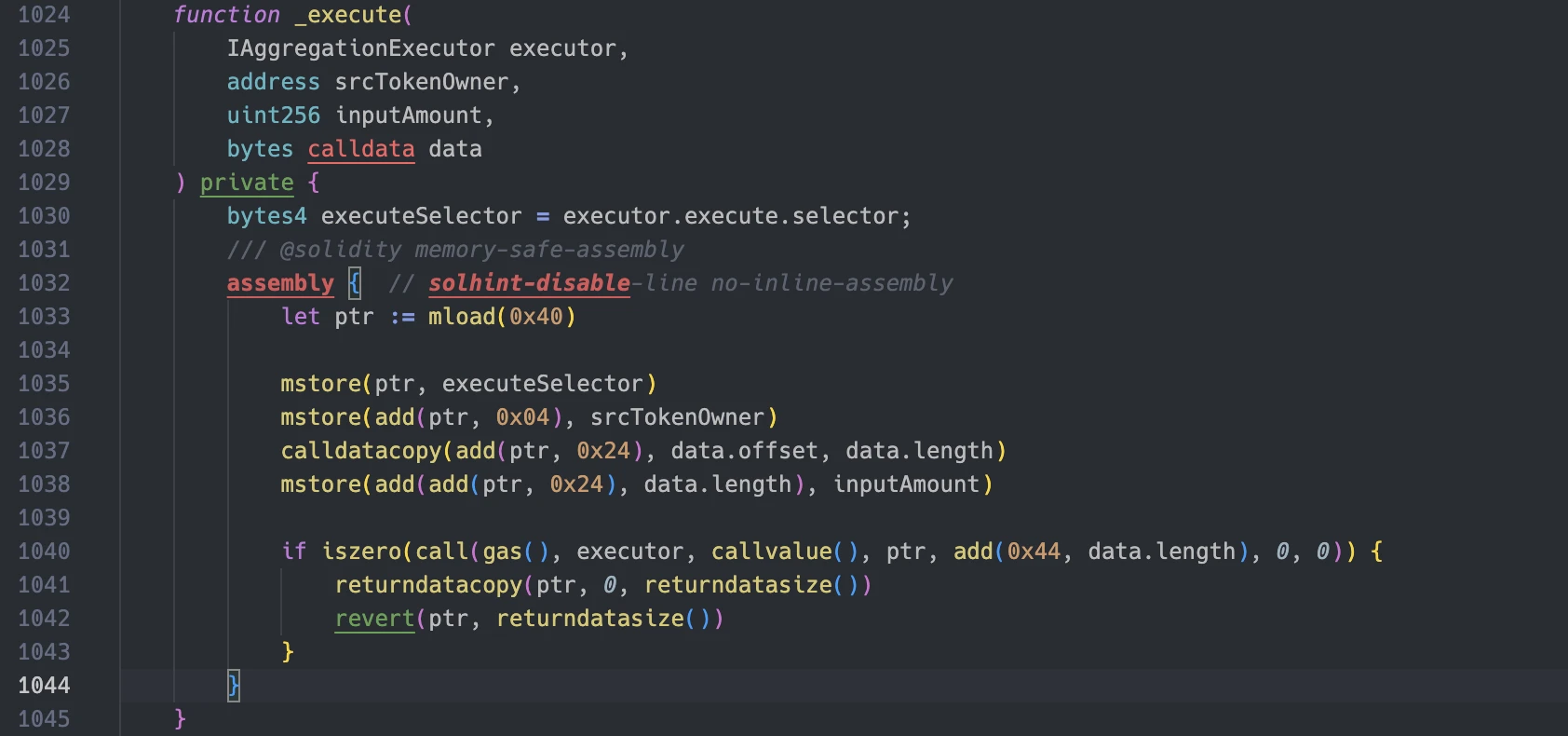

然后执行函数_execute, 这里会进行 call 调用,并会校验执行状态,由于 executor 由用户传入,因此这里我们可以使用0地址进行绕过:

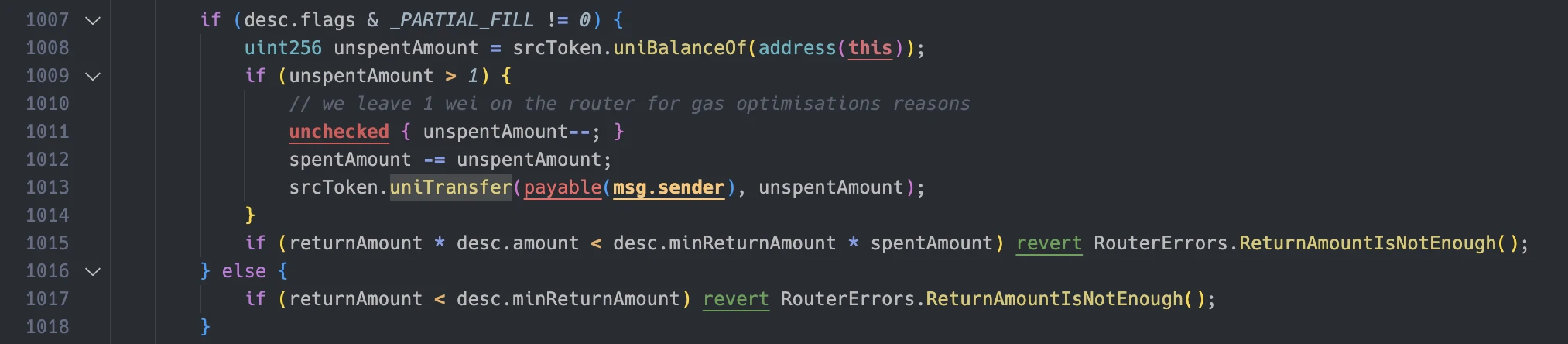

然后获取合约中 dstToken 的余额。1007-1018行我们可以构造 desc 中 flags 以及 minReturnAmount 进行绕过:

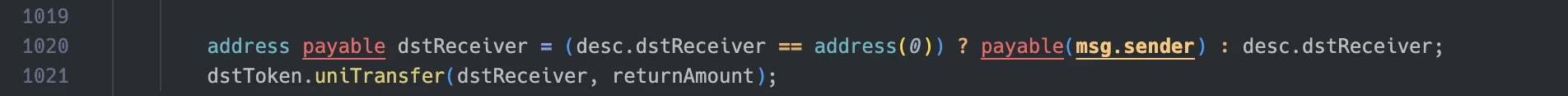

最后会将合约中的 dstToken 余额都转到 dstReceiver 地址中,该地址也由用户控制:

通过以上的步骤,我们能构造传入swap函数的参数从而将 AggregationRouterV5 合约中的代币提走。

AggregationRouterV4

AggregationRouterV4 与 AggregationRouterV5 差别不大,AggregationRouterV4 中也存在swap函数,实现如下:

可以发现跟 AggregationRouterV5 的swap函数的实现是一样的,只是 AggregationRouterV5 对 call 进行了优化,因此使用和 AggregationRouterV5 一样的方法即可提取出存在 AggregationRouterV4 合约中的代币。

总结

本文简单介绍了部分去中心化交易所以及聚合器,并探讨了其中可能存在的套利,从合约代码层面分析了套利的原理,但在实际中能否成功还和诸多因素相关,如 GAS,节点速度等。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:EoceneResearch,如有侵权请联系删除。转载或引用请注明文章出处!