CZ认为需要更多DEX?解读混合交易所发展潜力

目前DEX仍然存在滑点、执行价格差和流动性深度差的问题。

原文作者:Surf, 加密KOL

原文来源:Twitter

编译:Felix,PANews

CZ曾在推特上说,“加密行业需要更多DEX”,加密KOL Surf认为币安正试图成为一个混合交易所。什么是混合交易所?当前的DEX格局是什么样的?

当前DEX格局

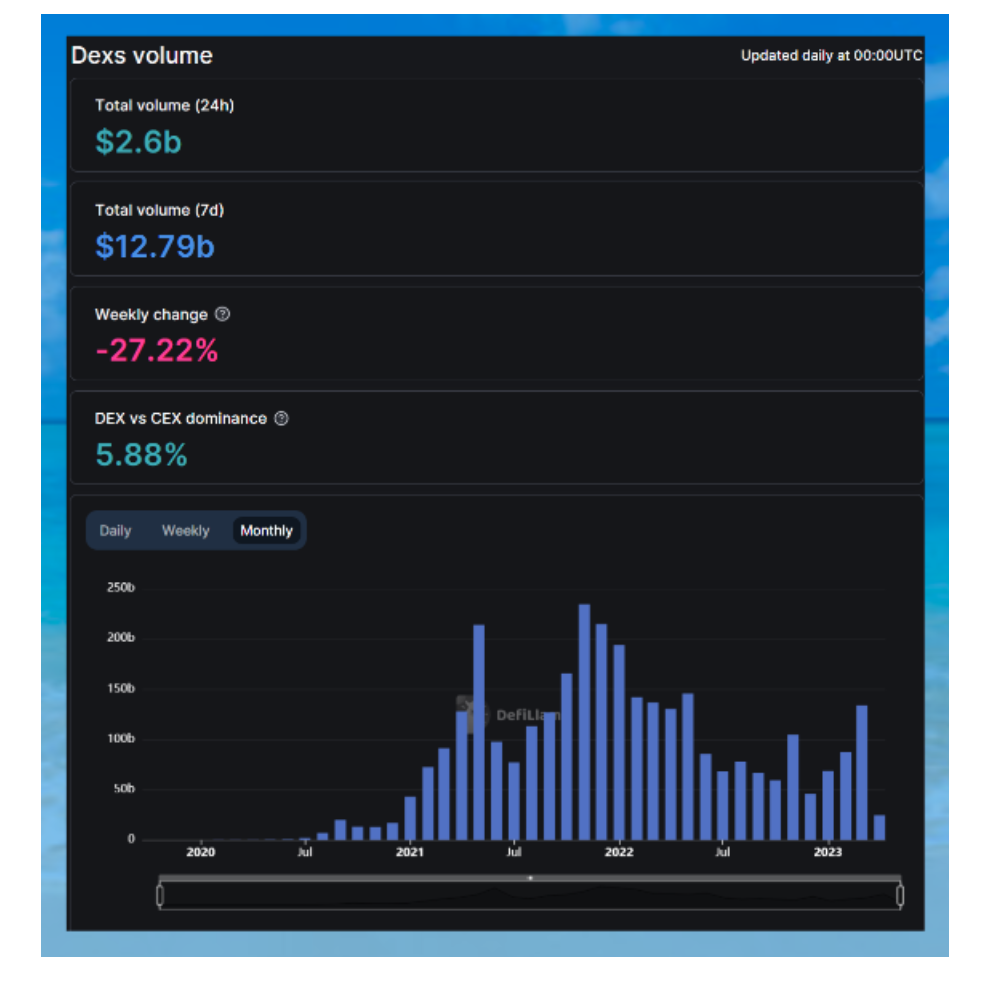

1.交易量

自2023年初以来,DEX交易量逐月增长,3月份总交易量达到1330亿美元。然而,与CEX 100亿至400亿美元的日交易量相比,DEX的日交易量仍然微不足道。

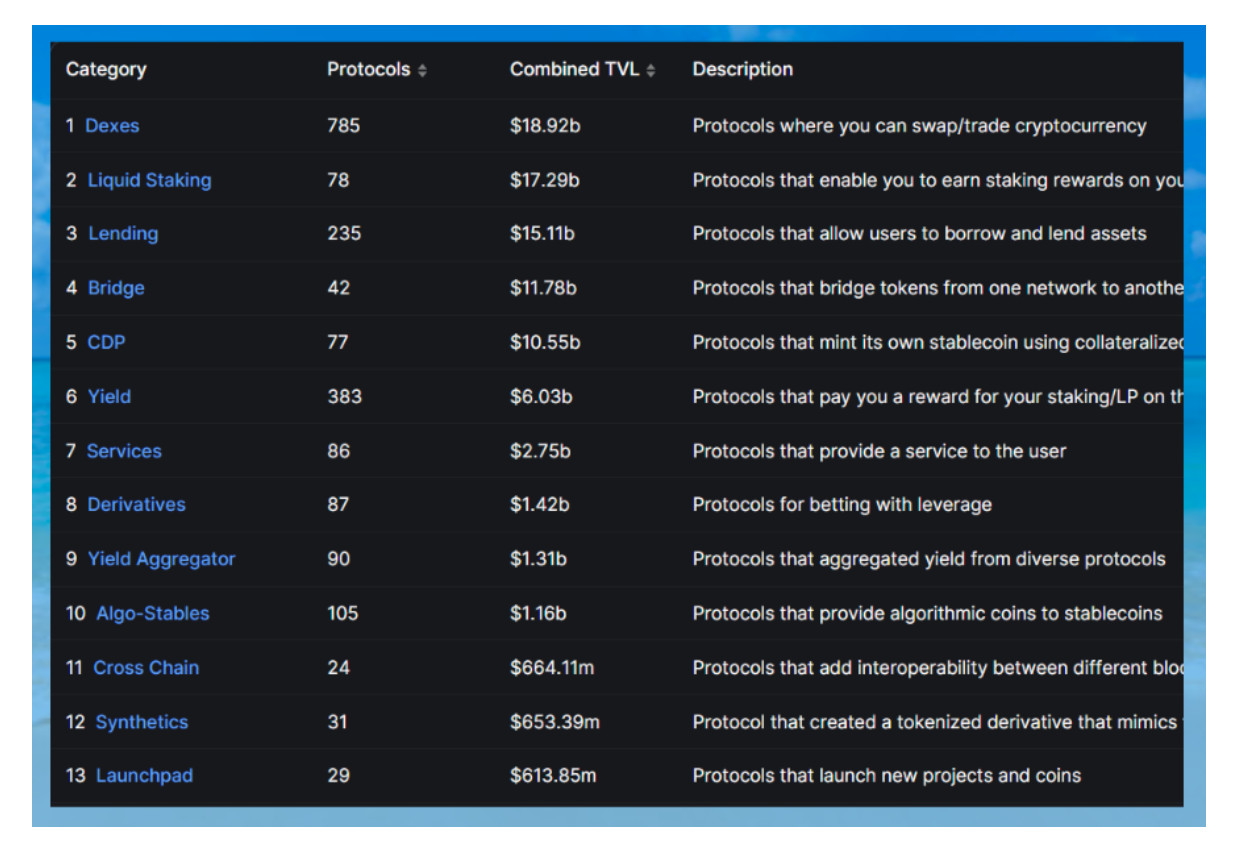

2.TVL

2.TVL

在多达785个协议中,DEX的TVL最高为189.2亿美元。那么为什么还需要更多的DEX?

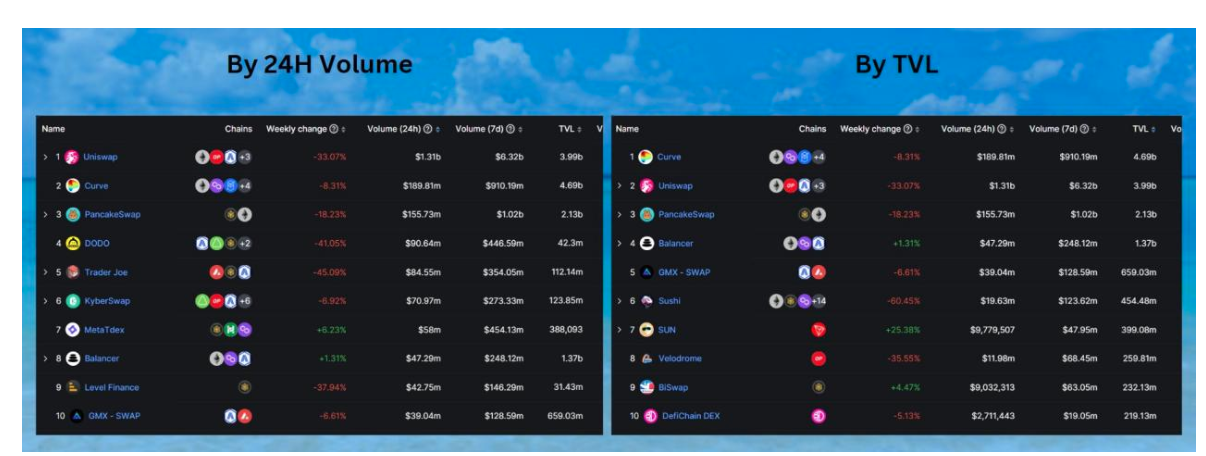

3.DEX Top 10

24小时交易量Top 10:约占总交易量的80.34%

TVL Top 10:约占总TVL的76.13%

为什么需要更多的DEX?

根据CZ的说法,除了Uniswap或PancakeSwap等主流DEX外,还需要有更多DEX,以确保行业更加去中心化,而不是被这少数DEX所主导。

但诸多的DEX会产生以下问题:

- 为什么不使用信誉良好、已经有大量用户做背书的DEX?

- 为什么要让流动性分散?

- 为什么要有这么多DEX可选,让新用户感到困惑?

- 为什么要有多个DEX来竞争而不是合作?

什么是混合交易所?

混合交易所是介于DEX和CEX之间的一种混合体——像DEX一样自我托管,同时具有CEX的性能和流动性。币安正试图成为一个混合交易所。

混合交易所的潜力

混合交易所可以提供:

CEX优势:

- 增强的流动性:OB和AMM流动性的混合,可减少滑点并提供更好的价格执行

DEX优势:

- 自我托管

- 去中心化

然而,问题在于实时、链上结算的能力,这取决于底层的区块链。CEX能提供实时结算,但它是链下的,由中心化的一方控制。

为了实现实时链上结算,底层区块链必须能够快速处理和结算交易,但目前并不能实现。

关于【CZ认为需要更多DEX?解读混合交易所发展潜力】的延伸阅读

速览加密套利交易的逻辑和途径

本文介绍了加密套利交易的逻辑和方法,通过在不同交易所购买和抛售同一代币,可以获得百倍的收益。套利方式有DEX买入-DEX卖出、DEX买入-CEX卖出、CEX买入-DEX卖出,用户需注意价格差异,选择合适时机买入和抛售。可通过访问DEX Screener平台和CoinGecko或CoinMarketCap来寻找适合的资产和抛售平台。最近,Meteora Pool模型增加了流动性,用户可在Jupiter上购买JUP并在任意CEX上抛售,获得约60%的价差收益。

Outlier Ventures:走向开源的 CEX 如何构建经济护城河?

CEX 正通过 Layer2 进入开源领域,但社区与创新才是成功的秘诀。

作为参考,以下是每条链上的结算时间:

ETH:约5分钟

Arb:小于1min

BTC:1至1.5小时

有没有项目已经这样做了?

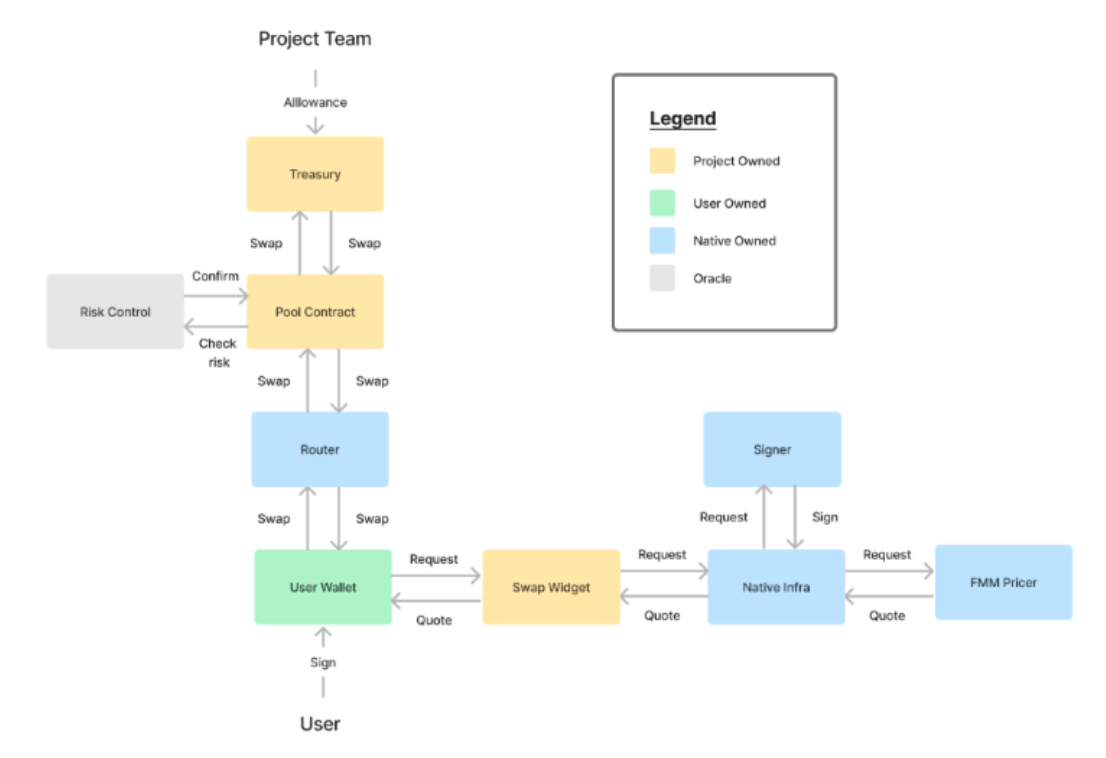

一个具有类似概念的项目是Native,其核心要点为:

- 工具包,允许项目将DEX集成到自己的应用内

- 在后端,Native使用一种称为“灵活做市”的概念,该概念同时使用链上和链下定价策略

- 自我托管

CZ提到需要更多的DEX的方法,倒不如让项目构建自己的DEX,或者像Native所描述的那样,把DEX集成到项目自己的应用程序内。

在流动性分散的问题上,Native通过所谓的共享流动性消除了这一问题。

每个集成了Native DEX的项目都会创建一个隔离池,但可以选择将所有隔离池中的流动性“组合”起来。

项目还可以在同一个智能合约池中自由切换池的定价模型。

例如,项目A可以在发行时使用公平启动(Fair launch)模型,后面可改为Uni V2模型,然后与做市商整合等。

下图为工作原理:

结语

目前DEX仍然存在滑点、执行价格差和流动性深度差的问题。由于缺乏自我托管,人们对将资产存放在CEX上持怀疑态度。因此兼具DEX和CEX优点的混合交易所具有巨大的潜力。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Surf,如有侵权请联系删除。转载或引用请注明文章出处!