3分钟读懂Equilibria:Pendle 与利率互换赛道的新增长引擎和新时代

利率互换 X LSD X Bribe ,火花四溅

原文作者:CapitalismLab

原文来源:PANews

Pendle 在 TVL/币价 双双实现十倍涨幅后,飞轮增长也即将启动。作为一个使用 ve-tokenomics 的代币,其尚且缺乏一个 Convex 来充分发挥其潜力。Equilibria 就是为此而生的项目,本 Thread 将分析其机制及对 Pendle 和利率互换赛道的价值。

想要先了解利率互换赛道和 pendle 的可以先看此文章

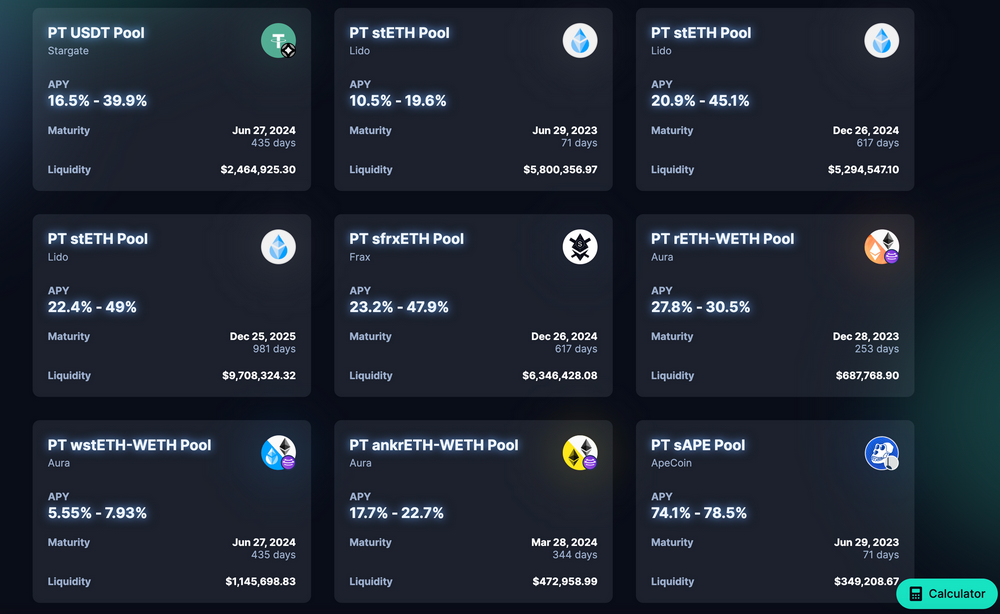

vePendle 享有以下权益:

- 投票决定激励分配

- Boost PT/SY pool 的收益,参见下图

- 3% 的YT利息收益

- 80% 的 AMM Swap Fee

这些权益相比当前的标杆 veCRV 不遑多让,价值颇高。

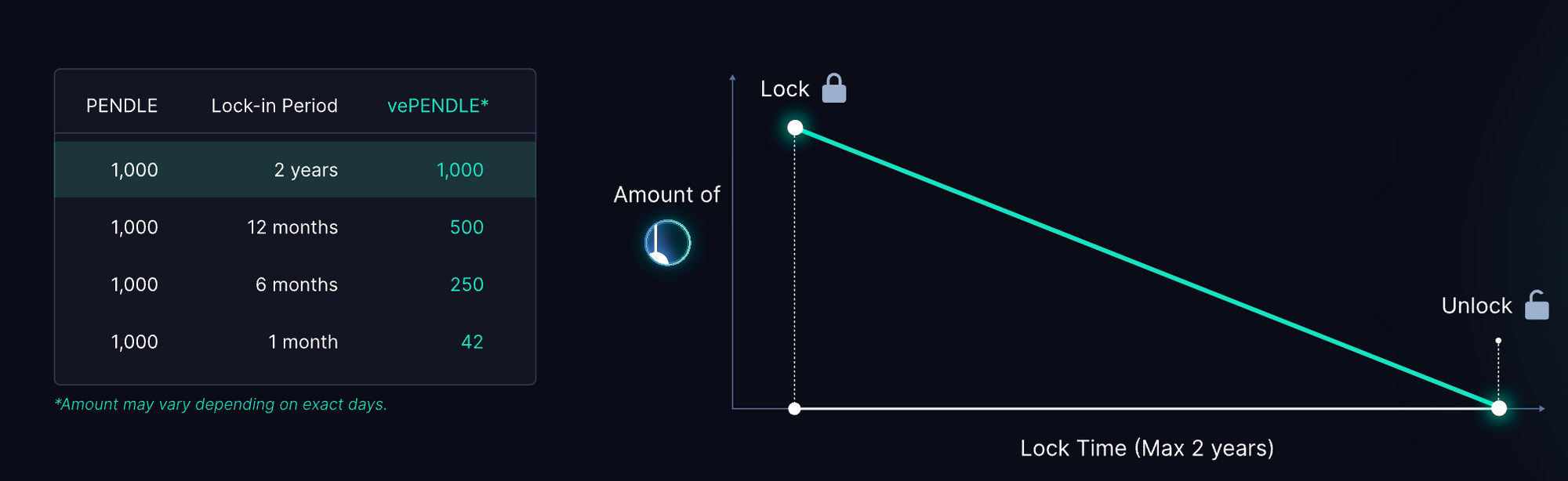

两年的顶格锁定期却又给其流动性带来了不小的问题,所以 Equilibria 就和 Convex 非常类似了,其也是将永续锁定 vePendle 给用户 ePendle 代币,帮助 Pendle 的 AMM LP Boost 收益,然后将 Boost 的收益分享一部分给 ePendle 和 vlEQB,而 vlEQB 则将享有的贿赂收益。

Pendle 这轮起来,一则是由于 V2 带来自身机制的更新,另一则是很大程度上归功于 LSD 和衍生品这两个可以产生长期收益的板块的兴起,让 Pendle 有了比较稳健的资产来源。

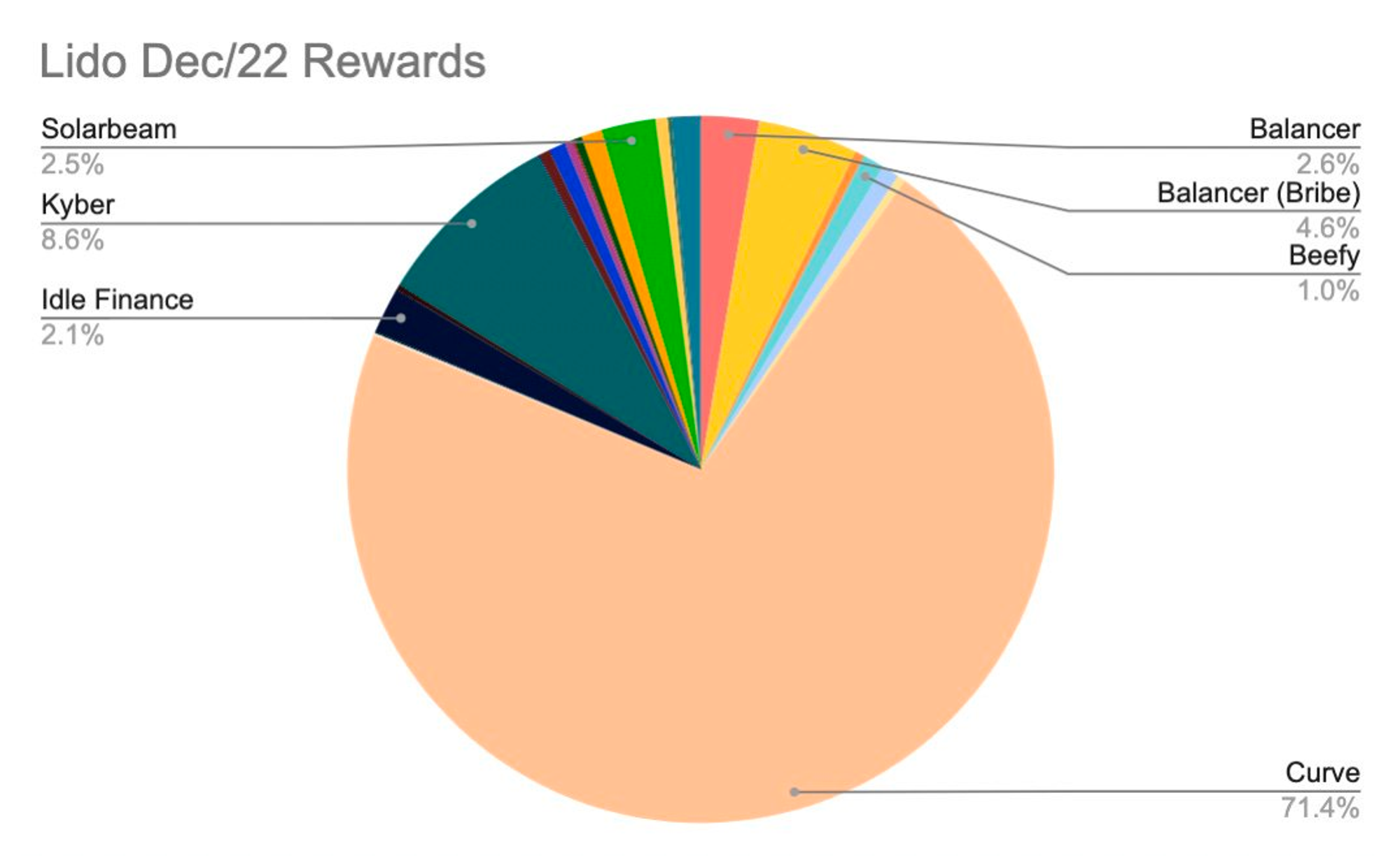

但其实 Pendle 还有未完全挖掘潜力的部分,就是其在 Bribe 方面的潜力。专业机构在 LSD 里占据很大的份额,而这些机构对于定期的需求非常强烈。那么 LSD 协议为了满足这些机构的需求,理论上也有来 Pendle bribe 的空间。

关于【3分钟读懂Equilibria:Pendle 与利率互换赛道的新增长引擎和新时代】的延伸阅读

解读 Convergence:类似 Convex 的治理聚合及收益再分配

在本文中,加密分析师 DeFi Made Here 将深入解析该协议机制原理及其代币经济。

巧妙的合约设计,看看 stETH 如何按天自动发放收益?让你的 ETH 参与质押获取稳定利息

本文介绍了通过质押ETH来获取收益的背后逻辑,以及如何通过流动性质押衍生品(LSD)来解决传统质押中的门槛和流动性问题。stETH作为质押代币,可以在其他平台上交易、借贷或用于其他金融活动,同时Lido通过合约自动发放收益,避免了高额GAS费用。质押stETH存在风险,本文仅供技术研究参考,不构成投资建议。关于再质押的文章也可供深入了解。

LSD 激励分蛋糕,不知 Pendle 在 Equilibria 的加持下能分到多少。

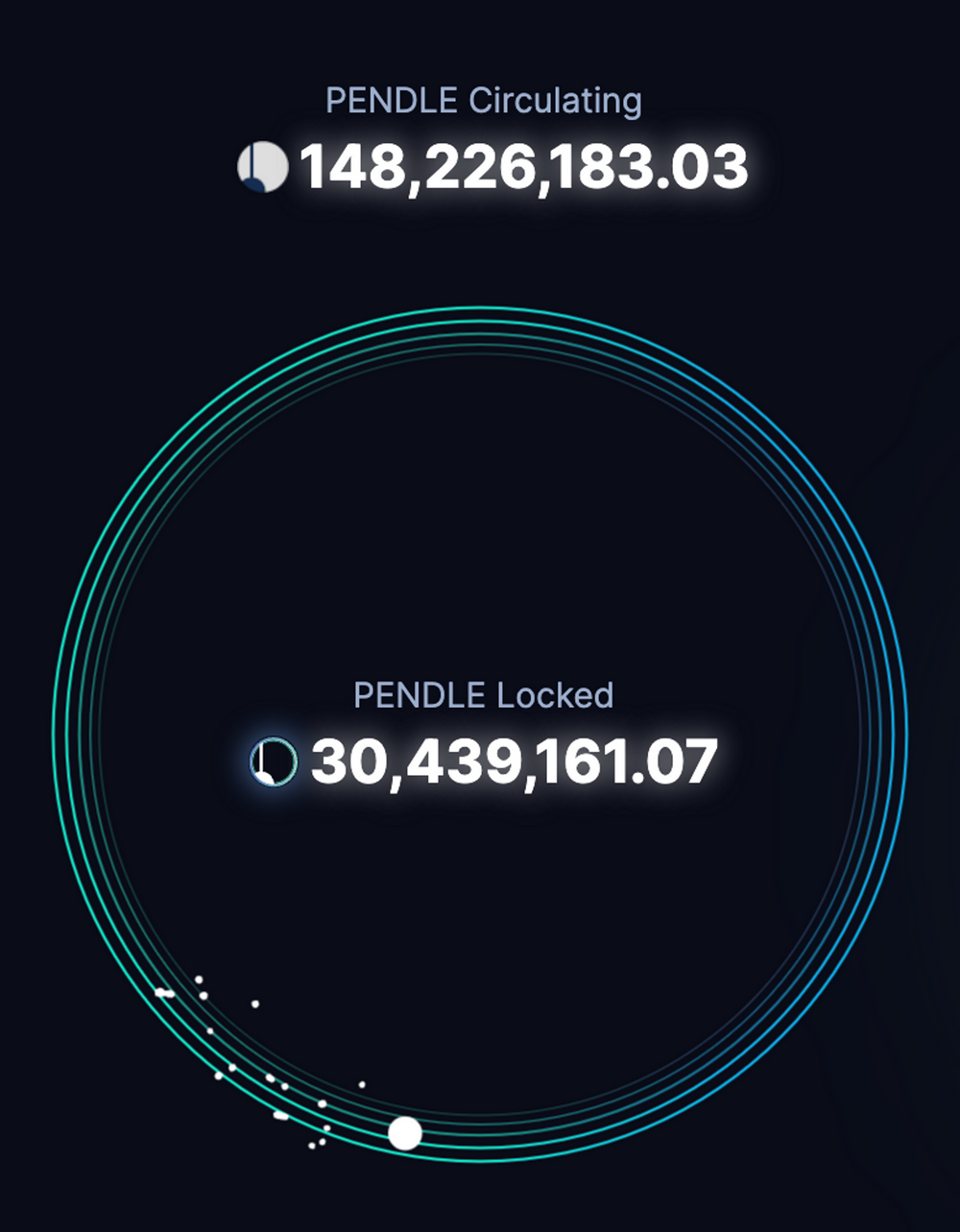

虽然 Pendle 是一个已经两年的项目,但是目前在 150M 已流通的 Pendle 中,只锁定了 30M ,还有 120M 在流通中,这也给 Equilibria 初期的成长留下了一定空间。

Equilibria 近日发表声明将在5月内开展启动活动,根据用户所存 Pendle 数量空投 2% 总量的 $EQB 代币,估计又将锁定大量尚在流通的 Pendle,加上 Pendle 团队核心成员也是其多签管理人之一,国库和团队持有的 Pendle 估计也将流入不少,Pendle 的整体锁定比率有望进一步提升。

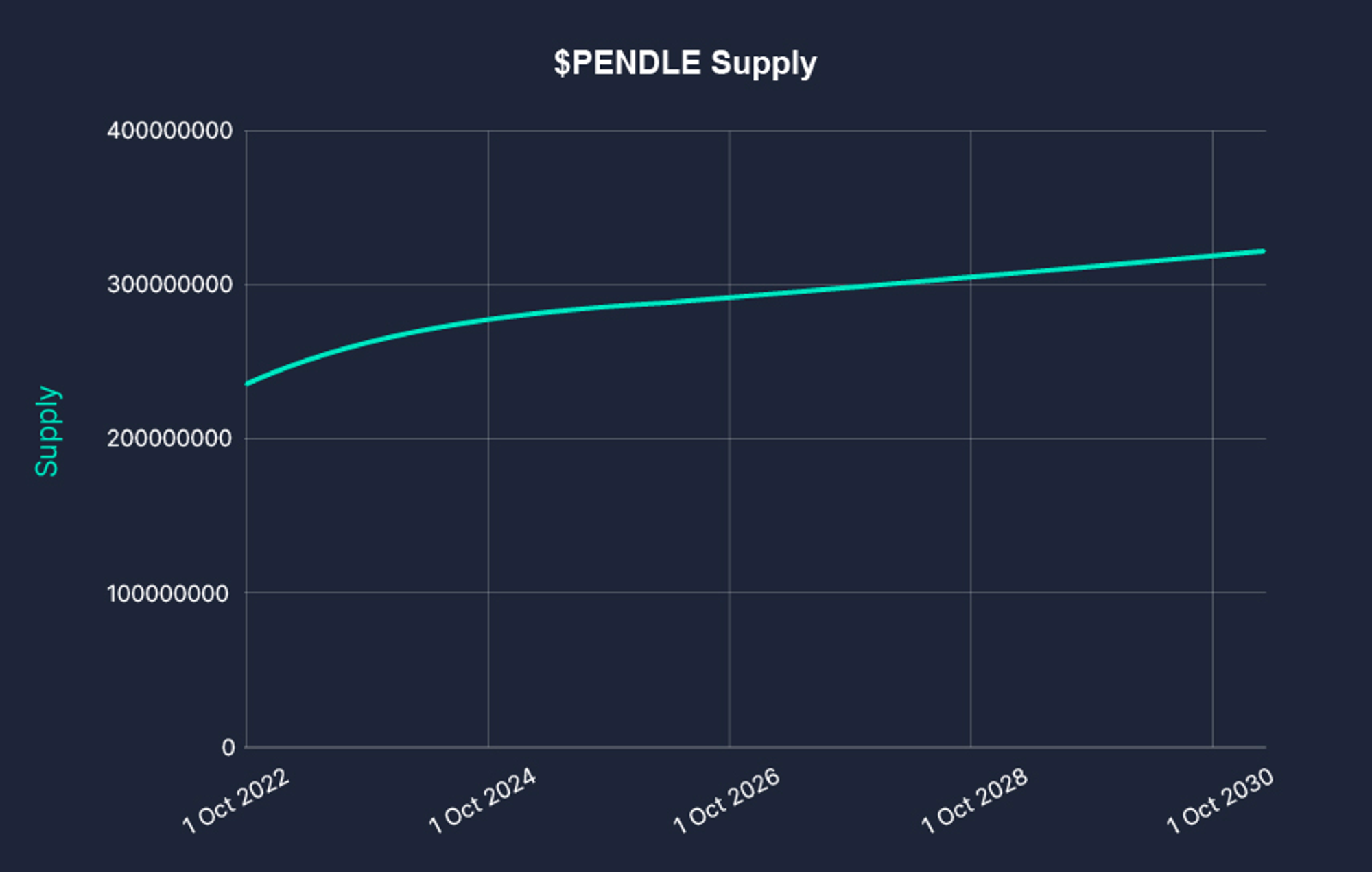

此外 Pendle 的 Tokenomics 已经规划了在快速通胀期在2026年结束后,实行永续 2% 激励通胀,这意味着 vePendle/vlEQB 将有机会持续受益于贿赂收益。

由于 ePendle 以及 vlEQB 本来也是生息资产,那么理论上来说其也可以和 Pendle 再度结合构建起属于自己的的 YT/PT ,以实现固定利率,更好的服务机构,同时进一步反哺 Pendle 生态,实现 TVL 的飞轮增长。甚至 Equilibria 泡通这条路径后,其他 ve-token 的 wrapper 也有可能借鉴接入 Pendle 生态,帮助 Pendle 再开拓一块市场。

总结:Equilibria 就是 Pendle 的 Convex, 它的出现将进一步释放 Pendle 的潜力,帮助其实现飞轮增长,盘活利率互换赛道的生态。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CapitalismLab,如有侵权请联系删除。转载或引用请注明文章出处!